浅析国有企业财务治理效率的影响因素

胡海梅

[摘 要] 影响国有企业财务治理效率的因素包括融资结构、股权结构、董事会的独立性、完善的监督机、高管人员的激励机制。优化财务治理效率可以从财务资本结构和财务治理结构两方面入手,调整国有企业的融资结构,发挥财务杠杆正效应;优化国有企业的股权结构,引入机构投资者;合理配置公司的财务治理结构为财务治理效率的提供实现机制;全面考虑公司的董事会及独立董事、监事会以及管理层等组织机构的权利分配和制衡,达到最小化公司的财务治理成本,实现财务治理效率的提高。

[关键词] 国有企业;财务治理效率;影响因素

[中图分类号] F275 [文献标识码] B

一、引言

财务治理是按照制定的财务资本结构等制度的安排,合理配置企业的财权,在包括股东、董事会、治理层等利益相关者共同治理的前提下,形成有效的财务激励机制和财务监督机制等,最终实现公司的财务决策。

基于成本收益的观念,财务治理效率由财务治理收益和财务治理成本共同决定。财务治理收益是指财务治理的多个主体共同努力实现的剩余,财务治理成本是指财务治理的多个主体在实施财务决策权、财务配置权、财务执行权和财务监督权来进行财务治理时所付出的代价。换句话说,财务治理效率的高低取决于财务治理收益和财务治理成本。财务治理效率是指既定的经济条件和制度环境下,财务治理各个主体取得的财务治理收益最大,同时付出的财务治理成本最小,这样使财务治理达到投入最少而取得的收益最大的状态。

二、国有企业财务治理效率的现状分析

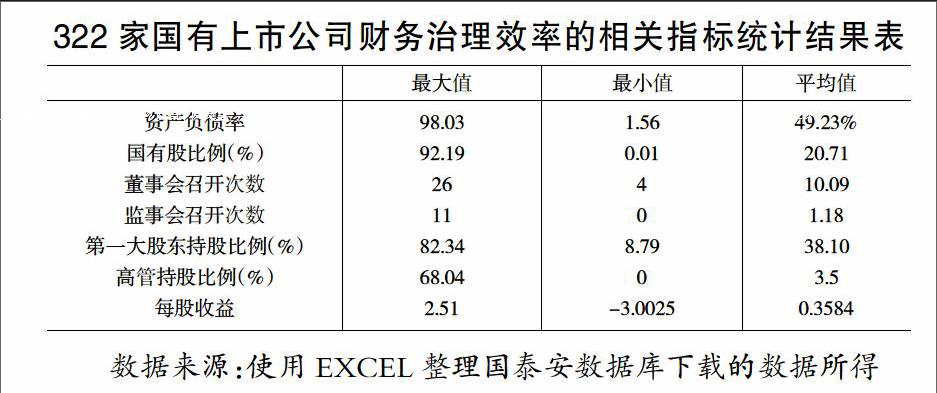

本文选取2014年12月31日国有持股上市公司作为分析的对象,经筛选得到322家国有上市公司。基于成本收益观,对322家国有上市公司的国有股比例、董事会召开次数、监事会召开次数、第一大股东持股比例、高管持股比例、资产负债率、每股收益七个方面进行统计,结果如下表所示。

322家国有上市公司财务治理效率的相关指标统计结果表

数据来源:使用EXCEL整理国泰安数据库下载的数据所得

2014年12月31日,322家国有上市公司的资产负债率平均值保持在49.23%,其中有160家公司的资产负债率在50%以上,可见资产负债率略高。国有股比例平均值为20.17%,其中国有股比例达到20%以上的公司有117家,在国有股比例较高的上市公司中,高管持股的比例较低,每股收益较低,表明国有企业对高管人员的股权激励不足;反之,在国有股比例较低的上市公司中,高管持股比例较高,每股收益也较大。第一大股东持股比例达到30%以上的有219家,约占68%,说明股权集中度较高。监事会召开的次数较少,在322家公司中有258家2014年没有召开监事会会议,召开董事会会议次数在10次以上的公司仅有91家,约占28.26%。

322家国有上市公司2014年12月31日的每股收益均值为0.3564元,其中有21家公司的每股收益为负值,275家公司的每股收益介于0-1元之间,约占85.4%,仅有3家公司的每股收益在2元以上。

三、影响国有企业财务治理效率的因素

(一)融资结构

国有企业的资本结构一般包括股权资本和债务资本,财务治理结构在很大程度受企业融资结构的影响,财权能否有效地配置关乎公司财务治理目标的实现。股权融资不需要受期限的约束,有利于扩大企业整体规模和提高企业的盈利水平。此外,企业在发放股利方面具有较强的主动性,倘若发放股票股利就不需要现金流出。股东通过对企业内外部进行控制来影响财务治理效率的。债务融资给企业股东财富和公司业绩带来的影响是稳定的,企业保持一定的负债率能够增强企业经理层的自身使命感和责任心,进而促进其努力控制经营风险并在提高资产的收益率的前提下,保证两权分离带来的代理成本较低,有利于维护股东的权益。但是,如果企业的外债过多,将不利企业资金的周转。由此可见,只有保持适度的资产负债率,国有企业的财务治理效率才能得以进一步提高。

(二)股权结构

通过比较国有上市公司的股权结构状况,发现大部分国有上市公司的第一大股东是国家,而且国家持股的比例较高。在外部法治机制及监督制衡机制相对不健全的情况下,国家绝对控股将不利于国有企业财务治理效率的提高。在股权高度集中的情况下,外部监督制衡机制很容易失效,形成“一股独大”现象,从而使财务和经营风险加大。因此,从提高国有企业财务治理效率的角度出发,股权分散型企业会有更好财务治理效益。

(三)董事会的独立性

董事会作为重要的财务治理主体之一,其独立性影响财务治理的效率。国有企业的董事会只有充分发挥其自身的职能,代表所有股东的财务利益,其所做出的决定应当不受大股东控制。倘若董事会由国有股东控制或由内部人控制,那么就难以形成独立的董事会来保证健全的经营决策机制,不利于国有企业的财务治理效率的提升。

(四)完善的监督机制

一个好的财务监督机制应该是在拥有独立的董事制度的前提下,独立董事应充分发表独立意见,并代替很多中小股东实行对企业财务的监督。此外,监事会要和独立董事之间形成互补,从而更好的行使财务监督。如果只是依靠独立董事的监督,那么财务监督将具有严重的滞后性,不能形成一个很有效的约束机制,更加不利于国有企业提高财务治理效率。此外,监事会和独立董事必须充分发挥各自的监督职能,保证财务治理效率处于较高的水平。

(五)高管人员的激励机制

高管人员是企业的管理人,而国有企业的高管人员多是委派的。作为能否有效地实施财务执行权的主要执行人员,他们并不会真的对企业的经营业绩负责。因此,是否能提高高管人员工作的积极性,充分发挥独特的管理经营能力需要一定的激励,主要奏效的是股权激励。高管人员持股对财务治理效益的提升有一定的帮助。

四、结论

基于对国有企业财务治理效率影响因素的分析,优化财务治理效率可以从以下几个方面入手:一是调整国有企业的融资结构,发挥财务杠杆正效应;二是优化国有企业的股权结构,引入机构投资者;三是合理配置公司的财务治理结构为财务治理效率的提供实现机制;四是需要全面考虑到公司的董事会及独立董事、监事会以及管理层等组织机构的权利分配和制衡。从财务资本结构和财务治理结构两方面入手,达到最小化公司的财务治理成本,实现财务治理效率的提高。

[参 考 文 献]

[1]张晓雁.西藏上市公司财务治理效率影响因素及优化途径分析[J].中国乡镇企业会计,2014(9):12-13

[2]周虹.上市公司财务治理效率影响因素及优化政策[J].财会通讯综合,2013(7)中:71-72

[责任编辑:王凤娟]endprint