理性条件下的三因素资产定价模型及其扩展

——2013年度诺贝尔奖获得者尤金·法玛对资产定价的贡献

一、资本市场的有效假说

有效市场假说是尤金·法玛(Eugene Fama)在1970年提出的。路易斯·巴舍利耶在20世纪初跟踪巴黎交易所股市的波动时,发现了“股票收益率序列波动的数学期望值总为零”的规律,他巧妙地构造出一种增量独立的随机过程——布朗运动,在遵循“股价遵循公平游戏(fair game)模型”的基本上,研究布朗运动以及股价变化的随机性,并且意识到过去、现在,甚至将来事件在市场价格变化中的反映。在巴舍利耶之后,虽然也有部分学者对股票价格进行了研究,但是这些研究往往缺乏理论基础,直到1965年和1966年萨谬森(Samuelson,1965)和孟德若 (Mandelbrot,1966)通过数学证明澄清了公平游戏模型和随机游走之间的关系,从理论上论述了有效市场和公平游戏模型之间的对应关系,为有效市场假说作了理论上的铺垫。

在总结前人理论和经验的基础上,法玛在1965年《股票市场价格行为》一文中提出了“有效市场假说”概念。之后在1970年《有效资本市场:理论和实证研究回顾》一文中总结了以往关于资本市场有效性的研究,系统地分析了以前在资本市场有效性研究方面的成果及存在的问题,提出了全面研究有效市场假说的一个完整的理论研究框架。该文关注有效资本市场的理论与实践证据,体现了市场参与者的相互作用与信息传播的扭曲,阻止了个人投资者在竞争性资本市场上获得既定收益的思想。①http://wiki.mbalib.com/wiki/尤金·法玛

法玛对资本市场有效性的研究前提假设主要有:①证券交易是没有成本的;②所有投资者都可以免费获得所有可获得的信息;③投资人对当前信息的认知一致;④投资人都是理性的,可以理性评估资产价值,即使有些投资者不是理性的,但由于他们的交易随机产生,交易相互抵消,不至于影响资产的价格,或者即使投资者的非理性行为并非随机而是具有相关性,他们在市场中将遇到理性的套期保值者,后者将消除前者对价格的影响。

法玛认为市场是“公平博弈”的,信息不能用来在市场获利。他所认为的市场有效无关市场配置是否有效,也无关市场运行是否有效,只要资产的价格完全反映了所有应该反映的信息,市场就是有效的。为了实证研究的市场有效性,正确把握“完全反映”和“应该反映”的程度,他采纳了罗伯特从信息的层次和证券价格对信息反应情况的分类。其中,信息有三种类型,分别是:①历史信息,指证券过去的交易量和交易价格等;②所有公开的可得到信息,包括盈利报告、年度报告、财务分析人员公布的盈利预测和公司发布的新闻、公告等;③所有可以知道的信息,包括了内幕消息。与此相对应的有效市场也可以分为三个层次:①弱式效率。是指所有过去的信息已经充分反映在现有的证券价格上了,因此没有投资者能够利用历史信息的交易获得超额收益;②半强式效率。是指所有公开可获得的信息已经反映在证券的价格上了,没有投资者能够按基于公开可获得信息建立的交易获得超额收益;③强式效率。是指所有的信息都已经反映在证券价格上,没有投资者能够利用任何信息获得超额收益。这些信息既包括公开可获得的信息,也包括不公开的内幕信息。在强式有效市场下,即便是那些获得优惠信息者也不可能凭此保证其得到优越的投资成果,因为他们的买卖行为影响到股票价格,股票价格能够迅速调整并能反映这些优惠信息。具体关系见表1。②姚小义,杨胜刚.论尤金·法玛对现代金融经济学理论的贡献.经济评论,2003年第3期.

表1 市场有效性与投资分析的关系

在对有效市场假说进行实证检验中,法玛认为为了检测股票价格是否包含了所有能得到的信息,必须先知道预期收益是多少、随机贴现因子是如何被决定的,以及它是如何随时间变化的。一个保留了前提假设的资产定价模型,可以深入研究模型的偏差是随机的还是非随机的,以及模型中的预期误差是否可预测。即使发现偏差是非随机的,也并不意味着价格不包含所有的相关信息,这可能是由于资产定价模型的错误设定造成的。相反,如果不假设价格包含所有可得到的相关信息,资产定价模型将很难检测。③苏治,陈杨龙.理性条件下资本市场的可预测性与资产定价模型.求是学刊,2014年5月,第41卷第3期.因此,构建和检验资产定价模型成为整体分析的一部分,这就要求把市场有效性的检验与有效的资本资产定价模型的构建联系起来。同时,风险和收益的交换一直是投资理论的主要内容,但真正指明二者关系还在于有效市场假说的提出,二者之间均衡关系确立的过程就是资本资产定价形成的过程。

二、Fama-French三因素模型的提出与发展

(一)CAPM模型的实证与质疑

CAPM作为最早、最有名也是应用最广泛的资产定价方法,股票i的期望收益率估计的公式可表述为:

其中,ri为第i种股票收益率;rf是无风险利率;rM为市场上所有股票组合的收益率。

CAPM模型简单明了,从提出至今的几十年间,在证券估价、投资组合绩效测定、资本预算和投资风险分析等领域得到了充分的应用,但与此同时人们对该模型也提出了越来越多的质疑。对CAPM模型的检验主要集中在以下三个方面,一是风险与收益关系的检验;二是时间序列的检验;三是横截面的检验。在大量的实证研究过程中,越来越多的实证结果证明β系数不能完全解释资本资产的定价,影响资本资产定价的异常因素不断出现,己经被证实的异常因素有规模效应、盈利市价比、账面价值与市场价值比、日历效应等,CAPM模型的完善和改进成为了许多金融经济学家的目标。

法玛在1970年注意到,有效市场的检验高度依赖于资本资产定价模型,只有在定价模型准确的情况下,对市场有效性检验的结论才可靠。因此,有效市场的检验和定价模型的选择密不可分。如果有效市场通不过检验,有可能是因为市场没达到有效率的状态,也可能是因为定价模型设立不正确。反过来,如果CAPM通不过检验,则同样有可能是由于它自身不正确所致,也可能是因为市场未达到有效率的状态,证券资产定价错误所致。这样,对CAPM的检验与对有效市场的检验就成了一个联合检验问题。

为了克服上述联合检验难题以及β值解释力不够的问题,1976年,Ross提出了套利定价理论(APT)。在比CAPM更宽松的假定下,Ross推导出了一个多因子定价模型:

式中,b是证券i对共同因子k的载荷,λ是共同因子k的纯因子组合的风险溢价。

该模型对CAPM有良好的兼容性,可以把CAPM作为它的一个特例。反过来,也可以把它视为对CAPM的一个拓展。不过,APT一个很重要的弱点是没有指出来共同因子是什么,从而对λ以及因子载荷b如何确定没有给出任何提示,这一方面大大影响了它在实践中的应用,另一方面也给各种不同的实证探索留下了很大的空间。④陶春生,虞彤.2013年度诺贝尔经济学奖得主学术贡献评介.经济学动态,2013年第12期.

1992年,法玛和弗伦奇研究了引起CAPM异象的因子(包括规模、盈利市价比、账面价值与市场价值比、杠杆率等)对股票报酬率的解释力,得到的结果是所有这些因子对截面收益率都有单独的解释力,但联合起来时,规模、账面价值与市场价值比两个因子在很大程度上吸收了盈利市价比以及杠杆率的作用,解释力远大于β系数,而β系数则并不能很好地解释股票的报酬率。基于此研究,1993年,法玛和弗伦奇提出了Fama-French(简称FF模型)三因素模型。FF三因素模型是多因子定价模型的一个范例,也是最具解释力和影响力的多因子定价模型。

(二)三因素模型的表达式

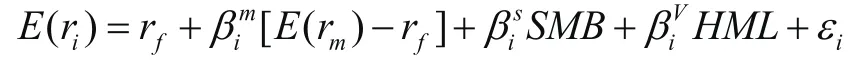

FF模型在CAPM模型的基础上,加上了两个因素:公司规模因素(SMB)和账面市场价值比因素(HML),则股票的期望收益率估计的FF模型可表述为:

其中,E(ri)是期望函数;ri是资产i的收益率;rf是无风险收益率;rm是市场收益率;SMB(Small Minus Big)是Size(上市公司规模)因子的模拟组合收益率;HML(High Minus Low)是BE/ME因子的模拟组合收益率。

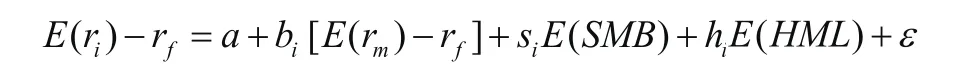

从上述研究出发,可以将三因素模型正式改写如下 :

α是根据三个因素调整后的超额收益率,在理想情况下,投资组合的超额收益率可全部被三因素解释。因此,α与0之间的偏差在随机性可以解释的范围之内。不难看出,这一模型可以兼容标准的CAPM,是对CAPM资本资产定价模型的改进和拓展,也是多因素定价模型的一个经典。

FF三因素模型是从实证研究角度将抽象的APT模型具体化的一个成功范例。其提取共同因子的方法更被广泛运用。尽管后续的研究发现,股票市场中的规模效应逐渐消失,但HML的解释力依然存在。这使得三因素模型仍具有生命力。APT模型的内在弱点是不能从理论上指明共同因子是什么,同样三因子模型也不能从理论上说明:为什么SMB、HML可以成为共同因子,并要求有风险溢价。

在提出FF三因子模型之后,法玛和弗兰克在大量的文献中进一步扩展了这一模型。例如,法玛和弗兰克(1996)发现三因素模型从其他异象中发现了收益率的差异,这些异象包括市盈率、杠杆水平和DeBondt与Thaler在1985年所建立的行为金融学模型中所提到的收益率逆转。法玛和弗伦奇(1998)也证明了价值因素尤其对于国际市场的股票收益率有着相似的解释力。从经验得出,FF模型提供了一个简化并融合了大量文献计算横截面股票回报率的方法。尽管缺乏理论支撑,但他们的方法已经被广泛应用。

三、对三因素模型的质疑与反驳

自法玛和弗伦奇提出资本资产定价三因素模型以来,对经典的CAPM模型是一种巨大的挑战,同时也引来了诸多的质疑。针对这些质疑,法玛进行了更深入的研究和分析,有力地回驳了部分质疑,但是也遗留了一些悬而未决的问题。

(一)来自理性定价金融学者的质疑

理性定价学者对三因素模型的质疑主要是在数据统计方面的三个问题:一是数据挖掘在CAPM模型异象中的作用。随着不同学者对同一数据进行检验,肯定可以发现在平均回报率中存在类似规模和账市率这些与CAPM模型不符的,但是它们只是样本特定的异象,或者说是偶然的结果。数据挖掘的观点意味着采用不同的方式检验时,回报率和规模、账市率以及其他变量之间的关系很可能就会消失。二是Compustat数据库在处理新公司数据方式上存在生存偏差的问题。大部分的实证研究会采用Compustat数据库的数据,这些数据在录入Compustat数据库时通常会带有几年的历史数据,由于公司会在存活的年份将数据纳入到数据库中,所以过去几年历史数据会偏向存活下来的公司,而在这些年中消失的和没有进入到数据库中的公司数据不会纳入数据库中,这种选择的偏差会对股票回报率的截面差异产生显著的影响。由于排除的都是失败的公司,而这些公司很可能具有高账市率和低回报率,因此把它们纳入到数据库中就会减弱账市率的解释效力。三是有些学者指出,使用年度回报率和使用月度回报率估计出来的β值并不相同。由于存在这种估计偏差,所以实证研究的结果就依赖于使用哪种方法来估计β值。有些学者认为用年度β比月度β更加适当,因为投资者通常投资时限接近于1年而非1个月。当使用年度回报率估计β值时,回报率和β之间的关系就会更加显著。⑤宋逢明,王闻.法马一弗伦奇三因素资产定价模型评析.经济学动态,2004年第9期.

为了反驳理性定价学者的质疑,法玛针对数据挖掘的质疑,进行了另一种方式的实证检验。他将样本公司按照横截面维度和时间序列维度而并非之前的市值和账面市价率进行分组,再利用市场、规模、账市率这三个因素对新的组合平均回报进行解释。其中横截面维度是盈利市价比、销售增长率等,时间序列维度是DeBondt与Thaler发现的“长期回报反转”和Jegadeesh与Titman发现的“短期回报惯性”等。实验结果证明FF三因素模型在这样的样本外实验中,成功的吸收了所有的横截面异象,也吸收了“长期回报反转”异象,仅仅无法解释“短期回报惯性”异象。两年后法玛又进行了一次更加全面的样本实证检验,结果证明在13个研究对象国家中有12个存在价值溢价,这也再次证明了价值溢价是真实的,账面市价比对平均回报率的影响是真实存在的。对于生存结果的偏差,法玛的解释简单有力,他认为是对样本的分组按照价值权重而非等权重的原因造成的。对于部分学者所说的使用年度回报率估计β值时,回报率和β之间的关系会更加显著,法玛进行了专门的研究,发现用年度数据估计出的β和平均回报率之间的关系依然不明显。

(二)来自非理性定价金融学者的质疑

首先,行为金融学者对FF三因素模型的质疑涉及到了市场有效的问题,他们认为规模和价值效应是市场无效及投资者不理性的结果。在这方面最重要的观点是三位著名金融学者拉科尼什克、施莱佛和维什尼,他们在1994年发表文章认为价值溢价是投资者的过度反应所导致的。其次,还有部分非理性金融学者认为上述溢价的确存在,但是不能归因于风险。持有这种看法的学者主要有三个理由:第一个理由是股票回报率的截面规律时间上都集中在1月份。如果这些特定变量仅仅能够解释1月份的股票回报率,那么很难用风险理论来描述这些特定变量和回报率之间在其他时间上的关系。第二个理由是国际股票市场的数据表明,规模溢价和价值溢价很难和国际风险因素挂起钩来。第三个理由,同时也是非常重要的理由就是丹尼尔和提特曼在1997年提出的特征假说,他们认为规模和账面市价率的效应存在,但是这两个因素只是反映了公司的特征,和风险无关。

法玛和弗伦奇针对非理性定价金融学者的质疑逐一进行了思考、试验和回复。他们认为拉科尼什克、施莱佛和维什尼提出的有关价值溢价太大超出市场理性的质疑,站不住脚。因为在对从1964~1993年的样本进行统计分析中发现,价值溢价的均值与标准差分别为6.33和13.11,市场溢价为5.94和16.33,规模溢价为4.92和15.44,三者差别不大。如果要质疑价值溢价,同样也应该质疑市场与规模溢价;再者,法玛认为拉科尼什克、施莱佛和维什尼以市场过度反应解释价值溢价不妥,因为从试验统计数据看价值溢价至少存在5年,而股票回报的反转趋势要快的多;而且在前后两年的两次样本实证检验中,长期回报反转异象被三因素模型有效吸收了。法玛和弗伦奇也证明了影响价值的三因素对于国际市场的股票收益率有着相似的解释力。⑥Fama,French.Value Versus Growth: the International Evidence.Journal of Finance,1998年12月.

在解决了有关价值溢价确实存在的问题后,戴维斯、法玛和弗伦奇在2000年的文章中对丹尼尔和提特曼提出的特征假说做了进一步的研究解释。为了和丹尼尔、提特曼的分析保持一致,戴维斯、法玛和弗伦奇使用了同样的“三变量选股法”,即同时根据规模、账面市价率和风险载荷来构造证券组合。他们使用了比丹尼尔、提特曼时期更长更多的样本,从而增强了区分特征假说和风险假说的统计效力。分析表明,支持特征假说的证据只是特定于他们所分析的较短时期中,在对长达68年的数据进行分析之后,他们的统计结果表明风险假说可以比特征假说给账面市价率和平均回报率之间的关系提供更好的说法。⑦宋逢明,王闻.法马-弗伦奇三因素资产定价模型评析.经济学动态,2004年第9期.

三因素模型的提出、实证和探讨一直持续至今,资本资产的定价模型也层出不穷,但不可否认的是三因素模型确实可以解决近百年来美国证券市场的回报率的共同偏差,而且也能解释其他一些国家的股市波动现象,至于三因素的经济理论基础和内涵的解释还需我们进一步的探讨。

(三)有关三因素定价模型的其他讨论

在与他人进行辩驳的过程中,法玛对三因素资本资产定价模型的认识和研究也越来越深入。近年,学者对有关三因素模型的国际解释力开始进行研究。2002年Griffin在《Fama和French的多因素模型是全球性的还是地区性的?》一文中,区分了国内型、国际型与跨国型三种不同的样本类型进行比较研究。国内型是用单个地区的数据样本来进行回归研究;国际型是由全球主要资本市场拟合而成;跨国型是在国内型的基础上,加上该国以外样本形成的。国际型与跨国型代表了三因素模型的国际解释力。结果证明无论是解释力还是定价误差,国内型都比国际型与跨国型好,说明三因素模型是以地区样本为基础的。

法玛在2011年《Size,Value and Momentum in International Stock Returns 》一文中,针对上述问题,用更加全面的23个国家样本和更加细致的变量设计(把通常的2×3维度的SMB与HML算法扩展为5×5维度⑧有关法码如何进行维度的划分请参阅钟翰的《Fama教授资产定价思想初探》一文,发表在《商》中的2012年第21期上。)对增加了惯性因素的四因素模型的国际解释力进行了检验,结果与Griffin差异不大。用法玛的原话说:“跨地区间整合资产定价模型没有获得强力的支持。”

四、FF三因素模型的拓展与资本资产定价未来的展望

(一)四因素模型提出与检验

法玛和弗伦奇的三因素模型虽然是建立在单因素CAPM模型之上,但该模型却没有CAPM模型完善的理论基础和经济内涵,该模型更多的是实证发现的规律。三因素模型的提出的确解释了一部分CAPM模型不能解释“异常”的现象,并将研究金融的学者和实践者引入了一个新的天地,让人们开始思索究竟有哪些因素在影响着资本资产定价。但是三因素模型也并不是无懈可击,关于三因素模型的缺点,最显著的证据是它可以解释长期回报反转现象却不能解释短期回报惯性,即动量效应。

动量效应是由Jegadeesh和Titman(1993)提出的,是指股票的收益率有延续原来运动方向的趋势,即过去一段时间收益率较高的股票在未来获得的收益率仍会高于过去收益率较低的股票。⑨http://wiki.mbalib.com/wiki/动量效应

动量效应与价值溢价等其他价格比率捕捉到的价值效应完全不同。“动量效应”是CAPM和三因素模型都不能解释的现象。法玛和弗伦奇的三因素模型中三类风险因素是:系统性风险因素(即市场风险因素)、规模因素、价值因素。他们在1996年首先验证了惯性策略的收益是否来自于这三类风险,他们采用三因素资产定价模型对惯性策略的超常收益进行风险调整,但经风险调整后,赢家组合收益平均每月仍然比输家组合多出1.74%,也就是三因素模型无法解释短期内的收益率惯性现象。Carhart在三因素模型的基础上加入了一个“动量因素”构成四因素模型,从而在模型的应用上弥补了解释“趋势效应”的不足。所谓动量因素是指前一年度收益最高和收益最低的股票或组合的收益差额,用PR1YRt表示第t动量因素,PR1YRt的构造过程是对样本期内所有股票按其在前十一个月的滞后一个月的平均收益率从高到低进行排序,将收益率最高的30%股票和收益率最低的30%股票形成两个组合HIGHRt-11,LOWRt-11,并使用等权平均的方法计算两个组合的收益率组合HIGHRt-11,LOWRt-11,再利用构造的两个组合来计算PR1YRt,PR1YRt=HIGHRt-11-LOWRt-11。他利用该模型研究了共同基金的业绩,发现其中经理的业绩有持续性,但基本上都归因于人为的顺势投资。同CAPM模型相比,三因素模型能更精确地解释基金收益差异,不过其结论和含义与CAPM没有明显的差别,但是引入动能因素后的四因素模型则有了明显的差别。这一模型能更好的解释基金横截面的收益差异。

三因素模型加上动量因素构成的四因素资本资产定价模型不仅在法玛的研究中开始使用,也作为他人学术研究的参考模型和专业投资人的指导方法,具有较好的实践意义。

(二)对资本资产定价未来的展望

资产定价是金融经济学研究的核心课题。法玛发表的“预期股票报酬横截面研究”跳出了CAPM的框架,开辟了资产定价问题研究的新思路,奠定了法玛在资产定价研究中首屈一指的地位。诺贝尔奖评委会表示,法玛的研究成果对随后的研究有着“深远的影响”,其发现大大提高了人们对资产收益率在时间上的可预测性和资产收益率差异决定因素的理解。从纵向来看,短期内资产收益率难以预测,这与有效市场假说相一致,但长期内资产收益率有相当程度的可预测性;从横向来看,除了市场风险溢价之外,规模因素、市净率因素和动量因素等也是解释不同资产收益率差异的重要变量,这些实证研究发现推动了现代金融学理论体系的发展。

在看到资本资产定价模型和理论发展的同时,我们也必须注意到在这一领域悬而未决的问题,并针对他们进一步深入研究,从而使资本定价理论和实证体系更加完善,能够对我们的投资行为起到更大的指导作用:

1.除了已经发现的四因素对资本资产价格有影响外,还有多少因素对资本资产价格有显著影响;这些因素对资本资产价格的影响机制是什么,他们有没有共同的经济理论基础;现有的资本定价模型本身或经过完善能否涵盖所有的股票市场的异象,这些异象本质上是如何影响市场的,等等。除了现在所研究的具体因素对资本资产价格有影响外,宏观经济环境对资本资产价格的影响是怎样的,它能否对资本资产价格有决定性的影响等;

2.资本资产定价模型的最终用途是来指导人们的投资活动,但是目前理性定价学者的研究假设前提较为严格,能否通过放松前提假设来研究股票价格走势以便更好地指导人们投资行为;

3.现有的资本资产定价模型更适合地区性的样本,我们在吸取国外先进的资本资产定价理论时,更应结合我国的实际情况研究股票市场价格的波动,并对我国的国有资产定价、公司上市、银行不良资产剥离、公司的并购重组等重大问题重点研究,探索出适合我国的资本资产定价模型及其相关参数。