金融发展与城镇化的动态关系实证分析

李波 傅江蕴

摘 要:金融发展是影响我国新型城镇化建设的重要因素,如何缓解资金约束难题、充分发挥金融发展对城镇化的支持作用成为我国备受关注的问题。文章基于江苏省1990-2013年的时间序列数据,采用VAR模型,研究发现江苏省金融发展规模、金融发展效率均促进了城镇化进程,提出金融发展与城镇化协调发展、因地制宜制定金融发展、支持城镇化政策以及侧重对城镇化重点领域的金融支持等政策建议。

关键词:金融发展 城镇化 实证检验 政策建议

中图分类号:F830;F127 文献标识码:A

文章编号:1004-4914(2015)11-178-03

一、引言

1978年以来,我国经济保持年均9.8%的增长速度。经济的快速发展拉动了城镇化进程。我国城镇化率变化由1978年的17.92%增长到2013年的53.73%。按照“纳瑟姆曲线”对城镇化进程的划分,我国城镇化已进入加速发展阶段。城镇化建设离不开资金的支持,产业结构升级、基础设施完善等均会产生资金需求,而金融发展可以通过资金融通、优化资本配置、增加金融服务的可得性等保障城镇化建设中的资金需求。在我国建设新型城镇化的背景下,金融对城镇化的支持作用尤为重要,保险业规模扩大有利于完善城乡社会保障体系,证券业的发展可以为保障房建设、生态环境保护等拓宽融资渠道。

自城镇化概念提出以后,国内学者对金融发展与城镇化的关系进行了广泛研究,众多研究发现金融发展与城镇化之间存在互动关系。范兆斌等(2004)认为金融发展一般通过产业结构调整、农村人口流动、公共产品需求三个途径影响城镇化进程。在分析广东省金融发展现状的基础上,他们指出广东省金融发展滞缓制约了城镇化进程。汪小亚(2010)指出金融政策能间接影响城镇化,金融发展主要从三个方面支持城镇化:城镇基础设施和公共服务设施建设、中小企业发展、人口规模扩张和素质提高。在实证研究方面,张宗益等(2003)运用我国1952-2003年的时间序列数据,研究发现金融发展规模、结构、效率与城镇化均为长期正向关系,并且金融发展规模、结构、效率是城镇化的单向格兰杰原因。贾洪文等(2013)采用1991-2011年的时间序列数据,选取金融中介发展指数、金融中介发展规模、金融效率指标,研究证明金融发展总体上能加快城镇化进程且金融发展各指标与城镇化的格兰杰因果关系存在差异。何琳等(2014)、中国人民银行荆州市中心支行课题组(2013)基于全国数据,选用不同的金融发展指标,均得出金融发展对城镇化进程具有积极作用的结论。此外,伍艳(2005)、郑长德(2007)认为城镇化可以通过要素向城镇集聚,扩大市场规模来提高金融发展水平。

综上所述,本文发现金融发展与城镇化为相互影响的关系,理论上金融发展可以通过产业结构、城镇基础设施、中小企业等推动城镇化进程,实证研究的结论与理论分析基本吻合。但是,已有研究对于金融发展与城镇化的因果关系并无一致结论。根据国家发展和改革委员会等下发的《关于印发国家新型城镇化综合试点方案的通知》,江苏省被确定为国家新型城镇化综合试点地区。《2015江苏省国家新型城镇化综合试点工作方案要点》要求,到2017年,江苏省城镇落户农业转移人口新增400万。参照通常标准估算,一个农民工转移到城市所需投资成本的平均数约为15万元(陈雨露,2013)。这意味着江苏省2015-2017年间每年需投资2000亿左右用于农业转移人口市民化,城镇化进程中的资金需求较大。未来,如何有效解决城镇化发展进程中的资金约束问题,转变城镇化发展模式、提高城镇化质量成为江苏省经济社会发展过程中的重要问题。因此,本文利用江苏省1990-2013年的时间序列数据,实证研究江苏省金融发展与城镇化的关系,为江苏省在推进新型城镇化进程中,合理制定金融发展政策,解决资金瓶颈难题,充分发挥金融发展对城镇化的支持作用提供实证依据。

二、变量选择与数据来源

(一)变量选择

1.金融发展。本文选取金融发展规模(FD)和金融发展效率(FE)两个指标来衡量金融发展水平。采用江苏省金融机构年末人民币各项存贷款余额与江苏省地区生产总值之比来衡量金融发展规模指标,即金融发展规模=(金融机构人民币贷款余额+金融机构人民币存款余额)/地区生产总值;采用江苏省金融机构年末人民币各项贷款与年末城乡居民储蓄存款的比例来衡量金融发展效率,即金融发展效率=金融机构人民币各项贷款余额/城乡居民储蓄存款余额。该比值越大,说明金融发展效率越高。

2.城镇化。已有研究主要采用单一指标与综合指标来衡量城镇化率,单一指标多用来衡量城镇化发展速度,而综合指标主要用来衡量城镇化发展质量。考虑到数据的可获性,本文选择单一指标,即人口城镇化率指标(URB),采用城镇人口与总人口之比来衡量。

(二)数据来源

本文数据来源于《江苏统计年鉴》(1991-2014年),样本区间为1990-2013年。本文对所有变量进行对数化处理,以避免数据的剧烈波动和异方差问题。

三、实证检验与分析

(一)江苏省金融发展和城镇化现状

近年来,江苏省金融业发展态势良好(见图1)。2013年末,金融机构人民币存款余额为85604.1亿元,是1990的近100倍;金融机构人民币贷款余额为61836.5亿元,是1990年的61倍。另外,经测算,江苏省金融机构年末存款余额占全国同期比重由1990年的0.074上升到2013年的0.082;金融机构年末贷款余额占全国同期比重由0.067上升到0.086。由此可见,1990-2013年间,江苏省金融机构存贷款规模及增速均发展较快。此外,江苏省证券业及保险业综合实力不断增强。证券公司、证券营业部、期货公司等金融机构数量大幅增加,证券体系发展健全;1990—2013年间,保险收入、保险深度与保险密度增长较快。2013年,江苏省累计实现保费收入1446.1亿元,同比增长11.1%,保费规模列全国第一位。

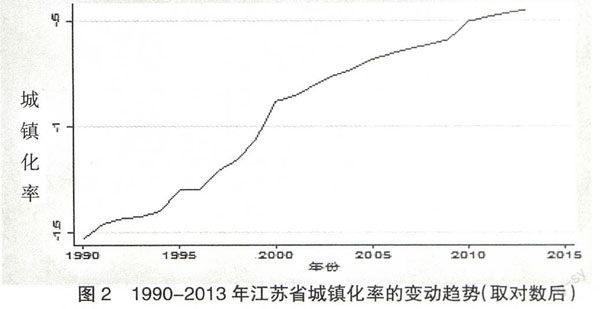

与此同时,江苏省城镇化发展迅速(见图2),“八五”、“九五”、“十五”以及“十一五”时期城镇化率年均增速分别为1.15%、2.84%、1.80%、2.04%。2013年城镇化率达到64.1%,比1990年增长了42.5%。然而,随着城镇化的推进,多种矛盾涌现出来。一方面,江苏省南北跨度大,各区域经济发展不均衡, 2013年苏南、苏中、苏北三大区域的城镇化率分别为73.5%、59.7%、56.1%,城镇化率差距较大。另一方面,在城镇化进程中,城市人口剧增给城市基础建设、资源环境带来巨大压力,江苏省城镇化质量水平滞后于人口城镇化水平。

结合图1、图2可以发现,在样本区间内,江苏省金融发展规模与城镇化率均呈稳步上升趋势,两者协同关系较好。而江苏省金融发展效率在2001年达到最低点后逐渐上升,波动幅度较大。因此,江苏省金融发展效率与城镇化率的相关性并不明显。但这只是初步的定性分析,江苏省金融发展与城镇化的定量关系有待下文的实证检验。

(二)单位根检验

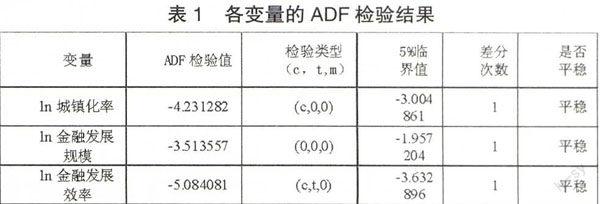

为了避免模型出现伪回归现象,本文首先利用ADF单位根检验法检验变量的平稳性。其中,最优滞后阶数由SIC准则判定。若变量的原序列为非平稳的,本文对变量进行差分使之成为平稳时间序列。

单位根检验结果表明,ln城镇化率、ln金融发展规模、ln金融发展效率的原序列是非平稳的,一阶差分后均成为平稳序列,即ln城镇化率、ln金融发展规模、ln金融发展效率有一个单位根,服从I(1)过程(见表1)。

(三)协整检验

上述变量均为一阶单整,可以进行协整检验,本文采用Johansen协整检验法进行协整检验以确定变量之间的长期均衡关系。在协整检验之前,本文先对金融发展与城镇化建立VAR模型,并采用似然比(LR)、最终预测误差(FPE)、赤池准则(AIC)、施瓦茨(SC)准则和汉南(HQ)准则五种指标来确定VAR模型的最优滞后阶数。

由表2可以看出,当最优滞后阶数为5时,多数指标判断一致。

从表3可知,在5%的显著性水平下,江苏省金融发展与城镇化存在长期均衡关系,其中一个协整方程为:

LnURB=0.26lnFD+0.64lnFE

协整方程表明,1990-2013年间,江苏省金融发展规模、金融发展效率与城镇化率为正向关系。城镇化率与金融发展规模、金融发展效率的弹性系数分别为0.26、0.64。

结合已有文献关于金融发展影响城镇化进程机制的探讨,本文认为江苏省金融发展促进城镇化进程可能是因为:金融发展有效支持了城镇基础设施建设、产业结构升级、小微企业发展等,从而推动农村人口向城镇流动,提高了城镇化率。金融发展完善有利于开发新型融资工具,拓宽直接、间接融资渠道,提高金融发展效率,并扩大总贷款规模,从而解决城镇化发展过程中基础设施投资、产业结构升级等产生的资金约束问题。然而,我国特殊的城乡“二元”经济结构导致金融机构更愿意将资金投入到能带来更高回报率的城市部门。1978年以后,我国财政支出、投资、金融等非价格方面的城市倾向日益突出(程开明等,2007)。一方面,金融资源向城镇聚集使得城镇基础设施建设、公共服务体系等各方面发展完善,对农村居民的吸引力增大,有利于人口城乡间流动;另一方面,城镇金融资源可得性高给企业带来更多的融资机会。城镇企业的融资难题解决后可以提供更多的非农就业机会,从而吸纳更多居民从事第二第三产业,促进产业结构升级。统计数据表明,1990-2013年间,江苏省第一产业就业人数逐渐下降,第二、第三产业就业人数稳步上升。另外,江苏省金融对中小微企业的扶持力度较大,2013年末,全省小微企业本外币贷款余额1.6万亿元,同比增长14.6%。

(四)格兰杰因果关系检验

协整检验可以确定变量之间的长期均衡关系,但是各变量之间是否存在双向因果关系或单向因果关系需要进一步采用Granger因果关系检验。

由表4可知,金融发展规模不是城镇化率的格兰杰原因,在5%的显著性水平下,城镇化率是金融发展规模的格兰杰原因;金融发展效率不是城镇化率的格兰杰原因,在10%的显著性水平下,城镇化率是金融发展效率的格兰杰原因。城镇化率是金融发展规模、金融发展效率的格兰杰原因,可能是因为江苏省城镇化发展产生的多种投资需求,为金融发展提供机遇,刺激金融机构增加供给。并且,城镇化进程加快后,城镇投资环境、监管体系更完善,金融机构经营风险降低,一定程度上能扩大金融发展规模、提高金融发展效率;而金融发展规模、金融发展效率不是城镇化率的格兰杰原因,说明江苏省金融发展支持城镇化的力度有待加强。

四、结论与政策建议

本文采用VAR模型,对江苏省1990-2013年的数据进行实证分析,研究发现江苏省金融发展有效支持了城镇基础设施建设、产业结构升级以及小微企业发展,推动了农村人口向城镇转移,因而江苏省金融发展规模、金融发展效率促进了城镇化进程。此外,江苏省城镇化进程为金融发展提供了机遇,完善了投资环境,但金融发展支持城镇化的力度有待加强。因此,格兰杰因果关系检验表明,金融发展效率、金融发展规模与城镇率之间均为单向因果关系。

基于上述研究结论,本文提出以下政策建议:

第一,协调金融发展与城镇化的关系。在建设新型城镇化进程中,江苏省应开发适应城镇基础设施公益性、低收益和周期长等特征的融资品种,同时合理引入民间资本,拓宽投资渠道,充分发挥金融发展对城镇化进程的推动作用,解决阻碍城镇化发展的资金约束难题。同时,通过城镇化的可持续发展,为金融发展创造发展空间,提高金融发展水平,从而促进江苏省金融发展与城镇化协调发展。

第二,因地制宜制定金融发展支持城镇化政策。苏南、苏中和苏北三大区域城镇化发展进程不同,因而应根据各区域实际情况合理配置全省金融资源。对于苏南地区来说,未来人口城镇化率短期内难以大幅提高,要保持城镇发展的领先地位需要转变城镇化发展方式、提高城镇化质量,因此,金融支持的重点在于环境治理、城乡统筹发展、常住人口市民化等问题。而苏中、苏北人口城镇化率的提升空间仍较大,金融支持的重点应放在产业结构升级、小微企业数量增加等。因地制宜制定适合的金融发展政策有利于缩小区域之间城镇化发展差距,从整体上提高江苏省城镇化水平。

第三,侧重对城镇化重点领域的金融支持。未来,江苏省城镇化发展的主要任务之一为有序推进农业转移人口市民化。然而,随着江苏省房价及租金的上涨,农民工进城后住房成本较高,居住问题成为制约农业人口转移的重要因素。户籍制度的放开可以实现农民工身份的转变,但难以有效解决农民工的住房问题。因此,江苏省金融发展应注重探索农民工住房问题的投融资体系、创新相关金融产品,如银行可以适当降低农民工购房贷款门槛,开发针对住房装修等金融产品。此外,江苏省金融发展应加大对家庭农场、专业合作社等的支持力度,提高农村金融服务可得性并降低农户购买大型农业机械设备、承包农村土地等融资成本。农业规模化、机械化有助于释放部分农业劳动力,提高农业生产率,进而促进农业人口转移。金融发展只有确保城镇化重点领域的金融需求,才能充分发挥其促进作用。

参考文献:

[1] 范兆斌,左正强.区域金融发展与广东省城镇化问题研究[J].经济纵横,2004(12)

[2] 汪小亚.中国城镇城市化与金融支持[J].财贸经济,2002(8)

[3] 张宗益,许丽英.金融发展与城市化进程[J],中国软科学,2006(10)

[4] 贾洪文,胡殿萍.中国金融发展与城镇化相关性——基于1991~2011年数据的实证分析[N].首都经贸大学学报,2013(07)12

[5] 何琳,何文.中国金融发展与城镇化的动态关系研究[J].时代金融,2014(6)

[6] 中国人民银行荆州市中心支行课题组.中国金融发展与城镇化进程动态互动关系——基于面板VEC模型分析[J],武汉金融,2013(10)

[7] 陈雨露.中国新型城镇化建设中的金融支持[J].经济研究,2013(2)

[8] 程开明,李金昌.城市偏向、城市化与城乡收入差距的作用机制及动态分析[J].数量经济技术经济研究,2007(7)

(作者单位:中国人民银行南京分行 江苏南京 210004)

(责编:玉山)