本轮牛市调整背景下看融资融券业务现状

作者简介:何玲玉(1990.01-)女,汉,吉林财经大学数量经济学专业研究生,研究方向:经济模拟和经济结构分析。

2015年已过半,我国股市经历了振奋人心的疯牛时期,6月12日上证综指创下5178.19的新高,年内最高涨幅69.83%,然而在此之后6月下旬沪深两市大幅跳水,半个月内市值蒸发15万亿。各大指数连续大幅度单边下跌,并伴随着流动性的丧失,最高出现了过半的上市公司停牌,中国股市经历了史上罕见的股灾,也经历了前所未见的救灾,7月初,管理层抛出史无前例的救市组合方案,甚至公安部也加入救市行动,截至7月10日,救市初见成效,股市于9日10日两日连续大幅上涨,救市初见成效。

然而这股灾加救灾出现的源头,就在于本轮牛市是A股历史上前所未有的杠杆牛市,近期出现的暴跌,除了源于泡沫破灭所至的流动性危机,也是由于资金“去杠杆”所引发的踩踏和传导效应所引发的。

一、 我国融资杠杆化现状

金融中的杠杆化,是以较少的本金获取高收益,以较少的本金撬动其几倍的力量。本轮牛市的融资杠杆化的主力包括融资融券业务、伞形信托与场外配资。

两融业务的杠杆比例一般为1:1,即1万本金可以操作2万的资金;伞形信托杠杆比例在1:2-1:3;场外配资的杠杆比例为1:4-1:5,甚至更高。

伞形信托目前规模已近7000亿,是指在一个主信托账号下通过分组交易系统设置若干个独立的子信托,为投资者提供结构化的证券投资的融资服务每个子信托单独投资操作和清算,是一个完全独立的结构化信托产品,信托公司通过其信息技术和风控平台对每个子信托进行管理和监控。

根据证监会官方信息,场外配资活动主要通过恒生公司HOMS系统、上海铭创和同花顺系统接入证券公司进行,估计3个系统接入资产规模合计近5000亿元。但是,实际数量是多少,监管部门也无法彻底摸清。因此,本文着重讨论受控监管最为完善的场内融资融券业务的现状。

二、 融资融券业务简介

融资融券,又称证券信用交易,包括融资买入和融券卖出这两种交易手段。融资买入是指,投资者可以通过提供担保或者保证金,借入资金购买证券,在投资结束后向证券公司偿还本金和利息;融券卖出是指投资者通过提供担保或保证金,借入证券卖出,之后再与规定期限内买入证券归还给借方。融资融券交易不仅包括个人投资者的融资和融券,也包括金融机构对证券公司的融资和融券。融资融券属于基本的信用交易制度,在世界成熟证券市场的历史悠久,发展完善。

融资融券交易相较于之前的纯多头的交易体制成为一种新型的交易制度,不仅可以利用杠杆效应放大资金,同时可以双向操作进行买多和卖空证券,丰富了投资者投资交易方式,有利于投资者进行套期保值交易策略,有效减地少了证券市场的系统性风险。

随着融资融券业务的发展,转融通业务出现并步入执行。所谓转融通,是指为解决投资者进行融券业务时证券公司提供自有的资金和标的证券的不足时,证券公司能够从证金公司借入而获得帮助。所谓“转”,指证券公司借到其他证券公司资金或证券后再“转”借给投资者,从而使证券公司之间的业务紧密联系,实现融资融券交易标的全市场的流通。对于证券公司而言,向证券公司提供资金和证券供其开展融资融券业务,所以称为转融通业务。

三、 我国融资融券业务发展历程

(一) 两融业务政策历程

我国证券市场建设一直在不断快速前进和完善中,所以引入融资融券业务的引进也势在必行。早在2015年10月修订的《证券法》中,第一次规定证券公司可以开展证券信用交易服务。而后2006年8月,公布《融资融券交易试点实施细则》,融资融券业务正式提上日程。

2010年经由国务院同意,于3月正式开设融资融券业务试点,证监会公布首批6家券商获得融资融券试点业务资格。根据当时规定,融资融券保证金比率至少为50%,而且投资者资金账户的资金必须有50万以上,且当时规定的融资融券标的股票也非常有限。

2010年3月31日沪深两市正式开展融资融券业务的第一天,沪市融资融券余额仅仅为584.89 万元,其中融资余额为 582.48 万元,融券余额为2.41 万元;深市融资融券余额为74.16 万元,其中融资余额为 60.07 万元,融券余额为 7.08 万元。

2011年底,《转融通业务监督管理试行办法》公布,转融通业务进入最后准备阶段。2012年月底,《转融通业务规则(试行》发布,转融通正式进入实施阶段。转融通机制的出现是完善融资融券业务制度的又一有利措施,为融资融券业务的进一步发展奠定了有利基础。

(二) 两融余额历史走势

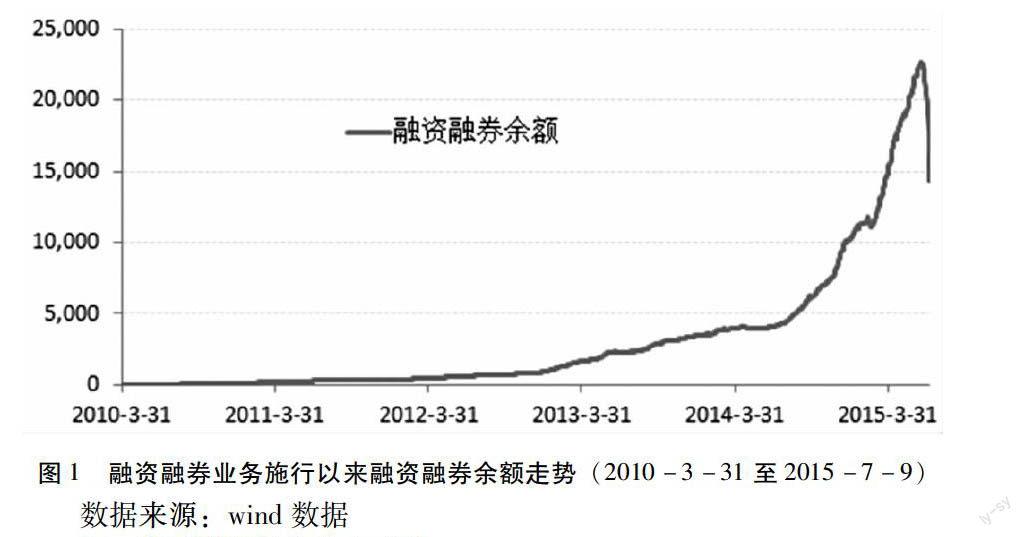

如图1所示,融资融券业务施行后,融资融券余额缓慢,截至2012年底,两融余额不到1000亿。2013年初始,转融通业务执行后,两融余额增长幅度增大,2013年末两融余额3465.27亿元,增幅277.55%。而随着我国可交易证券标的不断扩容,沪深两市的两融交易量呈现出几何增长。2014年下半年开始,两融余额骤升,2014年下半年至2015年两融余额攀至最高点22730.35亿元的历史最高值时,逼近两融天花板,一年内增幅达457.45%。六月下旬本轮下调后两融业务急速缩水,仅用14天就降回至4月的1.4万亿水平,跌幅高达36.62%。

四、 我国融资融券业务现状

(一) 监管层政策

去年年末起,监管层开启严查两融业务。2014年12月15日证监会启动两融业务调查,分批抽查月40家券商。1月16日,证监会对12家券商采取监管措施,禁止为证券资产低于50万的客户开立信用账户。1月28日,证监会宣布将对剩余46家公司融资类业务开展现场检查。2月3日,证监会表明,禁止券商通过代销伞形信托、P2P平台、自主开发相关融资服务系统等形式,为客户两融活动提供便利。年4月3日,证监会通报两融检查结果,6家券商被行政监管,且证监会表示,券商不得以任何形式开展场外股票配资,伞形信托等。6月13日,证监会:券商不得通过网上证券交易接口为人任何机构和个人开展场外配资活动、非法证券业务提供便利。

12日证监会就修订后的《证券公司融资融券业务管理办法》向社会公开征求意见,修订后的《管理办法》允许证券公司对融资融券合约进行展期。该办法于7月1日公布。其前后得到了多家券商的响应。在21家证券公司联合“维稳”公告之后,国泰君安、长江证券、方正证券等多家券商已火速宣布,在两融业务方面紧急暂停融券券源供给;国元证券也开始受理融资合约展期申请,信用账户维持担保比例关注线由150%调整为140%等举措;平安证券起暂停融券业务,并将沪深300范围内的可充抵保证金证券的折算率整体提高5%,最高不超过70%。上海证券暂停向市场提供融券券源等。

(二) 两融业务现状

两融余额中融资余额始终占其绝大比例,融券余额最高时也仅为两融余额的1%。而分开沪深两市来看,沪市两融余额始终保持深市的2倍左右。

如图2所示,今年来两融余额与上证综指的走势基本相符,可以说是“同进退”。在近一年的稳步增长中虽有两次微滞,但整体呈迅速增长趋势。在此过程中,投资者信心高涨,两融业务及场外配资等高杠杆融资业务迅速发展壮大,部分场外配资杠杆甚至高达1:10,杠杆泡沫迅速形成。

6月18日,沪深两市两融余额站上历史最高点22730.35亿元,其中沪深两市融资余额22666.35亿元,融券余额64亿元。截至7月9日,沪深两市融资融券余额为14405.77亿元,其中融资余额14380.09亿元,融资余额25.69亿元,跌幅高达36.62%。

自年初以来,证监会屡次发声并着手查两融与场外配资,去杠杆的脚步开始,而一系列举措后,六月获利盘开始出逃,引发大盘大面积下挫,个股大面积跌停从而引发高杠杆资金被强制平仓,卖盘涌出,更多杠杆资金被强制平仓,更多股票跌停,市场发生踩踏效应。市场恐慌加剧,去杠杆的负循环踩踏效应使大盘持续大幅跳水,而去杠杆也从场外配资转向伞形信托转向融资融券。

图2中,六月下旬股市暴跌途中两融业务也呈迅速缩水状态,但相对上证综指有一定的滞后性。这是因为在去杠杆的过程中首当其冲的是杠杆最高的场外配资,然后是伞形信托和融资融券。

(三) 个券交易与ETF交易现状

截至2015年7月10日,个券两融交易标的共896个,其中有中国平安、中信证券、兴业银行、海通证券、浦发银行5家两融余额超过100亿,其两融余额之和达到两融总余额的7.09%。其中平安银行长期作为两融个股第一,其两融业务在近一年内大幅上涨,由一年前80亿左右增至6月19日近520亿,增幅高达550%;而19日后经历大幅下跌,不到半月跌幅37.46%。

截至2015年7月10日,ETF两融交易标的20支,两融余额总额超过1000亿,同样经过6月下旬股市大跌后有大幅度的缩水。其中华泰柏瑞沪深300ETF在经历26.4%的下跌后两融余额570.3亿元,跌回1季度末水平,但仍为所有ETF两融交易的56.52%。(作者单位:吉林财经大学经济模拟研究所)