董事会特征对上市公司审计意见类型影响的研究

范东梅

安徽财经大学会计学院,安徽蚌埠,233030

在上市公司日常运营过程中,董事会是股东大会选举产生产并对股东大会负责的代理者,是公司治理活动中不可或缺的经营决策机构。在所有权与经营权分离的状况下,公司治理活动更加复杂,股东们不可能对任何事都亲力亲为,此时,他们会选择聘用董事会成员来替自己负责企业的运作活动。随着时间的推移,企业的经营范围往往会逐渐扩大,久而久之,所有者会下放更多权利给董事会,最后只保留个别决策权和剩余索取权,公司股东与董事会之间的委托代理关系由此产生。然而,董事会获得公司经营权后,又可以选用更加专业的管理团队,帮助他们负责更加具体的业务。由此可以看出,董事会在公司治理环节起着承上启下的作用。外部审计师通过对上市公司进行审计并发表审计意见,可以大大提高上市公司会计信息质量,有助于包括股东和投资者在内的信息使用者更好的决策。由于董事会对上市公司的治理效率能够体现在会计信息质量上,因此董事会特征可能对审计意见产生一定影响。本文以2013年的相关数据为基础,采用实证分析方法验证此假设。

1 理论分析与研究假设

1.1 董事会规模与审计意见

关于董事会规模和审计意见两者相关性的研究可谓是见仁见智,总体来说,主要分为两种观点。一种观点是董事会规模过大不利于审计意见的改善。持有此观点的国外学者有Jensen[1]、Lipton和Lor-sch[2]。他们的研究成果均表明,董事会的人数越多,彼此之间更容易出现沟通问题,也更有可能降低对管理人员的监督力度,放松对管理层管控的后果很可能造成会计信息质量失真。而在国内,多数学者也对此关系进行了一系列的研究。李平[3]、沈艺峰[4]等人认为,如果董事会的规模较大,各成员之间非但没有提高决策效率,反而更容易出现交流问题,负责企业具体业务的管理人员更容易从中粉饰会计信息。然而,王震[5]、张玉兰[6]、周水平[7]等人运用实证分析方法对二者的关系进行了研究,得出结果,董事成员的多少不能显著影响到审计意见的类型。除了这两种观点外还有少数研究认为董事会规模大有助于提高公司治理效率。

董事会由不同背景成员组成时,他们之间不容易达成一致的意见,决策效率自然而会有所下降,使得经理层有扭曲会计信息的机会,财务信息的真实性无法得到保障,上市公司更易收到非标准审计意见报告。故提出:

假设1:董事会规模越大,上市公司收到非标准无保留审计意见的可能性越大。

1.2 董事长兼任总经理情况与审计意见

已有文献表明,董事会的领导结构对审计意见具有一定的影响。通常来说,董事长和总经理两个职位由一人担任,在某种程度上能够减少公司的代理成本,消除董事长和总经理的沟通障碍,可以提高决策效率。但与此同时经理人员也会借助自己的权力做出损害企业利益的事。对此研究的中外学者认为两职由1人担任时弊大于利。Forker[8]:当董事长与总经理两个职位只由一人担任时,意味着CEO参与到财务报告形成过程中的力度更大,如果其蓄意篡改会计信息,发挥空间游刃有余,使得对财务报告真实性进行监督的人员成为摆设;吴清华[9]、庄炎国[10]等:两职分离时,董事会的监察效果更好,企业更不容易发生财务报告造假的现象。

两职合一不利于董事会提高公司治理效率,因为在这种情况下,往往出现经理人员自己监督自己行为的状况,即他们出于一己私利考虑而做出有损企业所有者的事情,并具有通过粉饰会计信息来掩饰自己的行为。所以提出:

假设2:董事长和总经理两职合一的公司更容易被出具非标准无保留审计意见。

1.3 董事薪酬与审计意见

现阶段,我国上市公司的激励机制存在多种方式,包括使用股权和报酬进行激励,此外,还有些公司对董事实施声誉激励,最普遍的就是薪酬激励。董事会要更好地履行监督职责,必需掌握必备的专业知识并兼具相应的能力和经验,然而,要想使董事们能够全身心地投入工作状态,必要的薪酬激励必不可少。增加董事成员的薪酬可让他们更加尽职尽责,更有利于真实会计信息的产生[11]。基于他人的研究,预期董事获得更多薪酬之后,会比拥有较少报酬时更加有动力履行职责,更能发挥董事会的监管作用,会计信息的真实性更有保障,公司较易收到标准的审计意见。因此提出:

假设3:董事获得更多薪酬激励,上市公司更易收到标准无保留审计意见。

1.4 董事长变更与审计意见

董事会的稳定性特征也会对董事会的治理效率产生一定影响。判断董事会的稳定取决于董事会成员总人数是否增减和有无成员被替换,而董事长变更是较有代表性的一种,所以文章就用这一虚拟变量定性代表董事会的稳定性。上市公司的经营绩效与相应的董事会成员具有连带关系,一旦公司有较严重的异常状况出现,董事长或者为逃避责任主动离职,或者是由于股东们对其进行替换,这都会引起董事会动荡,自然更容易引发财务报告舞弊现象[12]。故提出:

假设4:董事长变更与非标准无保留审计意见正相关。

2 董事会特征与审计意见关系的实证研究设计

2.1 研究变量的选取与度量

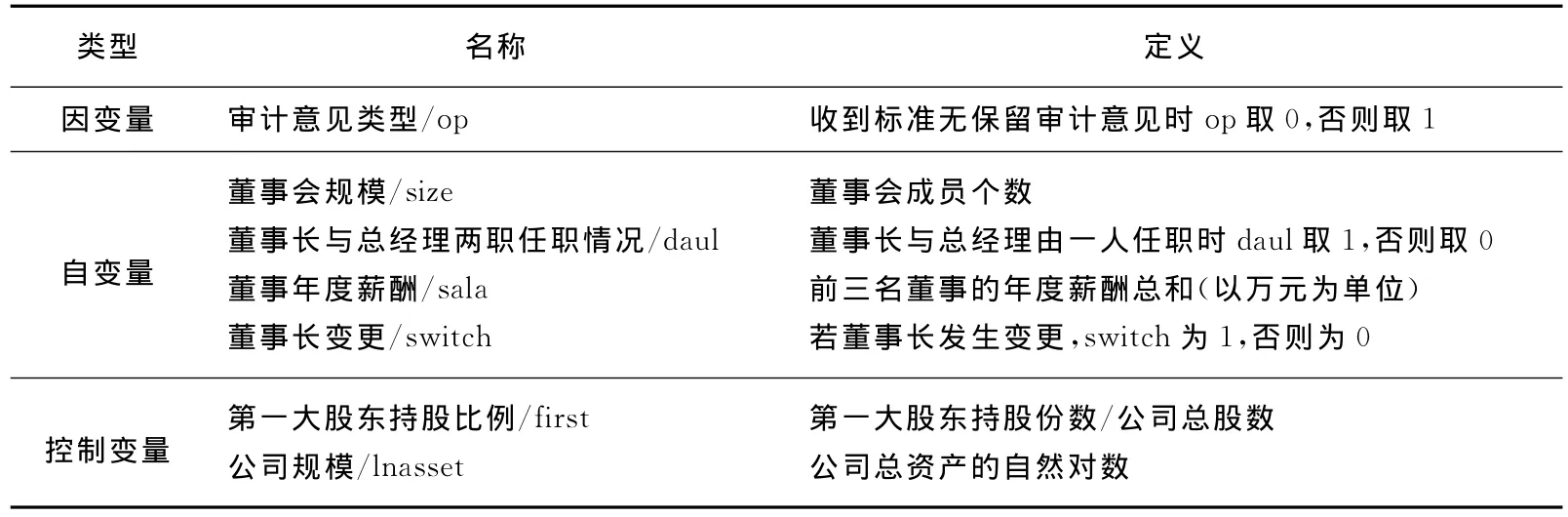

本文选取审计意见类型作为被解释变量,选择董事会规模、董事长与总经理兼任状况、董事年度薪酬和董事长变更为解释变量,另选用第一大股东持股比例和公司规模两个变量作为控制变量。对各变量的定义如表1所示。

表1 研究变量定义表

2.2 样本的选择及数据来源

本文选取2013年沪深两市的非金融保险行业的A股上市公司为研究对象,经过数据收集和剔除,最后得到2395个样本。本文研究样本和数据来源于深圳国泰安数据库和巨潮资讯网。本文主要运用统计软件Stata12.0进行数据分析。

2.3 研究模型设计

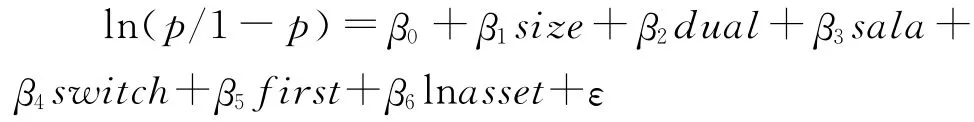

本文选择的logistic回归模型如下:

模型中,β1-β6表示logistic回归系数,p表示上市公司取得非标准无保留审计意见的概率,ε表示残差。

3 董事会特征与审计意见的实证分析

3.1 描述性分析

3.1.1 审计意见的描述性分析

在2 395家样本公司中,有2 335家收到标准无保留审计意见,所占比例高达97.5%,有60家上市公司则获取了非标准无保留审计意见,仅占比2.5%。

3.1.2 董事会特征变量描述性分析

下表中,将解释变量按照被解释变量的类型分为两组,以此来比较两类上市公司在董事会规模、董事长与总经理兼任状况、董事会年度薪酬、董事长变更四个方面的描述性统计结果的异同。

表2 董事会特征变量描述性统计

从表2可以看出,董事会规模不尽相同,最小的为4人,最大可达到18人,这与我国《公司法》对股份有限公司的规定的范围相符;董事长与总经理两职兼任状况在两种类型的审计意见中占比相当,但可以看出多数公司都采用了两职分离的领导权结构;董事薪酬在标准意见中的数值明显高于非标意见中的数值,可见薪酬激励对审计意见会产生一定影响;董事长变更这一变量在两组样本之间也存在较大差异。从均值可以看出,获得非标意见的上市公司的董事长变动频率显著高于收到标准意见的上市公司,这说明董事长变更与审计意见类型具有一定相关关系。

3.2 变量相关性分析

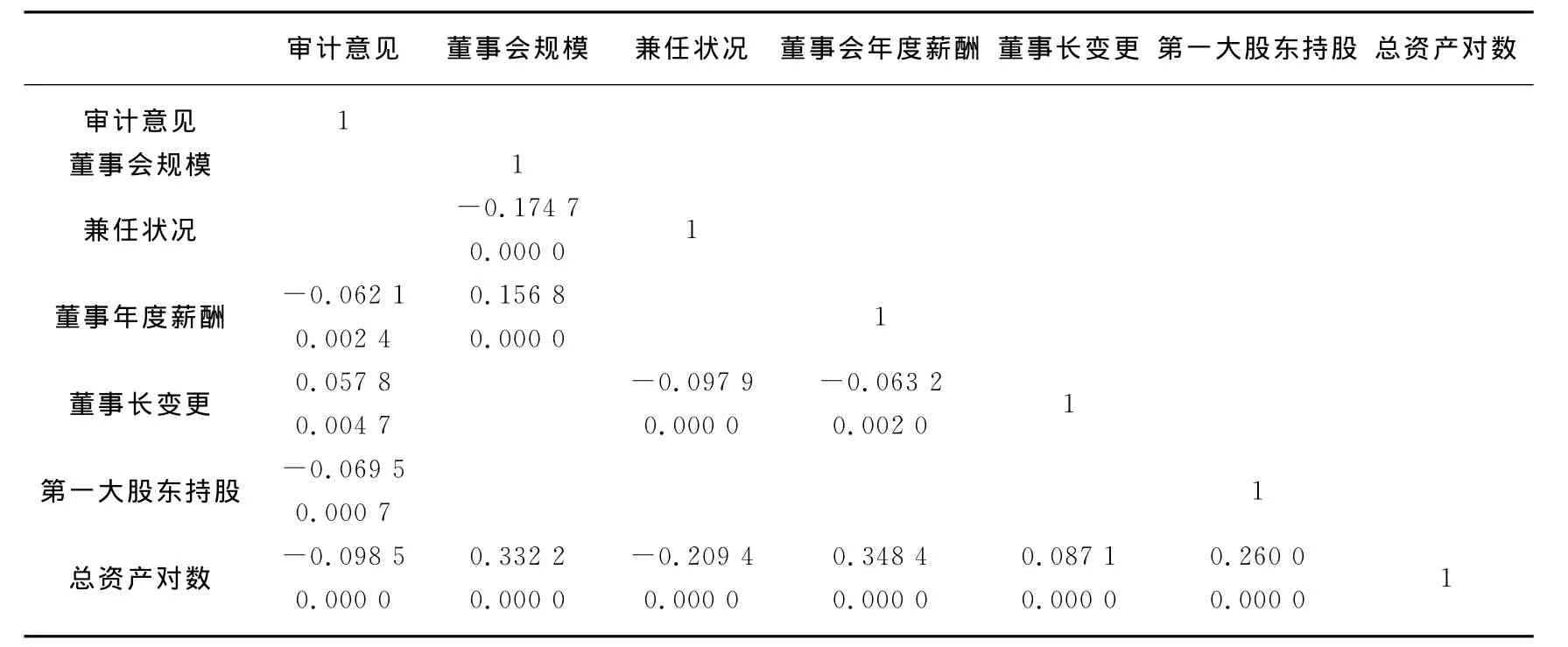

本文对样本上市公司的董事会人数、董事长与总经理兼任状况、董事会年度薪酬、董事长变更4个解释变量以及审计意见类型1个被解释变量之间进行了Pearson相关分析。如表3所示。

表3 董事会特征与审计意见的Pearson相关分析

由相关性分析的结果可以看出,董事年度薪酬在1%的水平上与非标准审计意见负相关,董事长变更这一变量和非标准审计意见显著正相关,而董事会规模、董事长兼任总经理情况这两个变量与审计意见并不显著相关,具体关系还需进一步验证。

3.3 Logistic回归分析

下面进一步作Logistic回归分析,以探求董事会特征与审计意见的具体相关关系。

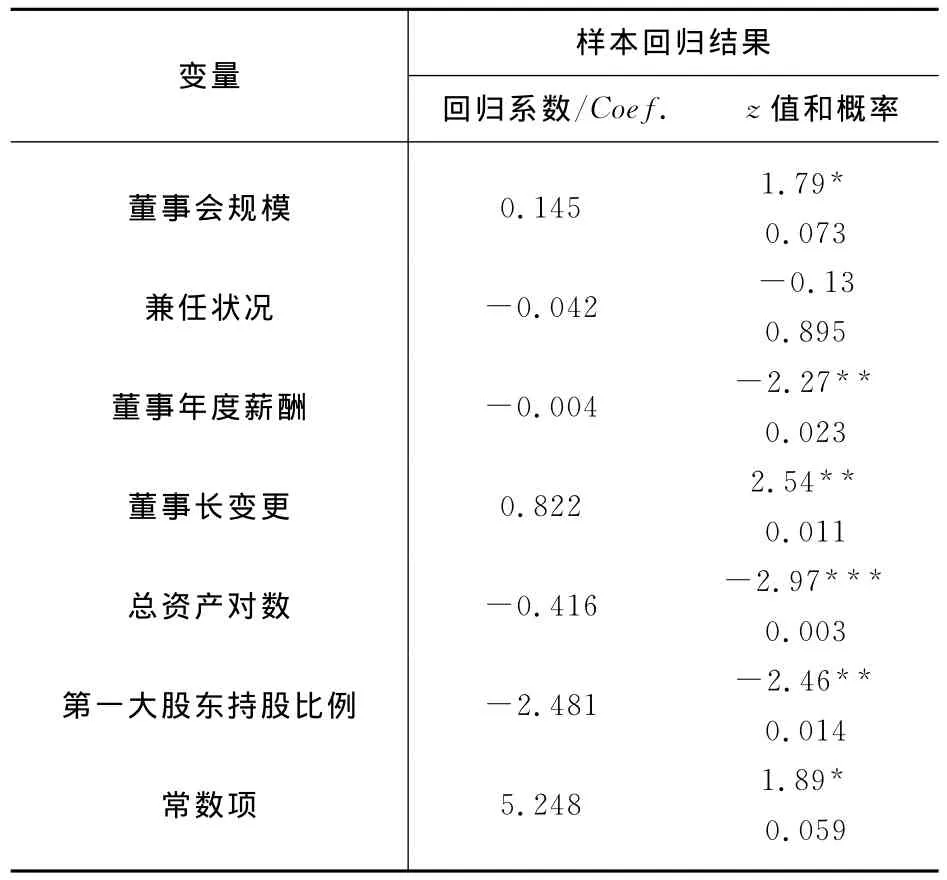

从表4可以看出:

(1)董事会规模与非标准无保留审计意见在10%的水平下存在正相关关系,假设1得到证实。即董事会成员较少时,上市公司收到非标准审计意见的概率也较小。

(2)董事长与总经理兼任状况的回归系数为-0.042,但没能通过显著性检验,假设2不成立。产生这种现象的原因可能在于,当董事长和总经理两职由不同人员担任时,相应会产生代理成本,并且容易导致信息流动不畅,而当董事长与总经理由一人担任时,董事长会更了解公司的经营状况和一些内部信息,可以及时发现公司的异常状况并进行处理。而且,有些董事长不是纯粹的仅仅从个人利益出发进行管理决策,相反,他们会为了维护个人声誉而真正履行职责,保证了会计信息质量的真实可靠,帮助公司获得标准无保留审计意见。

(3)董事年度薪酬的系数为-0.004,且在5%的水平下显著,这验证了假设3。一般来说,董事获得的薪酬越多,他们就越有动力切实监管经理层,从而会减少上市公司发生盈余管理的现象,有利于保障会计信息的真实性,公司的财务报告被出具非标准无保留审计意见的几率也较小。

(4)董事长变更这一变量的回归系数为0.822,且在5%水平上与非标准无保留审计意见显著正相关,这与我们所提的假设4的观点一致。这可能是因为,上市公司的董事长不会轻易变更,一旦出现变更,要么是由于公司有异常状况出现,董事长为逃避责任主动离职,或者是由于股东们对不能发挥监管作用的董事长进行替换,而这些情况都可能与公司的会计信息挂钩,出于职业能力的判断,审计也会格外关注此类公司,结果往往会从中发现纰漏,更容易发表非标准的审计意见。

表4 董事会特征与审计意见的Logistic回归结果

4 结论与启示

通过Logistic统计回归分析的结果表明:董事会的规模与非标准无保留审计意见呈正相关关系;董事长变更与非标准无保留审计意见正相关;董事获得更多薪酬激励,上市公司更易收到标准无保留审计意见;董事长是否兼任总经理与上市公司获取何种审计意见的相关关系并不显著。该结果对上市公司能够产生一定的启示:在我国,上市公司要结合自身的条件,设置合理的董事会规模,实行董事长与总经理两职分离的领导结构,有效发挥董事会的监督职能。在激励机制方面,可以设计较为完善的薪酬制度,增强董事成员工作的积极性,并注重保持董事会的稳定性,避免董事长的频繁变动。及时处理公司出现的不利事件,提高董事会的治理能力,使上市公司会计信息的可靠性更有保障,更易收到标准无保留审计意见。

[1]Jensen M C.The Modern Industrial Revolution,Exit and the Failure of International Control System[J].Journal of Finance,1993(48):831-880

[2]Lipton M,J Lorsch.A Modest Proposal for Improved Corporate Governance[J].Business Lawyer,1992(48):59-77

[3]李平,林建飞,王立群.公司治理、财务状况与财务报告舞弊关系的实证研究[J].财会通讯,2009(7):106-109

[4]沈艺峰,张俊生.ST公司董事会治理失败若干成因分析[J].证券市场导报,2002(3):21-25

[5]王震,彭敬芳.中国上市公司治理结构与审计意见的相关性研究[J].审计与经济研究,2007(11):16-19

[6]张玉兰,田利军.公司治理与审计意见[J].财会通讯,2008(8):119-122

[7]周水平,陈小林.董事会特征与审计意见[J].企业经济,2009(12):170-174

[8]Forker,J.J.,Corporate governance and disclosure quality[J].Accounting and Business Research,1992,(Spring):111-124

[9]吴清华,王平心.公司盈余质量:董事会微观治理绩效之考察:来自我国独立董事制度强制性变迁的经验证据[J].数理统计与管理,2007(1):30-40

[10]庄炎国.董事会对会计师审计意见的影响研究[J].会计之友,2012(12):53-55

[11]Beasley,Mark S.An Empirical Analysis of the Relation Between Board of Director Composition and Financial Statement Fraud[J].The Accounting Review,1996(10):443-465

[12]杨清香,俞麟,陈娜.董事会特征与财务舞弊:来自中国上市公司的经验证据[J].会计研究,2009(7):64-70