中国家庭金融资产配置的区域比较分析——基于CHFS微观数据实证研究

■ 余关元,雷 敏,刘 勇

一、导言

自改革开放以来,我国经济高速发展。人均GDP和可支配收入较之以前大幅度提高,居民的生活条件也得到了极大的改善,居民可用于投资的资金也显著增加。虽然房产等实物资产在家庭资产配置中所占的比重仍然较高(吴卫星,吕学梁,2013),但随着金融市场改革不断深入,金融市场门槛逐渐降低,普通家庭参与金融市场投资的积极性增强。金融资产在家庭总资产中所占的比例越来越高,一般家庭更多地参与金融市场(葛洪申,2013)。普通家庭金融资产配置引起了越来越多研究者的关注。

对于不同家庭,其金融资产配置方式和结构会有所差异,这种差异不仅体现在不同家庭,还体现在不同区域(韩立岩,杜春越,2011)。我国东部区域普通家庭收入是中西部区域普通家庭收入的2倍①根据中国家庭金融调查中心(CHFS)2011年微观调查数据汇总所得。。因而家庭金融资产配置也可能存在明显的区域差异。影响家庭金融资产配置的因素有哪些?这些因素对家庭金融资产配置到底有多大的影响?东部与中西部家庭金融资产配置有何差异?本文通过对中国家庭金融调查中心2011年的调查数据进行实证研究,分析这些家庭的配置状况,找到它们的影响因素,并且进行区域比较,为缩小中西部金融市场发展的差距提供建议和指导。

二、文献综述

已有学者已经从多方面对家庭金融资产配置进行了研究,可以简要分类为以下几个方面:

(一)收入财富与家庭金融资产配置

不言而喻,家庭总收入和家庭财富对家庭金融资产配置有着重要影响。多数学者认为随着收入和财富水平的提高,其金融资产配置比例也会提高,比如家庭参与股票市场和风险资产投资的比率会升高(Guiso et al,2000),家庭对风险资产的投资份额会增加(Bertaut&Starr-McCluer,2002)。具体到我国,吴卫星和齐天翔(2007)的研究发现,财富和收入对家庭的股市参与率及其深度都有显著的正向影响,即存在所谓的“财富效应”。

(二)人力资本与家庭金融资产配置

人力资本作为一个对家庭金融资产配置具有重要影响的因素,它代表了一个家庭对未来劳动收入流的索取权(Campbell 2004)。家庭可以通过调整外在的资产持有量来补偿潜在的人力财富变动,从而最终达到整个财富配置的理想状态,因此人力财富对持有外在资产有“挤出效应”(Campbell 2006)。王宇、周丽(2009)研究发现东西部农村家庭的人力资本对农村家庭资产投资组合不一致。

(三)生命周期与家庭金融资产配置

家庭成员在做投资决策时,不仅要考虑短期投资利益,而且还要考虑到长期投资利益,因此其投资决策可能会受到生命周期的影响,在生命周期的不同阶段具有不同的特点。通过对美国、意大利、英国和德国的家庭数据研究发现:这些国家家庭的无风险资产的参与率随着年龄的增大呈现出 “U型”,而对风险资产的参与率却呈现出 “钟型”(Guiso et al.2000,Brunetti& Torricelli 2010, Ameriks&Zeldes 2004)。但是,通过对中国数据的研究发现,中国家庭参与股票市场以及投资比例的决策并没有显著的“周期效应”(吴卫星,齐天翔,2007),不过随着年龄的增加,中国家庭的股票投资参与率以及投资份额呈现下降趋势,基金市场的参与率和投资份额却呈现出一定程度的“钟型”(吴卫星,吕学梁,2013)。

(四)其他影响家庭资产配置的因素

葛洪申(2013)研究发现金融知识的掌握程度越深和投资经验越丰富,家庭参与金融市场概率越高,金融投资收益一般就越高。此外,中国家庭金融调查报告(2012)认为受教育程度越高,金融市场参与就越高。以及风险偏好的家庭会选择股票等风险资产投资,风险厌恶家庭会选择债券等无风险资产投资。受教育程度较高的家庭户主会倾向于选择多样化资产投资组合获得高收益(Pauline Shum&Miquel Faig,2006),由此可见,人口素质是家庭资产配置一个不可忽视的因素。何兴强、史卫和周开国(2009)研究认为居民的健康状况对家庭投资概率没有显著的影响。但是Rosen and Wu(2009)等人研究发现家庭居民的健康状况严重影响着投资决策,健康状况越差的居民选择高风险资产投资的概率就越低。综上所述,对家庭金融资产配置,既有研究已经取得了丰硕的成果,不过总结起来,还存在一些不足之处,总结起来主要表现在两个方面:第一,我国东部区域与中西部区域家庭金融发展差异巨大,但是对不同区域家庭金融发展差异进行比较研究的相关文献却较少;第二,过去10多年是中国经济经转型升级的关键时期,这种转型主要体现在医疗保险、社会保障的逐渐普及和消费结构的逐渐升级,这些转型期的医疗保险、社会保障以及消费升级等经济转型变革对普通家庭金融资产投资决策有怎样的影响?既有文献缺乏深入细致的研究。因此,本文尝试将经济转型变革等变量作为控制因素纳入研究范围,深入研究家庭金融资产配置的区域差异性。

三、家庭金融资产配置的描述性分析

(一)数据来源

本文使用的中国家庭资产配置的微观数据来自西南财经大学中国家庭金融调查中心2011年进行的“中国家庭金融调查(China Household Finance Survey,CHFS)”。 该调查数据覆盖了全国 25个省(市、区)、80个县、320个社区共 8438户家庭,基本涵盖东部与中西部不同经济发展水平的区域,具有广泛的区域代表性。

(二)中国家庭资产配置的分类特征及区域比较

1.家庭资产配置一般特征的区域比较

表1反映了中国东部和中西部家庭各项金融资产分别占家庭总资产和家庭金融资产的比重情况。

显然,东部区域与中西部区域在金融资产、实物资产和总资产存在巨大差异。无论是金融资产、实物资产和总资产,东部区域普通家庭都是中西部区域的三倍,这凸显出区域发展的极不平衡性。中西部区域家庭的金融资产占家庭总资产的比重比东部区域的大,这是因为中西部区域家庭的金融资产主要是以存款形式存在,占家庭总资产的比重为7.9%,明显比东部的4.86%高出3个百分点,这说明由于中西部区域家庭收入较低,家庭资产较少,投资渠道较窄,社会保障相对不完善,家庭资产配置的预防性动机大于投资性动机,将更多的家庭资产存放在银行。同时,中西部区域的家庭现金持有比例也比东部区域的家庭高,但是就家庭持有现金的数量而言,东部区域却远远大于中西部区域,这从侧面反映了东部区域的总资产远超于中西部区域。东部在股票、基金、债券等资产配置比重却比中西部区域高,这表明东部区域家庭具有更高的风险偏好;同时也说明东部区域家庭财富较高,具有更强的承担风险的能力。

选取金融市场有代表性的债券、基金和股票参与率作为衡量东部和中西部金融市场的发展程度。可以直观看出,无论是债券参与率,基金参与率还是股市参与率,中西部区域都远远低于东部区域。中西部家庭金融参与普及率远远落后于东部区域。

表1 中国家庭资产配置的区域比较

2.家庭资产配置的年龄分布及区域比较

严肃党内政治生活要由具体的机构和人员来进行,只有将严肃党内政治生活的责任主体予以明确,才能使严肃党内政治生活的任务得以落实和完成。习近平同志对严肃党内政治生活的责任主体进行了确定,从而使严肃党内政治生活由谁来做的问题得以解决。

在考虑到样本的年龄分布、一般家庭户主的事业情况以及生命周期的基础上,把整个样本按照户主的年龄划分为35岁以下(包括35)、35~60岁(不包括35岁,包括60岁)、60岁以上三个子样本,统计了其不同金融资产的份额。

不管所处哪个年龄阶段,中国家庭的金融资产配置结构都没有太大变化,主要以现金和银行存款作为家庭金融资产的主要持有形式。股票、债券、基金等资产占家庭金融资产的份额都较低。这与国内其他研究学者的结果基本保持一致。值得注意的是,股票、借出款的占比份额随着年龄的增大而出现递减的趋势,可能的原因是由于随着年龄的增长,家庭主户的风险偏好下降,不愿意将更多的资产投资在高风险市场。与高风险资产比重随年龄的递减趋势明显不同,像债券这一类低风险金融资产投资比重并没有随年龄呈现出明显的递减趋势。基金的占比份额随着年龄的变化则呈现出一定的“钟型”分布,而债券却随着年龄的变化表现出一定的“U型”分布。

在不同年龄阶段,中西部家庭的金融资产占家庭总资产的比例明显高于东部家庭,而东部家庭在持有实物资产方面,其持有比例高于中西部家庭,这说明东部家庭与中西部家庭相比明显有更多富裕的资产用于实物资产投资。金融资产中,东部与中西部家庭对现金的喜好也存在差异,而且这种差异随着年龄的增大出现递增的态势,这种趋势刚好与股票、借出款等金融资产的分布趋势相反。这反映了两个区域的家庭在对待风险的态度又存在差异,不同年龄阶段的家庭主户对待风险的态度存在差异。东部家庭偏好风险,投机性动机大;中西部家庭偏向规避风险,交易性动机和预防性动机大。低年龄段的家庭主户偏好风险,投机性动机大;高年龄段家庭主户偏向规避风险,交易性动机和预防性动机大。

3.家庭资产配置的收入分布及区域比较

我们用家庭的总收入来衡量家庭的财富水平,其原因是家庭经济活动的主要依据是未来现金流入,对家庭金融资产投资和家庭资产配置有着重要影响。根据中国家庭金融调查统计的微观数据,东部家庭收入是64676.32元,中西部家庭收入是32011.56元,东部家庭收入是中西部家庭收入的2倍之多。将家庭收入水平按由低到高划分为四个等级:25%及以下、25%~50%(不包括 25%,包括50%)、50%~75%(不包括 50%,包括 75%)以及大于75%。在金融资产中,无论是东部还是中西部,股票、债券、基金、借出款和其他金融资产比重均随着家庭收入的增加而出现明显的递增趋势。这说明家庭收入的增加,对刺激家庭投资股票、基金等金融产品有着显著作用。

4.家庭资产配置的总资产分布及区域比较

与收入相对,家庭总资产被看成是家庭财富的存量,是家庭财富的积累,因此既定的家庭财富对家庭资产配置的决策起着不言而喻的重要作用。首先,从金融资产和实物资产占总资产的比例来看,东部家庭金融资产占总资产的比重随着总资产增加呈现出明显的大幅度递减趋势,而实物资产占总资产的比重随着总资产增加呈现出明显的递增趋势。中西部家庭金融资产比重随着总资产增加呈现出明显的先递减后递增的趋势,与之相反的是,中西部的实物资产占总资产的比重随着总资产增加呈现出明显的先上升后下降的趋势。这与一些学者的研究发现不太一致。可能的原因是,2011年中国房地产行业蓬勃发展,但是金融市场不景气,大量家庭资金流向了房地产行业。家庭总资产越丰富,投向房地产市场的资金就越多,这一特点在东部体现得特别明显。无论是东部还是中西部,随着家庭总资产增加,现金持有量比重会大幅度下降,银行存款、股票、债券、基金等金融资产会大幅度上升。

四、家庭金融资产配置的计量分析

(一)模型建立和变量设定

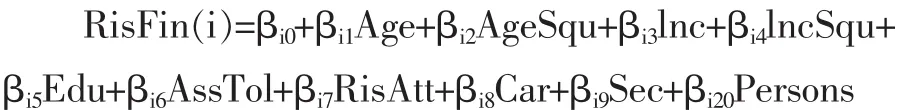

本文建立了决定投资风险金融资产 (股票、基金、金融债券、企业债券、金融衍生品、金融理财产品、非人民币资产、黄金、借出款等)影响因素的Probit模型,如前文所述,东部和中西部经济和金融发展差异比较大,为了得到准确的分析结果,并比较东中西部差异,本文将分别设立全国、东部和中西部模型,用全国、东部和中西部统计数据得到分析结果。

对如表2所示的变量进行计量分析。根据前文分析,可以看出股票、基金、债券等在金融资产中占有一定的比例,并且研究风险资产能够更清楚了解我国金融市场的发展现状,因此可以选取家庭是否参与风险资产投资作为被解释变量。已有研究表明,无风险资产的参与率随着年龄的增大呈现出“U型”,而对风险资产的参与率却呈现出“钟型”(Guiso et al.2000,Brunetti&Torricelli 2010, Ameriks&Zeldes 2004)。本文在此将家庭主户的年龄和年龄的平方引入解释变量,来研究我国普通家庭风险资产投资与家庭主户年龄的特征关系。国内外学者都认为收入对风险资产投资具有“财富效应”,在这里将家庭收入和收入的平方引入,来研究家庭收入对风险资产投资的特征关系。家庭主户教育、风险态度、家庭人口数等家庭特征都是根据相关学者研究引入研究作为解释变量。周建和杨秀祯(2009)认为经济转型升级时期,普通家庭居民的消费升级主要体现在交通和通信支出上。韩立岩和杜春越(2011)将每百户家庭汽车拥有量作为衡量消费升级的代理指标来考察消费金融。本文在考虑数据可得性的情况下将家庭拥有的汽车价值作为指标来研究家庭金融资产配置。何兴强,史卫和周开国(2009)研究发现,参与社保和购买商业健康保险的居民,投资概率会更高。因此,在本文中将家庭是否至少有一人参加社保或医保作为解释变量引入。

表2 计量模型的变量说明

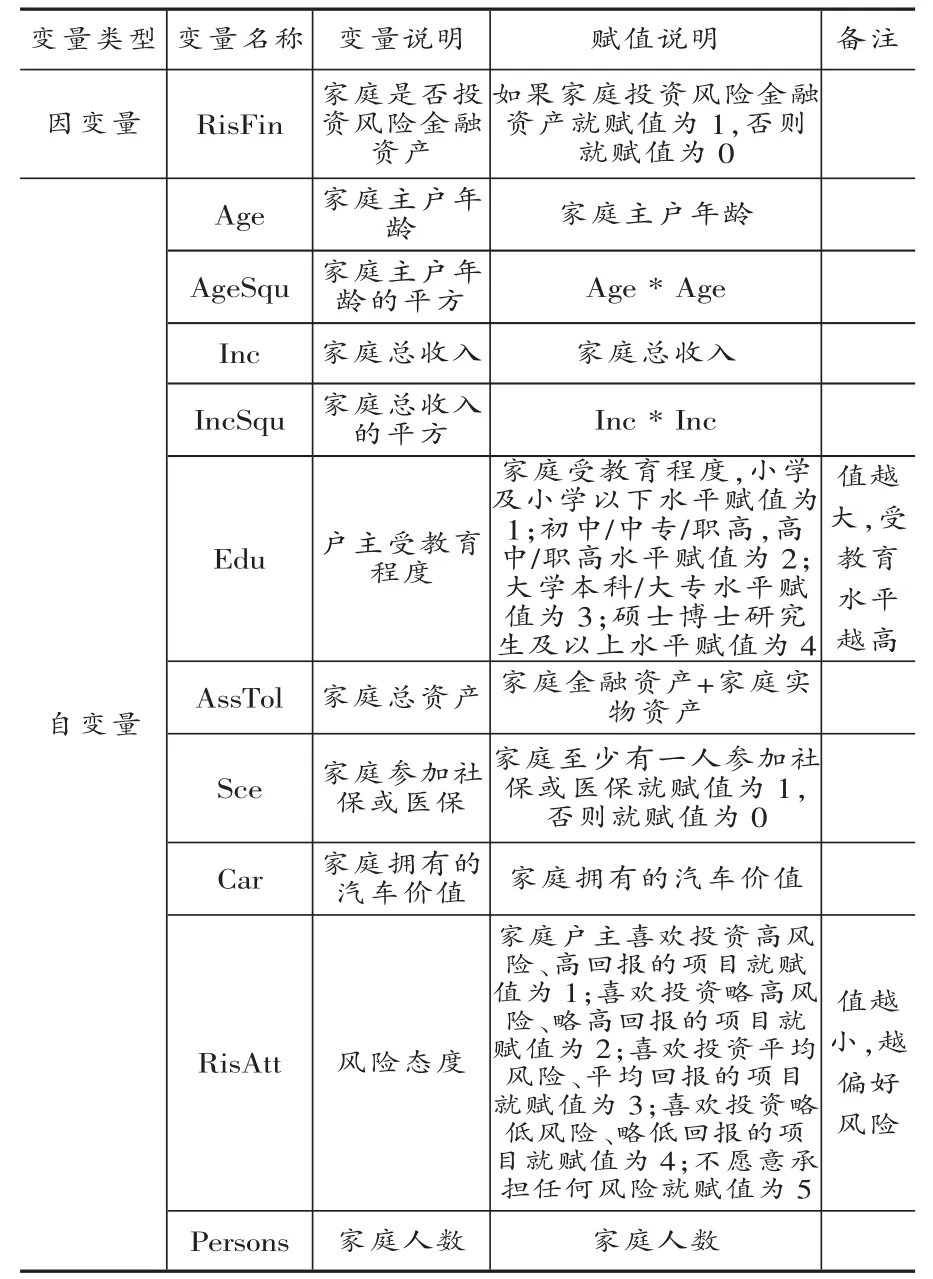

(二)实证结果

利用R软件对全国、东部区域和中西部区域作Probit回归,分别得到表3、表4和表5实证分析结果。如表3所示,就全国而言,普通家庭参与风险资产投资的与地区呈现明显负相关。从东部变为中西部,普通家庭风险投资就会降低0.2个单位。总体而言,东部与中西部在经济发展水平、金融市场的完善和发展程度上的差异可能是导致风险投资概率差异的主要原因。随着收入的增加,普通家庭投资风险金融资产会提高。家庭收入是家庭未来财富的流入,家庭收入越高,抗风险能力就越强,对未来的财富的期望就越高,投资风险金融资产的意愿就会愈强。这与前文描述性统计分析和一些相关学者的研究相一致。风险金融资产投资与收入的平方呈负相关关系,即与收入呈现倒U型关系,这表明风险资产的投资更多的集中在中等收入家庭。年龄对风险金融资产投资有着重要影响,家庭主户的年龄越大,投资风险资产会降低。年龄越大,心理承受能力会有所降低。年龄越大,身体健康状况可能会越差。而且身体健康的恶化会降低风险资产投资(吴卫星,宋苹果,徐芊,2011)。这可能是随着年岁的增长,投资风险金融资产概率会降低的两个直接原因。并且,风险金融资产投资与年龄呈钟型关系,这说明风险金融资产投资的人群主要集中在青壮年。青壮年抗风险能力和心理承受能力强,这正好印证了前面分析的两个主要原因。风险金融资产投资与家庭主户的受教育水平呈现明显的正相关关系。家庭主户所受教育水平越高,投资风险金融资产概率就越大。风险资产投资与家庭人口成显著性负相关。家庭人口越多,投资风险金融资产可能性就会下降。人力资本对风险资产投资具有一定的“挤出效应”。家庭拥有的汽车价值对家庭风险资产投资的影响并不明显。但是,风险态度对家庭风险资产投资具有特别显著的负向影响,对风险越偏好,就更有可能投资高风险金融资产。

表3 全国Probit的实证分析结果

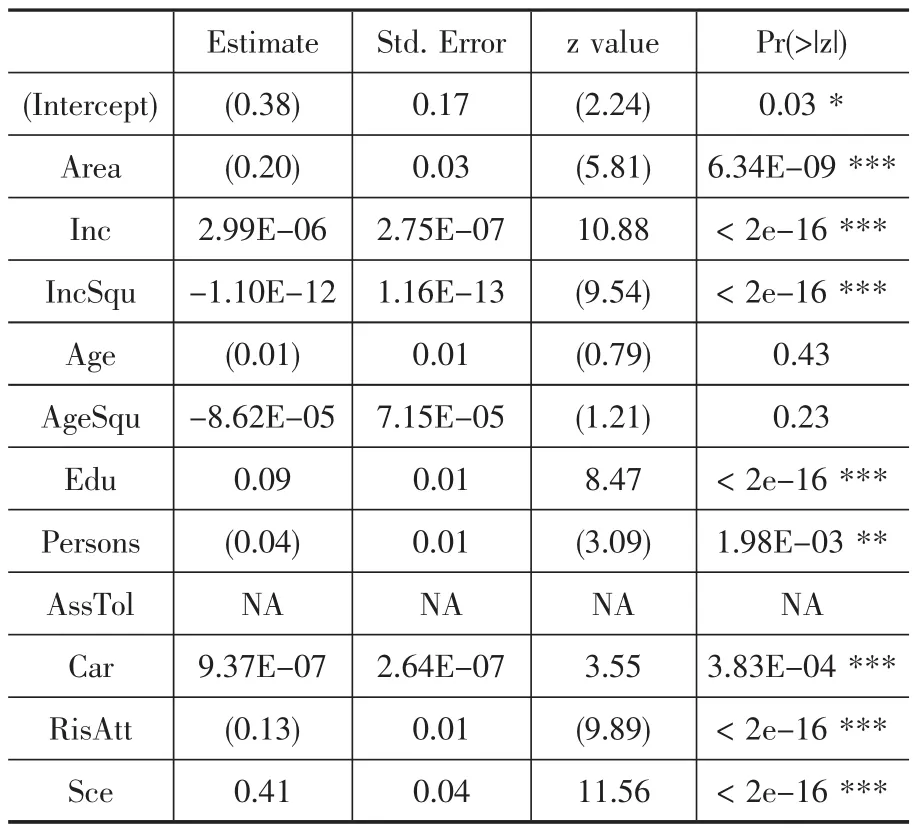

在决定东部与中西部家庭风险金融资产投资影响因素方面,无论是东部还是西部,家庭收入都表现出显著的正相关,但是,中西部家庭收入对风险资产投资的影响明显高出东部。与东部一样,中西部收入对风险资产投资呈现明显的钟型特征。与全国研究的结果一致,风险资产投资主要集中在中等收入家庭中。东部家庭主户年龄对风险资产的投资并无显著影响,西部家庭主户年龄对风险资产投资具有显著的负影响。东部家庭主户年龄对风险资产投资的影响呈现钟型特征,与之相反,中西部家庭主户年龄对风险资产投资的影响呈现出U型特征。东部与中西部的家庭主户受教育程度越高,投资风险资产就越高,不过,东部教育对风险投资促进作用远高于中西部。东部与中西部家庭人力资本对风险金融资产投资具有非常接近的“挤出效应”。 在家庭消费升级方面及对风险金融资产投资促进方面,东部与中西部都具有正向影响。东部与中西部家庭风险态度对风险金融资产投资影响一致,对风险越偏好,更有可能投资风险资产。东部与中西部一样,参与社保与医保的家庭更有可能投资风险资产。并且是否参与社保与医保对普通家庭投资风险资产概率的影响远远大于其他因素。

表4 东部Probit的实证分析结果

表5 中西部Probit的实证分析结果

五、政策建议

针对前文分析结果,可见一个家庭理性的资产投资决策和资产组合选择,除了取决于家庭户主的年龄和自身对风险的偏好等等家庭特征之外,收入差异、区域特征、教育水平以及经济转型变革等等都是不可忽视的重要因素,因而提出以下政策建议:

1.无论东部还是中西部家庭,收入对提高家庭投资风险金融资产概率具有积极影响。因此要促进金融市场的发展,提高普通家庭参与金融市场的积极性和可能性,努力发展经济,提高家庭可支配收入是必由之路。

2.虽然中西部经济远远落后于东部区域,但是中西部普通家庭收入对投资风险金融资产的贡献率远大于东部,这说明金融市场发展的主要潜力在中西部区域,因此大力促进中西部区域经济发展,带动中西部家庭致富,是我国金融市场整体发展的重要法宝。

3.东部与中西部区域教育对投资风险金融资产是实际显著的,由此可见,大力发展教育是发展金融市场和提高我国普通家庭金融市场参与率的有力之举。东部区域教育对风险金融资产投资参与概率的贡献率是中西部区域的两倍,这说明教育水平越发达,教育对金融市场的发展促进作用就越明显。加大对中西部区域教育事业的投入力度,促进中西部区域教育事业的发展,变中西部区域教育短板为教育优势。

4.无论是东部区域还是中西部区域,随着经济转型升级,体现在汽车消费上面的普通家庭的消费升级与风险金融资产投资存在一定的正相关关系,但是这种关系并不是很突出。普通家庭拥有汽车价值在一定程度上代表了一个家庭的实物资产价值,体现了一个家庭的富裕程度。家庭越富裕,投资金融市场的意愿就越强烈。

5.一个家庭是否参加社保和医保,对东部和中西部的家庭参与风险金融资产投资的系数是0.40,远远高于其他几个影响因素。因此,大力普及社保和基本医保,建立和健全基本社会保证体系,对促进经济发展和发展金融市场具有重大作用。

[1]吴卫星,吕学梁.中国城镇家庭资产配置及国际比较[J].国际金融研究,2013,(10):45~57.

[2]葛洪申.金融知识、投资经验对我国家庭金融市场参与及资产配置的影响[D].西南财经大学,2013.

[3]韩立岩,杜春越.城镇家庭消费金融效应的区域差异研究[J].经济研究,2011,(1):30~42.

[4]Guiso,L.,Haliasssos,M.,Jappelli,T.Household Portfolios:An International Comparison[R].UCY Working Paper,No.2000~10,2000.

[5]Bertaut C.C.,Starr-McCluer,M.Household Portfolios in the United States,in:Guiso,L.,Haliasssos,M.,Jappelli,T.Household Portfolios[C]Cambridge:MIT Press,2002:181~217.

[6]吴卫星,齐天翔.流动性、生命周期与投资组合相异性——中国投资者行为调实证分析[J].经济研究,2007,(2):97~109.

[7]John Y Campbell,Household Finance[J].Journal of Finance,2004,4(61):1553~1604.

[8]John Y Campbell,Yeung Lewis Chan,Luis M Viceira,A multivariatemodel of strategic asset allocation[J].Financial Economics,2006,(67):41~80.

[9]王宇,周丽.农村家庭金融市场参与影响因素的比较研究[J].金融理论与实践,2009,(04):13~17.

[10]Brunetti,M.,Torricelli,C.Population Agestructure and Household Portfolio Choices in Italy[J].The European Journal of Finance,2010,(6):481~502.