中央银行视角下的普惠金融发展

■刘惟煌

一、普惠金融发展概述

(一)普惠金融内涵

多年来,有关部门和学者根据普惠金融的特征对其下过一些定义,这些定义的共同之处包括“普遍的金融可获得性”、“广泛的金融服务范围”、“合理的成本”。衡量普惠金融的指标通常有三类:一是在正规金融机构开立账户、储蓄、贷款的成年人占比;二是在正规金融机构有贷款或信用额度的企业占比;三是金融服务的地域覆盖范围与使用情况,包括每10万个人所拥有的商业银行网点数量、每10万个人所拥有的ATM数量、每千个成年人所拥有的存款账户数量。

(二)全球普惠金融最新发展

世界银行于2015年4月15日发布了《2014年全球普惠金融调查报告》,全面介绍了当前全球普惠金融的最新进展。报告涵盖全球143个经济体,包括账户、存贷款、支付、地域覆盖面等100多个指标。

1.从账户渗透率看。2014年全球成年人账户渗透率从2011年的51%增至62%,其中高收入经合组织经济体的成年人账户渗透率达94%,而发展中经济体只有54%,其中中国的成年人账户渗透率从2011年的64%升至79%。

2.从存贷款角度看。从存取款看,2014年高收入经合组织经济体中有存取款经历的比例分别为84%和87%,而发展中经济体只有40%多。从贷款看,全球42%的成年人报告在过去一年有借款(信用卡除外),其中撒哈拉以南非洲的占比最高(54%),接下来依次是南亚(47%)、中东(46%)、东亚和太平洋地区(41%)、欧洲和中亚、高收入经合组织经济体(40%)、拉美和加勒比地区(33%)。

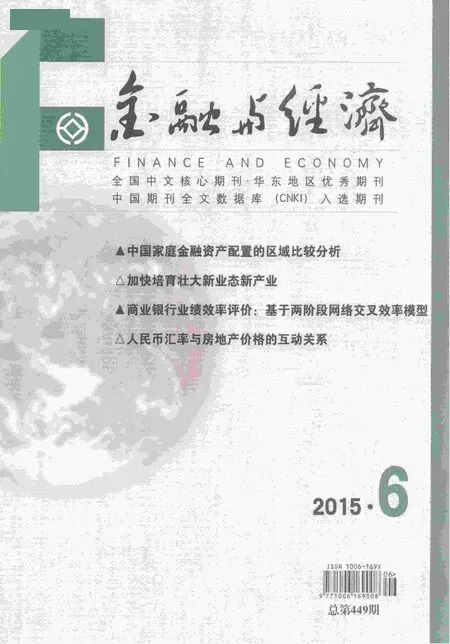

3.从地域覆盖范围看。报告引用了IMF的金融可获得性调查数据,数据显示,从2004年到2012年,非洲每10万个成年人拥有的商业银行网点数量从3个增至5个,拉丁美洲和加勒比地区从11个增至23个(图1)。与此同时,东欧每十万个成年人拥有ATM的数量激增;金融服务的使用也有所增加,哥伦比亚和泰国每千个成年人拥有的存款账户数量上升30%,阿根廷和墨西哥则上升80%。

图1 全球普惠金融比较(2012年与2004年)

二、普惠金融对中央银行政策的影响

(一)普惠金融对货币政策的影响

通常看,普惠金融与货币政策以两种方式发生交互作用。其一,它有助于平滑消费者的消费水平,这对货币政策的选择有潜在影响,比如以价格指数为目标的货币政策。其二,它能促进消费者将其实物资产和现金转变为银行存款,这对货币政策操作以及中介政策选择有影响。

1.普惠金融能促进“均衡消费”,从而间接影响货币政策的选择

普惠金融能促进“均衡消费”,这是因为家庭可根据利率变化和非预期的经济冲击来调整其储蓄和贷款。根据Aaron Mehrotra,James Yetman(2014)对130个经济体的研究,在金融可获得性较高的国家,总消费增长相对产出增长的波动性更小。而那些无法获得金融服务的人也有其他办法平滑其消费,比如以珠宝或其他非金融资产的形式积蓄,而被金融排斥的农民则可以交易牲畜或其他创收资产(eg Rosenzweig and Wolpin,1993)或调整工时以对冲击作出反应(eg Jayachandran,2006),同时朋友和家庭也可以在一定程度上代替银行充当重要的放贷者角色而促进均衡消费(eg Banerjee and Duflo,2007)。然而,金融排斥使家庭平滑消费的能力受到约束,并在三个方面对货币政策产生影响。

一是金融排斥影响货币政策对经济冲击的反应程度。被金融排斥的家庭比例越高,受冲击后为稳定总需求和通胀所要求的政策反应要求就越强(eg Galí etal2004)。也就是说,这一研究结果对经济是如何运作的假设是敏感的(eg Bilbiie,2008;Colciago,2011)。

二是金融排斥涉及产出与通胀波动性之间的权衡。Aaron Mehrotra,James Yetman(2014)指出,随着普惠金融水平提高,产出波动与通胀波动的比值也会上升。因此,中央银行应关注这两个指标并设定货币政策目标以优化其权衡,因为被金融包容的消费者要比被金融排斥的消费者更有能力去调整其储蓄和投资决定,从而降低产出波动对消费的影响。因此,随着普惠包容性提高,中央银行可以将更多精力集中于稳定通胀。

三是金融排斥影响用来衡量通胀目标的价格指数选取。在一些经济体,中央银行关注 “核心通胀率”,它剔除了消费者价格中最易波动的部分,特别是食品和能源。Anand,Prasad(2012)认为,核心通胀率对普惠金融水平较低的国家可能是一个糟糕的指导方针,这是因为在某种程度上普惠金融水平在农村及高度依赖农业的地区往往是最低的,食品是其主要收入来源。当食品价格上涨时,无法获得金融服务的农村居民无法将多余的收入用来储蓄,只能提高消费。这导致较高的总需求和通胀压力。当食品价格下降时,这一过程正好相反。在这样一个经济体,食品厂家也被不同程度地排斥在金融体系外,但如果食品价格被忽视,中央银行稳定总体通胀(及其宏观经济)就变得困难。因而,对于普惠金融水平越低的地区,更应关注其整体通胀率。

2.更高的普惠金融水平能提高利率作为货币政策工具的有效性

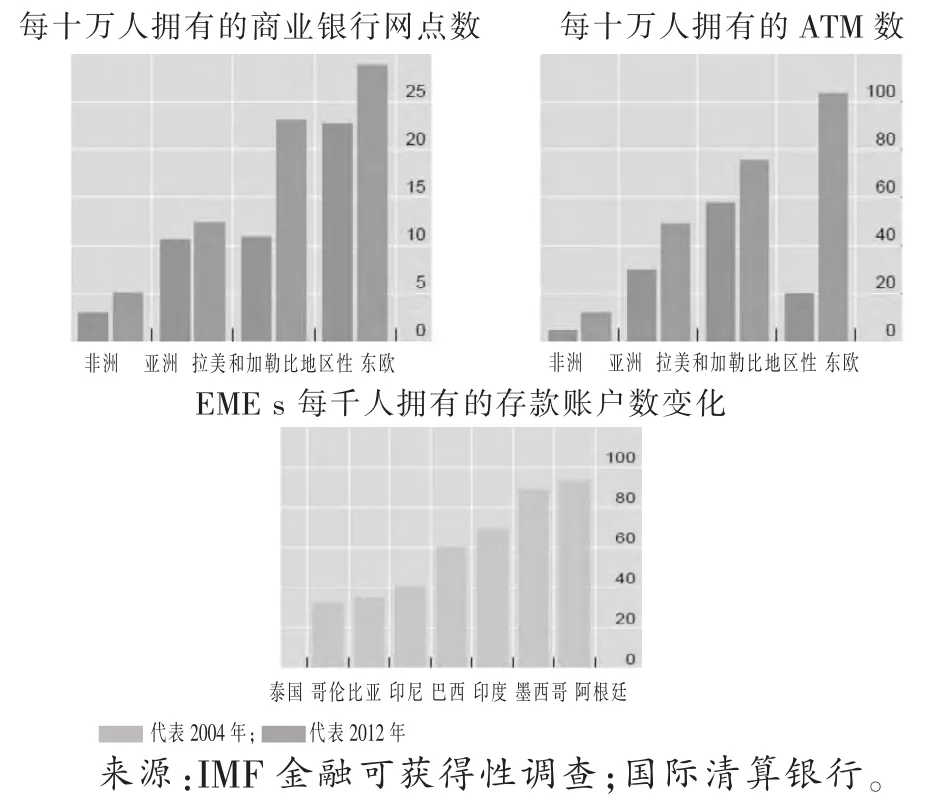

当普惠金融水平较低时,流通现金的占比较高,许多家庭将现金放在“床垫下”。随着普惠金融发展,广义货币中更多部分将转化为银行的生息存款。Khan(2011)和 Tombini(2012)研究表明,由于储蓄收益及贷款成本由利率决定,普惠金融发展水平越高,经济行为受利率的影响越大,利率作为货币政策工具的有效性越强(图2左侧面板)。

因而,政策制定者要关注货币结构变化,特别是用货币供应量作为中介政策目标时,因为用货币供应量作为中介目标的前提是货币供应量与GDP之间存在稳定关系。在实践中,GDP对货币供应量的比率会随着时间而变化。但随着银行存款的增长,普惠金融的提高会放大这种变大。Atingi-Ego(2013)研究表明,更大的普惠金融发展会使货币流通速度下降得更快,比如肯尼亚的移动支付以及乌干达的小额信贷、储蓄和信用合作社获得快速发展而提高了穷人的金融可获得性之后,流通货币占比和货币流通速度都在下降(图2右侧面板)。

图2 普惠金融与货币存量

(二)普惠金融对金融稳定的影响

1.积极方面

(1)消费者获得正规金融系统的服务能增加银行总储蓄,实现储蓄的多元化,增强存款的稳定性。在有效的存款保险机制的支持下,存款的增加能提高金融机构的恢复能力(Hannig,Jansen,2010;Yorulmazer,2014)。证据表明,低收入储户的存款余额变动幅度较小,月与月之间不易突发波动。如果在大储户开始取款时,低收入储户倾向于保持存款,这Mézières,2009)。 在全球金融危机期间,普惠金融程度较高的经济体,特别是中等收入国家,总存款余

(2)通过提高企业的信贷可获得性促进普惠金融发展,有助于金融机构信贷资产的多样化。为之前无法获得金融服务的中小企业提供贷款,可降低贷款组合的平均信用风险。研究发现,获得贷款的中小企业越多,金融机构的不良贷款和违约率越低(Morgan,Pontines,2014), 而且小额信贷机构的还款率较高(Hannig,Jansen,2010)。

2.负面方面

普惠金融发展并不必然促进金融稳定。如果普惠金融发展是由于金融部门过度的信贷增长或不受管制机构的快速扩张,金融风险就会提高,主要表现在:

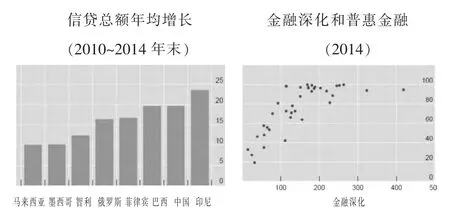

(1)在全球范围内,各国普遍鼓励银行向穷人、之前被金融排斥的、没有充分考虑自身还款能力的家庭增加贷款,但结果是贷款标准被放宽,使贷款快速扩张,造成一小部分贷款人过度负债,从而成为一种不可持续的贷款热潮。近年来,一些新兴市场经济体的年度信贷增长(包括贷款和债务证券)达到两位数,其中中国的贷款增速最快(图3左侧面板),这意味着这些国家过度依赖信贷扩张去改善金融可获得性。然而,在贷款没有大量增长的情况下发展普惠金融也是可能的,比如低收入人群最迫切的金融需求可能是拥有可靠的储蓄和支付工具, 而不是贷款 (Hawkins,2011; 世界银行,2008)。

图3 信贷增长与普惠金融

因此,中央银行在促进普惠发展与避免过度信贷扩张之间面临挑战。根据IMF和世界银行的一项研究,在一个包含38个经济体的跨国样本中,金融深度(贷款总额与GDP之比)与普惠金融水平正相关(图3右侧面板)。当金融深度低于200%时,其与账户渗透率强烈相关。但金融深度与普惠金融的相关性并不明显。这是因为虽然这些国家的金融发展程度高,但包容性不高,比如大量贷款集中在最大的企业和最高收入的个人手中。

(2)在推进普惠金融过程中,金融系统中不受管制的机构在快速膨胀。实践中,银行减少业务总体风险或者使监管合规成本最小化的努力,会促使不受管制机构的增长。这些不受管制的新机构发展初期可能不会对金融稳定产生影响,但随着这类机构的膨胀,可能带来金融监管覆盖面和有效性的下降,导致系统性风险的上升。而且一些地区的小额贷款机构的增长与普惠金融发展不成比例,需要监管机构识别和衡量该领域隐藏的风险。

(3)在个人识别系统薄弱的情况下,缺失可识别的跟踪记录是一种非常普遍的情形,因为无法获得金融服务的家庭没有信用记录(Ginéet al,2012)。这会影响银行筛选客户信息的精确度,降低授信速度,限制吸收新客户的能力。

(4)普惠金融发展水平的提升与金融系统快速的结构性变化相关,此时金融系统的脆弱性就会显现出来。中央银行应确保有足够的能力监测系统性风险并作出反应。

三、分析结论

从全球范围看,个人和企业在正规金融服务的可获得性不断提高。本文分析了不断提高的普惠金融水平影响中央银行货币和金融稳定政策的各种方式,主要有三个结论。其一,普惠金融的发展有助于平滑消费,因为家庭能更容易地获得储蓄和借贷工具,结果是产出波动性的成本不再高昂。这有助于促进中央银行维持价格稳定的努力。其二,不断提高的普惠金融水平能增加利率在货币传导中的重要性,促进经济规模不断扩大。尽管如此,政策制定者使用货币供应量作为中介目标时,仍需要关注货币流通速度的变化。其三,尽管现有文献表明普惠金融发展有利于金融稳定,但在过于依赖信贷增长以及由此导致的信贷资产恶化,或者金融体系中不受监管的机构快速膨胀时,普惠金融发展会加大金融风险。