时变Copula下我国寿险公司投资市场风险经济资本测度

陈迪红 樊露阳

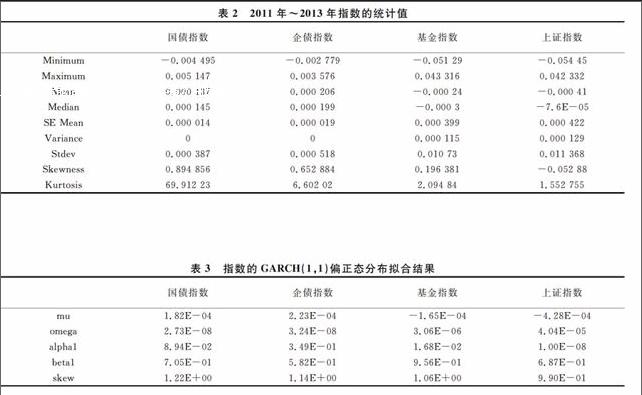

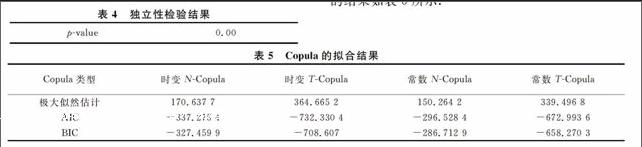

摘要 随着保险资金投资渠道的放宽,保险公司对于自身资金运用方面的管理显得日益重要,基于此,选取了国债和政府机构债券、企业债、证券投资基金以及股票这四种资产作为研究对象,将收益率低于同期银行存款利率的情形视为损失,结合样本数据进行了经济资本的测度分析.通过对比以往学者的研究,选定了用GARCH偏正态分布进行收益率的拟合,并运用时变Copula函数进行风险相关性的测量,计算出了不同置信度下,寿险公司投资市场风险的经济资本.结果显示,时变Copula比常数Copula在风险相关性度量方面表现更好.

关键词 投资市场风险;经济资本;时变Copula

中图分类号 F840 文献标识码 A

AbstractWith the broadening investment area of insurance companies, the insurance company management on fund investment is becoming more and more important. This article chooses the treasury bonds, corporate bonds, securities investment funds and stocks as the research objects, defines the situation where the return rates is less than the deposit interest in the same period as loss and calculates the economic capital combining with the sample data. By comparing the previous research, this paper chooses GARCHSkew Normal model to match each return rate, catches the relationship among these risks with time varying copula, and calculates the economic capital of investment market risks in the life insurance company under different confidence intervals. The result shows that time varying copula performs better than static copula in catching the relationship among these risks.

Key words investment market risk; economic capital; time varying Copula

1引言

保险公司作为一种特殊的金融机构,负债性经营已成为其特有的形式.为了规范保险资金运用行为、防范保险资金运用风险、维护保险当事人合法权益以及促进保险业持续、健康的发展,保险公司的投资行为会更加谨慎小心.中国保险监督管理委员会于2010年公布了《保险资金运用管理暂行办法》,规定了我国保险资金的运用方式仅限于银行存款,买卖债券、股票、证券投资基金份额等有价证券、投资不动产和国务院规定的其他资金运用形式,2013年保险投资新政“13条”的出台又增加了保险公司在资金运用上的自主性.对于我国寿险公司来说,投资风险是其所面临的重要风险之一,随着承保利润的降低,寿险公司对于资金的运用结果也对整个公司的发展起着重要作用,因此对其资金运用的研究和管理显得尤为重要.

经济资本这一概念是由美孚银行于20世纪70年代提出的.北美精算师协会定义经济资本具有三种含义:经济资本是在给定的风险容忍度和时间段内用于弥补可能出现的负现金流、资产减少或负债增加的盈余;经济资本是在给定的风险容忍度和时间段内以公允价值计算的资产超过负债的部分,用以保证保险公司充足的偿债能力;经济资本是在一定的风险容忍度和时间段内用以保证保险公司有足够偿付能力的盈余.所以通过运用经济资本这一概念,有助于保险企业有效地加强风险管理和资本管理,使资本分配更有效率,同时可以使得保险产品的定价更为科学.

保险公司投资的对象并不唯一,因此对于各个风险相关性的度量也是不可或缺的,近几年来越来越多的学者将注意力放在了具有时变相关系数的Copula上.Patton(2006)1,2]等在研究国际汇率的波动相关性时发现了汇率风险相关性的时变特征,提出了时变Copula模型并给出了类似于ARMA(1,10)自回归的变系数Copula模型.韦艳华(2007)3基于Patton提出的时变相关模型构造了一个拓展的时变二元正态Copula模型并证明了在度量上海股市各个板块指数收益率相关性方面,时变模型的表现要优于常数模型.罗付岩,邓光明(2007)4针对股票收益的相关性会随着市场而发生变化,运用了条件时变相关模式的Copula模型来估计组合风险值,利用上证、深证指数组合进行了实证研究并与常相关系数的Copula模型进行了比较,得到以下结论:相对于常数Copula,条件时变相关的Copula模式有更好的表现.吴庆晓,刘海龙(2011)5从理论以及应用的角度得出相对于常数Copula模型,时变的相关系数可以更好的刻画风险之间的动态相关关系.宁红泉(2012)6认为时变Copula可以有效的提高公司投资组合中风险价值的精度,与国外的研究结论一致.江红莉,何建敏,胡小平(2013)7提出了经流动性风险调整的市场风险动态测度时变Copula方法,表明了基于时变Copula模型预测经流动性调整的VaR的效果优于基于常数Copula模型的预测效果.

通过以上可以看出,时变Copula在相关性拟合效果上都要优于常数Copula,尤其是在度量汇率、股票、债券等市场风险方面,时变Copula可以捕捉到风险之间的相关性变化,从而可以更好的描述其相关性.而债券、股票是保险公司目前主要的投资对象,现阶段关于保险公司投资市场风险的测度还仅仅停留在常数Copula上,并没有引入相关性刻画效果更好的时变Copula函数,这种现状会直接影响到保险公司风险测度的精度,而魏红燕,孟纯军(2014)8证明了GARCH模型可以很好的描绘出汇率的周度数据,因此为了提高测度结果的准确性,将采用时变CopulaGARCH模型测度出我国寿险公司投资市场风险的经济资本.

2时变CopulaGARCH理论

与经济资本度量模型

2.3.2经济资本的测度

经济资本并不是指公司实际持有的资本,而是一种用资本来表示损失的方式,即为衡量公司为非预期的风险而需要的资本数量,定义为在一定置信度水平上,一定时期内,为了衡量和防范超出预期损失的那部分损失所需要的资本量.

在风险测度方面,目前被认为最适用的是在险价值(VaR)和尾部在险价值(TVaR).在险价值指的是在一定置信度下,某一风险在未来特定一段时间内的最大可能损失,即为总损失在某一特定置信度下所对应的值;尾部在险价值也被称之为尾部条件期望,即为总损失分布中超过某一特定值的风险均值,可见,尾部在险价值不仅考虑了破产的频率,而且还包含了破产所导致的期望损失.

3实证分析

3.1数据来源

以中国人寿保险股份有限公司2013年报上公布的数据作为样本进行投资市场风险经济资本的测算对象.对于货币基金和定期存款,将其视为无风险投资对象,所以二者的经济资本为零;对于次级债券/债务,由于次级债的利率水平较高,又大多为浮息债,如今,票息高于6%的次级债品种比比皆是,部分次级债利率更是超过了7%,由此保险公司投资次级债的风险也可以忽略不计;对于其余投资对象,分别选取了国债指数SH000012、企债指数000013、基金指数000011和上证指数000001的交易数据作为样本数据进行分析.

对年报中的数据进行调整,可得到表1中的数据:

结果显示,时变Copula函数的拟合效果较好,而时变TCopula拟合的效果要优于时变正态Copula,因此将选取时变TCopula进行数据的拟合.

由于时变Copula的主要特点是变量之间的相关性不是一成不变的,而是随着时间发生改变,表现为围绕着某个值呈上下波动状态,四者的相关性变化如图1所示.

3.4投资市场风险经济资本的测度

根据上文得出的各个变量之间的相关性系数,利用每个随时间变化系数的均值来组成国债、企债、基金和股票的相关性矩阵,并以此模拟出10 000组数据,进而将以上数据由[0,1]上的均匀分布转化为日收益率的数据,并结合1年期定期银行存款日平均收益率计算出的总损失的分布如图2所示.

4结论

随着保险市场的不断扩大,竞争压力也日益增加,导致保险公司的承保利润逐渐降低,因此保险公司迫切需要通过其他途径获取利润,基于此,保险资金的运用在公司的收入上做出了一定的贡献.大多数寿险产品的长期性决定了寿险公司可以更好的从投资中获得收益,为了防止寿险公司由于投资市场风险导致的不利情况,有必要对该风险进行测度,从而可以有效的实施管理措施.以中国人寿为样本,运用时变Copula计算出了不同置信水平下寿险公司投资市场风险的经济资本.结论表明:由于在寿险公司投资市场风险当中所涉及的各个风险变量之间的相关性是随着时间而有所改变的,时变Copula函数相关系数相较于常数Copula能更好的描绘出这种动态变化.通过实证分析可知,基于AIC和BIC准则下,时变Copula函数要优于常数Copula函数,因此基于时变Copula函数下的估计出来参数的准确性也较高,这也说明在关于此类问题的研究方面,应该将目光放在一些动态分析的方法上,从而可以更好的进行计算分析.

参考文献

[1]PATTON. Modelling asymmetric exchange rate dependence[J].International Economic Review,2006,47(2):527.

[2]J ANDREW, PATTON. Estimation of multivariate model for time series of possibly different lengths[J].Journal of Applied Econometrics,2006(21):147-173.

[3]韦艳华,张世英.多元Copula-GARCH模型及其在金融风险分析上的应用[J].数理统计与管理,2007,26(3):432-439.

[4]罗付岩,邓光明.基于时变Copula的VaR估计[J].系统工程,2007,25(8):28-33.

[5]吴庆晓,刘海龙.基于Copula模型的风险相关性度量方法[J].系统管理学报,2011,20(6):752-761.

[6]宁红泉.基于时变Copula的风险价值度量[J].重庆科技学院学报:社会科学版,2012(13):66-67.

[7]江红莉,何建敏,胡小平.基于时变Copula的La-VaR测度研究[J].重庆大学学报:社会科学版,2013,19(3):27-32.

[8]魏红燕,孟纯军.基于GARCH模型的短期汇率预测[J].经济数学,2014,31(1):81-84.