新常态 新经济 新金融

王钢

摘 要:受全球金融危机和世界经济衰退影响,我国经济新常态发展阶段。经济的新常态也对我国金融业发展提出了新的机遇与挑战,传统金融业的高速增长态势难以为继,金融结构不合理的问题日益突出,金融在支持经济发展新动力方面尚有欠缺,互联网金融迅速发展对货币金融环境产生深远影响,货币政策调控框架面临挑战。金融业必须因时而变、因势而变,不断开拓新的增长点与业务面。应积极探索新常态下金融业健康发展的新模式和新路径:(1)金融业应牢固树立服务实体经济的宗旨意识,坚守服务本质,保持适度增长;(2)加快金融业改革与创新步伐,以推进经济转型为主线,实现金融业自身的转型;(3)改革和完善金融监管体制,有效防范经济下行带来的金融风险;(4)对我国货币政策调控框架进行改革与调整。

关键词:新常态;结构调整;金融转型;宏观调控

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2015(2)-0032-06

“新常态”一词最初由美国太平洋投资管理公司首席投资官比尔·格罗斯和穆罕默德·埃尔埃利安提出,用来总结2008年国际金融危机后世界经济特别是发达国家增长乏力、失业率持续高企、私人部门去杠杆化、公共财政面临挑战以及经济增长动力和财富活力从工业化国家向新兴经济体转移等所发生的变化。受全球金融危机和世界经济衰退影响,我国经济也进入了一个新的发展阶段。2014年,习近平总书记针对我国经济基本面长期趋好,但正处在从高速到中高速的增长速度换挡期、结构调整阵痛期、前期刺激政策消化期“三期叠加”的客观形势,提出了要从经济发展的阶段性特征出发,适应新常态,保持战略上的平常心态。这一重要论述,对推动我国全面深化改革、促进经济社会持续健康发展提出了新的基本遵循。在2014年12月召开的中央经济工作会议上,更是对我国经济新常态的9个基本特征进行了系统阐述。金融是现代市场经济的核心,金融发展的基础是实体经济,经济的新常态也对我国金融业发展提出了新的机遇与挑战,金融业必须因时而变、因势而变,不断开拓新的增长点与业务面。

一、准确把握中国经济新常态的丰富内涵

(一)经济增速的新常态:从高速增长转为中高速增长

改革开放30多年来,我国经济实现了跨越式发展,GDP保持年平均近10%高速增长,2013年经济总量达到56.88万亿元人民币,成为世界第二大经济体。但从2012年以来的三年时间里,经济增速一直在7.3-7.9%之间徘徊(见图1),我国经济增速开始从高速向中高速转换。经济增长速度换挡是中国国情和经济发展客观规律所决定的。巨大的经济总量,使继续保持高速增长面临着生产要素的供给约束。以劳动力要素为例,我国人口结构和劳动力供求状况已发生根本变化,2012年首次出现劳动年龄人口绝对数量和占总人口比重双降,劳动年龄人口进入负增长的历史拐点。老龄人口比例上升,人口老龄化趋势还将进一步加剧。与之相对应的则是储蓄率的下降和资本投入的放缓,我国潜在生产率短期内难以大幅提升。

从国际经验看,经济发展到一定阶段,尤其是进入结构转型期以后各国经济增长速度都出现不同程度回落。二战后日本曾出现近20年的经济高速增长,GDP年均增速达到10%。受1973年第一次石油危机严重冲击,加上劳动力短缺以及工资上涨带来的成本增加,使过去日本主要依靠大规模投资和发展重化工业的发展模式难以持续,日本经济进入转型期。1974—1984年期间,日本的GDP平均增速降至4%。韩国经济在20世纪70年代保持了高速增长,GDP年均增长率为11.2%。1980年,受国际经济环境变化及国内经济新形势影响,韩国依赖外部市场需求的外向型增长模式遇到了严峻的挑战,韩国开始了“科技立国”、“调整改革发展阶段”。1997年韩国遭遇亚洲金融危机以及之后的全球金融危机,经济增速一直呈下降调整趋势。

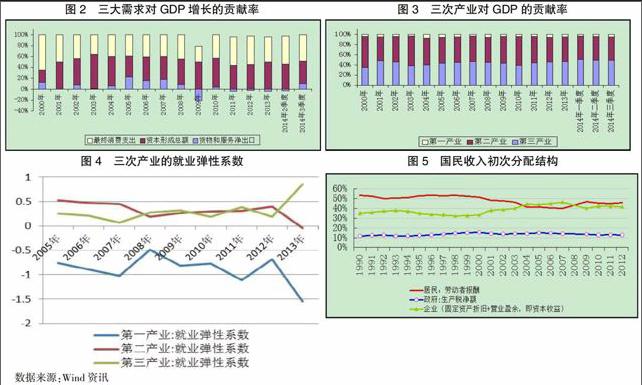

(二)结构调整的新常态:从经济失衡到转型升级再平衡

随着我国经济进入新常态,经济结构也在持续优化升级,逐步进入新的优化再平衡阶段。一是经济增长模式在转型,消费对经济增长的拉动作用继续增强。2011年以来,我国最终消费支出对经济增长的贡献率超过投资。2014年三季度,最终消费支出对经济增长的贡献率为48.5%,比上年同期提高2.7个百分点,比资本形成总额贡献率高出7个百分点(图2)。在世界经济复苏缓慢,出口增速波动较大的情况下,内需成为拉动经济增长的重要力量,这也是多年来宏观调控希望达到的效果。二是产业结构优化升级,服务业逐步成为主体。2013年服务业增加值比重首次超过工业以来,截至2014年第三季度此趋势继续延续,第三产业增加值占GDP比重达到49.10%,比上年同期提高1.2个百分点,比工业增加值占比高3.4个百分点(图3)。由于第三产业就业弹性系数较高,近两年服务业发展较快使整个经济增长对就业的拉动作用明显提高(图4)。同时,工业内部结构也在优化升级,2014年三季度,高新技术产业和装备制造业增速分别为12.3%和11.1%,高于工业平均增速,整个经济向中高端迈进的态势非常明显。单位国内生产总值能耗下降4.6%,经济发展方式向集约型转变态势明显。三是区域经济协调发展,中西部地区发展速度超过东部地区。在2014年前三季度,除山西外,其他中西部西省份经济增速均高于全国平均水平,中西部地区正成为我国经济增长的新动力。四是国民收入分配结构变化,居民更多地分享到发展成果。党的十八大和十八届三中全会都提出了要提高居民收入在国民收入分配中的比重,提高劳动报酬在初次分配中的比重,实现发展成果由人民共享。在收入法GDP结构中,居民部门的劳动者报酬占GDP的比重自2009年持续高于企业(图5)。

(三)动力机制的新常态:从要素驱动到改革创新驱动

改革创新是一个国家发展的不竭动力。尤其在当前经济增速放缓、结构优化升级的转型阶段,发展动力由过去过度依赖要素投入转向更多地依赖改革推动和创新驱动。首先,改革红利将全面释放。党的十八届三中全会全面作出深化改革总体部署,涉及15个领域、330多项重大改革举措,并大力推进简政放权,扩大“营改增”试点范围,改革企业登记制度,积极推动利率市场化进程,建立上海自由贸易试验区,放宽金融、铁路、资源开发、公用事业等领域市场准入,市场活力进一步释放。其次,科技创新支撑和引领作用日益增强。党的十八大明确提出,要实施创新驱动发展战略。习近平总书记在主持召开中央财经领导小组第七次会议时强调,加快实施创新驱动发展战略,推动经济发展方式转变。实施创新驱动发展战略,就是要推动以科技创新为核心的全面创新,坚持需求导向和产业化方向,坚持企业在创新中的主体地位,发挥市场在资源配置中的决定性作用和社会主义制度优势,增强科技进步对经济增长的贡献度,形成新的增长动力源泉,推动经济持续健康发展。

(四)调控方式的新常态:从大水漫灌到精准发力

面对经济进入新常态,中央确定了“宏观政策要稳、微观政策要活、社会政策要托底”的总体调控思路,并创新了SLO、SLF、MLF、PSL等一系列符合国情和市场需要的新型货币调控工具。一是确定经济运行合理区间,即GDP增长目标在为7.5%左右,CPI涨幅控制在3.5%左右,守住稳增长、保就业的下限和防通胀的上限。当经济运行接近区间下限时,宏观调控的的重心转向稳增长;当经济运行接近区间上限时,调控的重心转向防通胀;当经济运行在合理区间之内,则加大调结构、促改革的力度,对经济下行的容忍度明显增强。二是在区间调控的基础上,实施定向调控。不采取大规模刺激,而是抓住“三农”、小微企业等重点领域和关键环节精准发力,有针对性地实施“喷灌”、“滴灌”,通过宏观调控方式的新常态,有效保障宏观经济的总体平稳健康运行。

二、经济新常态背景下我国金融业发展面临新的挑战

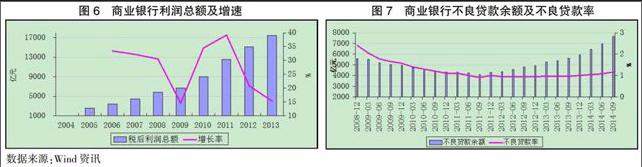

(一)传统金融业的高速增长态势难以为继

在整个经济高速增长的大环境下,过去30年我国银行业了保持近20%的贷款增速,过去10年间银行业资产规模年均增速超过18%,特别是“四万亿”刺激政策出台后,2009年银行贷款和总资产增速达到历史高点,分别为31.74%、26.24%。但随着我国经济进入新常态,受经济增速放缓、金融脱媒、利率市场化等多重因素影响,商业银行业务增速下降和盈利增长放缓也将成为常态。2011-2013年商业银行净利润增速分别为36.3%、18.9%和14.5%(图6)。商业银行业务规模快速扩张的背后,风险也在不断积聚,再加上我国经济正处于下行阶段,银行作为主要融资渠道,更容易受到实体经济风险的冲击。近三年来,我国商业银行不良贷款余额和不良贷款率均呈小幅上升趋势(图7)。这就要求银行业必须主动适应经济的新常态,改变过去追求大规模、高速度的发展模式,从外延式扩张向内涵式扩张转变,努力实现速度、质量和效益的有机统一。

(二)金融结构不合理的问题日益突出

一是金融资源区域分布不平衡。2013年末,东部地区集中了全国近六成的银行业资产和贷款,股票融资额占全国总额的近一半,保险密度和深度也明显高于中、西和东北地区(图8)。二是融资结构不完善,金融供给严重依赖间接融资渠道。在2014年三季度社会融资结构中,银行渠道融资占比80.3%,企业债券占比14.2%,股票企业融资仅占2.4%。三是贷款投向结构不尽合理,贷款主要投向大型、国有和工业业企业,对小微企业、“三农”的支持力度有待提高。在2014年三季度,陕西省小微企业贷款仅占全部企业贷款的18.77%,私人控股企业仅占全部企业贷款的8.1%,明显低于大中型和国有控股企业比重;农村(县及县以下)贷款仅占全部贷款的22.25%。同时,银行贷款过于偏重资产抵(质)押方式,使缺乏“硬资产”的小微企业、“三农”通过银行融资较为困难。四是银行业自身业务结构也不平衡,盈利模式存在较大的不确定性。商业银行资产负债结构单一,贷款占全部资产的一半,存款占全部负债的80%以上,单一的资产负债结构降低了商业银行对利率风险、市场风险和金融脱媒的承受能力。我国商业银行盈利模式主要依赖利差收入,中间业务收入仅占20-30%。而国外先进银行的非利息收入达到50%以上,汇丰、花旗银行中间业务收入入达70%以上。在当前经济增速放缓、利率即将完全市场化、互联网金融加剧金融体系内竞争的背景下,长期依赖利差收入的银行盈利模式必将受到越来越多的冲击。

(三)金融在支持经济发展新动力方面尚有欠缺

居民消费将成为我国经济增长的重要动力。发展消费金融不仅可以促进消费升级,推动经济发展方式转变,同时也是金融业自身实现转型的内在要求。但目前我国消费金融发展仍处于初级阶段,消费金融产品供给主体单一,商业银行是消费金融产品的主要提供者,除此之外则是少量规模较小的非银行金融机构 ( 如汽车金融公司和消费金融公司等 )。消费产品结构较为单一,以消费贷款为主,且主要集中在住房贷款,总体规模偏小。2014年三季度,我国个人消费贷款仅占各项贷款的15.31%,其中91.5%的消费贷款是住房贷款。而在消费金融发达的美国,消费金融机构除传统商业银行外,还有专业性的消费金融公司,如金融财务公司、小额贷款商等;消费金融产品种类丰富,有房屋净值贷款、分期付款、个人信用额度贷款以及发薪日贷款等。

现代服务业是推动我国经济转型的重要引擎。与传统服务业相比,现代服务业如科技和文化产业,具有高人力资本含量、高技术含量、高附加值的特征,同时这些产业在初创期和成长期有形资产少、市场风险高,收益又不稳定,无法满足商业银行追求低风险和固定收益的信贷条件。加上我国多层次资本市场发展缓慢,受《证券法》限制以及最低资本规模、经营年限的要求,对刚起步的新型中小企业来说门槛太高。风险投资的发展虽然在一定程度上缓解了中小企业外部融资难题,但其规模有限,对投资方向、运行机制等有着严格的规定,许多中小企业难以获得风险投资。

(四)互联网金融迅速发展对货币金融环境产生深远影响

随着互联网和移动通讯技术的日益成熟和广泛使用,借助网络实现资金支付、融通和信息中介服务的互联网金融在我国飞速发展。互联网金融作为一种新兴金融业态,以“开放、平等、协作、分享”的核心模式对传统金融业产生了颠覆性的变革:一是加剧金融体系内部竞争,倒逼传统金融业进行自我改革和创新。如支付宝等互联网支付平台、P2P、众筹融资平台对商业银行传统支付、贷款业务产生一定冲击,余额宝等互联网货币基金对商业银行储蓄存款的分流。为应对互联网金融竞争,各金融机构正积极运用互联网技术搭建电子商务和网络金融服务平台,如建设银行“善融商务”、招商银行“非常易购”等,众安保险更是国内首家纯线上的互联网保险公司。二是一些互联网金融企业如支付宝和余额宝用户之多、涉众之广,使其在金融体系具有相当的系统重要性,成为“大而不能倒”机构。互联网金融需被纳入我国宏观审慎管理框架。三是互联网金融各种业态的发展在传统金融体系之外创造了新的流动性,我国货币供给的内生性增强,货币环境发生巨大变化,这对传统以货币供应量为调控目标的货币政策调控框架提出了新的挑战。

三、积极探索新常态下金融业健康发展新模式和新路径

(一)金融业应牢固树立服务实体经济的宗旨意识,坚守服务本质,保持适度增长

实体经济是金融发展的基石。离开了实体经济,金融业就会变成无源之水、无木之本。过去,一些金融机构过于强调追求自身的短期利益,攀比存贷款规模和盈利增速的倾向较为明显。有的金融机构通过迅速做大理财、同业等影子银行业务,拓宽收入来源,通过不规范收费和不合理定价扩大收入来源,导致信贷资金内部“空转”。其宏观结果,则一方面使总体流动性(M2/GDP)过剩,另一方面则出现实体经济“融资难、融资贵”,造成金融运行与实体经济一定程度的脱节,产生“货币囧途”现象。本轮国际金融危机的教训说明,金融服务回归实体经济是大势所趋。

经济新常态下,金融发展受到经济增速放缓的制约,也会进入增长平缓期。金融业应主动适应经济增速换挡要求,调整对业务发展速度的心理预期,正确认识金融业整体增速放缓的新常态,确立科学合理的发展目标。围绕国家经济结构调整和转型升级战略部署,主动在经营策略、绩效考核、资源配置等方面进行调整,把优化业务结构、提高发展质量、提升服务质量和效率放在更加突出的位置,努力实现金融总量与经济总量相协调、金融结构与经济结构相协调、区域金融资源配置与区域经济发展相协调,达到经济金融协同发展、共生共荣的和谐格局。

(二)加快金融业改革与创新步伐,以推进经济转型为主线,实现金融业自身的转型

一是优化贷款投向产业结构。降低对产能过剩、“两高一低”产业领域的信贷支持力度,同时将有限的资金资源支持传统制造业技术改造升级,做好对先进制造业、现代服务业以及技术含量高、市场前景广、经济效益好的战略新兴行业的金融服务。二是积极调整客户结构。针对实体经济中难点领域和薄弱环节,加大信贷资源对中小微企业、“三农”领域的倾斜。同时,改进贷款流程和授信条件,使金融服务更加有效。三是拓宽消费金融供给渠道,支持消费转型与升级。开发多样化的消费金融产品,在满足居民购房消费、耐用品消费、汽车、教育、旅游、医疗保险等领域合理需求的同时,通过金融产品创新以及市场参与者教育等方式,引导消费者改变消费观念,实现消费升级,从需求端促进消费金融发展的广阔空间。四是积极转变金融机构盈利模式,实现真正意义上的产品创新和差异化经营,主动寻找和开辟业务蓝海,大力提高中间业务收入占比,突破传统业务饱和对金融机构发展的根本制约。

(三)改革和完善金融监管体制,有效防范经济下行带来的金融风险

金融业有着较强的顺周期特征,随着长期内我国经济由高速增长向中高速增长的转变,一些金融领域的风险也逐步显露,相关的风险防范和监管问题也日益凸显。一是民间融资风险与监管。近年来受经济下行、流动性趋近影响,我国浙江温州、内蒙鄂尔多斯、陕西榆林等地区相继爆发了一系列由民间融资引发的风险事件,对区域经济发展产生一定冲击。应尽快建立健全与民间融资活动相关的法律法规体系,完善民间融资登记服务平台功能,拓展民间资本投资实业和金融领域的渠道,疏堵结合,促进民间融资阳光化规范化发展。二是正规金融机构的资产质量问题需高度关注。对正规金融机构资产质量变化保持足够敏感,对信用风险、市场风险和操作风险明显上升的地区,应深入分析其主要影响因素。加强分析和研究地方政府债务、重点城市房地产市场走势,从制度设计层面提出更多防范化解风险、保持健康运行的可行方案。三是金融业综合化经营与监管问题。近年来金融机构不断推陈出新,跨行业、跨市场的新型金融产品不断涌现,特别是互联网金融的跨界发展,使金融业综合化经营的趋势日益明显、更加复杂。在当前分业金融监管体制下,如何加强金融监管协调,完善宏观审慎管理,有效防范和化解跨市场风险,应是金融监管体制改革的重要内容。

(四)经济金融环境的新常态,也要求我国货币政策调控框架进行改革与调整

近期召开的中央经济工作会议明确了继续实施积极的财政政策和稳健的货币政策,强调货币政策要更加注重松紧适度。在此背景下:一是未来货币政策的基本取向没有改变,继续保持适度流动性,实现货币信贷及社会融资规模合理适度增长。同时,根据经济金融形势变化,灵活运用公开市场操作、存款准备金率、再贷款、再贴现、常备借贷便利、短期流动性调节等工具,完善中央银行抵押品管理框架,调节好流动性总闸门,保持货币市场稳定和市场利率尽量处于偏低水平,既有利于稳增长,又可为经济结构调整和转型升级的政策目标服务。二是继续实施定向调控,优化基础货币投向结构,定向支持棚改、“三农”、小微等薄弱环节,促进信贷结构优化。扩大信贷资产证券化试点,将直接融资和证券化“节省”的信贷资源优先用于支持小微等薄弱环节。三是进一步拓展和优化基础货币投放渠道。随着外汇体制改革的不断深入,外汇占款维持中低位可能趋向常态化,外汇占款在货币投放领域的作用逐步减弱,当前基础货币投放渠道正在发生变化。需要在再贷款、SLO、SLF、MLF和PSL的基础上,创新更多的公开市场操作工具,完善基础货币供应机制。四是加快我国利率市场化改革,打造“利率走廊”,实现我国货币政策调控由数量型向价格型转变,同时增强货币政策的透明度,探索前瞻性指引的有效路径,形成合理稳定的货币政策市场预期,更好地服务于经济结构的转型与升级。

参考文献

[1]习近平在亚太经合组织工商领导人峰会开幕式上的演讲[N].新华网,2014-11-9。

[2]李克强在第七届夏季达沃斯论坛上的致辞[N].人民日报,2013-9-12。

[3]评论员.经济形势闪耀新亮点——新常态下的中国经济(上)[N].人民日报,2014-8-5。

[4]评论员.经济运行呈现新特征——新常态下的中国经济(中)[N].人民日报,2014-8-6。

[5]评论员.经济发展迈入新阶段—— 新常态下的中国经济(下)[N].人民日报,2014-8-7。

[6]厉以宁.新常态下的金融改革[J].中国金融,2014,(24):19-22。

[7]易纲.深刻认识我国经济发展新趋势[N].人民日报,2014-11-3。

[8]马骏.新常态与宏观调控模式[J].中国金融,2014,(11):45-46。

[9]张云.主动适应和服务经济新常态[J].中国金融,2014,(21):19-21。

[10]利明献.银行转型应适应经济转型[J].中国金融,2014,(21):28-30。

The New Normal, New Economy and New Finance

——The Future Challenges Faced by Chinas Financial Sector and Responding Strategies

WANG Gang

(Xian Branch PBC, Xian Shaanxi 710075)

Abstract: Affected by the global financial crisis and world economic recession, Chinas economy is entering into the development stage of the new normal. Economys new normal also brings the new opportunities and challenges for the development of Chinas financial sector, the high-speed growth of the traditional financial sector is unsustainable, the problem of the unreasonable financial structure is increasingly prominent, the impetus of the financial support to the economic development is deficient, the rapid development of the internet finance has a profound impact on the monetary and financial environment, and the monetary policy framework is facing challenges. Therefore, financial sector must constantly explore new growth points and business according to the circumstances and potential changes. Explorations should be actively made for the new mode and new path of the healthy development of the financial sector under the new normal. First, the financial sector should firmly establish a consciousness of serving the real economy to stick to the service nature and maintain a moderate growth. Second, the reform and innovation of the financial sector should be speeded up to realize the transformation of the financial sector itself through promoting the economic restructuring. Third, the financial regulatory system should be reformed and improved to effectively prevent financial risks caused by the economic downturn. And last, Chinas monetary policy regulation and control framework should be reformed and adjusted.

Keywords: the new normal; structural adjustment; financial transformation; macroeconomic regulation and control

责任编辑、校对:杨振峰