中国股权众筹运作模式及风险研究*

李 倩, 王璐瑶(沈阳工业大学 经济学院, 沈阳 110870)

中国股权众筹运作模式及风险研究*

李 倩, 王璐瑶

(沈阳工业大学 经济学院, 沈阳 110870)

近年来,互联网金融凭借着运营风险低、交易成本低、运作效率高的特点成为各地经济发展的重要手段,为世界金融发展注入了新的活力。从分析股权众筹概念入手,研究国内股权众筹运作模式的发展和创新,采用二元Logit模型分析“领投+跟投”模式对股权众筹运营的促进作用,同时从法律风险和项目运营风险两方面对股权众筹运作模式进行风险分析并提出相应的防范措施,以便于更好地保护投资者的利益,促进股权众筹模式的发展。

众筹; 股权众筹; 天使合投; 二元Logit模型; 非法集资风险; 运营风险

众筹(crowdfunding)起源于美国,是互联网金融的一种新模式,其含义是众多投资者通过互联网平台对某种项目提供资金支持。这一模式的创造者是美国2009年上线的众筹网站Kickstarter,网站的基本规则为创业者将产品原型或创意在众筹平台进行展示,有意于项目的投资人可以进行投资,并最终从项目中获得投资回馈[1]。众筹模式的根本在于将社会资本与创想进行对接,进而形成产品与经济实体。根据Kickstarter公布的2014年最新统计数据,共330万用户参与了总计5.29亿美元的项目众筹,平均每分钟筹款超过1 000美元,众筹成功项目2.2万个。

国内网络众筹开始的标志是2011年7月上线的第一家众筹网站——点名时间。根据数据显示,国内众筹行业正处于飞速发展阶段,众筹规模在2014年各个季度呈成倍增长的势头,具体如表1所示。

表1 2014年国内众筹融资规模 万元

数据来源:《2014中国网络众筹分析报告》。

股权众筹则是以面临风险高、持续时间长的特点区别于非股权众筹的融资方式。初创企业将项目的基本情况、资金需求以及股权情况发布在众筹网络平台上,项目支持者注册为众筹平台的会员并通过网络平台审查后成为合格投资者,认购一定有意向的创业项目股份,最终以得到初创企业的股权作为回报。

股权众筹作为互联网金融的一种创新模式,面临着诸多风险,需要进一步的研究和分析。

一、股权众筹融资的运作主体

众筹平台、创业者、投资人是股权众筹运作过程中的主要参与者和运作主体,部分股权众筹在运作过程中还指定有资金托管机构。

1. 众筹平台

众筹平台具有多重身份,首先是为创业者和投资人搭建起一个可以直接对话的平台,通过互联网技术支持,将创业者的项目情况和融资需求面向投资人发布,投资人经过选择和评估后,自主决定是否进行投资;同时,众筹平台负责对投资人进行身份审核、投资辅导、事后监督,也有维护其利益的义务。我国较大的网上众筹平台有天使汇、创投圈、原始会等,在平台项目、融资项目和融资金额等各方面都占国内股权众筹的80%以上,主要统计数据如表2所示。

表2 2011—2014年国内股权众筹平台主要统计数据

数据来源:《2014互联网股权众筹盘点报告》。

2. 创业者

创业者即项目融资人,需融资的一般是具有高新技术、创新模式的处于萌芽期的项目。这类创业者大多是缺乏资金支持的小微企业、初创企业创业者。根据天使汇网站2014年数据显示,从所属领域分布上来看,天使汇获投项目重点集中在本地生活服务类、移动/SNS社交类和金融服务类,数量分别为12个、9个和5个,占到总体的52%;其次为教育培训类和媒体娱乐类,数量分别为4个和5个,占到总体的18%。从融资金额方面,同样集中在上述的5个领域之中,其中本地生活服务类占到19.7%,移动/SNS社交类占到19.6%,媒体娱乐类占到13.3%,三大领域占到总融资规模的52.6%,与数量呈正相关关系。

创业者在发布项目前需要满足众筹平台规定的基本条件,与众筹平台明确享有的权利和应履行的义务,由众筹平台审核通过后方能进行项目融资。同时,为明确可出让的股权比例,创业者必须严格遵循现代公司管理制度,建立健全可对外出售股权的制度[2]。

3. 投资人

投资人分为大众投资人和投资机构两种。大众投资人利用众筹平台了解创业者发布的项目,评估后可对自己觉得具有投资价值的项目进行投资,项目筹资成功后可获得创业者出让的一定比例的股权,享有普通股东的权利,在项目盈利的情况下获得相应的回报。投资机构则是指相对于大众投资人来说的VC、PE等更为专业的著名机构投资人。

与创业者相同,投资人在众筹平台上注册时需要经过众筹平台的审查,符合合格投资者的条件才能进行投资。

4. 资金托管机构

资金托管机构可以是银行等金融机构,作为众筹平台指定的托管人,保护大众投资人的资金安全,为其资金进行托管、支付以及返还等,以切实保障投资人的利益。

二、“领投+跟投”股权众筹运作模式的二元Logit模型分析

本文以我国三大股权众筹平台——天使汇、大家投、原始会为例,具体分析我国股权众筹的运作模式。

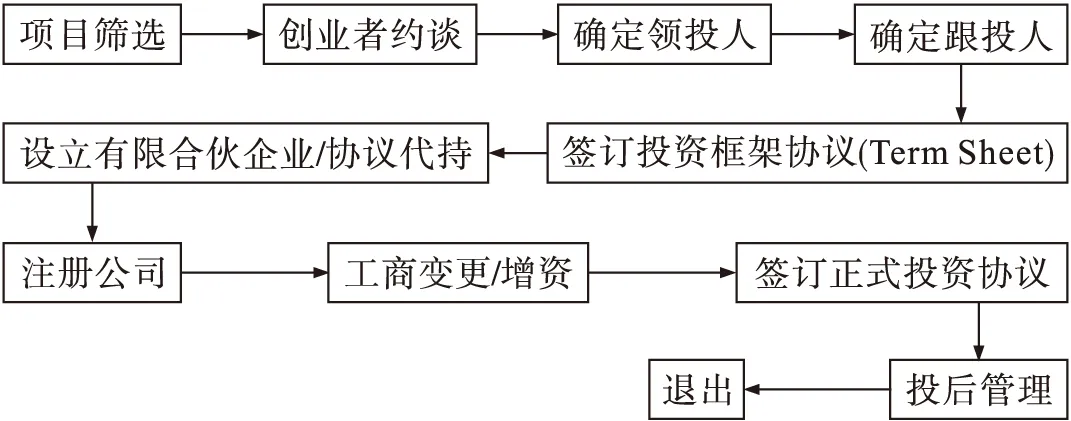

传统的众筹平台就是由创业者在线创建项目,经过发布审核通过后,由投资者直接进行投资的平均。而天使汇在此基础上进行了“天使快速合投”的创新,当项目审核通过后进入项目库,由平台将项目提交给领投人,或是直接进行领投人约谈。项目确认领投人后,创业者确认投资意向,跟投人可跟投项目,经过30天的融资,达成或超过融资目标的项目可成立有限合伙企业或是签订代持协议,将所有投资人投入的资金打入融资企业后即可完成融资。

天使汇对投资人的要求是十分严格的,要求其具有天使投资经验。并且在这个过程中,与大家投等众筹平台不同的是,天使汇并没有资金托管机构,所有资金一次性到账不经过托管银行。

具体的流程如图1所示。

图1 天使汇股权众筹运作模式流程

由于股权众筹平台推出了“快速合投”即“领投+跟投”的模式,领投人在项目融资过程中发挥着至关重要的作用。因此,本文收集了大家投和原始会两个股权众筹平台上已经完成融资的部分项目数据,采用二元逻辑回归的方法进行估计,分析领投人模式对股权众筹运作模式是否具有促进作用[3]。

选取的样本容量为100,设定融资额大于等于融资目标为融资成功,以融资成功与否为因变量FS。如果成功,FS=1;失败,FS=0。同时,使用出让股权的比例SE和有领投人与否LT为解释变量。

建立度量融资结果的Logit模型,如式(1)所示:

(1)

使用Eviews估计式(1)所示的Logit模型,得到估计结果,如式(2)所示:FS*=0.207 230-0.896 784SE+1.842 146LT

(2)

z统计量=(-0.426 512) (-0.455 157) (3.783 983)LR统计量=15.441 12,Prob(LR统计量)=0.000 444

模型整体上是显著的,领投人系数估计值为1.842 146,意味着当其他变量保持不变时,LT每增加一个单位,Logit估计值平均增加约1.84个单位,同时LT的系数为正,也表明增加领投人参与的比例将增加FS取1(即融资成功)的概率。

由上述模型可以看出,有领投人领投的项目在融资时更具吸引力,因此领投人模式在股权众筹的过程中对融资成功有促进作用。

三、股权众筹融资的风险分析

1. 法律风险

股权众筹作为互联网金融的新模式面临着巨大的法律风险,其中最有可能涉及的就是非法集资风险。

根据《关于取缔非法金融机构和非法金融业务活动中有关问题的通知》规定,非法集资是指单位或者个人未依照法定程序经有关部门批准,以发行股票、债券、彩票、投资基金证券或者其他债权凭证的方式向社会公众筹集资金,并承诺在一定期限内以货币、实物以及其他方式向出资人还本付息或给予回报的行为[4]。

而2010年12月《最高人民法院关于审理非法集资刑事案件具体应用法律若干问题的解释》第一条规定:“违反国家金融管理法律规定,向社会公众(包括单位和个人)吸收资金的行为,同时具备下列四个条件的,除刑法另有规定的以外,应当认定为刑法第一百七十六条规定的非法吸收公众存款或者变相吸收公众存款:

(1) 未经有关部门依法批准或者借用合法经营的形式吸收资金;

(2) 通过媒体、推介会、传单、手机短信等途径向社会公开宣传;

(3) 承诺在一定期限内以货币、实物、股权等方式还本付息或者给付回报;

(4) 向社会公众即社会不特定对象吸收资金。未向社会公开宣传,在亲友或者单位内部针对特定对象吸收资金的,不属于非法吸收或者变相吸收公众存款[5]。”

2012年美微传媒融资被证监会约谈叫停引起了关注。消费者可以通过名为“美微会员卡在线直营店”的淘宝店拍下相应金额的会员卡,凭会员卡可享受到订阅“电子杂志”的服务,还能够获得美微传媒的原始股份100股。在4个月的时间里,美微传媒进行了两轮资金募集,共有1 191名会员参与了美微集团总金额为81.6万元人民币的68万股的认购,两次共募集资金120.37万元。但最终证监会约谈了负责人,宣布该融资不合规。这种类似于股权众筹的融资确实有非法集资的嫌疑,按照证券法的规定,向不特定对象发行证券,或者向特定对象发行证券累计超过200人的都属于公开发行,需要经过证券监管部门的核准[6]。

国内各大股权众筹网站主要面临的问题集中在公开信息和回报上。从公开信息的角度,只要通过互联网平台发布信息,就无法避免项目宣传的公开性问题,而我国的法律在这方面还存在着一定的盲区。至于股权回报方面,当前各大众筹网站都采取了转线下的方式,形成一个私密的投融双方的认证圈子,快捷高效地对接项目,融资后成立一个有限合伙企业,众筹平台只负责审核、发布项目而不参与股权分配等涉及利益的环节,在一定程度上避免了股权众筹越过法律的红线。

2. 项目运作风险

(1) 项目审核阶段。首先,对于发起项目信息的真实性与专业性,并没有专业评估机构对项目是否具有市场价值、是否具有盈利的可能等问题进行评估,项目发起人和众筹平台间具有的利益关系很可能使其审核不具有显著的公正性。众筹平台通常在其服务协议中设定了审核的免责条款,即不对项目的信息真实性、可靠性负责。平台项目审核这一环节实质上并没有降低投资人的风险,投资人由于事前审査,很可能需要花费大量的成本以降低合同欺诈的风险。

(2) 项目宣传阶段。项目发起人为获得投资者的支持,需在平台上充分展示项目创意及可行性。但这些初创项目大都未申请专利,故不受知识产权相关法律保护,如果任何投资者都可以随意查阅项目的创意、企业的运营等就会造成初创企业的商业机密泄露。同时,在众筹平台上几个月的项目展示期也增加了项目方案被“山寨”的风险。众筹平台为了吸引更多的投资者,对投资者的资信审核并不充分,不断降低投资者准入门槛,给众筹平台和初创企业带来很大的商业风险。

(3) 项目评估阶段。项目的直接发起者掌握有关项目的充分信息以及项目可能面临的风险,为了达到顺利筹资的目的,其可能会提供不实信息或隐瞒部分风险,向投资者展示“完美”信息,误导投资者的评估与决策。项目发起者与投资者信息不对称导致投资者对项目的评估不准确。

经过二元逻辑分析可知,领投人模式在股权众筹的过程中对融资成功有着促进作用,在项目评估阶段就涉及到对领投人进行身份审核的问题。目前国内众筹网站对领投人身份的审核并没有一个统一的标准,缺少合理的投资人评级标准,导致领投人身份、素质良莠不齐。领投人若与融资方有私下接触,就有可能形成一种利益关系,在推出项目时,领投人只宣传盈利而忽略风险,使很多普通投资人因为领投人的宣传而投入大量资金,从而达到项目发起者融资的目的并获得非法回报。

(4) 项目执行阶段。融资人在资金池形成后,得到融资却不启动项目或以各种理由将融资据为己有,就构成了对普通投资人的欺诈,形成了道德风险[7]。另外,项目在执行过程中可能因为技术或经营等方面原因导致经营失败,虽然这是一种正常的商业风险,但仍然需要投资者注意。国内一些众筹网站要求领投人对所投项目进行担保以规避一定的风险,事实上从国内P2P平台的运作经验上来看,这种担保的方式是远远不足以控制风险的。

我国《证券法》中要求,未经核准的单位或个人向特定对象发行证券不得超过200人[8]。一些股权众筹平台为了不违反法律而采取了有限合伙企业的形式,“天使汇”的规定是10人以上采取有限合伙形式、10人以下采取协议代持形式;“大家投”则是全部采取有限合伙企业的方式。股权众筹平台一般会对领投人和跟投人分别设立与目标筹资额相适应的投资最低限额,将投资人数控制在合伙企业的限制人数以内,确定投资人数后成立有限合伙企业,并以有限合伙企业的名义加入项目中,成为该项目的股东[9]。

在这种模式下,跟投人无法获取领投人所能获取的信息,造成了信息不对称,并且这一入资方式对跟投人来讲操作起来十分困难,因为众筹平台面向的是整个互联网群体,有可能是同城或异地,在办理有限合伙企业手续时,就会遇到操作上的巨大困难,在一定程度上降低了投资人投资的积极性。

(5) 项目退出阶段。项目筹资结束后通常采用成立有限责任公司的方式,由于其闭合性的特点,股东面临着退出机制不畅的风险。一是股东股权转让受限于法律规定,如《公司法》规定向股东以外的人转让股权,须经其他股东过半数同意;二是受限于公司章程,如公司章程对股权转让设定其他条件,转让股权时须得遵守;三是有限公司股权流动性相对于上市公司来讲比较弱。

四、应对措施

1. 完善相关法律法规

针对股权众筹融资所面临的风险,中国证券业协会于2014年12月18日在网站公布了《私募股权众筹融资管理办法(试行)(征求意见稿)》,明确规定了股权众筹应当采取非公开发行方式。同时,为满足《证券法》第十条对于非公开发行的规定,要求:一是投资者必须是特定的经股权众筹平台核实的符合《管理办法》中规定条件的实名注册用户;二是累计不得超过200名投资者;三是股权众筹平台只能向实名注册用户推荐项目信息,且无论是股权众筹平台还是融资者均不可对投资者就项目进行公开宣传、推介或劝诱[10]。

2. 规避法律风险

股权众筹融资入股创业企业可以采用设立有限合伙企业以基金的形式入股的方式,即借用合伙制的“壳”,筹资完成后由投资人先组成一个有限合伙企业,领投人作为GP(General Partner,一般合伙人,指基金的管理者),跟投人作为LP(Limited Partner,有限合伙人,指出资者),再以有限合伙企业的形式整体入股创业公司[11]。

股权众筹平台应考虑众筹平台代管以及专业第三方股权托管。一方面,众筹平台可以建立专门的融后管理团队,赚取部分收益;另一方面,如果有专业第三方股权托管公司代行相关职责,也能更好地保障诸多众筹投资人的利益。

3. 构建投资者准入机制

众筹平台应与专业评估机构合作,从投资者资信审核方面,首先需要向普通投资者明确收入等级划分规则,将所有投资者按地域划分,设定不同的标准并评定等级,根据收入等级的不同,对其所能投资的项目进行区分,以最大限度地保护投资者[12]。

其次,对投资者的审核实行形式审核。采用形式审核能够在一定程度上减轻平台的审核成本,提高融资效率,但是无法保证融资的安全性。因此,对投资者的形式审核要提高标准,同时对领投人进行实质审核,确保领投人是富有投资经验的合格投资者,且与其签订协议,保证领投人与所领投的项目没有实质性的私下接触。为此,众筹平台需要承担起一定的审核责任[13]。

最后,众筹融资平台要辨别投资者是否具有风险识别能力、风险识别经验,对投资者进行风险识别教育和必要的风险提示。股权众筹平台应当在投资之前对众筹投资人做出风险提示,主要包括投资额损失、流动性风险、低概率分红和股权稀释等风险。

4. 构建项目准入机制

为了避免不良企业恶意融资,众筹平台对创业项目也有审核责任,应引入线下约谈模式,即投资人与创业者在众筹平台上进行沟通后初步达成共识,进而进行线下约谈,更详细地了解相关情况,以实际的面对面接触降低虚拟化带来的欺诈风险。

五、结 语

股权众筹作为一种新兴的互联网金融模式,在一定程度上解决了中小企业融资难、初创企业缺乏支持资金的问题。针对其运营过程中的法律问题和面临的项目运营风险,在监管者层面要加快建立健全法律法规、规范股权众筹运作,使其有法可依;在众筹平台层面则要对“领投+跟投”模式进行不断完善并加以创新,从投资者和项目准入方面探索更为严谨的风险管控模式,从而保证股权众筹融资健康平稳有序发展,促进国家金融业的发展创新。

[1]李雪静.众筹融资模式的发展探析 [J].上海金融学院学报,2013(6):73-79.

[2]邱勋,陈月波.股权众筹:融资模式、价值与风险监管 [J].新金融,2014(9):58-62.

[3]郑海超,黄宇梦,王涛,等.创新项目股权众筹融资绩效的影响因素研究 [J].中国软科学,2015(1):130-138.

[4]杨东,苏伦嘎.股权众筹平台的运营模式及风险防范 [J].国家检察官学院学报,2014(4):157-168.

[5]褚葵花.股权众筹的基本运营模式与法律风险研究 [J].经营管理者,2014(30):243-244.

[6]徐迪.我国股权众筹的发展及风险揭示 [J].赤峰学院学报:自然科学版,2014(20):128-130.

[7]陆晖.解析股权众筹的投资者风险 [J].知识经济,2015(1):8-9.

[8]朱玲.股权众筹在中国的合法化研究 [J].吉林金融研究,2014(6):13-20.

[9]周博文.我国民间融资视角下的非法集资犯罪研究 [J].公安研究,2010(7):38-43.

[10]成琳,吕宁斯.中国股权众筹平台的规范化路径:以“大家投”为例 [J].金融法苑,2014(2):266-282.

[11]肖本华.美国众筹融资模式的发展及其对我国的启示 [J].南方金融,2013(1):52-56.

[12]范家琛.众筹商业模式研究 [J].企业经济,2013(8):72-75.

[13]宋柯均,吕笑微.国内股权众筹网站发展探析 [J].现代物业:中旬刊,2014(8):34-35.

(责任编辑:张 璐)

Research on operation mode and risk of crowd-funding in China

LI Qian, WANG Lu-yao

(School of Economics, Shenyang University of Technology, Shenyang 110870, China)

In recent years, internet finance has become an important means of local economic development owing to its lower operational risk, lower transaction costs and higher efficiency, which has injected new vitality into the world financial development. Starting from the analysis of the definition of stock crowd-funding, the development and innovation of the operation mode of stock crowd-funding are researched. The binary Logit model is used to analyze the promoting effect of the mode of “leader+follower” on the operation of stock crowd-funding. At the same time, the risk analysis is carried out from the perspectives of legal risk and project operational risk, and the corresponding preventive measures are proposed, so as to better protect the interests of investors, and promote the development of stock crowd-funding.

crowd-funding; stock crowd-funding; angel joint investment; binary Logit model; illegal fund-raising risk; operational risk

2015-03-23

沈阳市社会科学界联合会课题(sysk2014-06-06)。

李 倩(1974-),女,辽宁沈阳人,副教授,博士,主要从事金融市场等方面的研究。

14∶02在中国知网优先数字出版。

http:∥www.cnki.net/kcms/detail/21.1558.C.20150917.1402.012.html

10.7688/j.issn.1674-0823.2015.05.10

F 830.9

A

1674-0823(2015)05-0436-06

——股权众筹领投制度重构与优化*