公司股权结构对资本流动性影响的实证考察

胡 昊,梁 丹,刘睿智,杜 溦

(上海财经大学a.金融学院;b.法学院;c.统计与管理学院,上海200433)

0 引言

自2005年股权分置改革以来,我国股票市场参与者逐渐增多,完善了其二级市场的股权流通可转让功能。随着股权分置改革的深入细化,上市公司的股权逐渐发生变化,对上市公司资本的流动性这一关键指标的影响应予以重视。本文将基于我国市场,在对股权结构与流动性关系进行研究时,从内部人股权、机构投资者和股权集中度等角度考虑。

具体要讨论以下四个问题:(1)内部人股权对股票流动性的影响;(2)机构投资者股权对股票流动性的影响;(3)股权集中度对股票流动性的影响;(4)不同的股票流动性与内部人持股、机构投资者股权和股权集中度相关关系是否不同。

对于该问题,以往多采用横截面数据或时间序列研究,或使用面板数据模型进行最小二乘均值回归估计等。本文将针对该问题使用面板分位数回归模型进行实证研究。与普通条件均值回归相比,分位回归具有明显的优势,能直接估计协变量对任意分位数的影响,而条件均值回归只能对条件分布均值做出估计;同时,对异常值而言,分位回归结果比普通最小二乘估计方法得到的结果更加稳健;此外,可以刻画给定协变量时响应变量的整个分布特征,这使得本文在分析不同流动性水平上市公司股权结构更加详细。

1 研究设计

1.1 研究模型设定

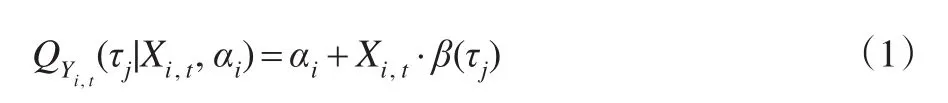

本文主要使用面板数据分位数回归模型:

其中,αi是个体固定效应,Xi,t是自变量,Yi,t为响应变量,τj代表不同的分位数,取值范围[0,1]。系数向量β(τj)代表了在不同 τj下,Xi,t对Yi,t的影响。

与以往实证分析采用的模型相比,面板分位数模型具有如下3个优点:(1)分位数回归模型可以减少异常点的影响,且不需要对分布做出假设,因此比普通的最小二乘法更加稳健;(2)分位数回归模型能够刻画整个分布特征,对于不同股票不同层次的流动性水平,可以分别进行拟合,有利于更准确的刻画流动性的微观特征;(3)使用面板分位数更贴近本文研究问题所需的面板数据的数据结构。

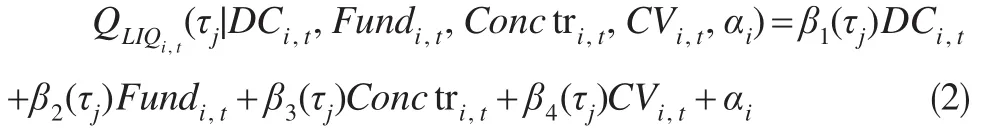

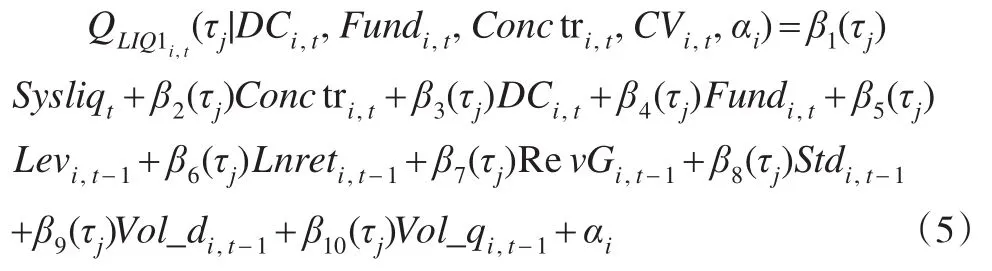

本文将使用如下模型,

其中 LIQi,t代表股票i在第t期的流动性水平,DCi,t、Fundi,t、Conctri,t分别代表股票i在第t期的内部人股权、机构投资者股权和股权集中度,其定义将如下文所述。由于以往研究发现股票流动性还与其他一些因素有关,在本模型中将使用CVi,t代表这些控制变量。

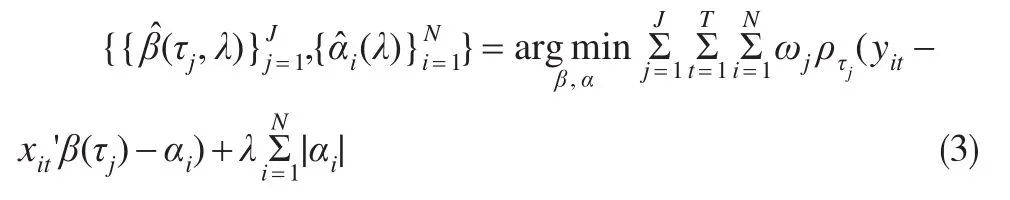

对模型(2),本文使用Koenker(2004)提出的带有惩罚因子的估计方法,该方法对固定效应进行惩罚,并极小化加权损失函数从而得到最优估计:

1.2 指标变量选取

1.2.1 流动性指标的选取

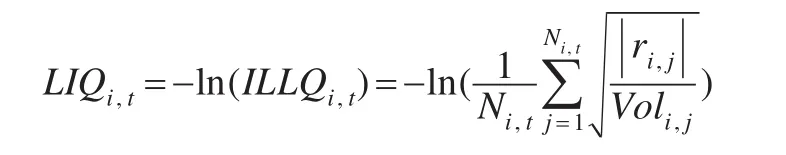

由于股票流动性迄今仍然没有一个统一的指标,本文主要考虑在A股市场表现较好,能较准确地刻画A股市场流动性特点的指标,考虑使用Hasbrouck(2009)修正后的Amihud流动性测度,如下:

其中 ILLQi,t代表股票i在时间t的市场非流动性,Ni,t代表第t季度内的交易天数,ri,j代表第 t季度的对数收益率,Voli,j代表相应的成交金额。为了提高拟合程度,将非流动指标取对数并乘以负1。此外,在稳健性验证中将采用换手率指标对LIQ指标替代进行验证。

1.2.2 股权结构指标的选取

按照本文的研究要求,模型中股权结构指标的选取包括,内部人股权指标、机构投资者股权指标和股权集中度指标,分别记为 DCi,t、Fundi,t和 Conctri,t。

对于内部人股权指标的选取,吴卫星等(2004)认为股东持股比例超过10%的前十大股东应被认为具备“重要的”控制力。因此,本文将使用上市公司十大非机构流通股东股权代表内部人股权,即将公司报告中“十大流通股东”项目去掉机构投资者的股东股权作为内部人持股比例的代理变量,记为变量 DCi,t。

对于机构持股者指标的选取,本文统计的机构投资者是指以获取资本利得为目的的各类机构,例如银行、券商、保险、基金和QFII等。具体而言,将“十大流通股东”项目中列在交易所公告中的机构持股作为代理变量,记为Fundi,t。

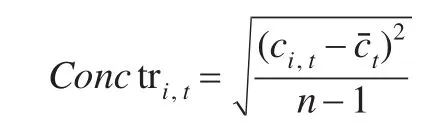

对于股权集中度指标的选取,吴卫星等(2004)采用十大流通股东持股与所有股东平均持股比例的偏离衡量十大股权集中度,计算式为:

本文将采用这一指标作为股权集中度指标的代理变量。其中,ci,t和 cˉt分别为t季度第 i个公司十大流通股东持股比例和流通股东平均持股比例。0<Conctri,t<1,通常不能取0或1,且的值越小,表示股权集中度越低。在稳健性研究中,将采用同被认为能够衡量股权集中度的Herfindahl提出的H指数与林乐芬(2005)采用的Z指数进行验证。

1.2.3 控制变量指标的选取

Sysliq(系统流动性),代表市场整体的流动性水平,代表整体市场环境随时间的变化。其计算公式为:

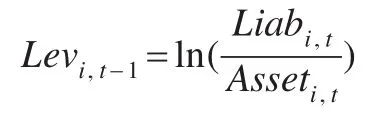

Lev(财务杠杆),衡量公司财务风险,也是公司的经营放大倍数,其数值越大,代表负债比例越高。可以考虑取资产负债率的对数衡量:

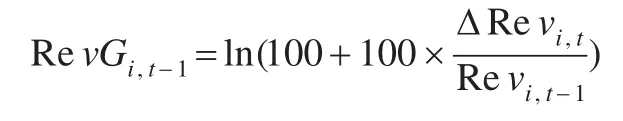

RevG(对数收入增长率),成长机会大的公司吸引外部融资的能力相对较强,理论上与股票流动性正相关。将以营业收入指标构建:

此外,股票对数收益率Lnret、收益率的季度波动率Std、成交量Vol_q、成交金额Vol_d也将直接作用于股票流动性,故也应予以考虑。

需要说明的是,在各控制变量中,除系统流动性水平取当期值外,其他控制变量均采用滞后一期数值。这主要是由于这些变量在t期不能提前观测到。同时,公司之间可能由于来自不同的行业、不同地区,因此,用固定效应来刻画这些差异,可以提高模型的质量,改进估计的精度。由于本文在控制变量中已经引入了随时间变化的系统流动性水平,能反映市场在不同时刻流动性水平的变化,因此在这里只选取个体固定效应。同时,本文在实证中也对此进行过验证,加入时间固定效应后并不显著,而个体固定效应是显著的。

2 实证结果及分析

2.1 数据来源及说明

本文数据来源于国泰安系列研究数据库,包括A股票市场日交易数据、个股的季度财务数据和个股股东数据。以季度为周期,以2003年第3季度至2012年第4季度为时间区间,共38个季度数据。同时,由于新股上市后一段时间价格波动较大,因此仅选取2003年1月1日前上市的公司。剔除公布股东数据年份较晚的上市公司、公布股东数据季度数小于10的公司和由于停牌等造成的缺失数据,实证研究中的数据共761家上市公司的22232个样本。使用SAS以及R语言进行数据处理和面板数据及分位数面板计量经济分析。对各原指标与稳健性检验的替代指标进行检验,结果存在显著正相关。

2.2 实证研究与检验分析

为了回答问题1~3,本文首先进行普通面板回归模型并进行检验:

在保留控制变量指标的同时依次将股权集中度指标、内部人持股比例指标和机构投资者持股指标对上市公司股票流动性进行面板回归分析,估计系数并检验。

首先,只考虑股权集中度对股票流动性的影响,对该模型进行估计并检验,结果显示,在控制了其他因素的影响之后,股权集中度指标系数在1%水平下显著为负。这回答了本文提出的问题3,说明股权集中度提高牺牲掉的吸收外部融资能力及信息不对称增加带来的流动性降低超过了对管理层道德风险的抑制作用带来的流动性提高,最终导致了股票流动性的降低,在一定程度上说明目前我国的市场秩序和法律体系还不够完善,集中的所有权不能有效制约管理层道德风险。因此,为了充分发挥大股东对管理层的监督作用,应该完善相关法律法规、维持良好的市场秩序、制定合理的公司管理制度。

其次,将内部人持股指标DC和机构持股指标Fund依次加入模型中,并对系数进行估计。结果显示,在控制了其他因素的影响之后,内部人持股比例DC系数在1%水平下显著为负,表明其与股票流动性显著负相关。这回答了本文的问题1,说明在我国A股市场,存在一定程度的内幕交易,内部人知情人在持有一定股权时通过内幕交易获取利润,导致股票流动性的降低。这样对于中小投资者或者说非知情人来说,会严重影响其经济利益,严重干扰正常的交易秩序,违背了公平交易的原则,因此,必须花大力度来查处和杜绝,比如加大惩处力度,增加违法成本,加快确立和完善内部保密制度及知情人登记制度,完善上市公司信息披露和停复牌相关制度等。

此外,在控制了其他因素后,机构持股者Fund系数在1%水平下显著为负,表明与股票流动性显著负相关。这回答了问题2,说明机构投资者的监督在公司治理过程中的推进作用没有得到充分发挥,对股票流动性增加的贡献未能弥补监督的成本。因此,在鼓励机构投资者入市,改进市场交易机制,扩大市场参与水平的同时,也应加强对机构投资者的管理和培训,使之发展成熟稳定,成为促进股市发展的核心力量。

为解决问题4,将在个股水平上使用面板分位数模型进行实证分析,如下:

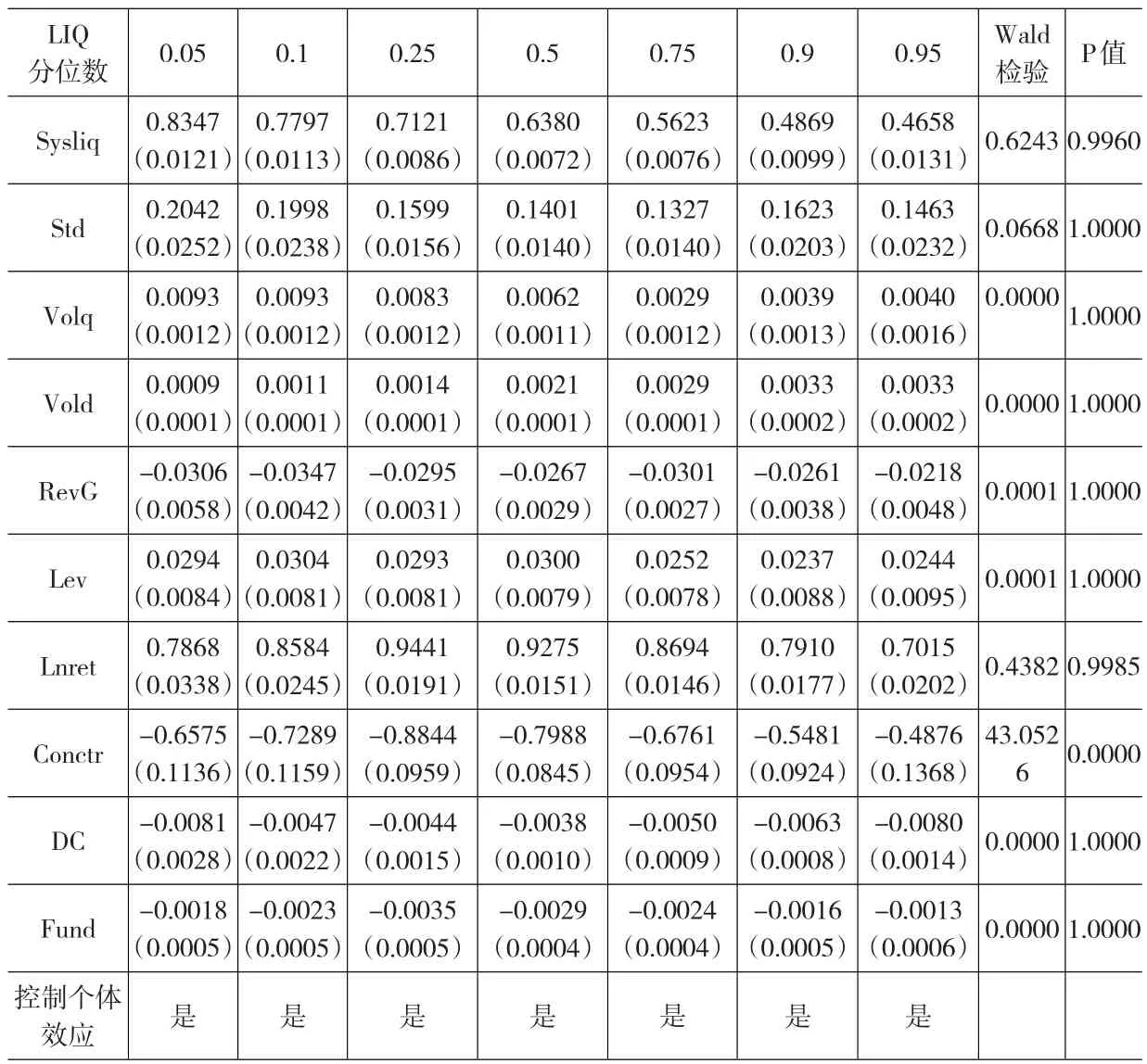

对该模型各参数在5%、10%、25%、50%、75%、90%、95%分位数上使用带惩罚因子估计方法进行估计,其中标准差用Bootstrap方法计算,如表1所示。使用WALD方法对模型整体进行检验,DC和Fund指标对应的p值都非常大,这就显示内部人和机构投资者对股票的市场流动性的影响系数没有显著差异,因此,没有足够的证据来说明问题4中内部人股权和机构持股者对股票流动性的影响不随股票流动性的变化而变化。然而股权集中度指标对流动性指标的系数在不同分位数下均有显著差异,表明Conctr指标能较好的刻画股权集中度对于流动性的影响。这也回答了问题4中股权集中度对股票的市场流动性的作用随其水平高低而变化。

表1 各解释变量对股票流动性LIQ在不同分位数下的影响

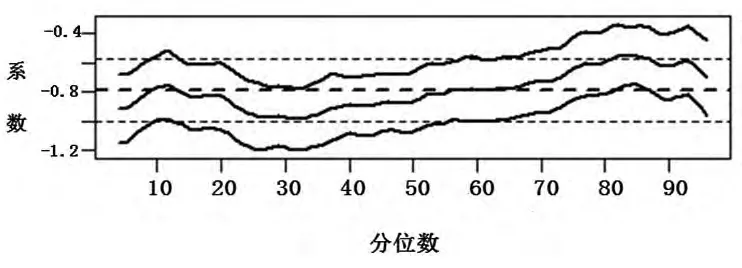

图1显示了股权集中度指标Conctr对股票流动性水平在不同分位数下的影响。其中中间实线为Conctr对股票流动性水平在不同分位数下影响系数的点估计值,上下两边实线所包围的区域为影响系数95%区间估计范围。水平虚线为Conctr指标在普通面板数据回归模型下对股票流动性水平LIQ的影响系数估计水平,其中上下虚线所包围的区域就是系数的95%置信区间。可以看出,股权集中度指标Conctr对流动性水平存在消极作用,但这种消极作用随着流动性水平的提高而减小。

图1 不同分位数下股权集中度指标Conctr对流动性的影响系数

对于流动性水平高的股票,通常具有一定的知名度和交易活跃度,公司成长性较强,经营业绩较好,发展稳定,外部融资能力高,此时集中的股权所有制对公司外部融资能力的制约作用较小,而对管理层道德风险的监督能力依然发挥作用,此时股权集中度对流动性的负面作用较小,导致股权集中度与股票流动性的边际影响随着股票流动性的提高而逐渐降低。这个现象表明,对于流动性水平较低的公司,尽可能的分散股权,降低股权集中度,能有效促进公司外部融资能力的提升,提高股票的市场价值。但即使是流动性水平高的公司,股权集中度对股票流动性仍呈负向影响。这说明,在A股市场,集中的所有权对管理层道德风险的监督作用并未得到很好地发挥,因此,在推行分散的所有权结构的同时,更重要的是不断完善市场秩序、法律体系和管理体系,充分发挥大股东在公司管理中的监督作用。

为防止指标选取因素对结论的影响,使用换手率Turnover流动性指标替代LIQ指标,并使用H指数和Z指标分别代替Conctr指标,分别将以上实证过程进行重新分析和检验,结果得到完全相似的结论,这也充分验证了结论的稳健性。

3 结论和建议

本文使用面板分位数模型对公司股权结构对其股票市场流动性的影响进行了实证检验,从研究结果主要得到如下结论:(1)控制了其他因素之后,本文发现在我国A股市场上市公司中,机构投资者、内部人持股和股权集中度对股票流动性均为消极作用。这表明,当机构投资者或者内部人试图将股权分散时,将对该上市公司的股票流动性产生负向冲击,使得流动性降低,这或许是源于我国市场对大股东减持行为监管较为严格,当有机构投资者或内部人减持行为得到公布时,其他投资者(主要是中小投资者)将注意到该行为但对行为背后的信息并不甚了解,因此并不轻易去接盘或者交易,而是选择等待和观望;而上市公司的股权集中度提高将给众多其他投资者一种信息不对称提高的信号,因此交易者或采取观望,或采取单向趋势性交易的跟随方式,也将使得流动性降低。(2)对于不同水平下的股票流动性,机构持股者和内部人股权的影响并没有显著差异,股权集中度对流动性的边际影响为负,但其影响的边际作用随流动性水平的提高而减弱。这一结果表明,公司内部人持有的内部信息将导致市场交易出现信息不对称,其持股比例越高,股票流动性将越低;机构持股者的监管作用若能充分发挥,确实可以提高股票流动性,但在我国A股市场,机构持股者的监管作用并没能充分发挥,反而加剧了信息不对称使得市场流动性下降;股权集中度对股票流动性有负面的影响,可能导致公司融资能力下降,但也能够起到监督管理层道德风险的积极作用。

结合以上研究结论可以发现,应当主要解决上市公司股权结构变化所引起的信息不对称增加问题,从而使得市场和上市公司在长期发展中融资成本降低,享受到资本市场化带来的真实便利,公众投资者也能够得到充分信息的真正价值回报。具体的,将提出以下3点建议:(1)对非限售流通股、大小非减持行为应在更长的时间内提前公告,使得公众对这种直接且强力作用的股东变动和股权集中度变动的行为进行判断,也使得公司股东在真正完成流通减持行为之前的信息能够完全传播到市场中,避免信息不对称对上市公司股票的流通产生影响,从而在分批次减持的多期博弈过程中对上市公司原股东和中小股东都能够保持公平合理,也能够避免多个上市公司集中的大小非减持行为对整个市场产生较大的系统性冲击。(2)对上市公司内部人,应密切监督上市公司增发、扩股、除权除息等能够影响或者可能影响上市公司股权的行为,对上市公司公告进行全面、客观的解读,对标的公司的股权集中程度应提供定期报告,特别是对于公司规模较小但发展潜力巨大的成长型公司,以免影响公司股权结构的变化对市场造成过度反应,反而损伤公司的成长潜力。(3)对机构投资者,交易所等机构应坚决执行大户持仓报告制度等信息披露相关的制度,应鼓励机构投资者进行战略性投资,交易应有理有据,使得机构投资者能够真正的支持上市公司的长期发展,而非在二级市场进行短期交易中获利。

[1]Amihud Y Illiquidity and Stock Returns:Cross-section and Time-series Effects[J].Journal of Financial Markets,2002,(5).

[2]Brockman P,Yan X.Block Ownership and Firm-specific information[J].Journalof Banking and Finance,2009,33.

[3]陈辉,汪前元.机构投资者如何影响股票流动性?交易假说抑或信息假说[J].商业经济与管理,2012,(6).

[4]Heflin F,Shaw K W.Blockholder Ownership and Market Liquidity[J].Journalof Financial and Quantitative Analysis,2000,35.

[5]Koenker R.Quantile Regression for Longitudinal Data[J].Journal of MultivariateAnalysis,2004,91.

[6]Rubin A Ownership Level,Ownership Concentration and Liquidity[J].Journalof Financial Markets,2007,10.

[7]吴卫星,汪勇祥,成刚.信息不对称与股权结构:中国上市公司的实证分析[J].系统工程理论与实践,2004,(11).

——基于三元VAR-GARCH-BEEK模型的分析