所有制、信贷资金配置与信贷差异合理性

贾 飞,张 玲,刘 澄

(北京科技大学 经济管理学院,北京100083)

一、引言及文献综述

中国目前以银行为主的金融中介机构是支撑实体经济发展的主要金融力量,是企业外部融资的最重要来源。处于转型中的中国,实体经济中保留着规模庞大的国有经济,形成以所有制不同为区分的两种经济成分长期共存的局面。改革开放30多年来,国有经济经过一系列调整,逐渐退出竞争性较强的行业,集中于关系国家安全、国民经济命脉的重要行业和关键领域。非国有经济则在下游竞争性行业蓬勃发展,为实体经济增长做出了巨大贡献。两种经济成分共存的现状引发了人们对信贷在两种成分间的配置情况及其原因的关注和讨论。

学者们普遍发现信贷资源被更多的投入了以国有企业为代表的国有经济中。Dollar和Wei[1]指出国企营运资本的36.2%和投资额的24.7%来自当地银行信贷,而私企的这两个比例仅为22.5%和18.3% 。这种信贷资源配置的不均衡构成了对非国有企业的贷款歧视和较强的信贷融资约束。Brandt和Li[2]证实了相比较乡镇集体企业,银行对私营企业确实存在“贷款歧视”。多数学者认为这种歧视造成金融资源配置扭曲,导致了信贷配置效率降低[2,3]。Song 等[4]指出中国国有企业和私有企业有三个不同点——不同的生产力和盈利能力、不同程度的信贷约束、不同的资本产出和资本劳动比。探究转轨时期信贷配置“所有制歧视”产生的根源,学者们认为主要有两点:一是政府对国有企业实施预算软约束,银行对其违约风险的敏感性降低,[5];二是转轨时期的政府对金融资源的配置仍有重大影响力[6],国有企业在信贷获得上享有政府优待和扶持。也有研究指出,信贷在国有企业和非国有企业间的配置差异主要源于两者的禀赋差异而非所有制歧视,商业银行基于市场效率原则将信贷更多的分配给国有企业[7]。

那么信贷更多分配给国有企业是由所有制歧视造成的吗?仔细分析可以发现这与研究的时间有关。多数文献的样本时间在2000年附近或更早,那时国有企业数量众多但普遍效率低下,亏损严重,政府控制下的银行不具有独立性,信贷分配对国有企业非理性倾斜,所有制背景在其中的影响显而易见。然而2000年后国有经济和银行业均发生了根本性变革,国有经济逐渐收缩集中于少数行业,企业数量锐减,质量却大幅提高[8],国有经济体现出鲜明的国有行业特色:首先,国有行业集中于上游、基础性行业,控制了国家大部分的自然资源和能源,在经营上享有巨大的天然优势;其次,国有行业表现出较强的垄断性质,这些行业通常被国家设定准入门槛,保证了行业利润,行业盈利能力大大增强。国有行业的经营优势增强了对信贷资金的吸引力,同时银行业的市场化改革又弱化了所有制因素对信贷分配的影响,那么新形势下信贷是否依旧更多的分配给了国有经济呢?其产生根源是否更合理呢?本文将以2002-2012年的最新时序数据为样本,按国有行业和非国有行业对样本分组,对以上问题研究。

另外,以往文献研究的都是信贷在国有和非国有经济间的总的或平均差异,并给出“差异源于所有制歧视或主要源于禀赋不同”的单一结论,实际上当信贷额度不同时,影响银行决策的因素及其权重也在变化,额度越大银行会越谨慎和理性。因此额度不同,信贷在两种经济成分间的分配可能大相径庭,而仅对平均差异的研究会掩盖两者在不同额度上差异的具体变化,使由结论派生的政策启示针对性降低。本文将分析当额度不同时,信贷在国有行业企业和非国有行业企业间的差异如何变化,即差异的整体分布情况,以及差异的产生根源和合理性如何随额度变化。

本文采用O-B分解法和分位数分解法,研究了2002-2012年间不同额度信贷在国有行业企业和非国有行业企业间的配置状况和差异,以及不同额度上的信贷差异根源和合理性。本文的贡献主要是:其一,首次按照额度不同在整体分布上对信贷在国有和非国有经济间的分配状况进行研究,并首次采用分位数分解法分析在任意额度处的信贷差异构成和合理性。揭示了两种经济成分间信贷差异及其构成随额度的变化,提供了信贷整体分布上的更全面、更详尽信息,弥补了现有文献只针对信贷总量或平均量研究时结论笼统、缺乏针对性的不足,为准确认识信贷配置格局和正确制定信贷政策提供了依据;其二,对国有和非国有经济间的信贷差异根源在理论上进行了分解,明确了差异的两个构成部分——特征差异和所有制歧视——的实质分别是资源内在和外在配置方式产生的差异,并进一步在供需理论的框架中分析了内在配置方式下差异的构成,为深刻理解信贷差异构成提供了理论解释;其三,首次从行业视角切入研究国有和非国有经济间的信贷配置,丰富和拓展了信贷配置的研究领域。

本文之后部分的结构安排如下:第二部分是理论分析与假设提出;第三部分描述研究设计;第四部分报告实证结果,并进行分析;最后一部分是全文的结论和政策含义。

二、理论分析与假设提出

(一)市场供需理论、转轨背景与信贷配置

银行作为放贷主体,其金融行为的基本特征是选择贷款对象,配置信贷资源[3]。通过市场配置信贷是内在配置方式,即社会经济运行机制下自我分配资源的流向和流量。在转轨时期的中国,信贷分配也受外在配置方式的影响,即政府对信贷流向和流量干预。

在市场机制下,信贷作为商品从银行转移到实体经济中的交易行为遵循一般供需理论。从供给角度看,银行根据谨慎经营原则优先将信贷供给低风险借贷者。借贷风险受借贷者的盈利能力、担保水平和信息透明度等因素影响。借贷者的盈利能力越强,还款能力就越强,违约风险就越低,理性的银行愿意为其提供更多贷款[9]。行业的盈利特征与行业竞争程度密切相关[10],垄断行业享有较高的垄断利润。1999年后国有经济退出竞争性较强的下游行业、重点控制资源、能源、基础设施等上游行业。国家在这些行业通过行政审批等手段设置准入门槛,保证了国有行业的垄断利润[11],处于上游行业的地位也使国有行业在与中下游行业的市场竞争中处于优势,因此国有行业的盈利能力大大增强[12],从经济效益指标看,国有行业的确好于全国平均水平[11],因此国有行业的企业成为银行青睐的贷款对象。而非国有行业的企业在竞争愈演愈烈的同时还要承受上游行业转嫁的成本压力,利润越来越薄,面临严峻的信贷融资约束。信贷风险也与借贷双方信息不对称的程度密切相关。降低由信息不对称带来的信贷风险有两条途径,一是要求提供担保,减少事后风险造成的损失[19];二是依赖可以观察到的借贷者特征尽量降低信息不对称程度,在贷款决策前降低风险。与非国有行业的企业相比,拥有资源、能源和高比例有形资产的国有行业企业能提供的担保品价值更高,数量更多,在贷款融资时具有显著优势[3,14]。同时,国有行业中的企业平均规模大、年龄长,财务报表完整,银企合作时间长,极大降低了信息不对称程度;银行对其搜集信息和监督履约时花费的单位成本也低。因此国有行业的企业在高收益、低风险上均表现出明显优势,更符合银行的贷款标准,银行在供给信贷时自然会向国有行业的企业倾斜。

从需求角度看,借贷者使用信贷资金以支付利息为代价,在满足诚实借款人的前提下,借贷者不会超出自身需求盲目借贷。不同行业具有不同的融资需求特征,资本密集型行业的企业资金需求显著高于劳动和技术密集型行业的企业。电网电力、石油石化、煤炭等国有行业几乎都是资本密集型的重工业,其企业的平均信贷资金需求巨大。非国有行业主要集中在第一和第三产业,以及第二产业中的轻工业,多是劳动密集型或技术密集型,资金需求相对较少。因此就单个企业而言,国有行业的企业信贷需求大于非国有行业的企业。

因此可以预见到在市场机制下通过内在方式配置信贷时,由于行业特征不同,信贷在国有行业企业和非国有行业企业间的配置并不均衡,银行倾向为国有行业企业提供更多贷款,国有行业企业的信贷需求量也更大,因此国有行业企业获得的信贷量应高于非国有行业企业。

在制度转轨时期,信贷配置也受政府干预的外在配置方式影响。一是政府代替市场之手,直接参与信贷分配。政府通过国有银行将金融资源更多的分配给国有行业,以实现经济增长目标和国家治理[15]。国有商业银行的主要领导由国务院行政任命,也决定了这些银行的信贷政策“唯政府马首是瞻”,根据“政治优序融资理论”将信贷优先供给国有行业企业[16]。二是国有行业中的国有企业比例很高,这些国有企业享有特殊的隐性担保[5],这种“预算软约束”使得国有企业因违约所导致的贷款损失减少,在同等条件下银行会优先选择向国有企业贷款。因此信贷更多的流向具有所有制优势的国有行业企业。

综上所述,不管是通过市场的内在配置方式,还是通过政府干预的外在配置方式,信贷在国有行业企业和非国有行业企业间的配置都不均衡,国有行业企业在行业特征和所有制背景上均有更大的优势获取更多信贷资源,于是我们提出以下假设:

假设1:信贷在国有行业企业和非国有行业企业间的配置不均衡,国有行业企业获得的信贷量高于非国有行业企业。

(二)信贷配置差异的合理性

根据以上分析可知,信贷在国有行业企业和非国有行业企业间的配置存在差异,这个差异由两部分构成。一部分是在内在配置方式下,银行根据市场机制,在比较企业的行业特征基础上,理性的选择向低风险、高收益的国有行业企业提供更多贷款,由行业特征差异带来的信贷差异构成了差异中的合理成分。另一部分是在外在配置方式下,银行按政府意愿将资金更多的分配给国有行业企业,即信贷分配中的所有制歧视,它阻碍了市场机制作用的发挥,使得具有类似行业特征的企业因为所有制不同而获得的信贷数量不同,所有制歧视带来的信贷差异构成了差异中的不合理成分。信贷在国有行业企业和非国有行业企业间的差异合理性取决于两种成分所占的比例。

金融业市场化程度越高,政府对金融机构的干预越少,银行根据借贷者特征签订最优债务契约的激励就越强,信贷决策中的合理成分就越高。近年来我国银行业市场化程度不断提高。2001年中国加入WTO组织后银行业改革真正全面启动。2003年国有商业银行剥离不良贷款,完善公司治理结构,并在随后几年相继完成股份制改造和上市。2006年中国按照入世承诺,对外资银行实行国民待遇。2013年《中共中央关于全面深化改革若干重大问题的决定》允许民间资本发起设立中小型银行及银行破产倒闭。银行业改革弱化了政府干预,促使银行按市场机制行为。银行追求经风险调整后的经营报酬率最大化[9],将信贷投入具有优势行业特征的企业。可以预计伴随着银行业改革逐年深化,国有行业企业凭借行业特征优势吸引银行信贷的成分会越来越多,靠所有制优势获得信贷的成分会逐渐减少,国有行业企业和非国有行业企业间信贷差异的合理性逐渐提高,据此我们提出以下假设:

假设2:随着银行业市场化改革逐年深入,国有行业企业和非国有行业企业信贷差异中源于行业特征差异的合理成分所占比例逐渐提高,源于所有制歧视的不合理成分所占比例逐渐下降。

另一方面,银行进行信贷决策时,对各影响因素赋予的权重会随信贷额度的不同而变化,额度越大,银行会越谨慎和理性,因此当额度不同时,国有行业企业和非国有行业企业间信贷差异的构成成分也会改变。根据信贷配给均衡的 J-R模型[17],贷款额度越大违约风险越高。这是因为不诚实的借贷者通过比较违约成本和还款额度决定是否违约,当还款额度较小,低于违约成本时,借贷者倾向于不违约,因此借贷者违约的比例与贷款额度正相关。而且很显然,一旦发生违约,贷款额度越大损失也越大。因此银行会对大额信贷的发放更加谨慎,实际上大额信贷历来是银行信贷风险防范的重点。抛弃市场原则、按照政府意愿发放信贷尽管会在一定程度上降低违约损失,带来隐形收益,但无疑会加大贷款的违约风险。随着贷款额度的增大,当违约损失高于隐形收益时,银行更倾向按市场机制将信贷分配给具有行业特征优势的企业。因此额度越大,信贷决策中赋予行业特征因素的权重越高,赋予所有制因素的权重越低。于是我们提出以下假设:

假设3:随着信贷额度的增大,银行更倾向按市场机制配置信贷,国有行业企业和非国有行业企业的信贷差异中源于行业特征差异的比例逐渐提高,源于所有制歧视的比例逐渐降低。

三、研究设计

(一)实证方法

本文的研究主要为两方面,一是信贷在国有行业企业和非国有行业企业间的配置情况,包括两者的平均信贷差异和在不同信贷额度上的差异;二是国有行业企业和非国有行业企业的信贷差异构成,即差异的合理性程度,包括平均信贷的差异合理性和不同信贷额度上的差异合理性。采用两种计量方法对以上内容进行研究,使用O-B(Oaxaca-Blinder)分解法获得条件均值差异(即平均差异)及差异构成,使用分位数分解法获得任意分位数上的差异及差异构成,展现信贷额度整体分布上的差异情况。

采用对线性回归进行分解的 O-B方法[18-20],将全体样本分为两组,对于样本 i,Di∈ {0,1},Di=1为国有行业组(非歧视组),Di=0为非国有行业组(歧视组),令X为影响信贷配置的行业特征因素构成的K×1维向量,ln Loani为i获得的信贷数量对数,则

其中βd为d组样本对行业特征因素的回报率,为随机误差项。在对两组样本分别进行OLS回归的基础上,计算国有行业企业和非国有行业企业间信贷的条件均值差异:

符号“-”表示均值,“^”代表估计值。对条件均值差异进行分解:

上式将两组样本信贷的条件均值差异分解为变量解释部分和系数解释部分。变量解释部分是由解释变量(行业特征因素)的差异造成的被解释变量差异,其中的系数是国有行业组(非歧视组)对行业特征因素的回报率估计值,该部分表示在没有歧视的情况下,两个组只因行业特征差异(Differences in characteristics)引起的信贷差异,是信贷差异中的合理部分。系数解释部分)是由回归系数(行业特征回报率)的差异造成的被解释变量差异,其中的系数是非国有行业组的行业特征因素,该部分表示对于同样的行业特征因素,因所有制不同使得两组的特征回报率不同(Differences in returns to characteristics)而引起的信贷差异,即所有制歧视带来的差异,是信贷差异中的不合理部分。

O-B分解法的局限性在于它仅关注信贷的均值差异,不能反映不同额度处的信贷差异,即差异的整体分布情况,更无法在整体分布上将差异分解。国有行业企业和非国有行业企业间的信贷差异可能随额度的不同而变动,单纯依赖均值差异的分析结果会造成认识上的偏误。分位数分解法[21-22]允许解释变量的系数随分位数变化,能揭示不同分位数上的差异及其构成,弥补了O-B分解法的缺陷。本文用该方法研究国有行业企业和非国有行业企业在不同信贷额度上的差异。做分位数分解需要先做分位数回归(Quantile Regression),考虑如下分位数回归模型:

其中X和ln Loan的定义同(2)式,ln Loand的τ分位数函数定义为 Qτ(ln Loand)=inf{ln Loand:F(ln loand)≥τ},即ln Loand的额度分布中存在比例为τ的部分小于分位数函数Qτ(ln Loand),(1-τ)的部分大于分位数函数Qτ(ln Loand),为d组样本在τ分位数处对行业特征因素的回报率,通过求解以下最小化问题得到:

在对两个样本组分别做分位数回归的基础上,计算两者在τ分位数上的信贷差异:

之后,分位数分解法通过构建反事实状态对国有行业企业和非国有行业企业在任意额度分位数上的信贷差异进行分解。这里的反事实状态是指赋予非国有行业企业以国有行业企业的所有制性质,按照国有行业的特征回报率计算所获得的信贷分布状态,即通过构造假想的公平状态来分离出所有制歧视的影响。构建反事实分布 F(Qτ(ln loan*)|X0,),X0为非国有行业的行业特征向量为τ分位数上国有行业的行业特征向量回报率,为在τ分位数上按国有行业特征回报率计算非国有行业时非国有行业企业获得的信贷数量。国有行业企业和非国有行业企业在分位数上的信贷差异分解为:

其中(Qτ(ln Loan1)-Qτ(ln loan*))是由两组样本行业特征差异在τ分位数处所引起的信贷差异,是信贷差异中的合理部分,(Qτ(ln loan*)-Qτ(ln Loan0))是由所有制不同带来的两组样本在τ分位数处特征回报率不同所引起的信贷差异,即所有制歧视在τ分位数带来的差异,是差异中的不合理部分。

(二)模型构建

根据影响银行信贷配置决策的因素,建立O-B分解法基于的线性回归模型(9)和分位数分解法基于的分位数回归模型(10),其中行业的所有制属性d作为分组变量,d∈{0,1},d=1为国有行业组,d=0为非国有行业组。

回归模型中,被解释变量ln Loan衡量样本企业获得的信贷数量,为企业取得借款收到现金的自然对数。在稳健性检验中,还使用了借款资产比率RLoan_Ass(取得借款收到的现金 /资产合计)结果表明主要研究结论没有发生实质性变化。自变量包括两类:影响信贷供给的因素和影响信贷需求的因素,这里只分析具有行业共性、能反映行业特征的因素。i表示样本企业,t表示年份,γi、γt分别为企业、年份相关的未观察因素,εi,t为随机扰动项。

影响信贷供给的因素有盈利能力、竞争程度、债务担保能力、企业规模和企业年龄。不同行业的企业盈利能力不同,使用企业的净资产报酬率ROE(净利润/总资产)衡量盈利能力。企业所在行业的竞争程度可以通过行业的垄断程度指标HHI指数反映,使用行业内50家最大企业的市场份额(以营业收入计算)的平方和计算HHI指数。使用固定资产比例RFixass_Ass(固定资产 /总资产)表示债务担保能力,固定资产比例高的行业具有担保优势。不同行业的企业规模和年龄有较大差异,企业规模用企业总资产的自然对数ln Ass衡量,企业年龄Age用“样本年度 -公司成立年度”计算。

影响信贷需求的因素有资本密集度、营业收入、持有的现金流和融资利率。资本密集度CapInt通常用总资产与销售额之比表示[23],是生产一单位销售额所需要的资产。用企业总营业收入的对数ln Totincm表示市场对企业产品的需求量,市场对产品的需求越大,企业需要借贷越多的资金投入生产。用现金RNCFope_Ass流比率(经营活动产生的现金流量净额/总资产)表示企业持有的现金流,同一行业内的企业具有相似的现金流特征,根据融资优序理论,现金流越多,通过外部借入资金的动机就越小[7]。融资利率 IntRate是融资的成本,同一行业内的企业由于具有同样的行业风险因子,因此融资利率相近。使用“财务费用 /总负债”表示利率,但由于财务费用中还包括利息收入、汇兑损益等项目,因此该指标与实际利率存在一定误差。

主要变量定义如表1所示:

表1 主要变量定义

(三)数据来源与描述性统计

本文数据来自RESSET数据库,以2002-2012年间的非金融类上市公司为研究对象,行业分类标准参照证监会《上市公司行业分类指引》。剔除了所属行业缺失的公司及财务数据不全的公司,将非比例的连续变量取对数,对变量的最大和最小1%极端值采用 Winsorize做了缩尾处理。最终获得2602个公司的22144个样本数据。

表2 各门类行业的国有经济比重

按国有行业和非国有行业对样本分组,首先要界定国有行业的范围。2006年国务院颁布《关于推进国有资本调整和国有企业重组的指导意见》,指出国有经济要在关系国家安全和国民经济命脉的以下行业保持绝对控制力:军工、电网电力、石油石化、电信、煤炭、民航和航运;在建筑、有色金属等基础性领域应保持较强控制力。之后又大幅缩减了军工行业的国有经济比重。相关文献对国有行业的界定主要包括电力、电信、石油、有色金属、煤炭开采等行业[8,11]本文根据《上市公司行业分类指引》划分的门类,计算各门类行业的国有经济比重:IndstateRt=行业中的国有企业资产合计/行业所有企业资产合计,其中若企业的国有股份比例超过50%表明企业是国有企业。表2给出了根据样本数据计算的各门类行业的国有经济比重。依据该结果并参考以往文献,本文确定采矿业(0.941),电力、热力、燃气及水生产和供应业(0.870)和建筑业(0.888)为国有行业,其余行业为非国有行业。最终的国有行业组包括202个公司的1965个样本,非国有行业组包括2400个公司的20179个样本。

国有行业组和非国有行业组的变量描述性统计结果如表3所示。可以看出,国有行业组的企业平均获得的信贷数量(ln Loan)远高于非国有行业组,两者显著不均衡。同时国有行业组的垄断程度(HHI)、企业平均固定资产比例(RFixass_Ass)、规模(ln Ass)、资本密集度(CapInt)和营业收入(ln Totincm)都高于非国有行业组,表明国有行业企业确实在行业特征上更符合银行对贷款对象的理性选择标准,且具有更大的融资需求,因此获得了更多的信贷资源。但是国有行业组的净资产报酬率(ROE)低于非国有行业组,可能的原因是样本在最初的几年里国有行业刚刚扭亏为盈,平均净资产报酬率总体降低。另外国有行业组的平均企业年龄(Age)小于非国有行业组,我们认为原因是上市国企通常都是因为要上市才从母公司独立出来,这也提示我们该项的回归结果可能并未反映真实情况。

另外,本文统计了国有行业组和非国有行业组的企业在各年度分别获得的平均信贷数量,如图1所示,其中分别以全部企业为样本、仅以国有企业为样本和仅以非国有企业为样本。可以看到,不仅对于全部企业,即使仅考虑国有企业或仅考虑非国有企业,都有以下结论:国有行业企业获得的平均信贷显著高于非国有行业企业,初步支持了假设1成立,这反映出行业特征差异是国有行业企业和非国有行业企业信贷差距来源的重要构成部分。另外两者的差距会随时间的变化有扩大趋势,表明银行越来越倾向对国有行业放贷,非国有行业面临越来越严峻的信贷约束。

表3 主要变量的描述性统计

图1 国有行业和非国有行业的企业获得的平均信贷数量趋势

四、实证结果与分析

(一)信贷在国有行业企业与非国有行业企业间的配置

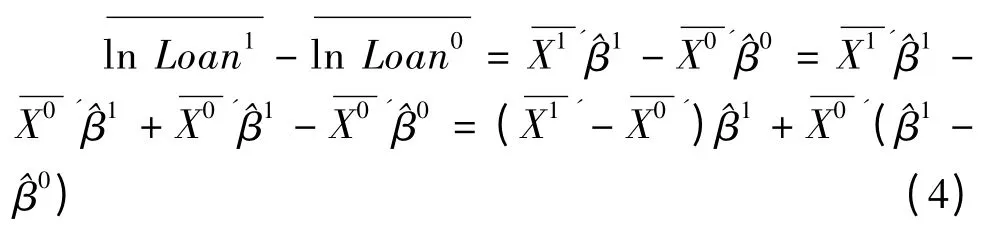

根据O-B分解法,采用(9)式为基本计量模型做OLS回归,并根据(3)式计算国有行业企业与非国有行业企业获得信贷量的平均差异。采用(10)式为基本计量模型做分位数回归,根据(7)式计算国有行业企业与非国有行业企业获得的信贷量在百个分位数处的差异,取bootstrap次数为100。计算差异时都用国有行业组减去非国有行业组。OLS回归结果及在主要分位数10、50、90处的分位数回归结果见表4,两组样本的信贷差异值也一并放入表4。图2展示了两组样本在百个分位数上的信贷差异情况。

分析表4中的数据可以发现,不管对于国有行业组还是非国有行业组而言,几乎所有行业特征变量都与获得的信贷量显著相关,表明行业特征确实是影响信贷配置的重要因素。但是不同行业的行业特征变量回报率不同,在各分位数上,净资产报酬率ROE(反映盈利能力)对国有行业企业获得信贷的影响程度都显著大于非国有行业企业,而固定资产比例 RFixass_Ass(反映担保能力)、营业收入ln Totincm(反映信贷需求程度)对非国有行业企业获得信贷的影响程度显著大于国有行业企业。这些事实表明银行放贷给非国有行业企业时更关注资金的安全性;放贷给国有行业企业时则更关注经营收益,从侧面反映出由于隐性担保的存在,银行对国有行业企业自身的担保能力敏感度下降,其根源在于所有制优势。

表4 回归结果及信贷差异

国有行业企业和非国有行业企业间的信贷差异如何呢?表4和图2显示平均差异及各分位数上的差异都为正,表明总体上及在各种额度上,信贷在国有行业企业和非国有行业企业间的配置都不均衡,国有行业企业获得的信贷数量高于非国有行业企业,支持假设1成立,前者平均信贷量是后者的近9倍,差距巨大。图2显示信贷差异在低分位数处(约0-25分位数)最大,这表明国有行业企业和非国有行业企业获得的信贷差异主要是在小额贷款上,在中等额度及大额贷款上的差异相对较小,因此相比较国有行业企业,非国有行业企业在中等及大额资金上的融资约束程度并未更严峻,反而是对小额资金的需求更难得到满足。可见如果只分析均值差异会遗漏具体分布的重要信息,使政策制定缺乏针对性。

为了进一步研究不同额度上信贷差异的走势,本文分年度做回归并计算了信贷差距,结果如图3所示。可以看到,各年度的国有行业组和非国有行业组间的信贷差异都为正,即前者获得了更多信贷,再一次佐证了假设1。均值差异和各分位数(额度)上的差异都随时间扩大,表明近年来信贷向国有行业企业的倾斜力度越来越大。另外差异扩大的幅度随分位数的降低而升高,即在所有额度中,国有行业企业和非国有行业企业获得小额信贷的差距扩大的最为迅速,因此非国有行业企业小额信贷融资难的局面还在快速恶化。

图2 国有行业和非国有行业企业的信贷差异——分位数结果

图3 部分分位数处的信贷差异变化趋势

(二)国有行业企业和非国有行业企业间信贷差异的合理性

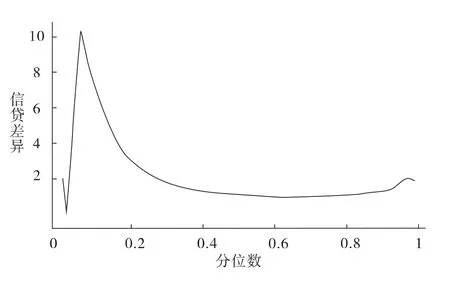

国有行业企业和非国有行业企业间的信贷差异是否合理呢?这取决于差异中行业特征差异和所有制歧视两种成分的构成情况,前者是差异中的合理成分,后者是差异中的不合理成分。基于O-B分解式(4)获得两者的均值差异分解结果;基于分位数分解式(8),通过构建反事实信贷分布(bootstrap次数为100)计算反事实状态Qτ(ln loan*),获得两者在主要分位数处的差异分解结果,见表5。除了对全部样本进行差异分解外,为了研究差异合理性随时间变化的趋势,还分别对各年度样本进行了分解,结果也一并列入表5。为了研究差异合理性随额度变化的趋势,对各年度信贷差异在0%-100%之间的百个分位数上进行了分解,典型年度的分解结果见图4。

表5的分解结果显示,总体上国有行业企业和非国有行业企业平均信贷的差异中有约2/3(66.6%)是由行业特征差异(即合理部分)引起,剩下的1/3(33.4%)是由所有制歧视(即不合理部分)引起,因此总体上两者之间存在信贷不均衡是因为具有不同的行业特征,这种差异是合理的,这与白俊和连立帅[7]的结论一致。国有行业企业享有垄断利润,具有更高的担保能力和信息透明度,在高收益、低风险两方面均表现出明显优势,银行在供给信贷时自然会向它倾斜;同时国有行业的资本密集型特征也使其具有更大的信贷需求,这些影响供需的行业特征是造成国有行业企业和非国有行业企业信贷不均衡的主要原因。

差异合理性如何随时间变化呢?在表5中按时间顺序看可以发现,均值差异中源于行业特征差异的比例从2002年的-67%逐步上升到2012年的86%,对于10分位数和90分位数处的差异,从2002年到2012年的相应数据分别是从-314%上升到54%、109%上升到112%。因此不管是均值还是在各分位点处,差异中源于行业特征差异的合理成分所占比例总体都随时间逐步提高,源于所有制歧视的不合理成分所占比例总体随时间逐渐下降。从2006年开始均值差异中源于行业特征差异的比例超过了50%,即2006年之后国有行业企业和非国有行业企业间的信贷差异总体是合理的。表明随着银行业市场化改革逐年深入,政府退归监管者本位,银行越来越倾向根据行业特征优势分配信贷,正逐步走上按市场机制行为的正轨,假设2得到了支持。这正如孙亮和柳建华[9]的研究发现,银行业改革促进了银行信贷资源配置行为的商业化,使其更加倾向于是一种市场行为。

表5 信贷差异的O-B分解及分位数分解结果

图4中行业特征差异超越所有制歧视的交叉点是信贷差异由不合理转为合理的分界点,即差异中的合理成分所占比例超过了50%。可以看到2002年分界点在约45分位数处,表明约55%(1-0.45)的信贷差异是合理的,到2006年这个比例上升到约75%(1-0.25),2012 年进一步上升到 85%(1-0.15),也佐证了随着银行业的市场化改革进程,信贷配置合理性逐渐上升。但也可以看到,由于2008年的金融危机,中国扩张信贷刺激经济,导致2008和2009年的这个比例下降到了约60%(1-0.4),因此特殊时期政府干预力量的加强会使所有制因素再次凸显,降低金融资源配置的合理性。

图4和表5还提供了差异构成随额度变化的趋势。在同一时期,随着分位数(即信贷额度)的增大,国有行业企业和非国有行业企业信贷差异中源于行业特征差异的比例逐渐上升,源于所有制歧视的比例逐渐下降,假设3得到了支持。例如在2012年,差异中源于行业特征差异的比例从10分位的54%上升到了90分位的112%。低分位数上的信贷差异主要源于所有制歧视,高分位数上的信贷差异主要源于行业特征不同。表明银行对信贷的配置随额度上升更谨慎和理性,小额贷款由于额度小造成的潜在违约损失低,相比而言所有制背景能为银行带来更多的隐形好处,因此银行更多的考虑后者;而在投放大额贷款时失误会造成巨大损失,相关人员自身也要被严格追究责任,促使银行更多的从行业特征来理性判断,例如在75和90的高分位数处,总体上行业特征差异所占比例分别为96%和111%,几乎构成了差异的全部。因此随着分位数(即信贷额度)的增大,银行更加倾向于按照市场机制严格控制,根据行业特征优势配置信贷。

图4 典型年度国有行业企业和非国有行业企业信贷差异的分位数分解

五、结论与政策含义

以2002-2012年间中国非金融类上市公司的最新数据为样本,本文采用O-B分解法并首次采用分位数分解法,研究了不同额度的信贷在国有行业企业和非国有行业企业间的配置状况,及两者间信贷差异的合理性。研究表明,在所有额度上国有行业企业相对非国有行业企业都获得了更多的信贷,两者在获得小额信贷上的差异最大,在中等及大额信贷上的差异较小。信贷差异的合理性随信贷额度的增大而提高,小额信贷上的差异主要源于不合理的所有制歧视,大额信贷上的差异主要源于合理的行业特征差异。随着银行业的市场化改革,信贷差异中源于行业特征差异的合理成分逐渐上升,源于所有制歧视的不合理成分逐渐下降,从2006年起国有行业企业和非国有行业企业间的信贷差异总体合理。

本文的研究结论具有一定的政策含义。第一,国有行业企业和非国有行业企业间信贷差异的合理性逐渐提高为银行业市场化改革的有效性提供了证据,因此对银行业的体制改革有必要进一步深入。小额信贷上差异的合理性最低提示我们下一步改革中应加强小额信贷决策的管理,严格按照信贷决策流程,提高对决策失误责任者的惩处力度,更多的利用信用评分等客观依据,减少人为因素的干扰。第二,本文的研究结论显示国有行业企业和非国有行业企业间差异最大的是小额信贷,即非国有行业企业对小额信贷的需求面临更大的约束,这个群体通常是非国有行业中的中小企业。因此应积极探索方法解决非国有行业中小企业面临的融资难问题,例如建立和扶持以中小企业为目标客户的中小银行和专门的小额信贷机构[24],并多元化这些机构的股权结构以尽量减少政府对它们的干预;再如通过金融创新为非国有行业中小企业提供多种融资抵押方式,以提高其担保能力和资金的可得性。

[1]Dollar D,Shangjin W.Das(wasted)kapital[electronic resource]:firm ownership and investment efficiency in China[M].International Monetary Fund,2007.

[2]Loren B,Hongbin L.Bank discrimination in transition economies:ideology,information,or incentives?[J].Journal of comparative economics,2003,31(3):387-413.

[3]刘小玄,周晓艳.金融资源与实体经济之间配置关系的检验——兼论经济结构失衡的原因[J].金融研究,2011(2):57-70.

[4]Song Zheng,Storesletten K,Zilibotti F.Growing like China[J].The American Economic Review,2011,101(1):196-233.

[5]Faccio M,Masulis R W,McConnell J J.Political connections and corporate bailouts[J].The Journal of Finance,2006,61(6):2597-2635.

[6]方军雄.所有制,制度环境与信贷资金配置[J].经济研究,2007(12):82-92

[7]白俊,连立帅.信贷资金配置差异:所有制歧视抑或禀赋差异?[J].管理世界,2012(6):30-42.

[8]邓伟,叶林祥.上游产业垄断与国有企业的高工资[J].南开经济研究,2012(3):95-109.

[9]孙亮,柳建华.银行业改革,市场化与信贷资源的配置[J].金融研究,2011(1):94-109.

[10]白文扬,李雨.我国工业产业集中度实证研究[J].中国工业经济研究,1994(11):45-50.

[11]周耀东,余晖.国有垄断边界,控制力和绩效关系研究[J].中国工业经济,2012(6):31-43.

[12]陈钊,万广华,陆铭.行业间不平等日益重要的城镇收入差距成因[J].中国社会科学,2010(3):65-76.

[13]Manove M,Padilla A J,Pagano M.Collateral versus project screening:A model of lazy banks[J].RAND Journal of Economics,2001:726-744.

[14]连玉君,刘醒云,苏治.现金持有的行业特征:差异性与收敛性[J].会计研究,2011(7):66-72.

[15]易宪容.国有商业银行改革的政治经济分析[J].江苏社会科学,2008(3):42-48.

[16]Yasheng H.Selling China:Foreign direct investment during the reform era[M].Cambridge University Press,2003.

[17]Dwight M J,Thomas R.Imperfect information,uncertainty,and credit rationing[J].The Quarterly Journal of Economics,1976,90(4):651-666.

[18]Kline P.Oaxaca-Blinder as a reweighting estimator[J].The American Economic Review,2011,101(3):532-537.

[19]Ronald O.Male-female wage differentials in urban labor markets[J].International Economic Review,1973,14(3):693-709.

[20]Alan S B.Wage discrimination:reduced form and structural estimates[J].Journal of Human Resources,1973,8(4):436-455.

[21]Machado J,Jose M.Counterfactual decomposition of changes in wage distributions using quantile regression[J].Journal of Applied Econometrics,2005,20(4):445-465.

[22]Blaise M.Decomposition of differences in distribution using quantile regression[J].Labour Economics,2005,12(4):577-590.

[23]刘志彪,张杰.我国本土制造业企业出口决定因素的实证分析[J].经济研究,2009,8(4):99-112.

[24]巴曙松,韦勇凤,孙兴亮.中国小额信贷机构的现状和改革趋势[J].金融论坛,2012(6):18-25.