股权结构、社会资本控制与控股股东利益侵占——来自中国家族上市公司的经验证据

田银华,李华金

(湖南科技大学 商学院/湖南创新发展研究院,湖南 湘潭411201)

一、引 言

长期以来,股权结构高度集中是我国上市公司的基本特征,由此导致的控股股东对上市公司的利益侵占成为影响我国资本市场健康发展的“顽疾”。尽管国内学者对控股股东的利益侵占问题进行了大量研究,但是以往的研究大都是在借鉴LLSV的“股权控制链”研究范式,主要关注股权结构特征与控股股东利益侵占之间的关系[1]。也有不少学者发现,在我国转轨制经济背景下,公司治理实践还受文化背景、历史传承等社会因素的影响,控股股东利益侵占行为的复杂性远非“股权控制链”所能完全解释的,这也是为什么大量基于股权结构的分析结论不尽相同甚至相互矛盾的重要原因。高闯等在分析我国上市公司历史沿革、文化传统的基础上,提出了“社会资本控制”的概念,认为我国上市公司的控股股东除了利用复杂的股权结构控制上市公司之外,还会通过社会资本强化对上市公司的控制[2]。受这一研究思路的启发,本文从社会资本理论视角出发,将股权结构、社会资本控制与控股股东利益侵占纳入一个统一的分析框架,构建了股权结构、社会资本控制与控股股东利益侵占的理论模型,运用2007-2012年中国A股家族上市公司的平衡面板数据实证检验了股权结构、社会资本控制对控股股东利益侵占的影响。

二、文献回顾与理论模型

(一)股权结构与控股股东利益侵占

自从La Porta等提出终极控制权理论以来,控股股东侵占上市公司利益的现象受到了国内外学者的高度关注,并逐渐成为近年来学术研究的热点问题之一。国外大量的研究表明在东亚、西欧等国家上市公司的股权结构相对集中,控制性家族是上市公司控股股东的主要类型[1-3]。家族控股股东利用控制权优势转移上市公司资源、侵害中小股东利益是上市公司的主要代理问题,特别是在法制不健全、对投资者保护较弱的国家和地区,家族控股股东侵占上市公司利益的现象更严重[4]。Lemmon & Lins通过对东亚国家上市公司的分析发现,控股股东通过金字塔等股权结构分离控制权与现金流权后,对上市公司掠夺动机更强;控制权与现金流权分离程度越大,控股股东利益侵占问题越严重[5]。Wu & Wang的研究表明,控股股东的现金流权与控股股东利益侵占程度负相关,控股股东主要表现出利益协同效应,即控股股东的现金流权抑制了控股股东利益侵占倾向[6]。也有学者认为,控股股东的现金流权与控股股东利益侵占程度正相关,控股股东拥有的现金流权越大,越有能力控制和影响上市公司的经营决策,控股股东的利益侵占问题越严重[7]。另外,Minjung Kang等学者则认为控股股东的现金流权与公司价值之间呈倒U型关系,控股股东现金流权既具有利益协同效应又具有利益侵占效应[8]。尽管研究结论不尽相同,但是这些研究认为控股股东拥有的现金流权、控制权大小以及两权偏离程度是决定控股股东是否实施利益侵占的前提。借鉴国外学者的研究范式,国内学者对中国上市公司的利益侵占也进行了大量研究。叶勇[9]、蔡卫星[10]、徐细雄[11]、唐建新[12]等学者通过实证研究检验中国上市公司的股权结构特征与控股股东利益侵占之间的关系,同国外的研究相似,国内基于股权结构特征的研究结论也不尽相同,但是大多数研究结论都证明股权结构特征对控股股东利益侵占具有显著性影响。

(二)社会资本控制与控股股东利益侵占

由于社会文化环境的不同,国外学者尚未关注社会资本对控股股东利益侵占的影响。高闯等指出,在以关系为主导的中国背景下,对上市公司控制权的研究不能仅仅套用西方的股权结构分析范式,需要将其在中国特殊的文化背景中本土化,必须将社会资本因素的影响纳入考虑范围才能够更为全面、透彻地解析控股股东控制上市公司的内在机理[2]。控股股东利用社会资本控制上市公司包括三个层面。首先,控股股东在股权控制的基础上,通过与其他股东的社会关系来增强自己在股东大会的投票表决权,主要表现为控制性家族成员、朋友或关联公司共同持有上市公司股权;其次,控股股东会通过社会资本来增加和拉拢其他董事会成员,以掌握在董事会的主要表决权,主要表现控股股东自己或其他家族成员担任上市公司董事长,其导师、同学、朋友担任上市公司的独立董事;最后,为了掌握对公司具体事务的管理权,控股股东会亲自担任公司总经理或委派自己的家族成员担任关键管理职务。通过上述社会资本控制机制,控股股东几乎完全掌握了上市公司的全部实际权力,也就拥有了侵占上市公司利益的行为能力。关鑫等指出,在社会资本的影响下,控股股东的实际控制权与现金流权的分离程度进一步加大,控制权私人收益的获取动机进一步增强[13]。高闯等进一步研究指出,控股股东一方面依托复杂的金字塔结构逐步分散股权控制,另一方面依托其个人的社会关系网络逐步加强社会资本控制,最终实现对上市公司的全面终极控制[14]。祝继高等通过对国美电器控制权之争的案例分析认为,当控股股东的股权控制较弱时,社会资本控制显得更为重要,终极股东通过利用社会资本控制替代股权资本控制可以更为方便地规避监管,能够更为便利地实施利益侵占[15]。

(三)理论模型

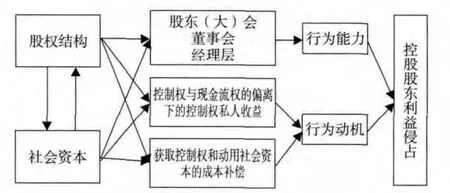

通过上述文献回顾可知,股权结构以及控股股东的社会资本都会对控股股东的利益侵占行为产生重要影响。在高度提炼和总结现有相关研究成果的基础上,我们构建了如下理论分析模型 (如图1所示)。

图1 股权结构、社会资本控制与控股股东利益侵占的理论模型

总体上,控股股东主要通过股权投资获得对上市公司的控制权,成为控股股东,然后通过社会资本强化对上市公司的股东大会、董事会以及经理层的控制,进而拥有对上市公司的全面控制能力。在这一过程中,控股股东实施利益侵占的行为能力、行为动机进一步增强,控股股东利益侵占倾向更严重。另外,股权结构是控股股东利用社会资本控制上市公司的基础,控股股东的社会资本反过来又会影响股权结构的变化,他们之间相互影响,共同影响控股股东的行为决策,最终对控股股东的利益侵占产生影响。

三、研究设计

(一)数据来源与样本选择

本文以国泰安(CSMAR)中国民营上市公司数据库中A股家族上市公司作为研究样本,参照以下两个标准界定家族上市公司:(1)上市公司的实际控制人是自然人或家族;(2)实际控制人或实际控制人控制的公司是上市公司的第一大股东。本文还对2007之后上市、或家族化的、或在此期间实际控制人发生变更的公司样本予以剔除。最后,还剔除了金融类上市公司样本,最终确定了388家家族上市公司共2328个观测数据作为研究样本。文中数据主要来自国泰安数据库,部分数据来自巨潮资讯网、百度等网络搜索的补充。

(二)变量设计

1.股权结构特征变量

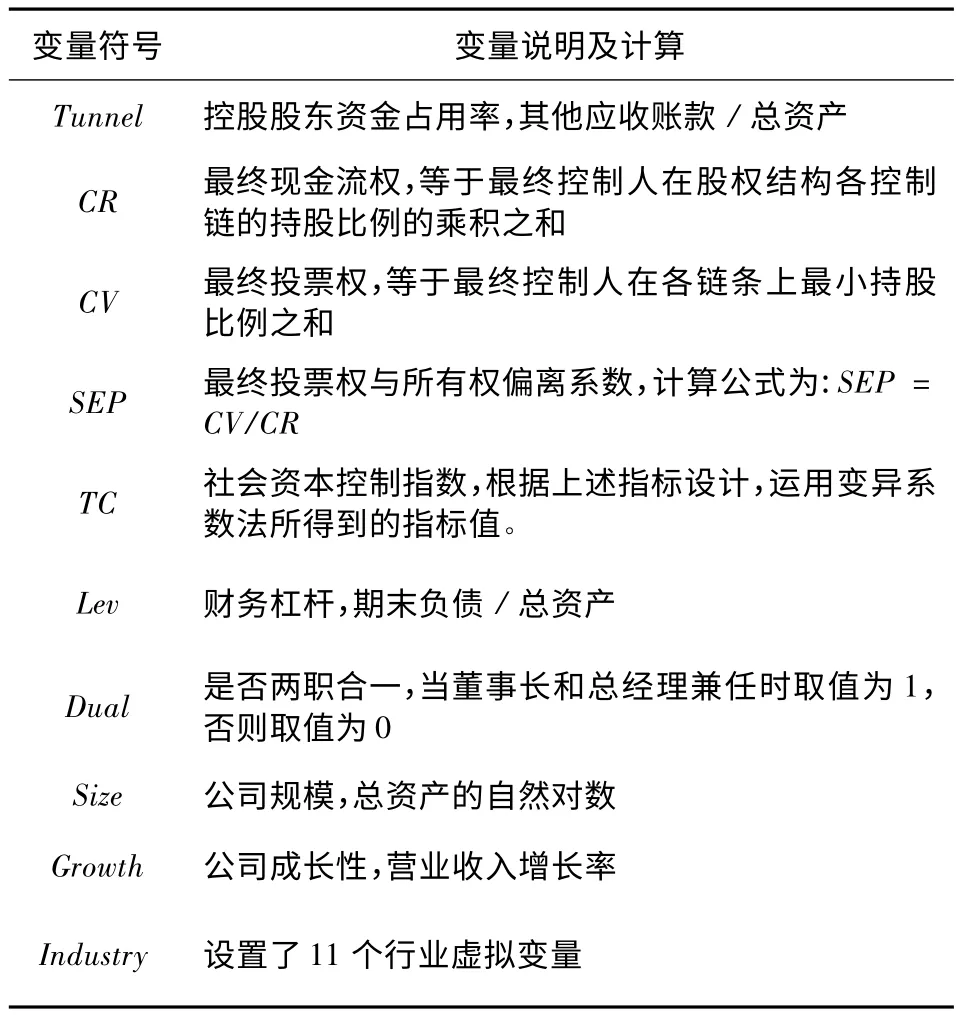

根据已有文献,本文选择最终现金流权比例、最终投票权比例以及两权偏离系数来衡量控股股东的股权结构特征。根据La Porta的计算方法,最终现金流权(CR)等于最终控制人在股权结构控制链各链条上的持股比例乘积之和;最终投票权(CV)等于最终控制人在各链条上最小持股比例之和;用最终投票权与现金流权的比值来衡量两权偏离系数(SEP),计算公式为:SEP=CV/CR,其中最终投票权比例代表控股股东的股权控制程度。

表1 家族上市公司控股股东社会资本控制的评价指标设计及说明

2.社会资本控制变量

控股股东对上市公司的社会资本控制是以其个人所拥有的社会关系网络为基础的,因此,对控股股东的社会资本控制的分析主要是分析其个人在企业内部的社会关系网络。对我国家族企业而言,尽管家族成员是这种圈子的主要成员,但是家族企业之间的信任不仅仅因“近亲”而生,也会因相互熟悉而生。石秀印指出,家族企业内部的信任不仅仅局限在血缘、姻缘基础上的家族成员内部,也会逐渐拓展到业缘、学缘和地缘范围的其他成员[16]。杨国枢将这种家族信任关系的拓展称之为“泛家族主义”,将基于这种关系的组织或团体称为“泛家族成员”[17]。基于此,本文将家族上市公司控股股东的社会网络关系分为家族成员和泛家族成员关系。用家族成员、泛家族成员参与股东大会、董事会以及经营管理层的参与程度来衡量控股股东对上市公司的社会资本控制程度。借鉴何小杨[18]、唐建新[12]的研究方法,对家族成员的界定根据证监会规定的三代以内直系或旁系姻亲或血缘关系来确定家族性;对泛家族成员的界定主要基于“共事”关系,用与控股股东建立共事关系时间的来判断泛家族性,将共同持股时间为5年及以上的个人或组织,以及任职时间为5年及以上的高管或董事会成员定义为泛家族成员。相应的评价指标设计及说明如表1所示。

根据上述指标设计,本文借鉴赵瑞等的研究方法,采用变异系数赋权重的方法构建控股股东社会资本控制指数,该指数属于相对评价指标,该指数越大表示控股股东的社会资本控制程度越大[19]。

3.控股股东利益侵占变量

借鉴叶康涛[20]、刘际陆[21]等的研究方法,并结合我国家族上市公司控股股东利益侵占的具体表现,采用控股股东资金占用率(Tunnel)来衡量控股股东的利益侵占。选择这一指标主要基于以下三个方面的原因:①其他应收账款主要衡量上市公司为大股东垫付工资福利、代偿债务以及其他在没有商品和劳务对价情况下提供给大股东及其附属企业使用的资金,属非经营性资金占用,是控股股东对上市公司一种较为严重利益侵占行为(李增泉,2004;石水平,2010)。控股股东占用上市公司资金是控股股东转移上市公司资源的最直接体现,是对上市公司投资机会的剥夺;②相对于贷款担保、股权质押以及关联交易等事件的偶然性而言,控股股东占用上市公司资金是一种连续性、较为常态的利益侵占方式;③很多时候关联交易、定向增发等其他形式利益侵占也会伴随一定程度的资金占用,资金占用能够在一定程度上代表控股股东利益侵占的结果。具体而言,本文用其他应收账款/总资产①度量控股股东资金占用率,该指标越大说明控股股东占用上市公司资金越多,控股股东的利益侵占程度越大。

各变量的设计与说明如表2所示。

(三)研究模型设计

表2 各变量的符号及说明

其中,模型(1)用来检验股权结构与控股股东社会资本控制之间的相互关系,模型(2)、(3)、(4)用来检验股权结构特征对控股股东利益侵占的影响,模型(5)用来检验社会资本控制对控股股东利益侵占的影响,模型(6)用来检验社会资本控制对股权治理效应的影响。

四、实证结果分析

(一)描述性统计分析

表3为主要变量的分年度统计特征值。结果表明,样本公司的控股股东利益侵占水平在2007-2010年之间呈现出严格的下降趋势,但是2010-2012年间又表现出一定的上升趋势,说明股权分置改革、控股股东占用资金专项清理工作等相关政策只在一定时期内发挥了治理作用,并没有从根本上解决控股股东的利益侵占问题。这一结论与刘际陆[21]、陈红[22]等的研究发现一致。股权结构特征变化趋势与控股股东利益侵占程度的变化趋势的非一致性,表明股权结构特征并不能完全解释控股股东利益侵占问题,初步验证了引入社会资本控制分析范式的必要性。另外,控股股东的股权控制(最终投票权比例均值)呈严格的下降趋势,而控股股东的社会资本控制总体上呈非严格的上升趋势,初步验证了控股股东在弱化股权控制的同时会逐步加强社会资本控制。

表3 主要变量分年度描述性统计

(二)回归分析

根据Hausman检验结果,各模型应选择个体固定效应模型,回归结果如表4所示,各模型的F值和调整R2值均较好,说明所设计的模型能够对所提出的问题做出良好的解释。

模型(1)显示,样本家族上市公司控股股东的股权控制(CV)与社会资本控制(TC)之间呈显著的负相关关系,说明样本家族上市公司的控股股东在加强社会资本控制的同时,会逐步弱化股权控制,或者说控股股东在分散股权结构的同时会通过加强社会资本控制来实现对上市公司的全面终极控制。

模型(2)、(3)显示,样本家族上市公司的最终现金流权(CR)、最终投票权(CV)与控股股东利益侵占(Tunnel)之间呈显著的负相关关系,随着控股股东最终现金流权比例以及最终投票权比例的增加,控股股东的利益侵占程度逐渐减小,表明中国家族上市公司的控股股东股权结构主要表现出利益协同效应。模型(4)表明,两权偏离系数(SEP)的回归系数为正,但不显著,说明以最终投票权与最终现金流权衡量的两权偏离系数并不能完全解释控股股东实施利益侵占的行为动机,必须将社会资本控制的影响纳入考虑范围。

模型(5)显示,控股股东的社会资本控制(TC)与控股股东利益侵占之间呈显著的正相关关系,控股股东的社会资本控制程度越大,控股股东的利益侵占程度越大。模型(6)的进一步分析显示,TC×CR交叉项的回归系数在10%水平上显著为负。这意味着,样本家族上市公司控股股东的社会资本控制对控股股东的利益协同效应产生负向影响,因此,当控股股东社会资本控制较强时,股权结构的治理效应减弱,现金流权的回归系数由-0.0584变为 -0.0419。也可以说,股权控制强化了社会资本控制对控股股东利益侵占的影响,社会资本控制的回归系数由0.2412变为0.5320。

另外,模型中控制变量对控股股东利益侵占的影响基本与预期一致。资产负债率(Lev)与控股股东利益侵占显著负相关,说明债权人对我国家族上市公司的控股股东利益侵占具有显著的制衡作用。公司规模(Size)与控股股东利益侵占显著负相关,说明公司规模越大,控股股东越不会选择资金占用的利益侵占方式。公司成长性(Growth)与控股股东资金占用显著正相关,说明资金占用的部分原因是由于公司业务增长所致。董事长和总经理是否两职合一(Dual)的回归系数为正,但不显著,说明总经理的声誉机制对控股股东利益侵占并未发挥有效的治理功能。

(三)稳健性检验

我们采用以下两种方法进行稳健性检验。一是对被解释变量进行替换,参照陈红[22]、石水平[23]等的研究方法,用应收款项合计/总资产替代上述模型中的资金占用率指标,回归结果显示,上述研究结论仍然成立;二是根据公司所在地将样本分为东部、中部和西部三个子样本进行分组检验,回归结果显示,上述主要研究结论依然成立。

表4 股权结构、社会资本控制与控股股东利益侵占

五、研究结论与启示

本文实证检验了股权结构、社会资本控制与控股股东利益侵占行为之间的关系。研究发现:(1)我国家族上市公司的控股股东在分散股权结构、弱化股权控制的同时会逐步加强社会资本控制,股权控制与社会资本控制之间呈显著的负相关关系;(2)我国家族上市公司控股股东最终现金流权比例、最终投票权比例与控股股东利益侵占负相关,控股股东的股权结构主要表现出利益协同效应,但是两权偏离系数与控股股东利益侵占无显著相关关系,说明两权偏离并不一定是控股股东实施利益侵占的必要前提,不能完全将其解释为控股股东实施利益侵占的行为动机;(3)家族上市公司控股股东的社会资本控制程度越大,控股股东的利益侵占强度越大;(4)控股股东的社会资本控制水平对控股股东现金流权的利益协同效应产生负向影响,即在社会资本控制的影响下,控股股东的利益协同效应被弱化,控股股东利益侵占问题更加严重。

鉴于控股股东的社会资本控制在上市公司治理中的负面影响,相关部门在制定相应政策时应将社会资本因素纳入考虑范围,进一步加强信息披露,规范上市公司的股权控制关系、董事会聘任制度等,如怎样才能够保证独立董事的独立性,如何避免控股股东利益利用关联股东、关联董事以及关联经理人之间的社会关系实施利益侵占等。这些问题都值得我们在未来进行深入探讨和研究。

[1]La Porta R,Lopez-de-Silanes F,Shleifer A.Corporate ownership around the world[J].Journal of Finance,1999(2):471-517.

[2]高闯,关鑫.社会资本、网络连带与上市公司终极股东控制权——基于社会资本理论的一个分析框架[J].中国工业经济,2008(9):88-97.

[3]Faccio M,Lang L H P.The ultimate ownership of western European corporations[J].Journal of Financial Economics,2002,65:365-395.

[4]La Porta R,Lopez-de-Silanes F,Shleifer A,Vishny R.Agency problems and dividend policies around the world[J].Journal of Finance,2000(1):1-33.

[5]Lemmon M L,Lins K V.Ownership structure,corporate governance and firm value:Evidence from the East Asia financial crisis[J].Journal of Finance,2003,4:1445-1468.

[6]Wu Xueping,Wang Zheng.Equity financing in a Myers-Majluf framework with private benefit of control[J].Journal of Corporate Finance,2005,11:915-945.

[7]Claessens S,Simenon D,Joseph F P H,Lang L H P.Disentangling the incentive and entrenchment effects of large shareholding [J].Journal of Financial Economics,2002(6):2741-2771.

[8]Minjung K,Lee H-Y,Lee M-G,Park J C.The association between related-party transactions and control–ownership wedge:Evidence from Korea[J].Pacific-Basin Finance Journal,2014,29:272-296.

[9]叶勇,胡培,何伟.上市公司终极控制、股权结构及公司绩效[J].管理科学,2005(2):58-64.

[10]蔡卫星,高明华.终极股东所有权、控制权与利益侵占:来自关联交易的证据[J].南方经济,2010(2):58-69.

[11]徐细雄.利益侵占、风险补偿与控制权私利:实验的证据[J].经济管理,2012(9):84-96.

[12]唐建新,李永华,卢剑龙.股权结构、董事会特征与大股东掏空[J].经济评论,2013(1):86-94.

[13]关鑫,高闯.我国上市公终极股东的剥夺机理研究:基于“股权控制链”与“社会资本控制链”的比较[J].南开管理评论,2011(6):16-24.

[14]高闯,郭斌,赵晶.上市公司终极股东双重控制链的生成及其演化机制——基于组织惯例演化视角的分析框架[J].管理世界,2012(11):156-169.

[15]祝继高,王春飞.大股东能有效控制管理层吗?——基于国美电器控制权争夺的案例研究[J].管理世界,2012(4):138-152.

[16]石秀印.中国企业家成功的社会网络基础[J].管理世界,1998(6):233-242.

[17]杨国枢.家族化历程、泛家族主义及组织管理:海峡两岸组织与管理[M].远流出版公司(台北),1998.

[18]何小杨.我国家族企业中的“人际关系网”——现状与制度诱因[J].证券市场导报,2011(11):54-66.

[19]赵瑞,陈金龙.企业社会资本指数的设计及测量[J].科技进步与对策,2012(7):56-61.

[20]叶康涛,陆正飞,张志华.独立董事能否抑制大股东的“掏空”[J].经济研究,2007(4):128-136.

[21]刘际陆,刘淑莲.产权性质、控制人变更与掏空行为——来自股权分置时期的经验证据[J].山西财经大学学报,2012(11):102-109.

[22]陈红,杨凌霄.金字塔股权结构、股权制衡与终极股东侵占[J].投资研究,2012(10):74-81.

[23]石水平.控制权转移、超控制权与大股东利益侵占[J].金融研究,2010(4):160-176.