企业特征、融资约束与在职培训——基于中国企业规模与所有制性质的实证研究

李雪琪,朱名宏

一、引 言

随着激烈的市场竞争,迅猛的技术变革,提高生产率水平的要求, 企业界越来越重视在职培训的作用,并逐步加大了培训投资。 企业对员工进行在职培训投资能够提升员工的工作能力和生产效率, 从而提高企业利润以及企业在市场中的竞争力。 如Bartel (1994)发现企业实施在职培训可以使企业生产率提高20%以上[1]。 Almeida R(2009)利用葡萄牙企业层面数据得出企业培训能使企业收益率增长8.6%[2]。在我国,据苏州市的一项调查,经过培训的职工同未经培训的职工相比, 完成产量高出10.8%,产品合格率高出6%[3]。 然而,与其收益相似,在职培训的成本和风险往往也很巨大。 美国每年的在职培训费用占国内生产总值的2%左右,大概是政府教育支出的1/3[4];德国的人均培训费用在21000 美元左右。 除了在职培训的直接成本外,其机会成本也很大,经合组织就业展望报告中指出,OECD 国家的一个成年员工的在职培训计划时间在1300 小时左右。 除此之外,与企业培训紧密相关的员工流动问题,即已经完成培训员工的离职行为,将剥夺企业人力资本投资的正外部性,削弱企业培训投资的收益,并间接增加其培训成本[5]。 正因为员工个体流动会削弱企业的培训投资激励,现有文献对企业在职培训的研究主要侧重于劳动力市场或劳动者个体特征方面。

公司金融理论提供了另外一种解释企业在职培训的影响渠道。 Greenwood and Jovanovic(1990)认为信贷市场缺陷或者欠发达金融系统造成的融资约束问题会对企业的投资计划产生消极影响[6]。因此,也会降低企业实施在职培训计划的概率。 然而企业特征(规模、所有制性质)对企业面临的融资约束又有重要影响。 一般来说,企业规模越大,企业的融资渠道就会越宽,其融资成本也就会越低。 相反,规模小的企业由于融资渠道较窄,将会面临比大规模企业更高的融资约束。 另外,相对民营企业,国有企业不仅在筹集资金上获得国家支持,而且在税收、财政等方面也比民营企业获得更大的优惠,这些都会直接或间接影响企业所面临的融资约束。 因此,相对于中小企业或民营企业,大型企业及国有企业能够更容易从金融机构获得资金,从而缓解企业的融资约束,使企业能够拥有充足的资金投向回报率最高的项目,最终提高企业的投资能力。大量的实证研究也验证了这一点[7]。然而,学者们就企业特征、融资约束对企业投资的影响研究,或者就企业增长影响机制的研究,主要集中于物质资本投资或技术投资,人力资本投资(在职培训)则从未涉及。 因此,探讨企业特征、融资约束与企业在职培训的关系,对源于企业特征歧视的中国企业来说具有重要的现实意义。

基于以上分析, 本文利用2012 年世界银行就投资环境对中国企业所作的一项问卷调查数据,从实证角度分析了企业特征、融资约束对企业在职培训的影响效应。本文的主要贡献在于:第一,提供了融资约束对人力资本投资影响的微观证据; 第二,弥补现有文献关于融资约束通过人力资本投资渠道影响企业增长的缺陷;第三,针对中国不同规模、所有制性质企业面临融资约束的差异性现状,本文将企业按规模、所有制性质进行细划,考察异质性融资约束对企业在职培训的差异性影响。

二、理论分析与研究假设

随着资本结构理论的不断发展深入,融资约束下企业投资行为的研究已经越来越成为国内外学术界关注的热点。 近年来,许多学者都致力于研究投资的融资约束问题。 除了分析融资约束与企业投资行为的关系外,另外一些学者则开始综合考察企业特征与企业融资约束的相关关系及其对企业投资的影响。 基于此,本文从以下三方面进行理论梳理,并提出检验假设。

(一)融资约束与在职培训

学者们普遍认为金融市场存在非对称信息[8],并且在职培训具有高风险性、低保值性等特点[9]。因此,从事在职培训的企业资产负债率普遍比较低。 也就是说,较之融资约束企业,非融资约束企业进行在职培训的动机更强。Hall B H.(2002)认为银行等债权人一般倾向于得到实物资产的抵押,因此,在贷款给培训项目还是贷款给厂房设备项目的问题上,债权人更倾向于后者[10]。此外,对负债利息的偿付需要一组稳定的现金收益流来支持,这是培训投资项目所不具备的。 所以,企业或是不能或是不愿意以负债来支持在职培训投资,这样会造成外部融资受限的企业,其在职培训投资的激励不足。 另外,还有很多学者的研究虽然没有直接检验融资约束如何影响企业的在职培训,但还是能从现有关于融资约束与企业投资关系的文献中窥视出融资约束对企业在职培训投资的影响效果。 如Bemanke B. and Gertler M.(1989)将不对称信息引入资本市场, 构建了一个简单的两期一般均衡模型,研究结果表明外部融资代理成本上升,企业将会削减投资支出[11]。 实证方面,Lang and Larry H.(1996)以1970-1989 年美国上市公司为研究样本,首先对上述理论进行了实证检验。 在控制企业的投机机会后,他们的研究发现,企业的投资增长同当前债务杠杆呈负相关,尤其对于那些投资机会缺乏的公司而言, 债务杠杆与投资之间的负相关关系更为显著[12]。 国内方面,田祖海和吴楚松(2006)认为企业通过债权融资会导致企业的财务杠杆不断增加,企业的融资能力不断降低[13]。

基于以上分析,本文提出如下假设:

假设一:企业的融资约束水平越高,则在职培训倾向越低。

(二)企业特征与在职培训

在企业规模变大的过程中,对员工监控和绩效考评方面的费用将随之上升。而且大企业还将遇到小企业不会遇到的信息传递方面的问题。为了使这方面的成本更加经济,企业可以有多项选择。例如,增加资本金,雇用更多优秀的员工以及加强对新员工的培训等。 美国经济学家Brown S.(1990)注意到一个重要的现象:大企业比同类小企业提供了更多的员工培训,即企业规模对企业人力资本投资决定具有明显的制约作用[14]。 Lynch and Black(1998)发现小企业较之大企业而言,其培训后的员工离职情况更严重,从而造成小企业在职培训投资的无谓损失更大。因此,小企业的在职培训动机较弱[15]。在国内,汪洋(2001)认为不论用什么评估模型来评估培训,结果都显示大的企业或机构的确提供了较多的正式培训, 而中小企业由于不具备培训成本优势,并且培训收益不确定,通常为员工提供的培训机会较少,从而导致这类企业普遍存在人力资本投资不足的问题[16]。 姚先国和翁杰(2005)利用企业培训实践的专项调查数据分析了企业提供的培训与员工个人特征、企业特征和员工企业匹配特征之间的关系,研究发现企业规模是决定企业培训投资的重要变量,随着企业规模的增加,企业在培训上的投资也逐渐增加[17]。

基于以上分析,本文提出如下假设:

假设二: 企业规模越大, 则在职培训倾向越高。

一般来说,企业职工的就业越稳定,则企业提供在职培训的积极性越高。 Loewenstein M. and Spletzer J.(1998)发现,企业并不会在雇佣关系开始的时候提供大量培训,企业提供的培训随着任职期的延长而不断增加[18]。姚先国和翁杰(2005)也认为企业与员工建立的雇佣关系越稳定,企业向员工提供人力资本投资可能性就越高,其投资力度也越大。 在中国,相对于民营企业,国有企业向员工提供的劳动合同期限显著偏长。 因此,国有企业向员工提供在职培训的可能性就越高。

基于以上分析,本文提出如下假设:

假设三:相对于民营企业,国有企业的在职培训倾向较高。

(三)企业特征、融资约束与在职培训

在现实经济中,中小企业相对于大企业而言,其融资约束程度更为严重一些。 Beck(2005)研究发现小企业进入资本市场的门槛较高,所以小企业外源资金具有可得性差和融资成本高的特点[19]。根据1998 年美国中小企业破产原因的问卷调查结果显示,融资问题成为仅次于经济衰退等外部经济环境的第二大破产原因,因资金缺口而导致中小企业倒闭的比例接近30%。 与国外类似,“融资难” 已成为制约中国中小企业进一步发展的严重障碍。 另外,中国政府近年来一直对大企业贷款利率实行下浮,而小企业综合融资成本一般是基准利率的2~3 倍,中小企业不但融资成本高,而且融资手续烦琐、时间长。

由于历史和体制因素决定了中国的金融资源的分配倾向于国有企业。Brandt and Li(2003) 指出,在中国的制度环境下,私营企业主和他们的公司在外部融资中受到不公正的待遇,处于劣势地位。卢峰和姚洋 (2004) 发现虽然非国有部门对中国GDP 的贡献超过了70%,但是它在过去十几年里获得的银行正式贷款却不到20%, 其余的80%以上都流向了国有部门。 笔者对非国有企业受到银行信贷歧视的原因归因于以下三个方面: 第一个是政治原因,在中国的银行业中,国有企业不偿还贷款被认为是可以接受的,但是贷款给私人企业往往被怀疑收受了贿赂;第二个原因是非国有部门的大多数企业是中小型企业,它们先天就比国有企业面临更多的风险; 第三个原因是金融监管部门出台的商业银行贷款政策和纪律加重了信贷歧视,从而加重了银行的“惜贷”现象[20]。

以上分析表明,中国的民营企业存在着比国有企业更强的融资约束。 因此,非国有企业的投资行为更倾向于由融资约束因素主导,而国有企业获取信贷的渠道和数量相对占优,其投资对融资约束敏感性较弱。

基于以上分析,本文提出如下假设:

假设四:规模越大的企业,在职培训对融资约束的敏感性越弱。

假设五:较之国有企业,民营企业融资约束对在职培训的负向影响更显著。

三、数据介绍、模型设定与变量定义

(一)数据介绍

本文数据来自2012 年世界银行就投资环境对中国企业所作的一项问卷调查。 这次调查涉及25座城市的2848 家企业,样本涵盖农副食品加工业、纺织业等11 个制造业行业及批发业、 零售业等7个服务业行业,与研究相关的数据包括企业的销售、投入、劳动、固定资产、投资和其他支出等财务信息,还包括所有制结构、劳动力特征、与政府的关系、创新、劳资关系、法律环境和投资环境等。

(二)模型设定与变量定义

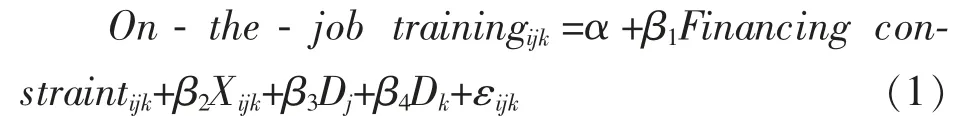

为了验证以上假设1-3,我们将待检验的回归模型设定为:

模型(1)中,下标i 标志第i 企业,下标j 标志第j 地区, 下标k 标志第k 产业。 On- the- job training 是企业提供在职培训虚拟变量。 若企业提供在职培训,则为1;若不提供,则为0。 Financing constraint 是企业的融资约束,计算方法参照孙灵燕和李荣林的研究成果,(2011)[21], 采用利息支付除以固定资产净值来度量该变量, 该数值越大则说明企业的外源融资约束越低。 X 是由多个控制变量构成的企业个体特征向量,根据已往的文献,考虑以下影响企业提供在职培训的因素: 企业规模(Size),用企业员工总数表示,其中员工总数小于300 定义为小型企业(Small firm);员工总数在300~2000 之间定义为中型企业 (Medium firm);员工人数大于2000 定义为大型企业(Large firm)。 若为小型企业(Medium firm) 则定义其企业规模虚拟变量(Size)为0;若为中型企业(Medium firm)则定义其企业规模虚拟变量(Size)为1;若为大型企业(Large firm)则定义其企业规模虚拟变量(Size)为2。 企业所有制(国有企业、民营企业)具体分类借鉴孙灵燕和李荣林(2011)运用股权比例确定所有制形式的方法,若为民营企业(PE)则定义其所有制性质虚拟变量(Ownership)为0;若为国有企业(SOE) 则定义其所有制性质虚拟变量(Ownership)为1。 员工特征,利用大专及以上员工比重(Employee Education)及正式员工比重(Formal Staff)表示。 高管特征,利用高管在为年限(CEO Tenure)及高管受教育水平(CEO Education)表示。 出口(Exporter),如果企业参与出口则为1,反之为0。 企业劳动力状况,采用问卷调查中关于企业员工是否盈余(Employee Surplus)、短缺(Employee Shortage)或足够(Employee Sufficient)定义。 与企业与政府关系,如果高管由政府任命(CEO Appointment)则定义为1,反之为0。 Dj是地区虚拟变量(30 个省份),可以控制与地区相关的影响企业提供在职培训可能性的因素,比如东部沿海企业提供在职培训可能性更大。 Dk是产业虚拟变量(两位数产业),可以控制与产业相关的影响企业提供在职培训可能性的因素,比如不同产业的技术水平。 α 是常数项, εijk是误差项。

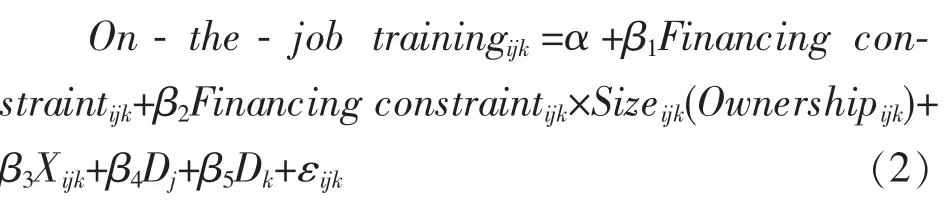

为了检验假设4 和假说5,我们将待检验的模型设定为:

模型(2)是在模型(1)的基础上,增加了融资约束 (Financing constraint) 与企业规模虚拟变量(Size)和企业所有制性质虚拟变量(Ownership)的交叉项Financing constraint×Size 及Financing constraint×Ownership, 用来检验在不同规模以及不同所有制性质企业的融资约束对企业在职培训的影响效应是否有显著差异。 需要说明的是, 在模型(2) 的估计中加入了融资约束与企业规模虚拟变量和企业所有制性质虚拟变量的交叉项。 因此,需要改变模型(1)中关于企业规模及所有制哑变量的定义方法,而是将小型企业(Small firm)、中型企业(Medium firm)、大型企业(Large firm)的企业规模虚拟变量(Size)分别定义为0、1、2,将民营企业(PE)、国有企业(SOE)的企业所有制性质虚拟变量(Ownership)分别定义为0、1。

四、估计结果与分析

(一)企业特征、融资约束与在职培训

本文的被解释变量是标准的二元变量。 因此,在检验中采用限因变量probit 方法进行相关估计,probit 方法进行相关估计模型是假设事件发生概率服从累积正态分布函数的二分类因变量模型,其假设每一个体都面临两者择一的选择,且其选择依赖于可分辨的特征,旨在寻找描述个体的一组特征与该个体所做某一特定选择的概率之间的关系。

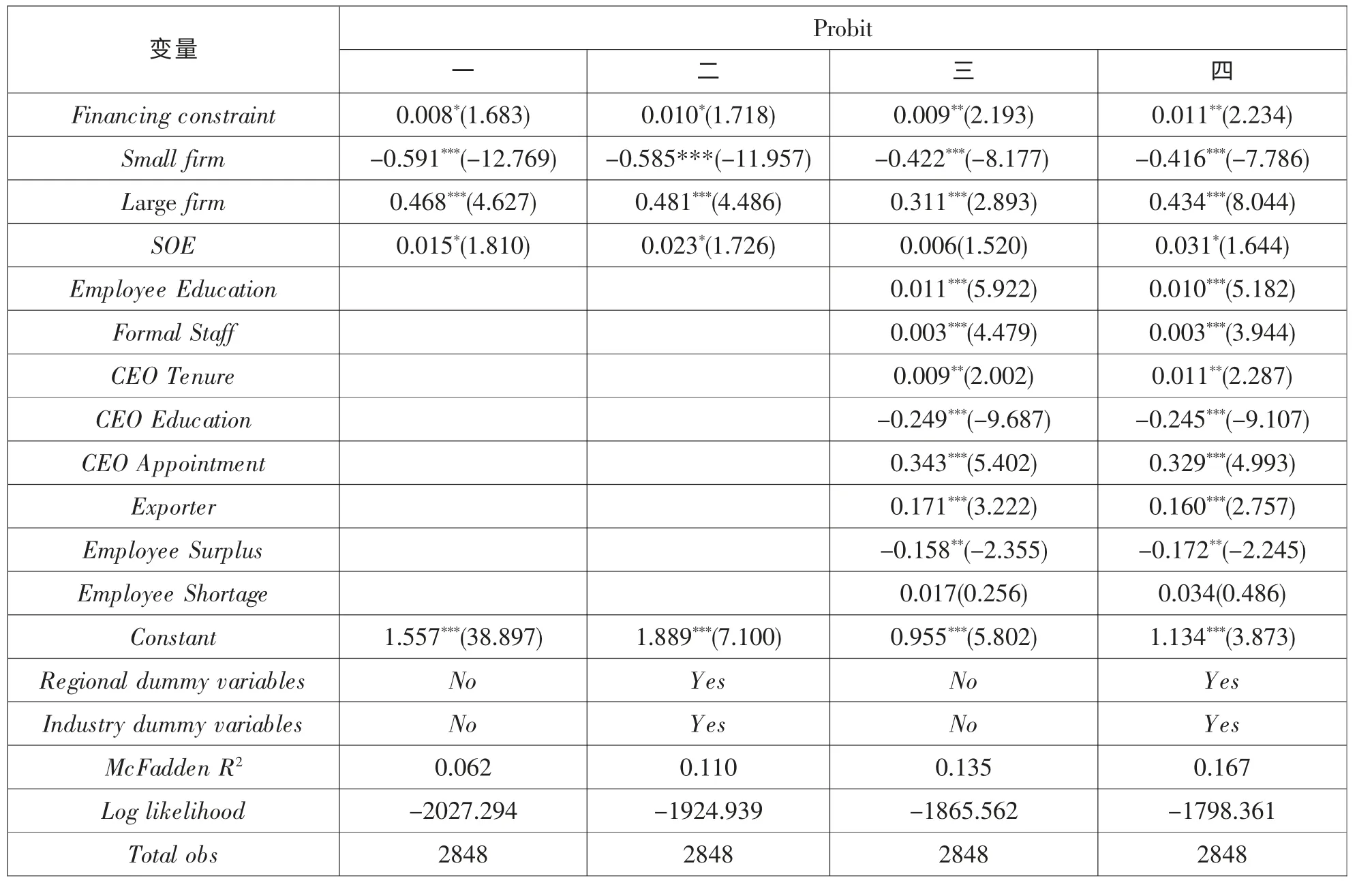

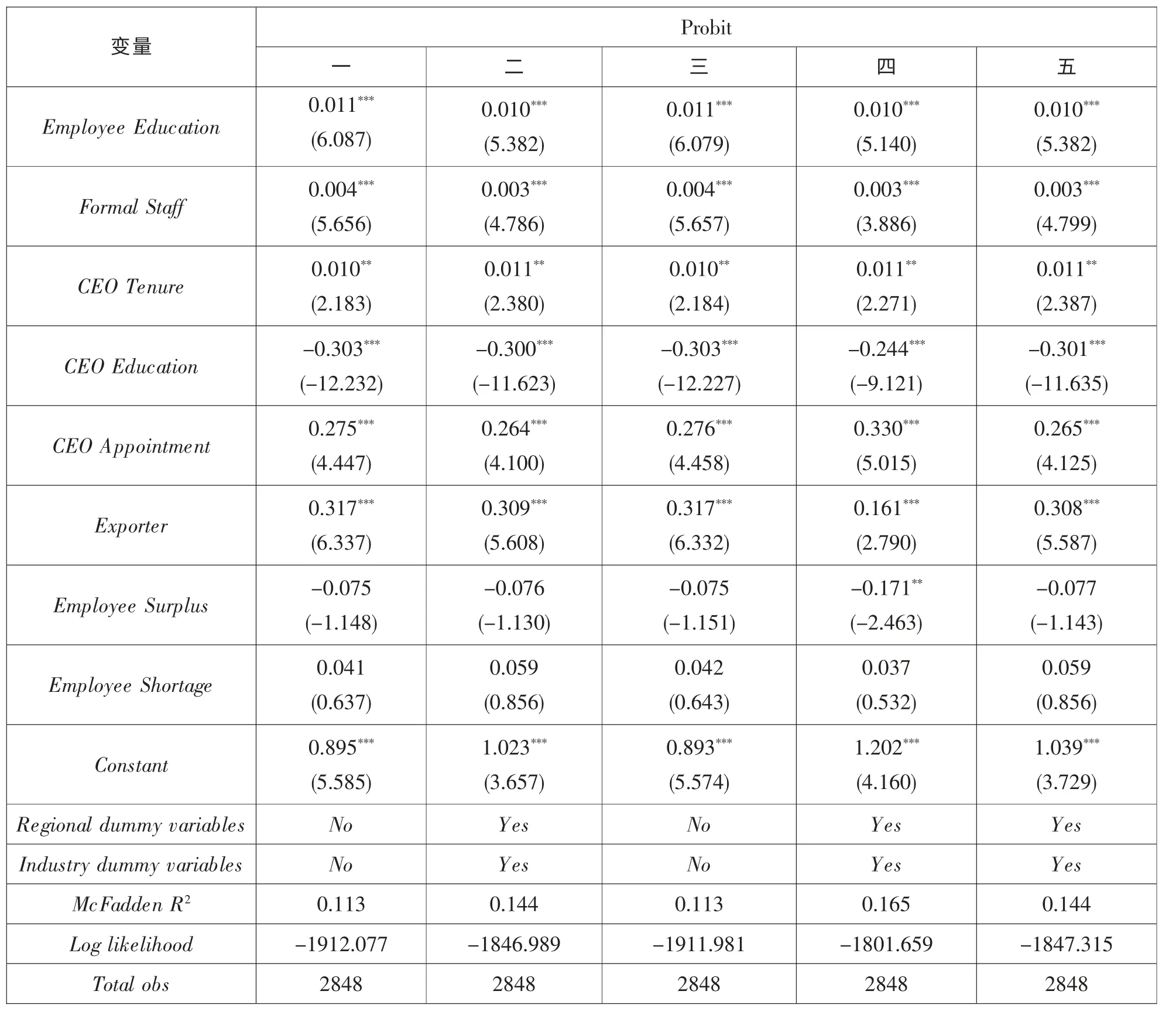

表1 列出了模型(1)关于企业特征、融资约束与企业在职培训的检验结果。 由第一列的估计结果可以看出,融资约束(Financing constraint)的系数为0.008,且在10%的水平上显著,说明融资约束的降低, 使得企业更容易克服在职培训的投资成本,进而增加在职培训的可能性,这个结果与假设1 的预期一致。 将企业按规模大小划分为小型企业、中型企业和大型企业,并将中型企业(Medium firm)作为参照组,发现小型企业(Small firm)、大型企业(Large firm)的系数分别为-0.591、0.468,说明相比中型企业(Medium firm),小型企业(Small firm)提供在职培训的可能性较小,大型企业(Large firm)提供在职培训的可能性较大,这一结果与假设1 的预期一致。 将企业按所有制性质划分为民营企业、国有企业和外资企业,并将民营企业(PE)作为参照组,我们发现国有企业(SOE)的系数为0.015,说明相比民营企业(PE),国有企业(SOE)提供在职培训的可能性较大, 这一结果与假设3 的预期一致。 第三列是在第二列的基础上加入了可能影响在职培训的其他控制变量,并发现,大专及以上员工比重(Employee Education)、正式员工比重(Formal Staff)、高管在位年限(CEO Tenure)、出口企业(Exporter)、高管由政府任命(CEO Appointment)等指标的系数均为正值,说明上述指标都会对企业在职培训投资产生积极的影响效应。 高管受教育水平(CEO Education)的系数为负值,说明高管受教育水平对企业在职培训倾向具有负向影响。以企业员工充足(Employee Sufficient)作为参照组,员工过剩(Employee Surplus)指标的系数为负值,员工短缺(Employee Shortage)指标的系数为正值,说明当企业员工过剩时,企业提供在职培训的积极性下降,而当员工短缺时,企业提供在职培训的积极性提高。第二列和第(四)列是在第一列和第三列的基础上控制了与地区、产业相关的影响企业提供在职培训可能性的因素,实证结果与第一列和第三列基本一致。 因此,表1 的多变量估计结果表明,本文的假设1、2、3 得到经验证据的支持。

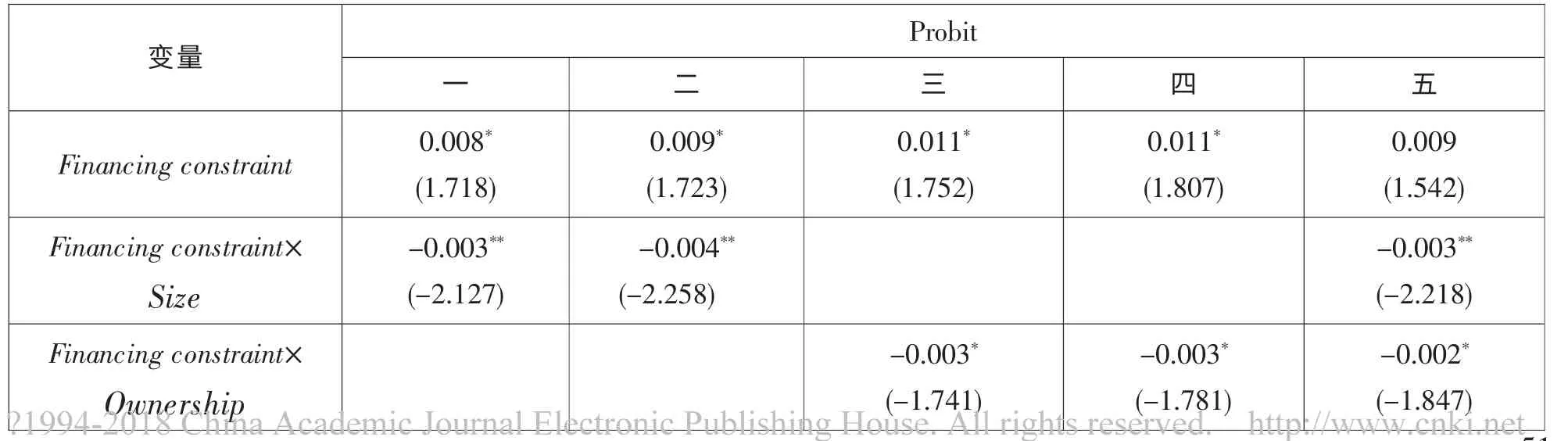

(二)企业特征与在职培训的融资约束效应

模型(1)的估计结果说明,企业特征与融资约束是企业是否提供在职培训的重要决定因素。 紧接我们进一步分析在职培训的融资约束效应在不同的企业环境中是否具有显著差异。 表2 列出了相应的检验结果。 模型(1)中的检验结果发现,融资约束(Financing constraint)的系数为0.008,并且在10%的显著水平下显著。 同时, 交叉变量Financing constraint×Size 的系数为-0.003, 且在5%的水平上显著,这表明随着企业规模的扩大,在职培训对融资约束的弹性(∂On- the- job training/∂Financing constraint=0.008-0.003×Size)变小,也就是说,企业规模扩大,在职培训对融资约束的敏感性变弱,这一结果与假设4 的预期一致。 由第三列的估计结果发现, 交叉变量Financing constraint×Ownership 的系数为-0.003, 且在10%的水平上显著,这表明相比民营企业,国有企业在职培训对融资约束的弹性较小, 这一结果与假设5 的预期一致。 第二列和第四列是在第一列和第三列的基础上控制了与地区、 产业相关的影响企业提供在职培训可能性的因素, 第五列同时考察融资约束与规模虚拟变量和所有制性质虚拟变量的交叉项,实证结果均与第一列和第三列基本一致。 因此,表2 的估计结果表明,相对于大企业,中小企业在职培训的融资约束效应较强;相对于国有企业,民营企业在职培训的融资约束效应较强。 因此,本文的假设4、假设5 得到经验证据的支持。

表1 企业特征:融资约束与企业在职培训(假说1-假说3 的验证)

五、结论与政策启示

企业对员工进行的在职培训是提高员工生产率和企业盈利能力的重要途径①根据本文所使用的数据计算,实施在职培训的企业年均利润增长率比未实施在职培训的企业高0.6%。,也是企业持续发展的基础。 然而在金融市场尚不完善的中国,部分企业即使存在为员工提供在职培训的意愿,但由于很难通过金融部门获得外部资金支持,往往表现为在职培训的投资不足。 而对中小民营企业来说,外部融资的渠道更狭窄、外部融资的条件更苛刻, 其在职培训投资不足与大型企业及国有企业相比表现得更加严重。 因此,基于企业特征角度探讨融资约束与企业在职培训的关系,对中国企业的发展具有重要的理论与现实意义。

表2 企业特征与在职培训的融资约束效应(假说4、假说5 的验证)

(续表2)

本文借鉴已有文献的研究,首先从理论上分析了企业属性、融资约束对企业在职培训的影响效应,并提出待检假设,随后利用2012 年世界银行投资环境调查的中国微观企业样本数据验证其假设。 并得出以下结论:首先,融资约束是影响企业在职培训的重要因素。 融资约束降低对企业的在职培训可能性起到显著的促进作用。 其次,企业个体属性也是影响企业在职培训的重要因素。 相比中型企业,小型企业提供在职培训的可能性较小,大型企业提供在职培训的可能性较大。 将企业按所有制性质划分为民营企业与国有企业,发现相比民营企业,国有企业提供在职培训的可能性较大。 最后,融资约束对不同属性企业在职培训的影响效应存在显著差异。 相对于大企业来说,中小企业在职培训的融资约束效应较强;相对于国有企业来说,民营企业在职培训的融资约束效应较强。

上述结论具有重要的政策启示。 首先,进一步深化金融改革,着力培育和发展中小融资机构,政府应鼓励、引导和规范民间资本进入金融领域,营造有利于中小金融机构健康发展的环境, 切实解决民营企业、 中小企业面临的融资难问题。 其次, 政府应采取有效措施保证民营企业和国有企业享有同等顺畅的融资渠道, 杜绝基于所有制性质的信贷歧视。 最后,政府应加强对企业在职培训的引导作用:第一,制定相关企业培训税收政策,利用强制性手段对企业征收企业培训税来促进企业的培训投资;第二,对于企业开展的在职培训计划, 政府应给予适当的补贴, 降低企业的培训成本;第三,政府应推动产业协会或者区域协会为中小民营企业设计和提供适合企业自身发展的培训项目,确保企业培训落到实处。

[1] Bartel, A. Productivity Gains from the Implementation of Employee Training Programs [ J ].Industrial Relations,1994,(33).

[2] Almeidaa, R.,Carneiro,P. The Return to Firm Investments in Human Capital[ J].Labour Economics,2009,(16).

[3] 陈绍辉.国有企业人力资本投资弱化的影响因素分析[ J].长春工业大学学报(社会科学版),2007,(12).

[4] Mincer,J.,Polachek,S.Family Investments in Human Capital:Earnings of Women [ J ].Journal of Political Economy,1974,(82).

[5] 翁杰.企业的人力资本投资和员工流动[ J].中国人口科学,2005,(6).

[6] Greenwood, J., Jovanovic, B. Financial Development,Growth and the Distribution of Income [ J ].Journal of Political Economy,1990,(98).

[7] 沈红波,寇宏,张川,金融发展、融资约束与企业投资的实证研究[ J].中国工业经济,2010,(6).

[8] Carpenter, R., Petersen,B.Capital Market Imperfections,High-tech Investment, and new equity Investment [ J].Economic Journal,2002,(112).

[9] 朱方伟,武春友.基于员工忠诚度的在职培训投资决策研究[ J].大连理工大学学报(社会科学版),2003,(1).

[10] Hall, B.The Financing of Research and Development[ J].Oxford Review of Economic Policy,2002,(18).

[11] Bernanke, B., Gertler, M. Agency Costs, Net Worth and Business Fluctuations [ J ].American Economic Review,1989,(79).

[12] Lang, L., Ofek, E., Stulz, R. Leverage, Investment, and Firm Growth [ J].Journal of Financial Economics,1996,(40).

[13] 田祖海,吴楚松.企业投资的融资约束理论研究[ J].中国石油大学学报(社会科学版),2006,(3).

[14] Brown,S.Empirical Evidence on Private Training [ J ].Research in Labor Economics,1990,(11).

[15] Lynch, M., Black,S. Beyond the Incidence of Training:Evidence from a National Employers' Survey[ J].Industrial and Labor Relations Review,1998,(52).

[16] 汪洋. 企业规模与员工在职培训[ J]. 中国人口科学,2001,(2).

[17] 姚先国,翁杰.企业对员工的人力资本投资研究[ J].中国工业经济,2005,(2).

[18] Loewenstein, M., Spletzer,J. Dividing the Costs and Returns to General Training [ J ].Journal of Labor Economics,1998,(16).

[19] Beck, T., Kunt, D., Laeven, L., Levine, R. Finance, Firm Size, and Growth [ J ].Journal of Money, Credit and Banking,2005,(40).

[20] 卢峰,姚洋.金融压抑下的法治、金融发展和经济增长[ J].中国社会科学,2004,(1).

[21] 孙灵燕,李荣林.融资约束限制中国企业出口参与吗?[ J].经济学季刊,2011,(1).