“宝”类理财产品全评价

互联网金融蓝皮书课题组

在余额宝效应的刺激下,各基金公司、互联网大佬纷纷依托自身资源及平台优势,或单独或合作竞相推出互联网“宝”类理财产品。一时之间,各种宝类产品,如现金宝、理财通、零钱宝等纷纷涌现,因这些名字中往往含有“宝”字,因此统称他们为互联网“宝”类理财产品。在为投资者提供更多可选标的同时,也在一定程度上影响了其投资决策的做出,在此我们特对互联网“宝”类产品的业务本质进行界定,并在对其发展历程、成功要素、影响程度及面临挑战的分析基础上,通过严密的评价指标体系和翔实的客观数据资料,对互联网“宝”类理财产品进行量化评价,使投资者在明了其发展趋势的基础上更加深入地认识产品之间的细微差别,以便更好地做出相关投资决策。

互联网“宝”类产品量化评价体系概况

在综合衡量互联网“宝”类产品的推出时间以及量化评价的考察区间之后,我们将评价对象限定为以下七只产品:阿里余额宝、百度百赚、百度百赚利滚利版、网易现金宝、苏宁零钱宝、微信理财通以及京东小金库。我们主要选取的是依托著名互联网平台发展的产品,而基金公司主要通过公司官网销售的产品、第三方基金销售机构推出的产品以及银行系的“宝宝”产品则暂不列入评价范围。其中,百度旗下的两只产品由于在产品名称、挂钩货币基金、转入门槛、合作银行及额度限制等方面均存在明显的差别,故将其均纳入考察范围;对于挂钩多只货币基金的互联网“宝”类产品,在考察其收益能力时以最早挂钩的货币基金或代表性货币基金为准;新浪存钱罐则受限于推出时间相对较晚,故在本次评价中暂未入选。

互联网“宝”类产品的量化评价体系从收益能力、服务能力、合作平台影响力、产品认知度四个角度出发,对具体产品的投资便捷性、产品知名度、服务丰富度、投资者满意度等进行综合考察。

本次量化评价的数据则主要来源于以下三种渠道:从各只互联网“宝”类产品页面采集的公开数据、向投资者进行问卷调查所收集的数据以及从互联网公司、基金公司等相关产品推出方所获取的数据。

互联网“宝”类产品本质上是构建在货币基金基础上的一系列服务的附加,余额理财、快速取现两项服务在其中占据核心地位。根据我们的问卷调查显示,在互联网“宝”类产品的各项特性中,“收益水平高”成为投资者最为看重的一项,占比达到3.07%;“快速取现,流动性高”以及“购买便捷,受限较少”则紧随其后,占比分别为33.74%、23.63%;诸如跨行转账、购物消费等增值服务占比则仅在10%以下。

互联网“宝”类产品量化评价

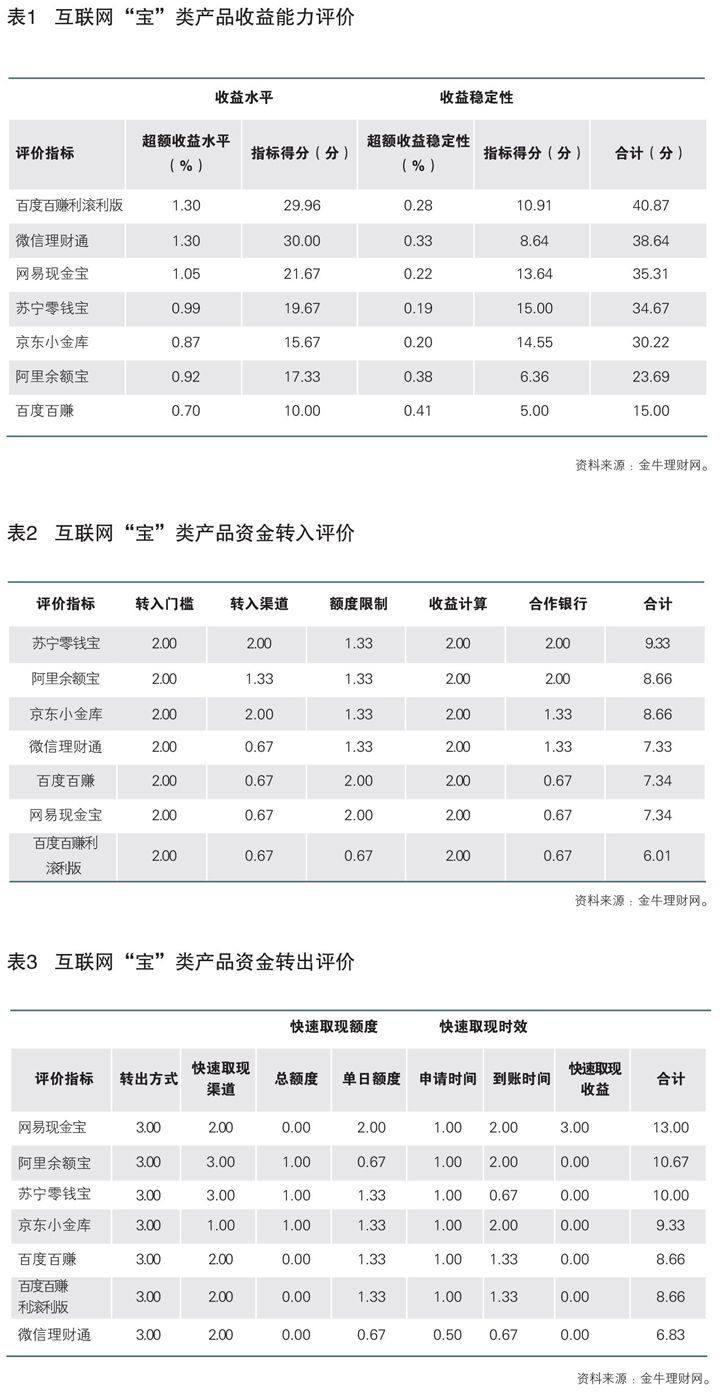

1.收益能力。对其收益能力的考察成为我们的首要关注点,具体的评价指标分为收益水平以及收益稳定性两项,指标权重分别为30%、15%。而鉴于各只互联网“宝”类产品推出时间及其所挂钩的货币基金成立时间均不尽相同,因此,我们以相关产品自其推出以来超越同期可比货币基金平均水平的超额收益来对其收益能力进行评价,评价截止日期为2014年3月31日,具体的评价结果见表1。

(1)微信理财通、百度百赚利滚利版超额收益相对领先。

从各只互联网“宝”类产品的平均超额收益水平来看,挂钩华夏财富宝的微信理财通以及挂钩嘉实活期宝的百度百赚利滚利版表现相对领先,其超额收益水平均为1.3个百分点,其自推出以来的平均七日年化收益率则分别为5.56%、6.13%。

挂钩汇添富现金宝的网易现金宝超额收益水平为1.05个百分点,跻身前三位;以汇添富现金宝为代表的苏宁零钱宝、挂钩天弘增利宝的阿里余额宝平均超额收益也均在0.9个百分点以上;以鹏华增值宝为代表的京东小金库为0.87个百分点;而挂钩华夏现金增利的百度百赚超额收益仅为0.7个百分点,表现暂居末位。

(2)苏宁零钱宝、京东小金库稳定性稍胜一筹。

就超额收益率的稳定性来看,苏宁零钱宝、京东小金库以及网易现金宝占据前三位,波动水平波仅在0.2个百分点左右;百度百赚利滚利版、微信理财通则分别为0.28个、0.33个百分点;阿里余额宝、百度百赚超额收益稳定性则相对落后,均在0.4个百分点左右。

(3)百度百赚利滚利版收益能力占据首位。

综合收益水平及收益稳定性两项指标,百度百赚利滚利版在收益能力上占据首位;微信理财通凭借出色的收益水平排名第二位;网易现金宝、苏宁零钱宝、京东小金库紧随其后;而阿里余额宝、百度百赚则在此项指标上表现相对落后,分居后两位。

2.服务能力。面向投资者的问卷调查数据显示,在收益水平之外,投资者对互联网“宝”类产品特性的关注焦点则依次落在了“快速取现,流动性高”“购买便捷,受限少”以及“附加服务丰富”上。在挂钩货币基金的余额理财服务基础之上,互联网“宝”类产品转入转出的方便快捷程度、快速取现的时效及额度限制、消费购物等增值服务的丰富程度等服务能力的高低则直接关系着投资者的客户体验水平,进而影响其理财投资的相关决断。

对于互联网“宝”类产品服务能力的评价,我们从资金转入、资金转出以及增值服务三个角度进行考察,指标权重分别为10%、15%、5%。

(1)电商“宝”类产品资金转入渠道、合作银行数量相对较多。

资金转入指标的考察主要是从互联网“宝”类产品的投资门槛高低、转入渠道多寡以及额度如何、合作银行数量、收益计算规则五个方面进行的,权重均为2%,具体的评价结果详见表2。

互联网“宝”类产品均对过往的货币基金投资门槛进行了大幅度的降低,微信理财通、百度百赚、百度百赚利滚利版均仅为0.01元,其余产品最低投资金额也均降至了1元。

资金转入的方式则可划分为银行卡快捷转入、银行卡网银转入以及支付账户转入三种。其中,具有电商、支付背景优势的苏宁零钱宝、京东小金库、阿里余额宝转入渠道相对较多,同时其合作银行数量也显著超过其他四只产品。微信理财通、百度百赚、百度百赚利滚利版以及网易现金宝合作资金转入仅能通过合作银行卡实现,而其合作银行的数量分别为13家、7家、9家、8家。

在资金转入的额度限制上,百度百赚合作的银行卡可以实现无上限的资金转入;网易现金宝的转入上限也高达2000万元;而阿里余额宝、苏宁零钱宝、京东小金库三只产品,由于其单个账户持有资产总额上限为100万元,最高转入金额受此影响较大;微信理财通合作银行的最高转入金额为50万元;百度百赚利滚利版则对投资者进行了限购,每人每个交易日限额5万元。

而在收益计算的规则上,各只产品均无差异:工作日15∶00点前转入的资金,第二个工作日开始计算收益;工作日15∶00点后转入的资金在第三个工作日开始计算收益。

(2)微信理财通资金转出受限较大,网易现金宝快速取现仍可享受收益。

作为最受投资者青睐的一项服务,互联网“宝”类产品提供的快速取现功能在细节上存在一定的差异。在此,针对互联网“宝”类产品的资金转出,我们从资金转出的方式以及快速取现的渠道、额度、时效、收益共五个方面进行了简单评价,其权重均为3%,具体的评价结果见表3。

从资金转出方式上来看,各只互联网“宝”类产品均提供了普通取现及快速取现两种方式。对于资金快速转出的渠道,电商网站背景的阿里余额宝、苏宁零钱宝可以实现向支付账户以及银行卡的快速取现;京东小金库则暂仅能实现向网银钱包的快速取现,进而通过网银钱包实现向银行卡的资金提取;其余几只产品则均可以实现向银行卡的快速取现。

在快速取现的额度上,我们将其划分为快速取现的总额度限制和投资者单日取现的最高额度限制两方面。其中,总额度限制是指该产品对所有投资者进行快速取现的合计金额进行的限制,在当日投资者提出的快速取现申请总额度达到上限时,快速取现通道将被关闭,投资者需通过普通方式实现资金的提取。目前,除阿里余额宝、苏宁零钱宝、京东小金库以外,其余产品均对当日快速取现的总额度进行了不同程度的限制。对于单日快速取现的额度限制,网易现金宝为50万元;百度百赚利滚利版、百度百赚则分别为25万元、20万元;苏宁零钱宝、京东小金库则均为15万元;而微信理财通、阿里余额宝则相对较低,限额仅为6万元、5万元。

由于“T+0”快速取现的垫付资金成本高企,多数互联网“宝”类产品均不再向投资者支付其快速取现份额的当天收益,以之作为投资者享受快速取现服务所需付出的部分成本。而网易现金宝仅对工作日15∶00前发起的提取申请进行了上述限定,在工作日15∶00后发起的申请则仍可享受当天收益。

(3)电商“宝”类产品附加功能相对较多,阿里余额宝应用场景广泛。

投资者问卷调查数据显示,对于互联网“宝”类产品的附加增值服务,投资者对跨行转账、网上购物、还信用卡以及生活缴费较为看重,占比均在20%左右。而电商背景的互联网“宝”类产品则对此具有明显的优势。其中,阿里余额宝的应用场景尤为广泛,不仅可以在淘宝网、阿里巴巴上实现消费支付,并支持部分外部商户的交易请求,而且上述几种增值服务均可实现;而苏宁零钱宝、京东小金库的消费功能则仅限于苏宁易购、京东商城两家网站,并且京东小金库的订单支付仅限于实物订单。

百度百赚、百度百赚利滚利版以及网易现金宝则均不提供消费支付功能。通过微信支付虽可以实现消费购物等多种功能,但对理财通账户余额的上述应用则暂未涉及。

(4)电商“宝”类产品综合服务能力相对占优。

在全面考察资金转入、资金转出以及增值服务三项指标之后,在互联网“宝”类产品综合服务能力的考察上,以阿里余额宝、苏宁零钱宝、京东小金库为代表的电商“宝”类产品相对占优,实现了余额理财、快速取现、消费支付一整套应用场景的闭环运作。对于服务能力的具体的评价结果见表4。

3.平台影响力。由基金公司与互联网企业合力推出的互联网“宝”类产品,其合作平台的影响力如何直接关系产品知名度的扩散以及用户数量、资产规模的持续增加,并最终将影响该产品的长期生存、发展与超额收益率。在此,我们运用向投资者问卷调查所搜集的数据以及由上述合作平台提供的内部数据对其影响力进行了相应测评,评价角度包括合作平台类型、合作平台流量以及合作平台认可度,权重分别为3%、5%、3%。

(1)投资者相对看好电商网站类合作平台。

在前述互联网“宝”类产品的类型区分中,我们将其合作平台简单划分为了以下四种类型:电商网站、门户网站、搜索网站、社交网络及其他应用。面向投资者的问卷调查显示,近七成的投资者看好电商网站推出的“宝”类产品,门户网站及社交网站占比则均在10%以上,而看好搜索网站的占比仅不到3%。

(2)百度网站流量显著领先。

对于合作平台流量的考察,我们将其限定在互联网“宝”类产品背靠的合作网站上,通过网站流量排名、用户跳出率、页面浏览量以及停留时间此处页面浏览量及停留时间均指单个用户的平均值,考察时间为过去三个月。四项细分指标来进行简单评价,其权重分别为2%、1%、1%、1%,具体评价结果见表5。

(3)阿里巴巴及余额宝最受投资者欢迎。

在具体到单个合作平台的认可度时,调查显示阿里巴巴及余额宝成为最受投资者欢迎的平台及产品,占比超过五成;旗下拥有微信理财通的腾讯平台认可度也近三成;而其余几家平台占比均在10%以下,百度、京东略微领先,苏宁、网易仅在2%左右。

(4)背靠最大电商网站,余额宝平台影响力居首。

在综合上述三项考察指标后,凭借其电商网站的广泛影响力以及庞大流量,余额宝合作平台的影响力水平成功登顶;京东网站凭借具体迅速上升的用户浏览量及停留时间而跻身第二位;腾讯、苏宁紧随其后;网易、百度则暂居后两位。具体评价结果见表6。

4.产品认知度。在互联网“宝”类产品诞生以来的近一年时间里,产品数量不断增加、资产及用户规模迅速膨胀,但具体产品之间的差距水平也在逐渐拉开。因此,在评价投资者的产品认知度时,我们既采用了客观指标——互联网“宝”类产品的资产规模及用户数量,又通过向投资者进行问卷调查的方式收集了其主观感受的相关数据,上述三项指标权重分别为4%、8%、2%,具体评价结果见表7。

在互联网“宝”类产品中,首发的阿里余额宝在支付宝的资金沉淀优势、口口相传的营销驱动、种类繁多的增值服务以及前期收益率持续走高等因素的作用下,成为了一款大众普及的传奇性产品,资产规模突破5000亿元,用户数量超过8000万户。微信理财通推出时间虽稍短,但凭借微信应用在移动互联网端强大的入口优势,特别是春节红包活动的出色营销,其资产规模达到了千亿级别,用户数量也已突破百万数量。而苏宁、京东、百度以及网易相关合作产品在资产规模及用户数量上与上述两巨头仍存在明显的差距。

上述差距同样体现在投资者对它们的实际认同中。问卷显示,在熟悉并参与互联网“宝”类产品投资的用户中,购买阿里余额宝的占比超过四成;投资微信理财通的占比则近三成;百度、京东、网易、苏宁旗下产品占比则均在10%以下。

互联网“宝”类产品量化评价结果简评

在综合收益能力、服务能力、平台影响力以及产品认知度四项指标之后,阿里余额宝凭借其出色的服务能力、广泛的平台影响力以及投资者的高度认可,在参评互联网“宝”类产品中占据综合能力榜首位置。微信理财通则在收益能力及投资者认可度的带动下成功占据第二位。苏宁零钱宝同样背靠电商平台优势,以其优异的收益能力和服务水平居第三位。而百度旗下两只产品则受限于投资者认可度相对较低、服务能力较为欠缺,特别是百度百赚的收益能力相对落后等因素的影响,在本次评价中综合排名暂时居后。