债务期限结构、管理层防御效应与上市公司高管薪酬水平

胡 杰

(南京财经大学金融学院,江苏 南京 210046)

一、引 言

近年来,高管薪酬逐渐成为理论研究的热门话题。在国内,经理人薪酬增长不合理、央企高管天价薪酬的报道频频见于报端。目前,从债务期限结构和人力资本破产成本角度来分析高管薪酬的研究还很少。债务期限结构是指公司的长期债务、短期债务等不同期限的债务组合。实践已证明债务融资在我国上市公司的全部资金来源中占有举足轻重的地位,债务期限结构对公司价值具有重要的影响。实际上,不同期限的债务,在企业破产、解散时其偿还顺序是不同的,给公司带来的风险也是不同的。从上个世纪70年代后期起,债务期限结构这一公司融资选择细节引起学者们的关注,之后,公司的债务期限结构逐渐成为公司金融研究中一个积极的主题。债务期限的长短会影响公司的人力资本破产成本,本文以债务期限结构为权衡指标,主要研究以下问题:在我国上市公司中,管理层防御效应究竟怎样?不同类型的企业其管理层防御效应是否一致?管理层防御效应是否影响高管薪酬激励?

二、理论分析与研究假设的提出

(一)高管薪酬决定的理论分析

债务期限的长短将对公司的人力资本破产成本产生影响,进而影响高管薪酬。高管薪酬和债务期限结构这两个看似关联度不高的变量通过人力资本破产成本而内在地联系起来。Miller[1]指出公司资本结构决策受破产成本的影响。在有关公司资本结构的研究中,债务期限结构对缓解代理冲突的作用一直为人们所关注。Sharpe[2]和Rajan[3]的研究结果均表明债务期限结构被看作一种从借款者手中向贷款者手中转移公司控制权的机制,当公司举借短期债务,债务到期时,它将面临偿还债务和再融资的双重压力,而长期债务能够有效缓解公司的再融资压力。Diamond[4][5]指出当公司无力偿还短期债务时,贷款者将获得公司控制权,有可能导致公司提前被清算,而长期债务合同则可在短期内规避公司被提前清算的风险。

可见,破产成本会影响公司债务期限结构的决策。从高管的角度来看,由于负债存在刚性,公司短期债务占总债务的比例越高,公司破产风险越高。如果公司倒闭了,高管将会失去目前所拥有的一切福利待遇,职业生涯甚至还会受到不利影响。而且,高管寻找新的工作还需要承担成本,新的工作还有可能带来薪资降低。这样,高管的人力资本破产成本就会增大,进而影响他们对薪酬的要求。公司债务期限结构可以预示公司的破产风险,作为一种风险补偿机制,高管薪酬将会受到债务期限结构的影响。已有经验研究为债务期限结构与高管薪酬的关系提供了证据。Datta&Raman[6]的研究显示公司的短期债务比例越高,高管的持股比例也越高。Brockman,Martin&Unlu[7]使用VEGA来衡量股权薪酬激励而引起的CEO风险偏好程度,结果发现VEGA与短期债务比例呈正相关关系。因此,公司短期债务比例越高意味着公司的破产风险也越高,管理层为了补偿其所面临的风险可能会要求更高的薪酬;反之亦然。但如果公司存在管理层防御效应,情况将会发生变化。

所谓管理层的防御效应是指管理层以获取私利为目的,不受公司内部治理机制和外部治理机制约束而掠夺公司资源对投资者带来的不良影响。相对短期债务而言,长期债务对公司管理层的约束较少;相对长期债务而言,短期债务可以对内部人机会主义行为进行有效监督。股东希望通过提高短期债务比例来加大对管理层的监督。但在存在道德风险和信息不对称的情况下,当股东监督困难或是无法监督时,管理层防御行为就会发生。也就是说,高管为了减少监督的可能性,降低人力资本破产成本,将会选择较股东价值最大化更为保守的债务期限结构,通过降低短期债务比例来降低自身所承担的风险。所以,在存在管理层防御效应的情况下,公司高管会利用手中的权力在延长债务期限的同时提高自身薪酬。

股东和管理层之间的利益冲突是代理问题的一个典型例子。如果股东能够观察到公司管理层的一切活动,他们就能设计薪酬合约,确定并执行在各种情况下应采取的管理措施,由股东完全承担风险。但现实生活中存在着信息不对称,这种最优的薪酬机制不可行。于是,次优选择即将薪酬与业绩相挂钩的业绩型薪酬就产生了。这种次优薪酬契约使得管理层的收入随着业绩的增加(降低)而增加(降低),促使管理层在追求个人报酬最大化的同时实现公司业绩、股东财富的最大化,这样管理层就将承担一定的风险。因此,一旦高管薪酬与公司业绩相背离,就有悖薪酬设计的基本原理。杨宝发现我国上市公司高管薪酬契约不能有效识别高管能力[8]。傅欣等发现我国上市公司高管有足够的权力去影响自身薪酬[9]。

(二)研究假设的提出

本文以长期债务(1年以上)占总债务的比例衡量债务期限结构。前文提到,短期债务比例越高,公司的破产风险越高,公司的人力资本破产成本也随之提高。这样,高管就会在其薪酬中要求补偿。但是,在道德风险和信息不对称的情况下,当股东监督困难或是无法监督时,高管有可能利用手中权力进行管理层防御。高管就会在增加长期债务比例的同时,提高自身薪酬水平,极大化个人价值。因此,本文提出

假设1:

债务期限结构与高管薪酬呈正相关关系,我国上市公司存在着高管利用手中权力进行管理层防御的行为。

在我国,与非国有企业相比,国有企业可以得到政府的更多关注。因此,我们认为:在债务期限结构相同的情况下,国有企业的破产风险会较非国有企业更低。其次,当业绩不佳或面临相同财务困境时,国有企业要承担更多的社会责任,其在辞退高管时可能会更加慎重,在程序上也更加复杂,国有企业高管遭辞退的概率要低于非国有企业。所以,与非国有企业相比,国有企业的人力资本破产成本较低。如果国有企业的管理层防御效应与非国有企业程度相近或较小,那么国有企业高管在薪酬上要求的补偿应低于非国有企业,国有企业的高管薪酬与债务期限结构间的正相关关系应较非国有企业弱。据此,本文提出

假设2a:

国有企业高管薪酬水平与债务期限结构间的正相关关系较非国有企业更弱,国有企业管理层防御效应没有非国有企业严重。

在我国,国有企业的最终产权属于全民所有,国有资产管理部门是国有产权唯一的代理人,它不是企业利益的直接受益者和企业风险的真正承担者,这样,国有企业就会出现所有者缺位现象,管理者难以有效监督。而非国有企业的所有者掌握着企业的控制权,对高管可以实行有效的监督。所以,国有企业高管受到的监督弱于非国有企业,国有企业的管理层防御效应可能高于非国有企业。这样,在同样的债务期限结构水平下,国有企业高管的薪酬将会高于非国有企业高管的薪酬。据此,本文提出

假设2b:

国有企业高管薪酬水平与债务期限结构间的正相关关系较非国有企业更强,国有企业管理层防御效应比非国有企业严重。

前文提到公司内部治理机制将影响管理层防御效应。Jensen[10]认为当总经理也是董事会主席时,董事会的效率将会受到影响,内部控制系统难以对高管进行有效监督。傅欣等发现在我国上市公司中,总经理兼任董事长的公司高管薪酬水平比不兼任的更高[9]。因此,总经理兼任董事长助长了高管的自由决策权,增强了管理层防御效应。据此,本文提出

假设3:

总经理兼任董事长的企业高管薪酬水平与债务期限结构间的正相关关系较不兼任的企业更强,总经理兼任董事长的企业管理层防御效应较不兼任的更严重。

三、研究设计

(一)样本选择与数据来源

本文重点考察了2003年至2011年的A股非金融类上市公司,并对样本公司进行了如下筛选:(1)样本公司只发行A股;(2)在样本期间未被ST或PT;(3)对所有连续变量的1%和99%极端值进行了winsorize处理;(4)剔除了数据不全的公司。最后得到558家样本公司2003-2011年间的5022个平衡面板数据观测值,涉及12个行业门类。数据来源于CSMAR、WIND和CCER数据库,并进行了数据的对比填补。

(二)研究模型与变量定义

我国上市公司高管薪酬激励以货币(现金)薪酬为主,现有文献[8][9][11][12][14]通常采用现金薪酬衡量高管薪酬。所以本文将因变量设定为“金额最高的前三名高级管理人员薪酬总额”均值的自然对数。自变量为债务期限结构,控制变量包括公司业绩、公司规模、董事会治理结构、股权结构等,各变量定义具体如表1所示:

表1 变量定义与变量名称

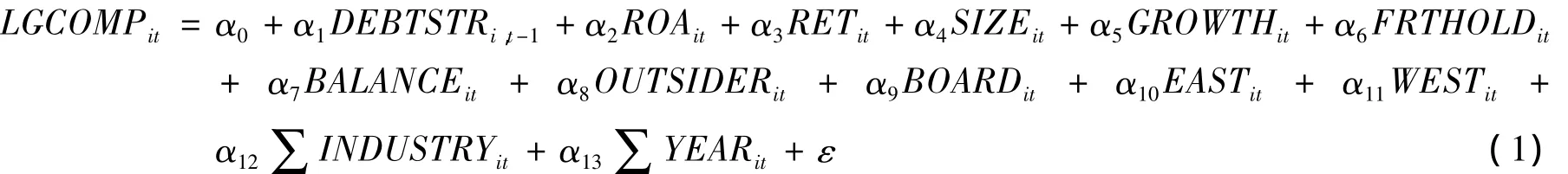

参考Core et al[13]和方军雄[11]的研究,本文建立模型(1)、(2)和(3)来研究高管薪酬的决定。

为检验假设1,本文建立以下面板数据模型:

考虑到高管薪酬和债务期限结构可能存在的内生性问题,参考相关文献[14],本文在模型(1)中使用滞后一期的债务期限结构(DEBTSTRi,t-1)进行实证检验。

为检验假设2a和2b,我们在模型(1)中加了一个交乘项CROSS1,该项等于最终控制人性质虚拟变量乘以公司债务期限结构,以对比国有企业与非国有企业管理层防御的强度。建立如下模型:

为检验假设3,我们在模型(1)中加了另一个交乘项CROSS2,该项等于两职合一虚拟变量乘以公司债务期限结构,以对比总经理兼任董事长的企业与非兼任企业管理层防御的强度。由此建立如下模型:

四、实证检验结果和分析

(一)描述性统计

表2报告了样本公司变量的描述性统计结果,数据显示,2003-2011年上市公司长期债务比例(DEBTSTR)平均(中位数)为15.37%(8.47%),表明我国上市公司长期债务比例偏低。

表2 主要变量的描述性统计结果

(二)回归结果与分析

本文分别使用普通最小二乘法和固定效应模型对模型(1)、(2)和(3)进行估计,回归结果见表3。在进行混合普通最小二乘估计时,使用怀特修正异方差计算标准误差,同时对模型进行了多重共线性检验,发现所有模型的回归变量的方差膨胀因子(VIF)值均小于4,也就是说模型中不存在多重共线性问题。

从表3可以看出,高管薪酬与债务期限结构之间存在着显著的正相关关系,在所有回归中都通过1%水平下的显著性检验。这说明假设1成立,高管会在增加长期债务比例的同时,提高自身薪酬水平。从模型(2)的回归结果来看,交乘项CROSS1前的系数为正,在普通最小二乘法中通过了1%水平下的显著性检验,在固定效应模型中通过了10%水平下的显著性检验,这表明假设2a成立,国有企业高管防御效应没有非国有企业严重。从模型(3)的回归结果来看,交乘项CROSS2前的系数为正,在普通最小二乘法中通过了5%水平下的显著性检验,在固定效应模型中通过了10%水平下的显著性检验,这表明假设3成立,总经理兼任董事长的企业管理层防御效应较不兼任的严重。

表3 全样本回归结果

表4 子样本回归结果

在全样本中可能存在过高的短期债务比例对应低薪酬的情况,为了排除这种情况,我们以长期债务比例的均值为标准,以那些长期债务比例高于或等于均值的公司为样本,在模型(1)中使用当期的长期债务比例,再次进行普通最小二乘回归,并使用怀特修正异方差计算标准误差,回归结果见表4。表4的回归结果与表3基本一致,这进一步说明我国上市公司高管确实存在着在延长债务期限的同时提高自身薪酬的防御行为。

(三)稳健性检验

本文研究的关键变量为高管薪酬和长期债务比例,为了使研究结果更具可靠性,我们进行了如下敏感性检验分析:(1)长期借款比例(一年期以上借款与总借款比例)作为长期债务比例变量进行回归分析;(2)分别采用薪酬最高的三位董事的平均薪酬和高管平均薪酬的自然对数作为衡量高管薪酬的变量进行回归分析;(3)对所有连续变量的1%和99%异常值不作任何处理;(4)以长期债务比例的中位数为标准,以那些长期债务比例高于或等于中位数的公司为样本,再次进行普通最小二乘回归;(5)使用滞后一期的债务期限结构代入模型(2)和模型(3)进行回归。检验结果显示,除个别指标的显著性水平和回归系数稍有变化外,各指标之间关系与本文的研究结论没有实质性差异,基本结论不变。

五、研究结论

在考虑人力资本破产成本的基础上,从债务期限结构的视角出发来研究高管薪酬,为人们理解高管薪酬的形成提供了一个新的角度。经典文献的研究结果表明,短期债务比例越高的企业,破产风险越大,高管的人力资本破产成本也越大,高管对薪酬的要求也越高。当股东监督困难或是无法监督时,高管有可能利用手中权力进行管理层防御,他们会在增加长期债务比例的同时,提高自身薪酬水平。通过实证检验,得出如下结论:(1)高管薪酬水平与长期债务比例存在显著的正相关关系,我国上市公司存在着高管利用手中权力进行管理层防御的行为;(2)与非国有企业相比,国有企业的管理层防御效应更低,这说明了国资委等国有资产监管部门的“限薪令”起到了一定作用;(3)总经理兼任董事长的企业高管薪酬水平与长期债务比例间的正相关关系较不兼任的企业更强,这说明总经理兼任董事长的企业管理层防御效应较不兼任的更严重。本文的研究结果证明了高管会利用手中权力扭曲薪酬制度的功能。因此,为了实现对高管的有效激励,上市公司要有针对性地完善薪酬契约的制定和执行机制,防范管理层防御行为。

[1]Miller,Merton H.America.The Modigliani-Miller Propositions after Thirty Years[J].Journal of Economic Perspectives,1988(2):99-120.

[2]Sharpe,Steven A.America.Credit Rationing,Concessionary Lending and Debt Maturity [J].Journal of Banking and Finance,1991(15):581-604.

[3]Rajan,Raghuram G.,and Luigi Zingales.America.What Do We Know about capital Structure?Some Evidence from International Data[J}.Journal of Finance,1995(50):1421-1460.

[4]Diamond,D.America.Debt maturity and liquidity risk [J].Quarterly Journal of economics,1991,106:709-737.

[5]Diamond,Douglas W.America.Presidential Address,Committing to Commit:Short- term Debt When Enforcement is Costly [J].Journal of Finance,2004(59):1447-1479.

[6]Datta,S.Iskandar-Datta.and K.Raman.America.Managerial Stock Ownership and the Maturity Structure of Corporate Debt[J].Journal of Finance,2005(5):2333-2350.

[7]Brockman,P.Xiumin,Martin.& Emre Unlu.America.Executive Compensation and the Maturity Structure of Corporate Debt[J].The Journal of Finance,2010,65(3):1123-1161.

[8]杨宝.高管报酬、公司分红与薪酬契约改进[J].财经论丛,2013,(3):76-83.

[9]傅颀,邓川.高管控制权、薪酬与盈余管理[J].财经论丛,2013,(4):66-72.

[10]Jensen,M.C.America.The Modern Industrial Revolution,Exit and the Failure of Internal Control Systems [J].Journal of Finance,1993(22):230-251.

[11]方军雄.高管权力与企业薪酬变动的非对称性 [J].经济研究,2011,(4):107-120.

[12]杨德明等.媒体监督、媒体治理与高管薪酬 [J].经济研究,2012,(6):116-126.

[13]Core,J.,R.Holthausen,and D.Larcker.America.Corporate Governance,Chief Executive Officer Compensation,and Firm Performance.Journal of Financial Economics,1999(51):371-406.

[14]左晶晶,唐跃军.高管薪酬激励过度了吗[J].商业经济与管理,2010,(1):61-68.