寿险证券化的理论框架分析

谢世清,姚维佳

(1.北京大学经济学院,北京 100871;2.北京大学软件与微电子学院,北京 100871)

一、引 言

保险风险证券化起源于20世纪90年代财产保险公司对巨灾风险的承保要求。产险证券化的最典型产品是巨灾债券。借鉴巨灾债券的成功经验,西方寿险公司也于21世纪初开始尝试将证券化技术扩展到寿险领域,以满足其日益迫切的融资与风险转移需求。按基础资产的不同,寿险证券化可分为内含价值证券化、责任准备金证券化和风险转移证券化三类。前两类能缓解寿险公司开拓新业务时资金紧张问题,降低财务杠杆率,增强承保能力;后一类能够通过设计与死亡率指数相连接的触发机制将寿险风险转移给资本市场的投资者。尽管寿险证券化起步不久,但发展非常迅猛。早在2006年,其发行量就已超过了巨灾债券。

寿险证券化是指寿险公司通过发行以标的业务现金流为支撑的资产支持证券的融资或者转移寿险风险的过程。它包含了与一般资产证券化相似的三个基本原理,但融合了寿险业务的诸多经营特点,具体包括:(1)长期性。绝大多保单的期限达十多年甚至数十年;(2)前亏后盈。在保单签署当年各种费用开销较大,以后的维持成本较低;(3)隐性盈余。保单通常在定价时使用的死亡率、利率、费率等较为保守,与公司实际预期值之间的差额成为隐性盈余的来源;(4)监管严格。为确保投保人的利益,各国都对寿险行业都进行严格监管,要求有足够的赔付能力;(4)寿险公司的经营会受到死亡率风险的较大影响。

目前国外对寿险证券化的研究主要集中在三个方面:(1)类型与机制。IAIS(2003)率先阐述了寿险证券化的分类[1],紧接着Cowley and Cummins(2005)开创性地剖析了寿险证券化的经典案例及其机制[2];(2)行业发展趋势。Swiss Re(2006)分析了寿险证券化的行业特征及发展趋势[3];(3)定价方法。关于寿险公司的内含价值,Frasca and LaSorella(2009)阐述了其计算框架[4];关于寿险债券的定价,国外学者提出了Wang转换定价法(Wang,2000;2002)[5][6]、风险中性定价法(Deng et al,2012)[7]和夏普比率定价法(Loeys et al,2007)[8]。目前国内对寿险证券化的研究才刚刚起步,尚缺乏对寿险证券化理论框架专门的研究论文。

二、寿险证券化的基本原理

(一)寿险证券化的基本原理

资产证券化包含资产重组、风险隔离和信用增级三个基本原理。资产证券化是指金融机构将缺乏流动性但在未来能够产生可预见现金流的资产,通过对资产中的风险和收益进行重组,转换为在资本市场上可流通的证券的过程。而寿险证券化则是寿险公司将其已承保业务未来预期现金流及所蕴含的风险,运用保险精算原理和资产证券化技术进行分割和重组,创造出可交易证券并出售给资本市场投资者的过程。寿险证券化的三个基本原理与资产证券化的基本原理较为相似,但融合了寿险业务经营的特殊性。

1.资产重组原理

通过对可证券化资产的重新组合,实现发起人的资产收益与风险的重新分割和重组,其关键在于对可证券化标的资产的选取。可证券化的资产一般具有三个特征:(1)能够产生可预期的稳定现金流;(2)达到一定的规模,可形成规模经济效应;(3)具有很高的同质性。寿险证券化的标的资产(如特定保单业务、责任准备金)基本符合上述特点。因此,寿险公司可以对其所拥有的标的资产中的收益与风险进行重组,在资本市场上发行寿险债券,实现融资套现或转移寿险峰值风险。

2.风险隔离原理

通过设立特殊目的机构(SPV),将可证券化资产与发起人的其他经营风险和信用风险隔离开来,使双方仅就某一特定风险进行交易。在寿险证券化中,寿险公司将其承担的寿险风险从公司整体风险中“剥离”出来,通过证券化转移到资本市场。寿险公司首先设立一个破产隔离的SPV,将上述寿险风险通过缴纳保费的形式分离到SPV中。SPV以此为基础向投资者发行债券,并将债券本金与发起人的保费一起存入信托机构。信托资金用于本息支付与发起人赔付,不受发起人信用风险影响。

3.信用增级原理

通过各种增信手段保证和提高资产支持证券的信用等级。外部增信机构对寿险业务死亡率风险和保单失效风险等进行担保,基本消除寿险证券化过程中的信息不对称,使被证券化的资产组合支撑较高信用等级的债券,满足投资者对债券信用质量和现金流的时间性与确定性等需要,同时满足发行人在会计、监管和融资目标方面的需求。

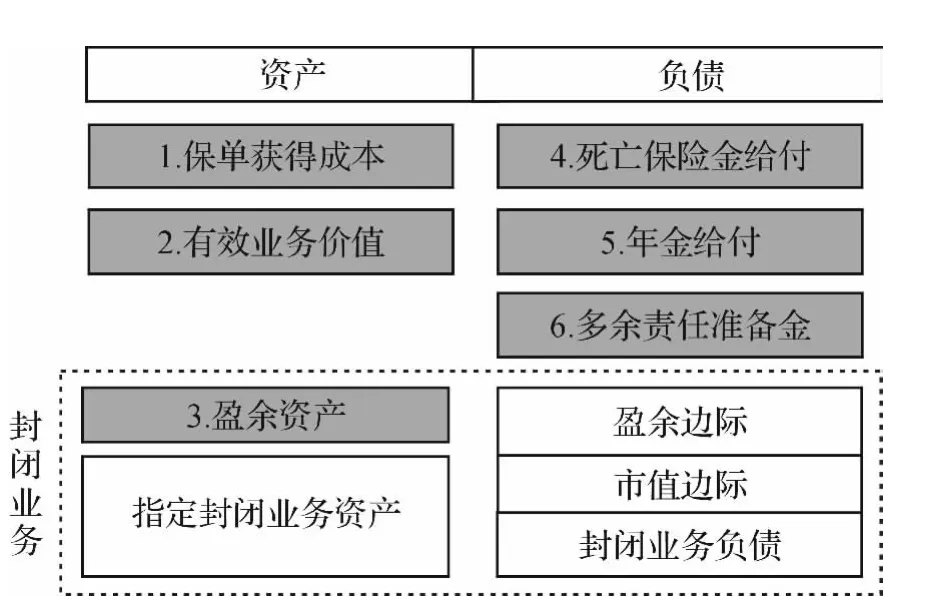

图1 寿险公司的资产负债表

(二)寿险证券化的类型

图1阴影部分显示寿险公司可以作为寿险证券化潜在标的的资产与负债项目。在资产方,寿险保单的有效业务价值与保单获得成本可以作为标的,能对其未来现金流进行证券化。此外,封闭业务资产方的盈余部分可以通过证券化把其内含价值予以变现融通。在负债方,寿险公司各种死亡保险和年金保险的给付金额可以作为寿险证券化标的,多余准备金也可以作为标的通过证券化实现资金的融通变现,减少监管压力。

根据可证券化标的资产,寿险证券化分为内含价值证券化、责任准备金证券化、风险转移证券化。

三、内含价值证券化

有效保单未来所能获得的利润的折现值即为保单内含价值。寿险公司以其保单内含价值作为基础资产发行债券,将无形资产(如保单获得成本和有效业务价值等)货币化,缓解寿险公司承保新业务时的现金紧张问题,降低财务杠杆率,为兼并收购提供资金。

(一)保单获得成本证券化

为获得一项新业务,寿险公司在期初就支付与保单有关的佣金、手续费等费用,即保单获得成本(acquisition cost,AC)。该支出所带来的收入在保单有效期内随着时间的推移而逐渐确认。在权责发生制会计制度下,一般将该项成本予以资本化为资产负债表上的无形资产,或“激活”,在保单有效期内,逐步从未来保费收入中进行摊销并减记递延获得成本。

由于保单获得成本的现金已由寿险公司在首年支付,未来每年的摊销形成现金流入,因此可以作为基础资产予以证券化。高速发展的寿险公司通过保单获得成本证券化提前变现,保持资金流动性,有利于拓展新业务。1998年至2002年,德国汉诺威再保险以特定的再保险业务的获得成本为基础进行了5次证券化融资。

假设某保单资产池内包含N份保单,第i份保单的获得成本为ACi,保单有效期(T年)内,寿险公司每年对每份保单获得成本的均摊减记金额为利用一个适当的风险贴现率r将所有保单T年内每年的现金流入ci贴现加总,便得到该保单池的获得成本证券化的价值(PVAC):

(二)有效业务价值证券化

保单资产池内各保单内含价值和构成有效业务价值(value-in-force of business,VIFB)。国外对VIFB的定价基于剩余收益的概念,起源于经济学中的经济利润,旨在描述企业创造价值的能力,通过从资产营运收入中扣除所有投入生产要素的成本来体现。因此,VIFB是有效业务在未来产生的税后净利润的现值(present value of book profit,PVBP)扣除持有最低偿付能力资本成本的现值(present value of cost of capital,PVCoC)的结果。

根据美国的经验数据,VIFB总值中可被用来证券化的价值约占50%-75%。1996年至2000年美国斯堪的亚寿险公司(ASLAC)进行的13次证券化均为有效业务价值证券化。

(三)封闭业务证券化

封闭业务主要源于相互保险公司的“去相互化”过程。相互保险曾是世界保险市场主流组织形式之一。20世纪90年代美欧纷纷放松银行与保险的监管,金融寡头开始涉足寿险领域。由于相互保险机构组织形式封闭,保单分红压力大,资本扩充困难,难以发展为现代混业经营的金融集团。为摆脱困境,大多数相互保险机构选择“去相互化”并改制为股份公司,在公开市场发行普通股筹资。为避免原相互保险保单的持有人与“去相互化”后的股份公司之间潜在的代理人冲突,保障原保单持有人的分红权益,将原相互保险保单及其相应的资产负债和保险公司的新业务分离,形成独立的、封闭运行的账户,即封闭业务。封闭业务的盈余资产可以作为基础资产支持债券的发行。

封闭业务盈余资产实质上来源于原相互保险公司的有效业务价值(VIFB)。随着封闭业务内保单的逐渐赔付,盈余资产被逐渐释放,同时产生封闭业务的每年法定税后净利润。这些法定利润或现金流的现值和便是封闭业务的内含价值。以这部分预期收益为基础资产实行证券化,为封闭业务证券化。2001年12月美国普天寿金融集团及2002年4月MONY寿险公司所进行的均为此类寿险证券化。

四、责任准备金证券化

发起保险公司成立SPV发行相当于多余准备金价值的债券,并将债券本金存入准备金信托基金,为发起保险公司提供满足监管准备金的再保险信用。一旦保险公司需要提取追加准备金而自留经济准备金不足时,则由准备金信托基金来支付。通过责任准备金证券化可以提前释放多余或超额责任准备金。

(一)定期寿险责任准备金证券化

定期寿险保费常采用趸缴或均衡缴费方式,而保险赔偿则顺应死亡率规律,导致初期保费溢收后期保费歉收。为了保障保单持有人的利益,各国保险法规明确规定了保险公司提存责任准备金的方法。2000年1月,美国保险监理官协会(NAIC)颁布了《人寿保险保单的估值模型管理条例》(XXX规则),要求对保证保费或均衡保费的定期寿险产品的未来负债提取充足的准备金。准备金的一般形式可表述为:

(二)万能寿险责任准备金证券化

万能寿险的投保人大部分保费用来购买由保险公司为投保人设立的投资账户单位,并由投资专家专门负责账户内资金的投资,投保人可直接参与投资账户内资金的投资活动。在美国寿险市场上,万能寿险已经成为最主要的寿险产品。鉴于万能寿险的投资风险可能影响到寿险公司的偿付能力,2003年12月NAIC针对万能寿险颁布实施了AXXX规则,要求寿险公司提高责任准备金的提存金额,从而导致了大量多余的责任准备金。面对监管部门提出的新要求,寿险公司运用万能寿险责任准备金证券化,通过资本市场为多余准备金提供信用保障,提前套现释放大量闲置的多余准备金。

五、风险转移证券化

寿险公司的未来现金流受诸多不确定因素的影响,死亡率风险是其中最重要的因素之一。寿险公司通过设计恰当的债券产品使其触发机制与死亡率参考指数相连接,从而将这些风险转移给资本市场的投资者。风险转移证券化目的在于应对死亡率的峰值风险。

(一)极端死亡率风险证券化

近年来,巨灾事件、流行疾病和恐怖袭击频繁发生,导致寿险公司面临着严峻的极端死亡率风险。2003年,瑞士再保险最先将产险证券化方法应用于寿险风险成功地发行了以寿险保单死亡率为标的的极端死亡率债券Vita I。目前,仅瑞士再保险已发行6次极端死亡率债券,共筹集了约24亿美元的极端死亡率风险保护。

寿险公司向SPV支付保险费,实质上获得了一个多期的看涨期权。其触发机制根据未来t时刻发布的死亡率qt而定。如果未来qt超过基准年死亡率水平的下限qo,SPV开始向寿险公司赔付债券的本金。如果qt介于上下限之间,SPV向寿险公司以线性插值方式赔付本金。如果qt达到或超过基准年死亡率水平的上限qM,SPV最多向寿险公司赔付全部债券本金。若债券面值为F,则寿险公司第t年从SPV获得的现金流CFt可用以下公式表达:

寿险公司通过该极端死亡率债券交易能够将部分极端死亡率风险进行对冲。有效期内一旦发生极端死亡事件,寿险公司虽然因保险市场上的死亡赔付金额增加而遭受损失,但却能够在极端死亡率债券交易中获得净现金流收益,从而对冲其因支付死亡赔付金所造成的经营损失。通常,极端死亡率债券主要基于未来公开发布的死亡率指数,而寿险公司的实际死亡率与公开死亡率水平不完全相等,因此会存在一定的基差风险。

(二)长寿风险证券化

随着公共卫生、医疗技术改善以及个人健康意识提高,人类的平均寿命大幅度延长。这使年金保险公司等面临日益严峻的长寿风险。年金保险公司未来的年金给付额和给付期限将不得不相应增加,从而面临巨大的偿付压力。与极端死亡率风险一样,长寿风险也可以通过证券化技术将风险转移至资本市场。迄今为止,市场上仅出现过2004年欧洲投资银行(EIB)发行的长寿债券和2010年的瑞士再保险发行的Kortis长寿债券。

年金保险公司从SPV提取资金的触发机制为t时刻实际生存概率超过阈值。根据Lin and Cox(2005)[10]的设计,假设Sx+t为第0年为x岁的群体在第t年的实际生存概率,Xt为第t年的生存概率阈值,C既是债券的全额息票率也是失效阈值。SPV通过保险金额为I的保险协议,每年给保险公司支付其年金支付总额超过I×Xt的部分,但上限为I×C。那么,保险公司每年从SPV获得的现金流Bt可表达为:

另一方面,假设年金保险公司保单池内每份保单的年支付额相同,且年金保险公司根据第0年时保单池的年金支付总额向SPV购买保险,并使保险金额I等于0年时年金支付总额。因此,保险公司在第t年需要根据其保单池内实际生存概率Sx+t向仍然存活的年金受益人共支付的年金额At等于I×Sx+t。这样,年金保险公司的每年净支出可表述为:

如果有效期内发生长寿风险,即第t年当实际生存概率水平超过预定的阈值Xt时,尽管年金保险公司的年金偿付支出增加,却能够从SPV支付的现金流来对冲这部分损失。长寿债券只能在一定程度上对冲长寿风险,这是因为当实际生存概率Sx+t超过上限Xt+C时,SPV支付给年金保险公司的现金流入并不能完全覆盖其超出生存预期的年金保险支出。

六、结 语

寿险证券化理论框架由三个基本原理和三大类型中所包含的特有的经济学与保险学原理组成。它包含资产重组原理、风险隔离原理和信用增级原理,这些与一般资产证券化的原理较为相似,但也融合了寿险业的经营特征。虽然都是为了融资,内含价值证券化是提前套现保单本身所包含的未来利润现金流,而责任准备金证券化则是提前释放多余责任准备金。风险转移证券化的目的主要是为了转移分散死亡率的峰值风险到资本市场。

寿险证券化是寿险业与资本市场高度融合的产物,其产生与发展将为寿险业提供更广阔的资金来源和转移寿险风险的新型渠道。在国外,寿险证券化发展迅速,已经积累了很多成功的宝贵实践经验,但在我国相关的研究才刚开始起步。我国的保险业仍处于发展的初期阶段,资金需求旺盛。此外,寿险公司还要应对因人口老龄化问题而带来的日益严峻的长寿风险,因此迫切需要找到适合我国国情的寿险证券化方案。本文系统分析了寿险证券化的理论框架,期盼能对未来我国实现寿险证券化有所借鉴与启示。

[1]International Association of Insurance Supervisors(IAIS).Life Insurance Securitization [J].Issues Paper,2003.

[2]Cowley,Alex,Cummins,J.David.Securitization of Life Insurance Assets and Liabilities [J].Journal of Risk and Insurance,2005,72(2):193-226.

[3]Swiss Re.Securitization-New Opportunities for Insurers and Investors[J].Sigma 7,2006.

[4]Frasca R.,LaSorella K Embedded Value:Practice and Theory[J].Issue of the Actuarial Practice Forum,2009,3.

[5]Wang,Shaun S.A Class of Distortion Operations for Pricing Financial and Insurance Risks [J].Journal of Risk and Insurance,2000,67:15-36.

[6]Wang,Shaun S.A Universal Framework for Pricing Financial and Insurance Risks[J].ASTIN Bulletin,2002,32:213-234.

[7]Deng Y.L.,Brockett Patrick L.,MacMinn Richard D..Longevity/Mortality Risk Modeling and Securities Pricing [J].Journal of Risk and Insurance,2012,79:697 –721.

[8]Loeys J.,Panigirtzoglou N.,Ribeiro R..Longevity:A Market in the Making,Global Market Strategy [R].J.P.Morgan,2007,7.

[9]Potter,N.F.,Dembeck,J.,Brill,E.K.Making the Move [J].Best’s Review,2007,9:68-70.

[10]Lin Y.J.,Cox Samuel H..Securitization of Mortality Risks in Life Annuities [J].Journal of Risk and Insurance,2005,72:227-252.