融资约束、FDI流入对产业增长影响的实证分析——以浙江省为例①

谢乔昕,张 宇

(1.浙江工业大学 之江学院,杭州 310000;2.浙江工业大学 跨国投资研究中心,杭州 310000;3.浙江工商大学 杭州商学院,杭州 310000)

产业增长是经济研究的最核心问题之一,持续高速的产业增长是一国产业结构调整升级、国民收入持续提高的根本。在探寻产业增长的决定因素时,融资因素不容忽视。然而,中国金融市场的发展相对滞后,企业往往面临较高的融资约束水平,融资约束成为阻碍中国产业增长的重要障碍[1]。随着中国经济开放程度的不断加深,大量FDI(foreign direct investment)不断流入中国市场。部分学者注意到,除了资源禀赋、经济集聚等因素外,金融市场扭曲是吸引FDI快速流入的重要原因[2]。Huang认为,融资约束的存在、产权保护力度的欠缺,使得私营企业更愿意通过与外资建立伙伴关系逾越自身发展的障碍[1]。

1 文献综述

学者们对融资约束与产业增长的关系有争议。Demirguc-Kunt和Maksimovic认为,企业的融资约束对企业增长具有限制作用,融资约束水平较低的企业往往具有较高的增长速度[3]。在理论分析的基础上,Demirguc-Kunt和Maksimovic利用30 个国家上市公司的数据进行经验分析,发现企业的外部融资便利程度对企业增长具有显著的促进作用。Rajan和Zingales也注意到融资因素对行业发展的影响,他们利用41个国家的样本数据对融资约束程度与产业增长的关系进行了考察,发现融资约束对产业增长具有显著的负向效应,即融资约束水平较低的行业具有较快的增长速度[4]。贵斌威、徐光东和陈宇峰基于中国省际面板数据进行研究,结果表明,与其他行业相比,融资依赖度较高的行业从金融发展中获得的收益更多,从而从侧面验证了融资约束对产业增长的限制作用[5]。Cetorelli和Gambera以及Claessens和Laeven 从银行业发展对融资依赖型行业增长影响的角度考察了融资约束与产业增长的关系,发现融资约束对产业增长的影响并不显著[6-7]。

目前研究FDI流入的融资效应的文献相对较少。Huang较早以中国企业为对象进行研究,结果表明信贷约束程度较高的企业倾向于与外资合作以缓解自身的融资约束[1]。Guariglia和Poncet基于中国省际面板数据的经验研究对Huang的观点构成支持[8]。Hericourt和Poncet也得到了类似结论,即FDI流入有助于缓解企业融资约束,从而促进企业增长[9]。国内学者冼国明和崔喜君从产品市场和金融市场两个方面讨论了FDI对中国民营企业融资约束的缓解效应,发现FDI在产品市场中缓解了民营企业的融资约束,而在金融市场中对民营企业的融资活动具有一定的挤出效应[10]。罗长远和陈琳从产业关联的角度入手,提出FDI通过发挥金融信号功能引导信贷资源流向,最终通过发挥己场效应、水平效应和垂直效应缓解了内资企业的融资约束[11]。

尽管大量文献围绕融资约束、FDI与产业增长的相互关系展开讨论,但是从融资视角考察FDI流入对产业增长影响的文献较为匮乏。同时,已有研究通常基于国家或省际面板数据,缺乏对具体省份的FDI流入效应的考察,忽视了不同地区FDI的异质性对其经济效应的影响。本文以浙江省为研究对象,利用2008—2012年浙江省融资约束、FDI流入和产业增长的数据,从FDI对企业融资约束的影响路径出发,对浙江省的融资约束和FDI流入对其产业增长的影响及其交叉效应进行实证检验。之所以以浙江省为研究对象,主要基于以下考虑:第一,在中国现行的金融体系下,与其他企业相比,民营中小企业更易受到融资约束的困扰,而浙江省是中国民营经济大省、中小企业大省,也是开放型经济大省,因此融资因素对浙江省产业增长的阻碍尤为突出;第二,浙江省是开放型经济大省,浙江省的FDI流入规模长期居全国前列,大量FDI的流入能否缓解浙江省企业的融资约束进而促进产业增长,是一个具有重要研究价值的问题——研究结果具有理论意义和现实意义。

2 理论分析框架

本文参考Fisman和Love的思路[12],构造如下模型:

假定生产函数为Y=AK,记当期产出为Y0、下一期潜在产出为Y*,据此潜在增长率g*=(Y*-Y0)/Y0。为实现潜在增长率,企业的融资需求为I*=K*-K0=g*K0,其中K表示资本存量。

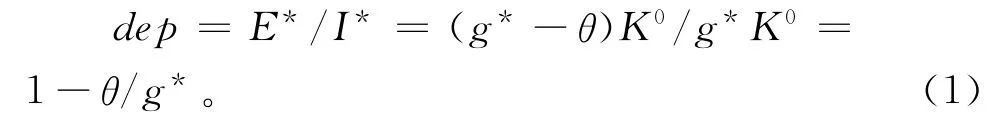

企业可通过利润留存获取部分资金。设企业利润为π、企业资产利润率为θ=V/K。假定企业当期利润全部留存,则企业的外部融资需求为E*=I*-π=(g*-θ)K0。依照Rajan和Zingales的定义,企业外部融资依赖度(dep)是指企业资本支出中无法通过自有资金筹集的部分,即

Rajan和Zingales认为,由于金融市场具有不完善性,因此企业无法获得所需的外部资金。假定企业实际获得的外部融资额为E,则企业融资约束为λ=E/E*。λ越大,说明企业外部融资需求的满足程度越高,企业面临的融资约束水平越低。

在考虑融资约束的情况下,企业实际能够取得的投资资金为I=π+E,企业实际增长率为

由式(2)可知,企业实际增长速度主要受潜在增长速度、外部融资依赖度和融资约束水平的影响。外部融资依赖度较高行业企业的增长更易受到融资约束因素的制约。

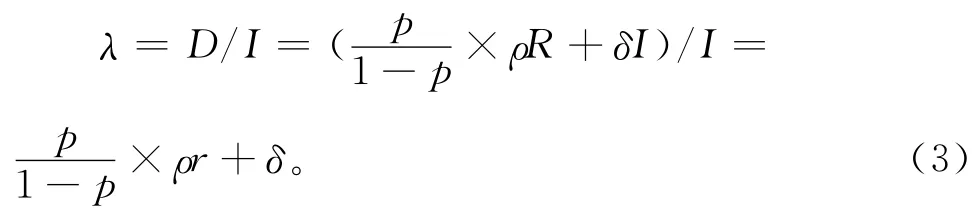

在上述基础上,本文围绕融资约束的影响因素展开讨论。鉴于中国的金融体系以间接融资为主,假定企业所需的外部投资额由银行信贷满足。假定企业投资一个项目的外部融资需求为I、项目成功时获得的收益为R。依据金融契约,金融机构为企业项目投资提供的资金额为D、在项目成功时获得的比例为ρ。金融机构在信贷过程中主要面临两种风险——项目失败和项目成功但企业违约。当出现这两种情况时,金融机构可通过变现抵押品弥补损失。假设金融契约成功履行的可能性为p、投资品变现率为δ,则金融机构的预期利润(不考虑折现)为V=p×ρR+(1-p)·[δI-D]。在竞争性市场的假设下,市场均衡时金融机构的预期利润为0。因此,金融机构愿意提供的融资额为D=[p/(1-p)]×ρR+δI,企业面临的融资约束水平为

其中,r=R/I,表示项目成功时的投资报酬率。由式(3)可知,企业的融资约束水平与金融契约履约率p、企业抵押资产变现率δ有关。利用式(3)对p和δ求一阶导,可知融资约束水平与两者之间均存在正相关关系。这说明:金融契约履约率、企业抵押资产变现率的提高有助于缓解企业面临的融资约束。

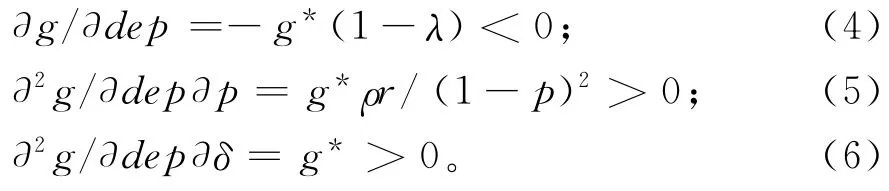

综合式(2)和式(3),可得:

式(4)说明:行业外部融资依赖度越高,行业增长率受到的限制作用越明显。式(5)和式(6)的经济含义是:金融契约履约率和企业抵押资产变现率的提高对高融资依赖度行业增长率提升的促进作用更为明显。一般而言,金融契约履约率p与金融机构甄别能力和金融合约担保情况有关,而企业抵押资产变现率δ主要受企业固定资产比例、企业规模等因素的影响。

在此基础上,本文对FDI通过影响产业内企业的融资约束进而推动产业增长的作用机理做如下探讨:

首先,FDI通过影响行业内企业的盈利能力、改变其内源融资能力而对产业增长产生影响。盈利能力是企业内源融资能力的决定因素。由式(4)可知,内源融资能力的改变能够影响产业内企业的外部融资依赖度,从而对产业增长产生作用。FDI流入对东道国企业盈利能力的影响主要通过生产率外溢和竞争效应两种路径实现。一方面,FDI的流入会带来先进的管理经验、技术等生产要素的输入,从而推动本土企业生产率的提高;另一方面,FDI会与本土企业形成竞争,从而造成行业内企业盈利水平的下降。

其次,FDI通过获得政府的隐性担保支持而增强地区金融机构的信贷意愿、推动产业增长。地方政府为了吸引FDI流入,可能采取为FDI提供隐性担保等方式为外资企业提供融资便利。FDI与本土企业合资,有助于提高企业信誉度,从而降低相关企业的金融契约违约率、增强金融机构的信贷意愿,进而降低行业内企业的融资约束水平。由式(5)可知,金融契约履约率的提高有助于产业增长的实现。

最后,FDI通过提供设备、技术等增强了行业内企业的资产有形性,缓解了企业信贷融资约束,推动了产业增长。张军和郭为发现,FDI在与本土企业合资往往会增加内资企业的实物资产存量,从而使本土企业更易获得抵押贷款[13]。另外,FDI提供的先进技术能够通过与有形资产结合来促进企业自动化的提升,从而提高企业的资产有形性。式(6)表明,资产有形性的提升对产业增长具有积极的促进作用。

3 实证分析

3.1 模型、数据与指标

本文参照Rajan和Zingales的研究思路,将融资约束、FDI作为解释变量纳入方程,并在模型中引入期初浙江省各行业产值在该省工业总产值中所占份额来控制行业增长的收敛效应。为考察FDI的融资效应及FDI对产业增长的影响路径,在方程中分别引入FDI与融资约束的交叉项以及FDI与企业内源融资能力、资产有形性和金融机构信贷意愿的交叉项。计量模型如下:

其中:gi;t表示第t年浙江省i行业的增长速度;FDIi;t表示第t年浙江省i行业的外商直接投资流入规模;FCi;t表示第t年浙江省i行业的融资约束水平,考虑到中国间接融资为主的融资结构现状,用资产负债率测度①资产负债率高,说明企业对银行信贷资金的依赖度较高,企业更易受到银行信贷行为的制约。同时,高资产负债率企业往往具有较高的财务风险,银行出于风险考虑可能会拒绝其信贷申请。;ROEi;t表示第t年浙江省i行业企业的内源融资能力,用毛利率指标反映;Morti;t表示第t年浙江省i行业企业的资产有形性,用期末浙江省i行业固定资产净额占全省资产总额的比例测度;FDt表示第t年浙江省金融机构的信贷意愿,用银行贷存比反映,该比例越高说明存款利用率越高、金融机构的信贷意愿越强;Sharei;t表示第t年期初i行业产值占全省工业总产值比重;Industryi表示行业虚拟变量。

本文使用浙江省行业数据对模型进行回归。考虑到数据可得性和统计口径一致,将实证检验的时间区间设为2008—2012年,样本行业共9个。由于《浙江统计年鉴》中外商直接投资数据只有电力、热力、水与燃气的生产供应行业的合计数,因此将这三个行业数据进行合并处理。

3.2 融资约束和FDI流入对产业增长的影响效应

本部分研究分两个层面进行:首先,利用包括外资企业在内的全行业企业样本数据进行研究,获得综合检验结果;然后,鉴于行业特征对融资约束有影响,按劳动-资本密度对样本行业进行分组讨论,以分析FDI融资效应的行业差异。为解决可能存在的内生性问题,笔者引入滞后项作为模型的工具变量并利用GMM(generalized method of moment)方法进行估计,估计结果见表中的第(3)列和第(4)列。回归结果表明,多数解释变量系数的t统计值明显提高。Hansen-Sargan检验结果表明,不能拒绝工具变量具有外生性的原假设。

从表1所示的回归结果可发现:融资约束对产业增长的影响系数显著为负,从而验证了式(4),即外部融资依赖度越高,则产业增长速度越低;FDI对产业增长的影响系数显著为正,从直接效应看,FDI对产业增长具有显著的正向推动作用;融资约束与FDI的交互项的系数显著为负,考虑到融资约束对产业增长的抑制作用,该结果表明FDI对低融资约束行业的增长具有更大的促进效应。这说明:FDI通过发挥融资效应加剧了行业融资约束,对产业增长产生限制作用。

表1 融资约束和FDI流入对产业增长影响的回归结果

就具体的作用机制而言,由方程的估计结果可知:FDI与企业内源融资能力的交叉项的系数显著为负,说明FDI削弱了行业内企业的内源融资能力,对产业增长具有约束作用;FDI与资产有形性的交叉项的系数显著为正,说明FDI通过提高行业内企业的固定资产占比促进了产业增长;FDI与金融机构信贷意愿的交叉项的系数显著为正,说明FDI通过增强金融机构的信贷意愿而对产业增长产生正向推动作用。

导致FDI的融资效应对产业增长产生负向影响的原因在于:虽然FDI通过带来先进的技术和设备而提高了行业内企业的资产有形性,同时政府为引进FDI而提供的隐性担保以及对金融机构信贷行为的干预使得FDI流入增强了金融机构的信贷意愿,进而资产有形性和金融机构信贷意愿的增强缓解了行业内企业的融资约束,从而对产业增长产生了一定的促进作用[14],但是,FDI进入也对本土企业形成竞争,恶化了行业内企业的盈利状况。从浙江省FDI流入的行业分布来看,纺织业、通用设备制造业、通信设备制造业、化学原料制品制造业是FDI流入的主要行业。其中,纺织业为劳动密集型行业,其他3个行业均属于资本密集型行业。孙灵燕和崔喜君通过研究FDI经济增长效应的行业差异发现,FDI对劳动密集型行业的技术进步、生产率提升的促进作用显著弱于其他行业[15]。因此,FDI流入对纺织业生产率提升的促进作用较为有限,FDI流入更多地产生了竞争效应,削弱了行业企业的盈利能力。FDI在通用设备制造业等资本密集型行业的生产率溢出效应受到限制,这可能是由专利技术保护以及本土企业学习能力不足等因素所致。

3.3 基于所有制视角的进一步检验

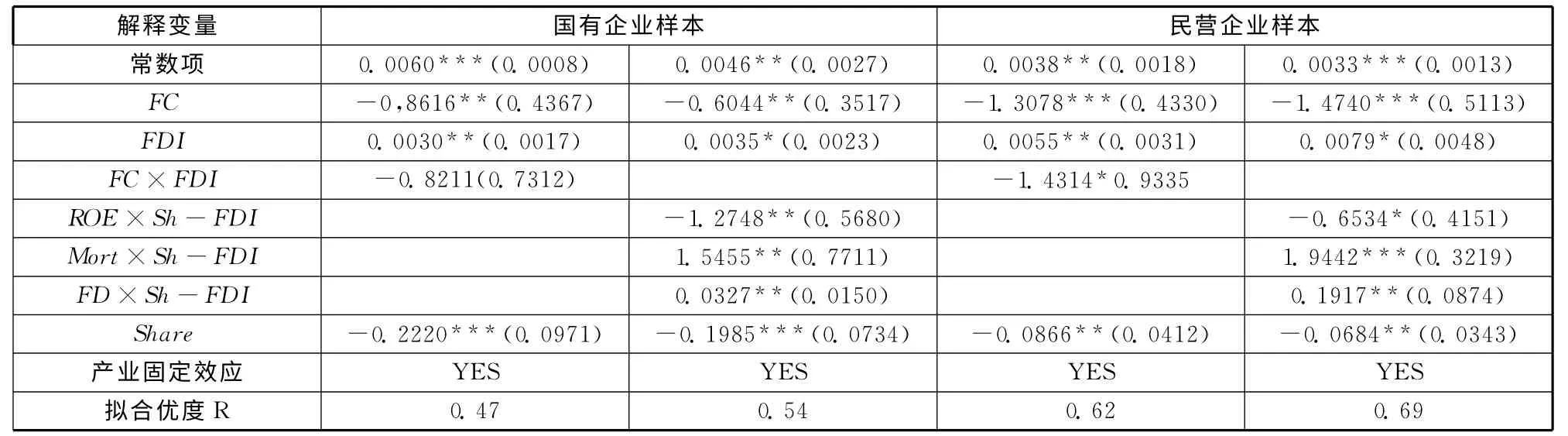

鉴于中国现有的金融体系对不同所有制企业的融资约束具有影响,民营企业更依赖利用一些非正规制度缓解自身的融资约束。Huang发现,民营企业倾向于与外资合作以缓解其自身的融资约束。鉴于此,本文分别检验FDI流入对行业内国有企业和民营企业的工业总产值增长率的影响,以细致地考察融资约束和FDI流入对产业增长的影响机制,具体的回归结果见表2。

表2 融资约束、FDI流入与产业增长关系的回归结果——基于所有制的视角

由表2可知:融资约束对行业内国有企业工业总产值增长的影响效应不显著,而对行业内民营企业工业总产值的增长具有显著的抑制作用——这与目前中国转轨期金融体制的特征相吻合;从FDI流入的系数来看,FDI流入对行业内国有企业和民营企业的工业总产值的增长均具有正向推动作用,但对行业内民营企业工业总产值增长的影响系数未能通过显著水平检验;政府对金融体系的干预使得浙江省国有企业的贷款行为受其债务负担的影响较小,因此资产负债率对国有企业增长的约束作用弱于民营企业;从FDI流入与融资约束的交叉项的系数来看,FDI对高融资约束行业国有企业工业总产值的增长具有负向影响但并不显著,对高融资约束行业民营企业工业总产值的增长具有显著的抑制作用。与Huang、Hericourt和Poncet等的研究结论不同,本文的研究结果显示,FDI流入并未帮助浙江省的民营企业规避融资障碍,反而通过发挥融资效应对行业内民营企业工业总产值的增长产生阻碍作用。

从作用机理来看,不论国有企业样本组还是民营企业样本组,FDI流入与企业内源融资能力的交叉项的系数均为负值,即FDI通过产品市场作用路径对本土企业的内源融资能力造成损害。其中,国有企业的经营体制僵化等,使得FDI通过产品市场作用路径对其内源融资能力的损害更为明显。不论国有企业样本组还是民营企业样本组,FDI与资产有形性的交叉项的系数均为正值,且民营企业样本组的该系数更高。这说明:FDI流入能够有效增加行业内本土企业的实物存量,从而增强了其抵押贷款的能力,对行业增长产生了积极影响。国有企业样本组的FDI与金融机构信贷意愿交叉项的系数显著为正,而民营企业样本组的该系数显著为负。结合表1的回归结果进行分析可知:尽管FDI流入增强了金融机构的信贷意愿,但是信贷意愿提高带来的贷款增量更多地被外资企业和国有企业占有,未能有效流入民营企业。中国现有的金融体制存在“所有制歧视”,国有企业在因外资竞争而出现效益下降时,往往倾向于借助政府干预获取信贷资源的支持。考虑到外资融资本土化趋势,在信贷资源一定的情况下,国有企业和FDI对民营企业的信贷活动具有挤出效应。因此,FDI的融资效应对国有企业工业总产值增长的负向效应主要是通过产品市场作用路径实现的,而对民营企业工业总产值增长的影响是通过产品市场和金融市场两方面作用路径实现的。

4 结论及政策建议

本文从理论上阐述了融资约束和FDI流入对产业增长的作用机制,然后利用2008—2012年浙江省9个制造业的数据,对浙江省的融资约束和FDI对产业增长的影响效应及其交互作用进行了考察,并对FDI的融资效应对行业内国有企业和民营企业工业总产值增长的作用效应及路径进行了分组检验。

本文的主要研究结论如下:融资约束对产业增长具有显著的制约作用;FDI通过发挥融资效应对产业增长产生负向作用;从具体的作用机制看,FDI通过提高行业内企业的资产有形性来增强金融机构的信贷意愿,从而降低了行业内企业的融资约束水平,通过发挥竞争效应削弱了行业内企业的内源融资能力;FDI对行业内国有企业和民营企业工业总产值的增长均具有限制效应,对国有企业增长的影响效应主要通过产品市场作用路径实现,而对民营企业的影响效应是通过产品市场和金融市场两条作用路径传导的。

本文的研究结论对于浙江省缓解企业融资约束、完善引资政策、推动产业持续快速增长具有重要的政策含义。首先,融资约束对产业增长具有显著的限制作用,意味着合理配置金融资源、缓解产业内企业的融资约束能积极推动产业增长,因此有必要加快金融市场化进程、减少政府对信贷资源的干预,避免政府的隐性担保对信贷市场的干扰。其次,辨证看待FDI流入的融资效应,趋利避害,避免FDI流入的竞争效应对行业内企业内源融资能力的削弱,将引资行业由劳动密集型行业转向技术密集型行业,充分发挥FDI在提高资产有形性等方面的积极效应。

[1]HUANG Y.Selling China:Foreign Direct Investment During the Reform Era[C].New York:Cambridge University Press,2003.

[2]NIELS H,LENSINK R.Foreign direct investment,financial development and economic growth[J].The Journal of Development Studies,2003(38):142-163.

[3]DEMIRGUC-KUNT A,MAKSIMOVIC V.Law,finance,and firm growth[J].Journal of Finance,1998,53(6):2107-2137.

[4]RAJAN R G,ZINGALES L.Financial dependence and growth[J].American Economic Review,1998,88(3):559-586.

[5]贵斌威,徐光东,陈宇峰.融资依赖、金融发展与经济增长——基于中国行业数据的考察[J].浙江社会科学,2013(2):50-61.

[6]CETORELLI N,GAMBERA M.Banking market structure,financial dependence and growth:international evidence from industry data[J].Journal of Finance,2001,56(2):617-648.

[7]CLAESSENS S,LAEVEN L.Financial development,property rights,and growth[J].Journal of Finance,2003,58(6):2401-2436.

[8]GUARIGLIA A,PONCET S.Could financial distortions be no impediment to economic growth after all?Evidence from China[J].Journal of Comparative Economics,2008(36):633-657.

[9]HERICOURT J,PONCET S.FDI and credit constraints:firm-Level evidence from China[J].Economic Systems,2009(33):1-22.

[10]冼国明,崔喜君.外商直接投资、国内不完全金融市场与民营企业的融资约束[J].世界经济研究,2010(4):54-59.

[11]罗长远,陈琳.FDI是否能够缓解中国企业的融资约束[J].世界经济,2011(4):42-61.

[12]FISMAN R,LOVE I.Financial dependence and growth revisited[R].NBER Working paper,No.9582,2003.

[13]张军,郭为.外商为什么不以订单而以FDI的方式进入中国[J].财贸经济,2004(1):33-38.

[14]张宗益,骆垠杏.我国上市公司股权再融资偏好的影响因素[J].技术经济,2012(9):88-93.

[15]孙灵燕,崔喜君.外商直接投资如何影响了民营企业的融资约束[J].南方经济,2012(1):47-57.