股权激励中关键设计要素整合性实证分析

陈维政,蒋云波,杨万福,2

(1.四川大学工商管理学院,成都610064; 2.重庆邮电大学经济管理学院,重庆400065)

股权激励中关键设计要素整合性实证分析

陈维政1,蒋云波1,杨万福1,2

(1.四川大学工商管理学院,成都610064; 2.重庆邮电大学经济管理学院,重庆400065)

股权激励是现代股份制企业中所有权与经营权分离的条件下,为化解所有者与经营者之间目标不一致而产生的委托代理矛盾的一种长期激励制度。但是,股权激励方案设计时应该考虑哪些关键要素,这在理论界和实践界都存在争议。选取中国上市公司中实施股权激励的公司作为实证研究对象,运用SPSS16.0统计软件对股权激励中的六大设计要素进行了整合性实证分析。研究发现:股权激励方案中股权激励的初始价差、股权激励的激励标的物、股权激励的行权条件等3个要素与公司的绩效有显著的相关关系,是股权激励方案设计中的关键要素,其中初始价差是最有效的要素,而股权激励的有效期、股权激励的比例、是否预留股份等3个要素对公司的绩效影响不明显。

股权激励;关键设计要素;公司绩效;实证分析

一、引言

2006年1月1日《上市公司股权激励管理办法(试行)》的施行,给我国上市公司实施股权激励计划做出了详细的政策指导和操作规范,使得股权激励真正意义上步入可操作阶段。此后,2006年1月27日由国资委颁布的《国有控股上市公司(境外)实施股权激励试行办法》和2006年9月30日由财政部颁布的《国有控股上市公司(境内)实施股权激励试行办法》对国有上市公司实施股权激励计划做出了进一步的规定。这些法规制度的颁布实施为中国上市公司的股权激励翻开了新的一页。2008、2009年陆续颁布实施的《股权激励有关事项备忘录》,进一步规范了我国上市公司股权激励计划的操作。

但是,如何有效地发挥股权激励的作用,还需要对股权激励计划的设计要素进行研究,以期发现那些最有效的股权激励关键设计要素。在学界的研究中,股权激励方案的主要要素有不同的提法,吕宏晶[1]等提出了激励对象、激励方式、行权价格、行权的绩效条件、激励期限、授予数量及比例的六要素,而陈爱早[2]提出了激励对象、股票来源、股票数量、行权价格、行权资金来源和合适的行权期六要素,也有学者提出了业绩指标、支付水平、行权价格、股票数量4个定量要素与激励对象、股票来源、激励时机、行权方式、行权时间、有效期限六个定性化要素[3],还有胡八一[4]提出了定目的、定对象、定模式、定数量、定价格、定时间、定来源、定条件与定机制的九要素说。结合文献分析,同时考虑上市公司数据的可获得性,本文选择股权激励初始价差、股权激励有效期、股权激励行权条件、股权激励的激励标的物、股权激励比例和是否预留股份6个最重要的要素进行分析研究,区分其在股权激励作用上的不同。并以中国上市公司中实施股权激励计划的公司为研究对象,通过对方案中的这六大设计要素进行实证分析,探索股权激励方案应该如何进行设计更为有效,为我国上市公司建立和完善股权激励计划提供理论支持和管理建议。

二、文献综述与研究假设

(一)文献综述

近几年,学者对股权激励的研究相当多,综合国内外的研究文献发现,研究热点主要集中在股权激励有效性与影响股权激励作用发挥的要素方面,而对股权激励方案中的要素如何影响方案有效性的研究还较少。

在有关股权激励价格方面,主要集中在如何定价的研究问题上。有学者认为中国的上市公司应根据企业的实际情况确定体现公司内在价值又能体现股权激励作用的合适价格[2,5-6]。在确定股票期权的行权价格时,一方面要对期权授予时股票市场的价格进行考虑,另一方面要采用非市场价格评估的方法来对授予价格进行修正或者重新制定[7]。陈爱早[2]的研究则指出,初始价格直接决定了经营者持股取得收益的基本起点,是股权激励机制设计中最关键的一项内容。

在股权激励期限方面,相关法律明确规定股票期权的有效期不得超过10年,而学者的研究主要在股权激励期限与公司绩效的关系分析。Zattoni[8]的研究认为股权激励的有效期限越长,使得经营者难以操作公司绩效指标,特别是对其行权有利的会计业绩指标,而且时限越长,可以通过多次分期行权来降低每次行权数量,使得高管通过幕后操作获得高额套现的动机与机会大大减少。国内不少学者认为我国相关的法律法规尚不健全,不宜将股票期权计划的有效期设计得过长,最好不超过6年[7,10],同时也不能太短,避免短期套现以保证长期激励效果[2]。而徐宁和徐向艺[10]的研究却发现在我国上市公司的绩效改善上,激励有效期限大于5年显著优于激励有效期限小于等于5年的股权激励方案。

在股权激励的行权条件方面,研究主要集中在绩效考核指标合理性方面,相关法规规定股权激励考核指标原则上要在综合性指标、成长性指标、反应收益质量的指标这3类指标中各选一个。而中国当前一些公司的股权激励绩效考核指标存在单一、目标值过低的情况[6,11],因此有学者建议在对企业业绩进行评价时,采用经济增加值、平衡记分卡等方法可能效果会更好[12-13],而徐宁和徐向艺选取了32家上市公司作实证研究发现具有严格绩效条件的激励方案,在公司绩效改善上显著优于具有宽松绩效条件的激励方案[10]。

在股权激励的标的物方面,有学者认为限制性股票优于股票期权[14-15],也有学者认为恰恰相反,还有学者[19]认为需要因激励对象而采用不同的标的物:限制性股票适用于企业留住一般的核心员工,股票期权适用于企业激励高层管理人员[16]。而李曜的实证分析发现,国内上市公司股权激励标的物倾向于股票期权[17]。

在股权激励比例方面,相关法律有明确的限制性规定,而学者的研究主要集中在股权激励比例与公司绩效的相关关系上,大部分学者通过研究还发现股权激励比例在不同的区间范围对公司绩效的提升有不同的显著的影响作用[18-21]。

在预留股份的设置方面,目前学术界和实践界的研究成果都很少。胡伟在企业实践中发现,当某些企业具有较好的成长性时,特别是刚刚起步的高科技技术企业,在设计激励方案时,不预留一部分的股份可能挫伤员工的工作积极性[22]。

这些研究表明股权激励作用正表现出综合性和复杂性的特点,但仅凭直观、单项的分析很难准确分辨出方案中哪些要素在发挥作用,而股权激励方案设计的关键问题在于:究竟哪些要素在发挥作用?而这些要素中又有哪些在发挥关键作用?这些在股权激励方案设计中的重要问题,亟需国内理论界加以系统深入的实证分析。

(二)研究假设

根据前述相关文献,以往的研究对六大要素有一定的关注,有不少实证性研究与经验总结,结论也相当丰富,但似乎还没有形成一致性比较高的意见,缺少对六大要素进行符合逻辑的整合研究。因此,本文将六大要素加以整合研究,提出如下整合研究模型(图1)与假设。

图1 股权激励设计要素整合研究模型

基于股权激励的相关研究文献,本文选取公司规模、公司性质、所属行业、所属年份、所属地区作为控制变量。其原因如下:公司规模在某种程度上决定了公司的绩效,一般说来,公司资产总额越大,公司的规模效应越明显,公司绩效就会越好;目前我国实施股权激励的上市公司中,部分国有企业是股权分置改革后顺势推出股权激励计划方案,公司性质也可能对实施股权激励上市公司的绩效有所影响,因此要控制公司所有权性质的影响;考虑到不同行业、不同年份、不同地区的经济环境可能存在差异,把行业、年份、地区也作为控制变量。最后,本文选取公司绩效作为被解释变量,在控制相关变量影响的情况下,来研究股权激励六大设计要素对公司绩效的影响作用,以期探索出最有效的股权激励关键设计要素。

该整合研究模型中,6个研究假设为:

H1:股权激励的初始价差与公司绩效存在显著正相关关系。

H2:在法律规定的10年范围之内,股权激励计划有效期与公司绩效存在显著正相关关系。

H3:行权条件严格的公司绩效显著优于行权条件宽松的公司绩效。

H4:股权激励标的物选择上,选择限制性股票的上市公司绩效显著优于选择股票期权的上市公司。

H5:在法律规定的10%范围之内,股权激励比例与公司绩效存在显著正相关关系。

H6:在股权激励预留股份的设计上,有预留股份设计的公司绩效显著优于没有预留股份设计的公司绩效。

三、研究设计

(一)变量的选取和定义

本研究中涉及3种变量,即解释变量、控制变量及被解释变量,下面分别对其定义如下。

1.被解释变量

本研究在选择衡量公司绩效的变量时,考虑到目前国内股票市场的弱有效性、股价的大幅度波动等问题,未采用衡量公司市场绩效的变量,如托宾Q、每股收益、每股市价等,而是选取财务绩效指标扣除非经常性损益之前的加权平均净资产收益率作为公司绩效的替代变量。这主要基于以下3个原因:第一,中国证监会把净资产收益率作为公司首次公开发行的考核指标,因而这一指标受到上市公司的严格管控,因此加权平均净资产收益率也具有相当的可靠性;第二,目前我国实施股权激励的上市公司通常选取扣除非经常性损益前、后的加权平均净资产收益率较小者作为被激励对象的考核指标,因此,这两个指标受到严格监控,同等重要;第三,扣除非经常性损益后的加权平均净资产收益率是随2008年《股权激励有关事项备忘录2号》文件得以在实施股权激励计划上市公司中规范的,要求采用新会计准则计算,但是本文时间跨度是2006-2010年,为保证结论的可靠性,还是选取了扣除非经常性损益之前的加权平均净资产收益率,其公式表述为:

加权平均净资产收益率=报告期利润/(期初净资产+报告期净利润÷2+报告期发行新股或债转股等新增净资产×新增净资产下一月份起至报告期期末的月份数÷报告期月份数-报告期回购或现金分红等减少净资产×减少净资产下一月份起至报告期期末的月份数÷报告期月份数)。

2.解释变量

(1)预留股份设计

本文将股权激励计划方案设计中的股份预留情况设置成为一个哑变量,其中,没有预留股份设计的取值为0,方案中设计预留股份的取值为1。

(2)股权激励的比例

股权激励的比例就是在股权激励计划方案设计中确定的用于激励员工的比例。将其定义为:股权激励比例=股权激励份额/公司股份总额,单位为%。

(3)股权激励的有效期

股权激励的有效期就是在股权激励计划方案设计中确定的本方案生效到终止历时的时间,单位为年。

(4)股权激励的标的物

鉴于本文涉及的股权激励标的物只有股票期权和限制性股票,因此,将股权激励的标的物设置成哑变量,其中,股票期权取值为0,限制性股票取值为1。

(5)股权激励的初始价差

本研究中的股权激励的标的物有股权激励和限制性股票,初始价格则指股票期权的初始行权价和限制性股票的授予价格,那么初始价差就是授予日的公平市价与股权激励计划公布的初始价格之差。

(6)股权激励的行权条件

根据2008年国资委和财政部发布的《关于规范国有控股上市公司实施股权激励制度有关问题的通知》规定,股权激励考核指标原则上要在综合性指标、成长性指标、反应收益质量的指标这三类指标中各选一个。另外,30%这一数值基本上处于所有采用净利润增长率作为绩效考核指标公司的60分位数的位置,具有一定的参考价值[15]。本文从考核指标的数量和考核指标值两个方面来定义股权激励计划的考核指标[19]。考核指标大于等于3个或者任一考核指标值大于30%视为行权条件苛刻,考核指标小于3个且所有考核指标值都小于30%视为行权条件宽松。因此,本文将股权激励考核指标也设置为哑变量,行权条件苛刻的取值为0,行权条件宽松的取值为1。

3.控制变量

在研究股权激励的实施效果时,很多学者指出激励与约束是相辅相成的,有激励就会有相应的约束,通常自身方案的合理性起着激励作用,而外部的环境因素则有约束作用。这些对股权激励有影响的外部环境有很多,包括公司成长机会、企业性质、营业收入、公司规模、竞争性、行业风险水平、高管持股比例、独立董事比例、所处地区等,本文选择了众多学者都认同的5个因素作为研究的控制变量。

(1)公司规模

资产总额是衡量公司规模的一个非常重要的指标,由于每个公司资产总额的绝对值过大,本研究取公司资产总额的对数作为公司规模的代理变量。

(2)公司性质

本文的公司性质指国有控股和民营控股两类,因此,公司性质是一个二分类变量,设置成哑变量,国有控股取值为0,民营控股取值为1。

(3)行业

本文对行业进行了两分类划分,分成了高新技术行业和非高新技术行业[12],高新技术行业包括电子通信、医药生物、电子元器件、设备仪表和外部设备,其他行业归类为非高新技术行业,将行业设置成哑变量,其中,非高兴技术行业取值为0,高兴技术行业取值为1。

(4)时间

本研究选取2006年1月1日到2010年9月30日时间段作为选取样本的时间范围,将时间变量设置成哑变量。考虑到2007年是这五年中经济形势比较好的年份,于是将2007年作为对比水平,哑变量设置情况是2006年(1,0,0,0),2008年(0,1,0,0),2009年(0,0,1,0),2010年(0,0,0,1)。

(5)地区

本文将样本公司所在地分为东部、中部和西部3个地区。其中,东部包括的地区有广东、海南、福建、上海、浙江、江苏、山东、北京、辽宁、天津,中部包括的地区有湖南、湖北、河北、吉林、黑龙江、河南、山西、安徽、江西,西部包括的地区有新疆、内蒙古、西藏、甘肃、宁夏、陕西、贵州、四川、重庆、云南、广西、青海。本文将地区这一控制变量设置成哑变量,考虑到东、中、西部三个地区中,西部经济实力相对薄弱,将西部作为对比水平,因此,哑变量设置情况是东部(1,0),中部(0,1)。

(二)回归模型

根据研究模型、研究假设及根据变量定义收集到的二手数据,本文尝试通过建立回归模型,用回归分析来检验研究假设。出于模型保险性和研究结果具有可比性的角度考虑,在控制了企业性质、行业、时间、地域、资产规模等对公司绩效影响的前提下,基于普通最小二乘法建立了多元回归模型,利用分层回归的统计方法对股权激励六大设计要素与公司绩效之间的关系进行实证研究,以便检验股权激励计划方案中各个要素作用的大小与差异。

回归模型如下:

其中,Y代表公司绩效,β1、β2、β3、β4、β5、β6代表各自对应解释变量待估计的系数,β0代表截距,Control Variables代表控制变量,ε代表随机干扰项。

(三)样本选取与数据来源

本研究选用2006年1月1日至2010年9月30日期间在深交所和上交所A股上市的企业中实施股权激励的企业为研究样本。为减少研究误差,对初始样本做如下处理:(1)考虑到极端值可能对研究造成影响,因此剔除公司业绩过差的标记为ST和*ST公司;(2)本研究只比较企业性质为国有控股企业和民营控股企业之间的差异,因此剔除由外资控股的样本;(3)本研究侧重研究股权激励标的物为股票期权和限制性股票对公司绩效的影响,因此剔除激励标的物是股票增值权的样本。通过以上步骤的处理后,共获得101个样本观测值。

股权激励的股份预留情况、股权激励比例、股权激励有效期、激励标的物、初始价格、行权条件等变量的原始数据来自CSMAR上市公司治理结构数据库中股权激励相关文件,加权平均扣除非经常损益前的净资产收益率等财务指标的原始数据来自CSMAR上市公司财务指标分析数据库,公布日收盘价格来自大智慧交易软件证券信息平台,还有小部分数据来自东方财富网。同时,利用东方财富网和大智慧软件等数据搜集工具相互进行数据核查,以保证研究原始数据的准确性。

四、数据分析与结果

(一)数据预处理

本文在SPSS16.0数据统计软件中进行数据的录入,由于本文数据缺失值较少,因此采取SPSS16.0统计软件的删除/报告缺失值,直接在数据分析过程中进行缺失值处理[23]。然后采用PP图检验方法进行正态性检验,检验过程中发现,所有连续变量的数据基本都分布在对角线上,同时,其分布的残差图较均匀地分布在Y=0这条直线上下,因此,数据基本呈正态分布。

(二)样本观测值特征描述性分析

本文共获得符合研究要求的有效观测值101个,此次搜集面板数据在企业性质、行业编码、观测值所在年份、观测值所在地区方面的特征如表1所示。

表1 样本观测值的企业性质、行业等特征的描述性分析

(三)变量的相关性分析

本文对解释变量、控制变量、被解释变量根据变量的不同类型利用相关分析的Bivariate过程进行线性相关分析,结果见表2。从表2可知:所示控制变量中,资产总额、企业性质、行业编码与加权平均净资产收益率存在显著的相关关系。因此,在后续的回归分析中要对资产总额、企业性质、行业编码等控制变量加以控制;同时,解释变量及控制变量之间存在不同程度的相关关系,并且相关系数均小于0.8,变量间不存在共线性问题,但仍然需要在回归分析中进一步检验。

表2 解释变量、控制变量与被解释变量的相关系数矩阵

(四)变量分析

利用独立样本T检验、多元回归等统计方法对控制变量、自变量进行检验。

1.控制变量

利用独立样本T检验或采用回归分析对控制变量进行检验分析,得出如下结论(限于文章篇幅,检验结果数据未全部列出):国有控股企业的公司绩效显著优于民营控股企业;非高科技企业的公司绩效显著优于高科技企业;方差分析后经过LSD检验得知,2007年的加权平均净资产收益率显著优于其他年份,而其他年份之间没有显著性差别;不同地域公司加权平均净资产收益率没有显著差异;资产总额与加权平均净资产收益率存在显著的正向影响作用(标准化回归系数= 0.852,t=16.167,P<0.01)。因此,在后续的回归分析中要对企业性质等变量加以控制。

2.股权激励初始价差

对股权激励初始价差进行分层回归分析,分析结果如表3所示。

表3 初始价差对加权平均净资产收益率分层回归分析结果

由表3的回归分析结果可知:模型二残差间没有明显的相关性(D-W基本接近于2),模型一和模型二都具有统计学意义(P<0.01),变量之间基本上不存在多重共线性问题(容忍度的值都在0.281以上,方差膨胀因子的值都在3.553以下);在控制了企业性质、行业编码、时间、地域等控制变量后,股权激励初始价差对加权平均净资产收益率有显著的正向影响作用(标准化回归系数= 0.197,P<0.05)。

3.股权激励有效期

对股权激励有效期进行分层回归分析,分析结果如表4所示。

表4 股权激励有效期对加权平均净资产收益率分层回归分析结果

由表4的回归分析结果可知:模型二中在引入了股权激励有效期这一解释变量后,残差间没有明显的相关性(D-W值基本接近于2);模型一和模型二都有统计学意义(P值都小于0.01),各变量之间基本上不存在多重共线性问题(容忍度的值都在0.317以上,方差膨胀因子的值都在3.153以下);在控制了企业性质、行业编码、时间、地域等控制变量后,股权激励有效期与加权平均净资产收益率存在微弱的正向影响作用,但不显著(标准化回归系数=0.025,P=0.679)。

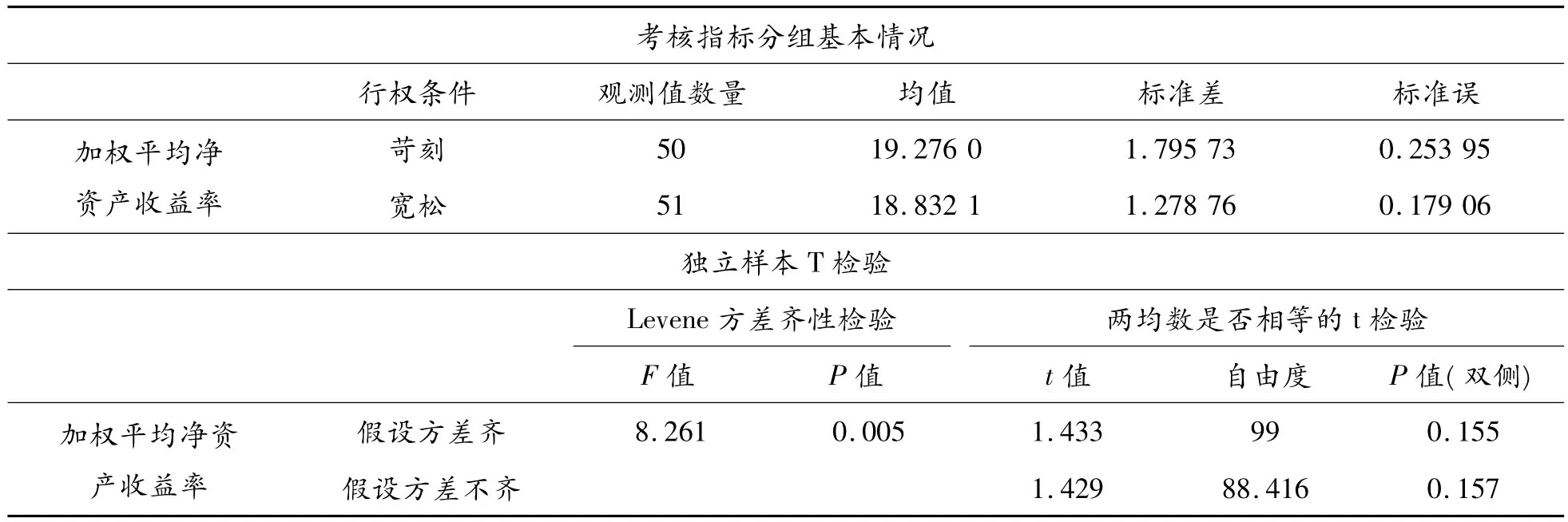

4.股权激励行权条件

对股权激励行权条件是否严格这一要素进行独立样本T检验的结果如表5所示。

表5 股权激励行权条件分组的T检验结果

从表5的分析结果可知:行权条件苛刻的企业的公司绩效稍微优于行权条件宽松的企业,但不显著(t=1.433,自由度为99,P>0.1)。

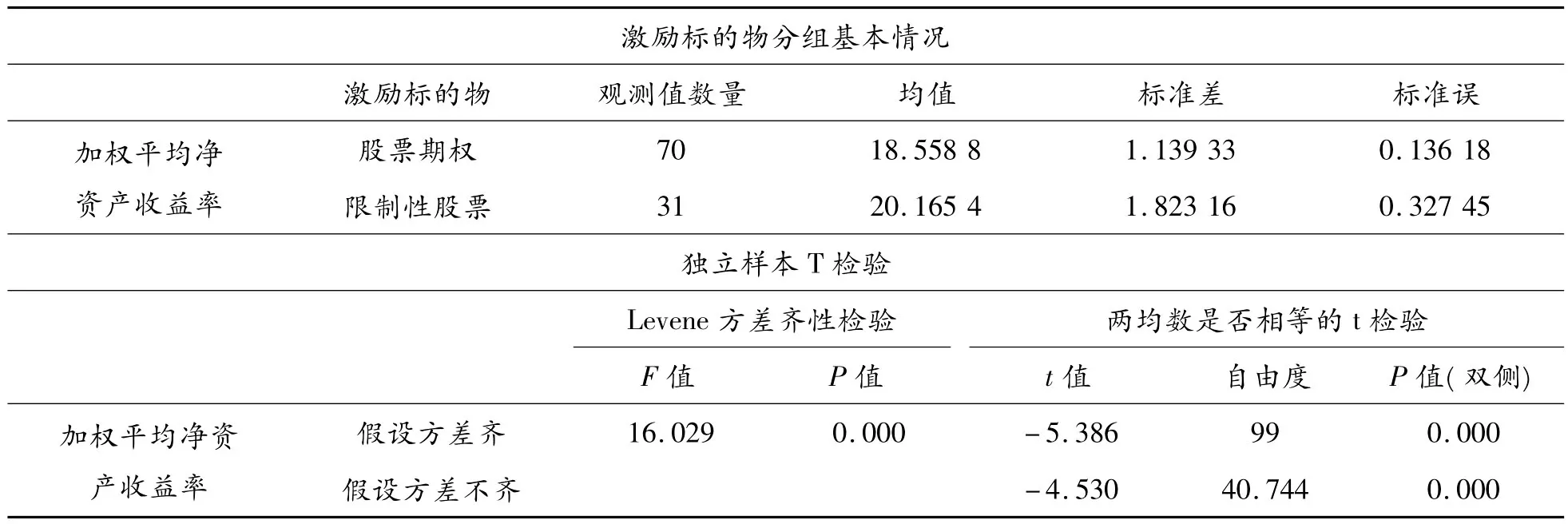

5.股权激励标的物

对股权激励标的物这一要素进行独立样本T检验的结果如表6所示。

表6 股权激励标的物分组的T检验结果

表6的T检验结果显示,设计限制性股票激励作为激励标的物的企业的公司绩效优于设计股票期权激励的企业(t=-4.530,自由度为40.744,P值为0.000)。

6.股权激励比例

通过将激励比例单独纳入分层回归模型进行回归分析,其结果如表7。

表7 激励比例对加权平均净资产收益率分层回归分析结果

由表7的结果可知:模型二中在引入了股权激励比例这一解释变量后,残差间没有明显的相关性(D-W值接近于2),模型一与模型二都具有统计学意义(P值都小于0.01),各变量之间基本上不存在多重共线性问题(容忍度值都大于0.297,方差膨胀因子的值都小于3.364);同控制了企业性质、行业编码、时间、地域等控制变量后,股权激励比例与加权平均净资产收益率存在微弱的正向影响作用,但不显著(标准化回归系数= 0.016,P=0.817)。

7.股份预留

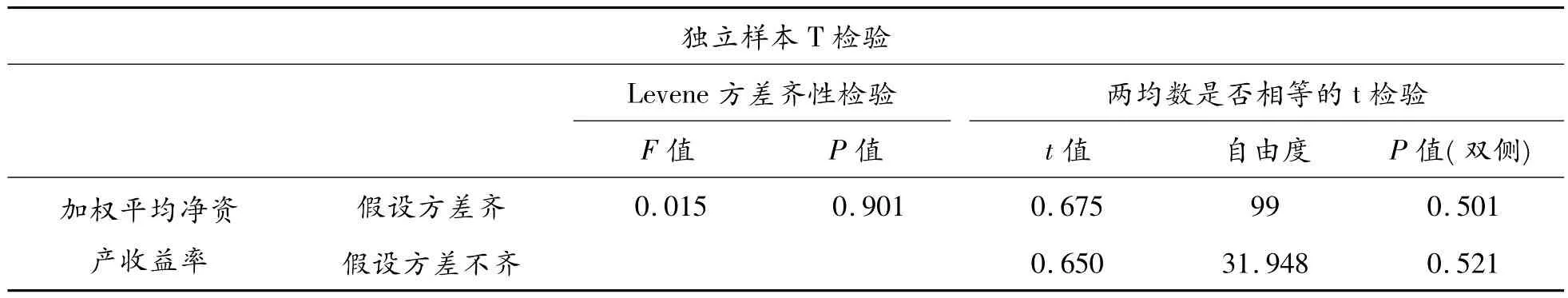

对股权激励方案中是否有预留股份这一要素进行独立样本T检验的结果如表8。

表8 股份预留分组后加权平均净资产收益率的独立样本T检验

续表

从表8的结果可知,没有设计预留股份的企业与设计预留股份的企业在加权平均净资产收益率上不存在显著性差异(t=0.675,自由度为99,P>0.1),前者绩效稍优于后者。

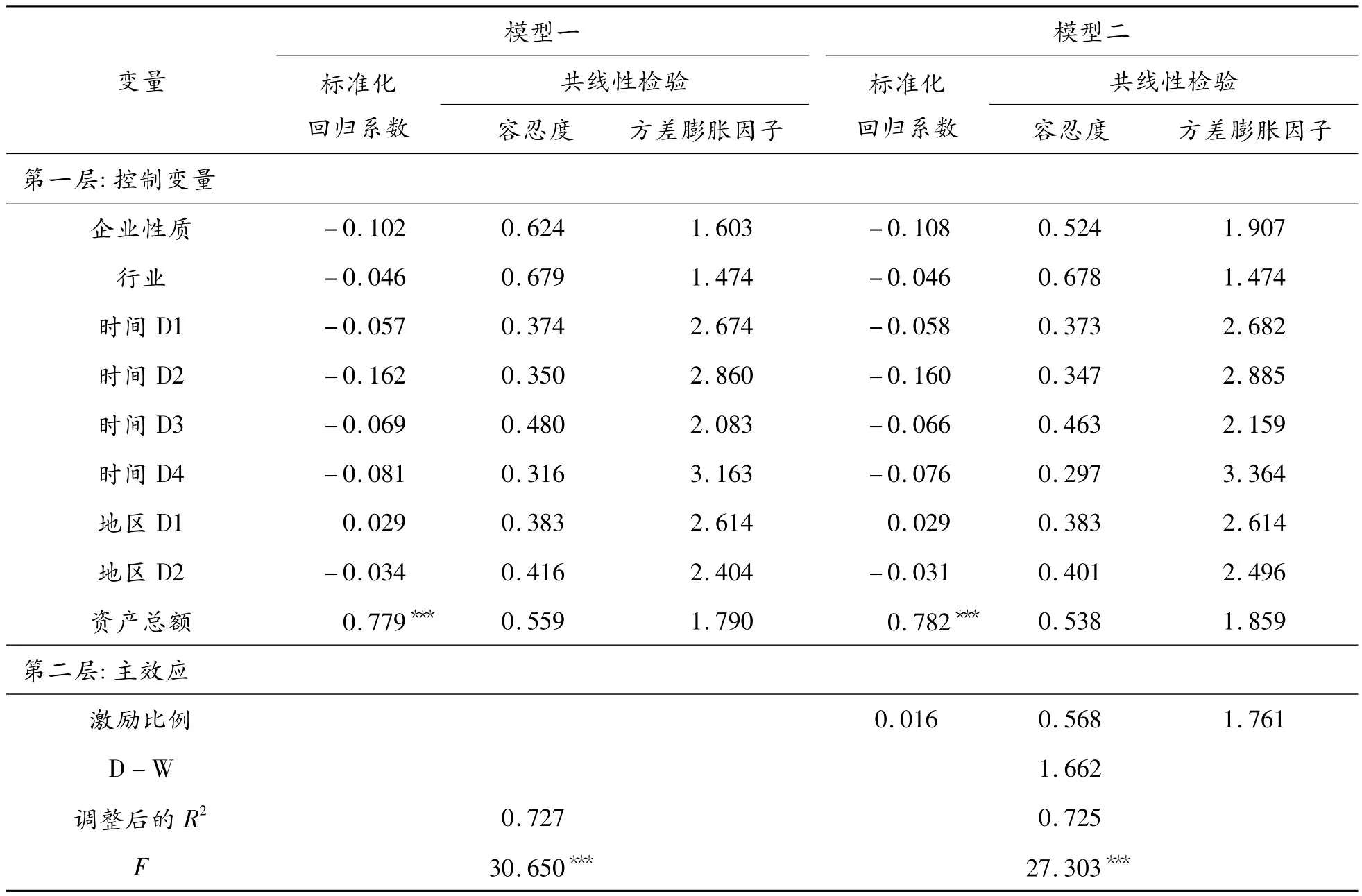

(五)变量整体检验

最后,将所有的变量同时进行回归分析,分析结果如表9所示。

表9 整体解释变量对加权平均净资产收益率分层回归分析结果

由表9的回归分析结果可知:模型二残差间没有明显的相关性(D-W值基本接近于2),模型一和模型二都具有统计学意义(P值都小于0.01),各变量之间基本不存在多重共线性问题(容忍度的值都在0.278以上,方差膨胀因子的值都在3.603以下);在控制了企业性质、行业编码、时间、地域、资产总额等控制变量后,股权激励的初始价差(标准化回归系数=0.228,P<0.01)、股权激励行权条件(标准化回归系数=0.103,P<0.1)、股权激励的激励标的物(标准化回归系数=-0.134,P<0.1)对企业的加权平均净资产收益率有显著影响;而股权激励的有效期(标准化回归系数=0.059,P>0.1)、股权激励的激励比例(标准化回归系数=-0.079,P>0.1)与是否预留股份(标准化回归系数=-0.086,P>0.1)对企业的加权平均净资产收益率只有微弱的影响作用。

五、研究结论与管理建议

(一)研究结论

经过实证分析研究,本文根据相关文献提出的6个研究假设中,有的假设得到了验证(H1、H3、H4),有的假设未有得到验证(H2、H5、H6),从而有效地区分出了6个设计要素中的有效要素,即关键设计要素。股权激励初始价差、限制性股票与行权条件是对公司绩效有显著影响的要素,其他的要素则没有明显的作用。

股权激励初始价差无论在单独还是整体的回归模型中都得到了显著正相关的有效结论,而且与其他几个要素相比,在集体回归模型中的标准回归系数(如表9所示,为0.228)在诸要素中最大,证明股权激励初始价差讨论的六大要素中是最有效的要素。而在实践中,初始价差很大程度上直接决定了股权激励计划能够给激励对象带来的收益的大小,如果初始价差较大,就会激励获得股权的高层管理者们付出更多的时间和精力去思考公司未来的发展,使公司保值增值,进而实现自身的利益。

实施限制性股票与否,在单变量的T检验与整体的回归模型中都得到了证实,证明实施限制性股票的公司绩效显著优于实施股票期权的公司。实践中限制性股票相比股票期权也更有优势,需要投资较少,风险也较小并可享受税收上的优惠,这将对激励对象起着巨大的激励作用。

股权激励的行权条件尽管在单变量的T检验中不明显,但在整体回归模型中显示与加权平均净资产收益率有显著的正相关性,证明这也是重要的有效激励要素,且条件苛刻的上市公司的加权平均净资产收益率更高。实践中也发现,苛刻的行权条件更能综合反应公司的整体绩效,可以有效地避免激励对象的机会主义行为,更好地保障公司的绩效。

而关于股权激励的有效期、股权激励比例与是否预留股权激励股份的假设在单变量检验与整体回归模型中都未得到证实,恰恰说明股权激励方案中的这3个要素对公司的没有明显的作用。

(二)管理建议

经过上述实证的研究分析,六大要素中最有效的是股权激励初始价差,使用限制性股票与较为严格全面的行权条件也是非常有效的要素;而股权激励有效期、股权激励比例与是否预留股份都不是重要的要素。因此,在股权激励方案设计上,要重点对股权激励初始价差、股权激励的标的物与行权条件进行精心设计。

股权激励方案中初始价格的设计上,由于目前限制性股票的授予价格在各个公司的设计情况不一样,有的公司甚至不需要激励对象通过投资进行行权,这方面的法律法规也不够健全。同时目前我国资本市场的弱有效性也会对股票价格造成影响,进而影响初始价格设计的合理性。初始价差过高,那么股东实施股权激励的成本就会相对较高,并且可能出现公司的经营管理者暴富的现象。因此,方案设计者在结合公司实际情况并且公司在股东可以承受的情况下,尽量将初始价差设计得稍微大些,这样更利于发挥股权激励的效果。

股权激励的标的物选择上,虽然实证研究结果得出施行限制性股票的公司绩效优于股票期权,并且股票期权受到股市的影响更大,风险较大,但是二者都有自己的优点,比如股票期权在操作上相比限制性股票更加方便简单,收益可能更大。因此,设计者在方案设计过程中要把限制性股票和股票期权各自的优缺点与企业的实际情况结合起来考虑;在很难做出决策的时候,考虑到中国证券市场弱有效性的现实状况,尽量选择限制性股票。

在股权激励的行权条件设计上,应该尽量从两个方面着手:不仅要在方案中增加行权考核指标的数量,多方面对经营者进行考核;同时还要注意考核指标的含金量,也就是考核指标的目标值尽量设计在同行业的平均水平及以上,以此来保证股权激励方案的合理性和股权激励的实施效果。

总之,在股权激励方案的设计上,为了保证其科学性,必须在借鉴所有实施股权激励计划的公司方案的成功之处基础上,结合自己公司的实际情况、行业的实际情况,以对股权激励初始价差、股权激励的标的物与行权条件为重点,做出科学、合理的方案设计。

[1]吕宏晶,孙明凯,我国房地产企业股权激励方案设计要素分析[J].吉林工商学院学报,2011(5):23-26.

[2]陈爱早.关于股票期权激励机制设计的实证研究[J].特区经济,2008(6):116-117.

[3]李红斐,杨忠直.我国国有上市公司股权激励方案的设计研究[J].南开管理评论,2002(2):41-44.

[4]胡八一.股权激励9D模型[M].北京:企业管理出版社,2010.

[5]江荣华.上市公司股票期权行权价格研究[J].生产力研究,2009(20):21-22.

[6]吕长江,郑慧莲,严明珠,等.市公司股权激励制度设计:是激励还是福利?[J].管理世界,2009(9):133-147.

[7]李淑珍,靳云飞.股票期权方案的设计难点及解决方案[J].北京服装学院学报:自然科学版,2002(10):82-85.

[8]Alessandro Zattoni.Alessandro Minichilli.The Diffusion of Equity Incentive Plans in Italian Listed Companies: What Is the Trigger[J].Corporate Governance:An International Review,2009(2).

[9]时晋萱.民营上市公司股权激励计划研究[D].成都:西南财经大学,2007.

[10]徐宁,徐向艺.股票期权激励契约合理性及其约束性因素——基于中国上市公司的实证分析[J].中国工业经济,2010(2):100-109.

[11]钱陆君,徐群娜,陈洁琼.从行权标准看民营上市公司股权激励制度的有效性[J].财务与会计,2009(4):32-34.

[12]曹阳.高管层股权激励中业绩评价的应用效果——基于我国上市公司高管层股权激励应用情况问卷调查结果之二[J].会计之友,2009(5):95-97.

[13]张佳佳.股票期权激励制度关键要素的优化设计[J].工业技术经济,2005(8):143-144.

[14]Hall B J,Murphy K J.The Trouble with Stock options,[J].Journal of Economic Perspeetives,2003(17):49-70.

[15]杨慧辉.股权分置改革后上市公司经理股权激励合约的优化研究[D].上海:东华大学,2009.

[16]付强,吴娓.限制性股票奖励、激励性股票期权与企业薪酬制度的选择[J].财会月刊.2005(11):48-49.

[17]李曜.股票期权与限制性股票股权激励方式的比较研究[J].经济管理.2008(12):11-18.

[18]Morck,Shleifer,Vishny.Management ownership and market—valuation:an empirical analysis[J].Journal of Financial Economics,1988(20):293-315.

[19]陈朝龙.中国上市公司管理层激励的实证研究[J].重庆大学学报:社会科学版,2002(5):24-26.

[20]刘剑,谈传生.管理层持股与公司绩效:来自深圳股票市场的经验证据[J].中国软科学,2005(10):112-119.

[21]巩震,金永生,王俊譁.中国上市公司管理层持股与公司绩效实证分析[J].会计研究,2008(12):44-48.

[22]胡伟.预留股份的长远考虑[J].商界,2010(4):69.

[23]张文彤.SPSS11统计分析教程(高级篇)[M].北京:北京希望电子出版社,2002.

(责任编辑彭志强)

Rationality of Key Designing Factors of Equities Incentive Plans

CHEN Wei-zheng1,JIANG Yun-bo1,YANG Wan-fu1,2

(1.School of Business,Sichuan University,Chengdu 610064,China;2.College of Economics and Management,Chongqing University of Posts and Telecommunications,Chongqing 400065,China)

Under the condition of the separation between firm ownership and control in modern jointshare companies,equity incentive is a long-term motivation system which can resolve the agent problem caused by the different goals between the firm owners and managers.This paper selected China's listed companies which implemented equity incentive as samples,and used the SPSS16.0 to conduct an empirical analysis of six design elements in the equity incentive plan.The results show that among six factors the initial price difference of incentive stock options,the restricted shares,and the conditions of exercising options have significant influences on the companies’performance,and therefore they are key incentive factors in equity incentive program design.But there is no statistical signifi-cance of the correlation between equity incentive period,proportion of incentive stock options and shares a reserved or not with the companies performance.

equity incentive plans;key designing factor;company performance;empirical analysis

F272

A

1674-8425(2014)01-0049-12

2013-08-26

国家自然科学基金“基于人力资源管理感知的工作场所偏离行为研究”(70972107)子课题“偏离行为对企业绩效影响研究”的成果之一。

陈维政(1951—),男,重庆人,教授,博士生导师,加拿大约克大学亚洲研究中心客座研究员,研究方向:企业组织与人力资源管理。

陈维政,蒋云波,杨万福.股权激励中关键设计要素整合性实证分析[J].重庆理工大学学报:社会科学,2014(1):49-60.

format:CHEN Wei-zheng,JIANG Yun-bo,YANG Wan-fu.Rationality of Key Designing Factors of Equities Incentive Plans[J].Journal of Chongqing University of Technology:Social Science,2014(1):49-60.

——基于SZH的案例研究