股票期权激励行权与机会主义择时

——基于SZH的案例研究

张 莲

股票期权激励行权与机会主义择时

——基于SZH的案例研究

张 莲

以SZH为例,研究公司管理层股票期权激励计划行权环节的机会主义择时行为。研究发现,SZH的股票期权行权前30个、20个交易日的累积超额收益率总体上呈下降趋势;行权前30个、20个交易日的超额收益率和累积超额收益率显著为负;与行权前30个交易日的股价相比,行权日的股价处于相对较低点。说明SZH管理层为了减少个人所得税,有意识的选择股价较低的时点行权,存在机会主义择时行为。

股票期权激励;行权;机会主义

根据最优契约理论,股权激励机制可以将股东和管理层的利益紧密的联系在一起,公司引入股权激励机制是为了有效的降低因两权分离导致的公司股东与管理层之间的代理冲突。但是,我国股权激励制度起步比较晚,自2005年进行股权分置改革以来,资本市场有效程度不高、公司治理机制弱化、法律法规不健全,为管理层的机会主义行权择时行为提供了条件,况且管理层具有很大的权力和信息优势,股权激励很可能沦为管理层谋取个人利益最大化的工具,不仅无法对管理层起到激励作用,反而会成为其获取超额收益的手段,违背公司股东的初衷,股权激励机制有效性的降低,不符合股东的长远利益,也不利于公司的健康发展。

我国上市公司主要采取股票期权、股票增值权和限制性股票三种激励模式,其中大约2/3的公司选择股票期权激励模式。股票期权激励主要包括授权和行权两个阶段。我国证监会2006年初颁布的《上市公司股权激励管理办法(试行)》(以下简称《试行办法》)规定,激励对象高管人员行权后获取的股票不能立即卖出,需至少持有半年,并且对行权时的股票收益征收个人所得税,每股税基为行权日股价与行权价格的差额。股权期权收益缴纳个人所得税的这种征税方法是否会诱使管理层在行权时进行机会主义择时行为?基于此,本文以SZH股票期权激励为研究样本,进行案例分析,考察期权激励行权过程中出现的机会主义择时行为,并进一步分析管理层是否存在节税动机,从而有利于进一步完善我国股权激励计划的制定和实施,提高股权激励机制的有效性,有助于公司的健康发展。

一、文献回顾

通过回顾既有文献,根据研究视角的不同,国内外学者关于股权激励相关问题,主要从股权激励授权、行权过程中的信息披露、盈余管理以及机会主义三个方面进行研究。

(一)股权激励与信息披露机会主义

Yermack、杨慧辉、葛文雷等通过实证研究发现,公司经理人在股权激励的授权环节存在操纵信息披露的行为,在授予股票期权激励草案公告前通过发布坏消息打压股价、草案公告后披露好消息提升股价,经理人选择在股价相对较低点公告股权激励草案,可以较低的成本获得股票期权[1-2]。Aboody等和Brockman以节税动机为切入点,对股权激励行权环节中的信息披露机会主义行为进行了分析,研究发现,基于避税的动机,谋取最大化的个人私利,CEO在股票期权的行权环节“继续持有”模式时会推迟好消息的发布、增加坏消息披露的频率,从而降低个人所得税;当采取“立即卖出”模式时倾向于推迟坏消息的披露、增加好消息的披露次数[3-4]。

(二)股权激励与盈余管理机会主义

Baker和Collins等以及Yi Ting Huang的研究结果表明,公司管理层有意识的在授予股票期权前进行向下的盈余管理,降低公司的收益,压低股票期权的行权价格,管理层在获得股票期权前存在明显的机会主义盈余管理行为[5];肖淑芳和张晨宇等的研究表明,管理层为了在授予股票期权时获得超额收益,股票期权激励草案公告前会通过操纵应计利润途径进行向下的盈余管理[6];也有不少学者对行权环节管理层的盈余管理行为进行了研究,Bartov和Mohanram发现,管理层在行权时如果采取“立即卖出”策略,在行权日前后会进行不同的盈余管理,在行权前进行向上的盈余管理,行权后则相反[7];但是Beneish和Vargus研究发现,公司CEO在出售股票期权会操纵盈余管理,在出售前盈余显著为负。

(三)股权激励与机会主义

Pandej和Pornsit、张治理和肖星发现,管理层披露股权激励计划时的股价在前后一段时期内是最低的,股票期权草案公告前的累计超额收益率显著为负,他们是有目的的在股价较低点推出股权激励计划,存在明显的机会主义择时行为,同时发现,完善的公司治理机制可以有效的抑制管理层的这种机会主义行为[8-9]。肖淑芳、张超研究发现,管理层在股权激励计划的实施过程中操纵行权价格,会通过送转股和资本公积等方式降低行权价格,从而获取超额收益[10];Cai考察了管理层行权环节的机会主义择时行为,研究表明,公司CEO出于避税动机,在股权激励行权时进行回溯,如果股权激励的标的物是股票期权,行权前股票的平均超额收益为负,并且显著,行权后平均超额收益显著为正[11]。

(四)文献述评

迄今为止,国外学者对股权激励的机会主义问题研究比较成熟,信息披露、盈余管理和机会主义三方面对股权激励的授权、行权环节进行研究;而我国学者对股权激励中管理层的机会主义问题研究的不多,主要研究授权环节中的信息披露等。并且国内外学者在进行相关研究时大多采用的是实证研究,选择案例研究的比较少。本文针对股票期权激励计划中的行权机会主义择时问题进行案例研究,不仅可以丰富股权激励和机会主义择时的相关理论成果,还可以为实践中股权激励计划在公司中的运用提供强有力的案例支撑。这类研究有助于促进股权激励计划的制定和实施,完善股权激励机制,提高股权激励机制的有效性,推动公司的长远发展。

二、理论分析

(一)股票期权激励下,经理人作为理性经纪人,具有节税动机

我国证监会2006年出台的《试行办法》规定,激励对象高管人员的股票期权行权后至少持有半年才能卖出,并且在行权时需就其获取的股票期权收益缴纳个人所得税,税额=(行权日股价—行权价格)*行权数量。在行权的股票期权数量和行权价格一定的情况下,行权日股价越高,其缴纳的个人所得税越高。经理人是理性经纪人,会为了减少缴纳的个人所得税,获取最大化的个人收益,通过信息披露或者盈余管理等方式压低股价,进而选择在股价较低点行权,进行机会主义行为。

(二)我国目前的制度环境为经理人机会主义择时提供了条件

与国外相比,我国引入股权激励机制的时间比较晚,资本市场有效性不高,法律法规不健全,监督体系不完善,外部监督机制很难对经理人做出有效的监督;另外,我国公司内部治理中,存在严重的“股权结构设置不合理”现象,独立董事缺乏真正的独立性,与董事会相比,监事会的权利比较小,无法对董事会进行有效的监督,公司治理机制弱化。股票期权激励下,由于我国制度环境中的不利因素的存在,经理人为了追求个人利益最大化,很可能进行机会主义择时行为。

(三)经理人具有权力优势和信息优势,有能力进行机会择时行为

两权分离之后,公司股东赋予经理人一定的管理权力。与其他人相比,经理人具有比较大的权力优势。股票期权激励下,这些权力使其有能力突破董事会、独立董事以及股东等的监督,左右董事会决议,制定对自己有利的股权激励计划;另外投资者、经理人之间存在着信息不对称,经理人可以操作信息披露影响公司股价,进而获取超额收益。

基于上述分析可知,在股票期权激励的行权环节中,经理人很可能为了减少个人所得税的缴纳,通过信息披露或者盈余管理方式降低股票价格,选择在股价较低点行权,进行机会主义行为。

三、案例研究

(一)研究思路和方法

本文借鉴张治理、肖星[9]的研究,采用事件研究法,通过考察案例公司股票期权行权前30个、20个交易日即窗口期为(-30,0)、(-20,0)期间股票的超额收益率(AR)以及累计超额收益率(CAR)的情况并结合行权前30个交易日的股价走势来判断管理层在行权时是否存在机会主义行为。如果行权前30个、20个交易日股票的超额收益率(AR)或者累计超额收益率(CAR)显著为负,行权日的股价相对比较低,说明管理层有意识的选取在股价比较低的时点行权,从而可以减少因股票期权收益缴纳的个人所得税,即管理层存在机会主义行权择时行为。

(二)案例背景

SZH公司是一家经营设计、制造及销售各类二极管、表面贴装器件、桥堆产品、QFN/DFN封装集成电路产品、光伏旁路等业务的公司,成立于1990年11月12日,于2006年11月16日在深圳证券交易所挂牌上市。

本文的研究对象是SZH公司的第一次行权,2011年9月7日,SZH公司召开第三届董事会第二十三次会议,通过了《关于公司A股股票期权激励计划首次授予激励对象第一个行权期可行权的议案》,并在巨潮资讯网和深圳证券交易所网站发布了关于公司首次授予股票期权激励对象可行权的公告和可行权激励对象姓名。2011年11月22日,公司有71名符合行权条件的激励对象申请行权,具体包括董事长、副总经理、财务总监、董事会秘书,还有66名中层管理人员,行权数量总计为3299790份,占已授予期权的30%。本次行权的激励对象已于12月2日向公司行权专户足额缴纳行权资金21514630.8元。经SZH公司的董事会申请、深圳证券交易所确认以及中国证券登记结算有限责任公司深圳分公司核准登记,公司以2011年12月9日为股票期权行权登记日,71名激励对象参与行权的3299790份股票期权进行统一行权,截至12月9日,SZH公司已经完成本次激励对象行权股份的登记手续。

(三)股票期权激励下,管理层机会主义行权择时分析

本文从行权前30个、20个交易日超额收益率(AR)和累积超额收益率(CAR)的分布特征、均值检验以及行权前30个交易日股票收盘价的走势三方面来考察管理层的机会主义行权择时行为。在计算股票期权行权前的超额收益率(AR)和累积超额收益率(CAR)时,参考张治理、肖星(2012)的研究,采用市场模型。从RESSET数据库搜集行权日前300个交易日的个股收益率和加权平均市场收益率,本文将SZH公司首次行权登记日2011年12月9日选取为事件发生日,定义为t=0,运用市场模型计算出窗口期为(-30,0)、(-20,0)股票的超额收益率(AR)以及累计超额收益率(CAR),具体计算过程如下:

Rto=α+βMarketto t0=(-300,-299,-298……,-31)

Rt1=α+βMarkett1 t1=(-T,……,-1,0,1,……,T)

ARt2=Rt2-Rt1 t2=(-T,……,-1,0,1,……,T)

CARt2=∑ARt2 t2=(-T,……,-1,0,1,……,T)

其中Markett0表示案例公司激励对象行权登记日前300至31个交易日股票的加权平均市场收益率;Rt0表示行权登记日前300至31个交易日股票的个股实际收益率;Markett1表示行权登记日前T个交易日股票的加权平均市场收益率;Rt1表示行权登记日前T个交易日股票的预期收益率;Rt2表示行权登记日前T个交易日股票的个股实际收益率;ARt2表示行权登记日前T个交易日股票的超额收益率;CARt2表示行权登记日前T个交易日股票的累计超额收益。

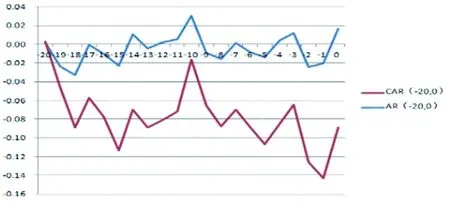

1.行权前30个、20个交易日的AR、CAR的分布特征。管理层行权后的股票期权需持有半年后才能卖出,并且行权时需要交纳因股票期权收益缴纳个人所得税,在行权价格和行权数量一定时,行权日股价越高,管理层缴纳的个人所得税就越高。公司管理层是理性经纪人,可能为了减少税负,选择在股价较低的时点行权。为了考察管理层的机会主义行权择时行为,本文首先分析行权前30个、20个交易日股票的超额收益率(AR)、累计超额收益率(CAR)的分布特征(见图1、图2)。

图1 行权前30个交易日超额收益率(AR)、累计超额收益率(CAR)趋势图

图2 行权前20个交易日超额收益率(AR)、累计超额收益率(CAR)趋势图

从图1中可以看出,行权前30个交易日的超额收益率AR在窗口期(-30,-25)、(-22,-14)、(-9,-1)内为负值,其天数占窗口期(-30,0)的80%,行权前30个交易日的累计超额收益率CAR全为负值,并且大体上处于下降趋势;从图3-2中可以看出,行权前20个交易日的超额收益率AR在窗口期(-20,-14)、(-9,-1)内为负值,其天数占窗口期(-20,0)也将近80%,累计超额收益率CAR总体上不断下降,并且全部小于0。这说明SZH的管理层倾向于选择在股价相对较低的行权,以便减少所缴纳的个人所得税,获取最大化的个人利益。

2.行权前30个、20个交易日AR和CAR的均值检验。本文在采用市场模型得出激励对象行权前30个、20个交易日股票的超额收益率(AR)、累计超额收益率(CAR)后,利用Stata12.0软件对窗口期(-30,0)、(-20,0)期间股票的超额收益率(AR)、累计超额收益率(CAR)进行均值检验,得出的结果如表1所示。

表1 行权前各窗口期股票的超额收益率、累计超额收益率的均值检验

注:***表示T检验值在1%的水平下显著,**表示T检验值在5%的水平下显著。

根据表1可以清楚的看出,SZH激励对象行权前30个、20个交易日股票的平均超额收益率分别为-0.0069、-0.0061,T检验值分别为-2.2880、-1.7911,并且都在5%的水平下显著,表明SZH股票在窗口期(-30,0)、(-20,0)期间处于下降趋势,管理层为了最大化的谋取个人利益,选择在股票价格相对较低的时点行权;行权前30个、20个交易日股票的平均累计超额收益率(CAR)也显著为负,分别为-0.1313、-0.0712,在1%的水平下显著,表明管理层行权时的股票价格相对比较低,因此管理层可以减少个人所得税,获得最大化的个人利益,说明管理层在行权的时点选择上具有机会主义行为。

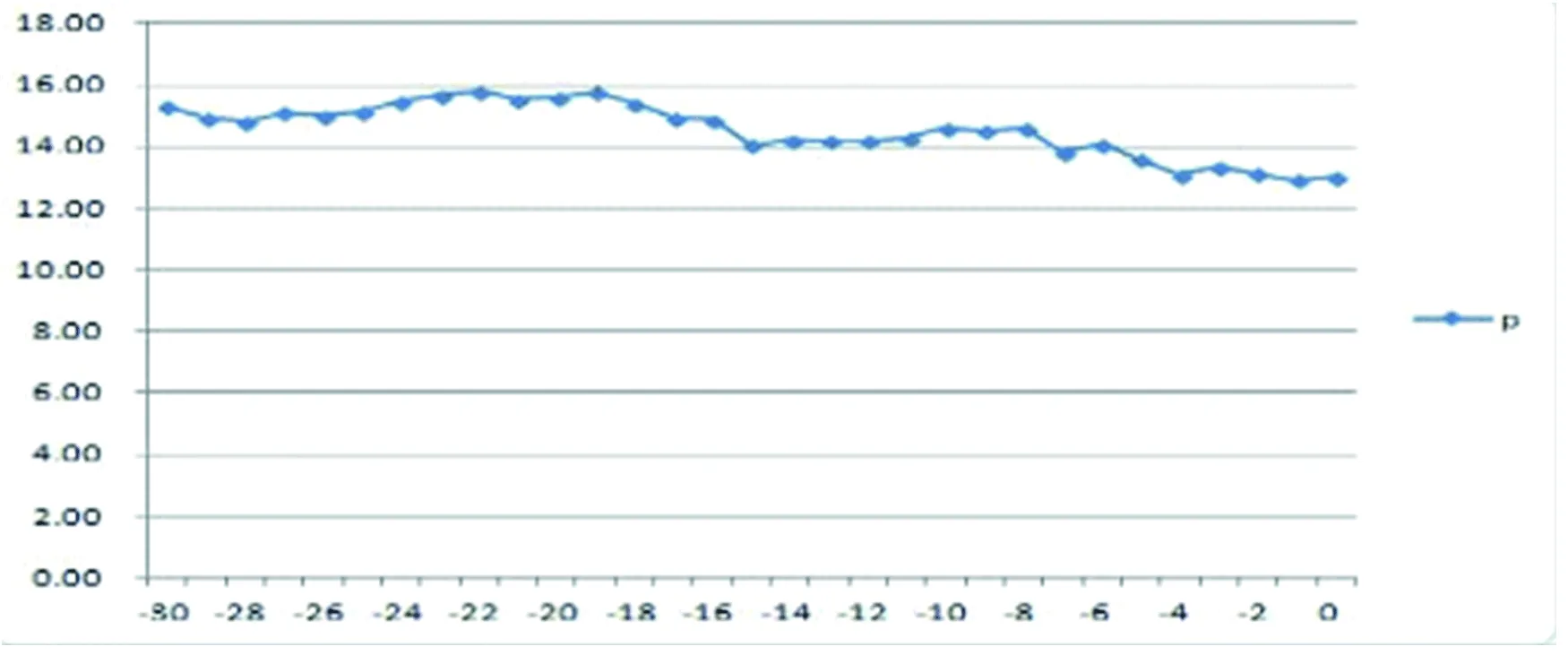

3.行权前30个交易日股票价格的走势。本文在对AR、CAR进行均值检验的基础上,进一步从公司股价的走势方面分析管理层的机会主义行权择时行为(见图3)。

图3 行权前30个交易日的股价走势

图3反映的是行权前30个交易日SZH的股票收盘价走势。我们可以直观的看出,行权前30个交易日SZH的股价总体上呈下降趋势,行权当天即t=0的股票收盘价在行权前30个交易日处于最低点,行权当天股票的收盘价为13.00元/股,行权前30个交易日的股票平均收盘价14.58元/股,比行权时的股价高 12.15%,这说明管理层有意识的选择在股价较低点行权,可以降低因股票期权收益而产生的个人所得税,因此可以获取超额收益。

通过上述分析,我们可以发现,SZH的股票期权在行权前30个、20个交易日的超额收益率(AR)大约80%的交易日的为负,累计超额收益率(CAR)总体上不断下降,并小于0;管理层行权前30个、20个交易日的股票的平均超额收益率(AR)、平均累计超额收益率(CAR)显著为负,管理层行权时的股价在行权前30个交易日内是相对比较低的,说明股票期权激励下SZH管理层为了减少个人所得税,倾向于选择在股价较低时行权,存在机会主义择时行为。

四、研究结论和启示

本文以SZH为例,通过分析行权前30个、20个股票的超额收益率(AR)、累计超额收益率(CAR)的分布特征、均值检验、行权前30个交易日股价的走势三个方面考察股票期权激励下,管理层在行权环节的机会主义择时行为。研究发现,SZH的股票期权在行权登记日前30个、20个股票的超额收益率(AR)、累计超额收益率(CAR)显著为负;与行权前30个交易日内的股价相比,行权登记日的股价是相对比较低的,SZH管理层通过自己的权利,有意识的选择在股价相对较低点行权。研究结果表明,SZH管理层为了减少因股票期权收益产生的个人所得税,在行权时点的选择上存在机会主义择时行为。

股票期权激励下,我国上市公司管理层为了减少行权环节的个人所得税,谋取最大化的股票期权收益,进行机会主义择时行为,这会降低股票期权激励机制的有效性,不利于公司的健康发展。公司如果想要抑制管理层进行机会主义的可能性,实现股票期权激励的预期效果,需要提高股票期权激励计划的授权、行权等环节设计的合理性,完善股票期权激励机制,同时加强公司内部公司治理、改善相关监管部门的监管机制,加大对公司管理层监督的力度。

[1] Yermack D.Good timing:CEO stock option awards and company news announcements[J].Journal of Financc,1997(52):449-472.

[2] 杨慧辉,葛文雷,程安林.股票期权激励计划的披露与经理的机会主义行为[J].华东经济管理,2009(3):117-123.

[3] Aboody D J,et al.Are executive stock option exercises driven by private information?[J].Review of Accounting Studies,2008(14):551-57.

[4] Brockman,P,et al.Voluntary disclosures and the exercise of CEO stock options[J].Journal of Corporate Finance,2009.

[5] Baker T,Collins D,Reitenga A.Stock-Option Compensation and Earnings Management Incentives[J].Journal of Accoun ting,Aud iting and F inance,2003,18(4):556-582.

[6] 肖淑芳,张晨宇,张超,轩然.股权激励计划公告前的盈余管理[J].南开管理评论,2009(4):113-119.

[7] Bartov,E,Mohanram,P.Private information,earnings manipulation,and executive stock-option exercises[J].Accounting Review,2004:889-920.

[8] Pandej Chintrakarn,Pornsit Jiraporn,J.C.Kim,The effect of corporate governance on CEO luck: Evidence from the Institutional Shareholder Services (ISS)[J].Finance Research Letters,2013.

[9] 张治理,肖星.我国上市公司股权激励计划择时问题研究[J].管理世界,2012(7):180-181.

[10] 肖淑芳,张超.上市公司股权激励、行权价操纵与送转股[J].管理科学,2009(6):84-94.

[11] Cai J.Executive Stcck Opticn Exercises:Gccd Timing or Backdating[R].Drexel:Drexel University,2007.

责任编辑:刘海涛

F275

A

1673-1794(2017)03-0029-05

张莲,淮北职业技术学院财经系讲师,研究方向:会计学(安徽 淮北 235000)。

省级质量工程项目特色专业(2014tszy048);淮北职业技术学院院级课题(2017-B-20)和(2014jxxm-10)

2017-02-22