强基础推特色 重服务促发展 努力提升运营监控管理价值

柴 婕 石雪芹

中国工商银行新疆自治区分行(以下简称“新疆分行”)以运营风险监控标准化体系建设为抓手,突出特色管理、科学管理、主动管理,以服务经营、服务发展为核心,全面深化运营风险监控价值管理,助推各项业务健康发展,促进运营风险监控可持续发展。

一、主打特色 推动价值管理

价值管理是运营风险监控可持续发展的科学方向。新疆分行以精准定位打造专业团队,以前瞻思维创新工作机制,以全新理念创建特色文化,把握价值管理内涵,构建价值管理框架,积极推动运营风险价值管理。

1.打造专业团队,提高人员素质。打造一支适应改革新形势下的运营风险管理专业团队,是运营风险价值管理的基本要求。为提升运营风险管理水平,新疆分行通过公开招聘方式,将一批懂业务、熟悉流程、有基层风险管理经验的高素质人员吸纳到运营风险监控队伍中来,完善管理机制,按照人职匹配原则,将员工个人能力及岗位贡献与职级晋升、薪酬待遇直接挂钩,最大限度激发员工的工作主动性、积极性和创造性。为促进团队专业素质的持续提升,建立人才培养机制,倡导用榜样的力量激发人才,并以此引领和锻造团队,对参加各类资格认证考试员工给予肯定和鼓励,带动员工学习的积极性和求知欲,营造浓厚学习氛围。2012年以来,团队成员先后有5人获得CIA资格(国际注册内部审计师)、4人获得ICBRR(银行风险与监管)资格、3人获得CRFA(中国注册金融分析师)资格、1人获得AFP(金融理财师)资格,6人取得业务运营序列高级资格,风险防控水平持续提升,专业化风险管理团队建设取得成效。

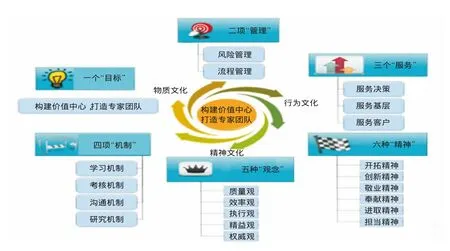

图1 新疆分行特色风险管理文化模型图

2.创建特色文化,培植先进理念。运营风险价值管理离不开先进风险管理理念的正确引领。为培植先进风险管理理念,新疆分行依托特色文化建设,拓宽新视野,激活新思维,从目标定方向、观念强基础、组织助提升、服务显价值、精神凝聚力五方面,全面构建特色风险管理文化模型,制作内容全面的影视专题、精美丰富的幻灯影像、蕴含哲理的励志墙画等,多形式、多渠道传导风控文化,全方位塑造风险管理文化,统一协调发展基调。通过持续有效的机制、制度建设,强化特色文化的执行落地,积极开展以风险文化为主题的争先创优、劳动竞赛活动,发挥文化潜移默化作用,将特色风控文化溶入到日常风险管理实践中去,引导员工自觉将价值观念、服务意识贯穿到运营风险管理的始终,将文化转化为运营风险价值管理的支持动力。

3.完善协作机制,凝聚管理合力。健全的管理协作机制,是运营风险价值管理顺利推进的必要保障。为推动部门协作管理,新疆分行一方面以业务运营风险核查移交为契机,建立运行管理、内控合规、基层网点的协作共管机制,按季召开联席工作例会,定期交流风险管理信息,共同解决高风险机构管理、外部风险防范应对、复杂风险事件识别确认等运营风险管理重点及难点问题。与此同时,以专题分析为平台,紧紧围绕新产品、新业务、重点业务领域开展运营风险专项分析,聚焦业务条线“把脉问诊、对症下药”,查找管理漏洞,提出风险防范对策,助力专项风险治理。2012年以来先后开展了国际业务、单位结算账户、贷款受托支付和客户服务等15项专项分析,通过准确定位风险环节,凝聚联管合力,有力保障各项业务健康发展。

二、科学管理 促进精益运营

促进效能提升是运营风险价值管理的核心。新疆分行将效能提升与精益管理有机结合,以科学管理为抓手,围绕风险控制、流程管理、服务支持等核心管理命题,不断延伸风险管理视角,深化运营风险监控成果应用,促进运营管理水平提升。

1.完善评价体系,服务风险管理。在充分识别风险的基础上,新疆分行不断完善评估报告体系,以发布高质量分析评估报告为载体,优化评估指标体系,揭示运营风险特征,研究运营风险防控对策,助力运营风险深度治理。通过定期发布业务运营风险管理趋势评估报告,聚焦关键业务运营环节、重点业务产品,揭示风险危害,研判风险变化趋势,建立机构、柜员多维风险视图,为实施风险管理提供决策支撑;创建运营风险信息专刊,帮助各级管理人员及时掌控风险管理指标运行状况,了解内外部风险变化新趋势、新动向,及时调整风险管理重点,确保业务发展与风险防控的同步推进;发挥直通式管理效能,面向基层持续开展风险专题分析、风险管理视频督导,督管并举,帮教结合,促进营业机构运营管理水平不断提升。

2.实行靶向指导,提升核算质效。运用运营环节风险视图,新疆分行从规范业务核算入手,采取工作联系单定向发布方式,实行核算管理靶向指导,将风险监测发现的核算共性问题第一时间向基层行处进行反馈,规范业务处理标准,明晰操作管理流程,揭示运营风险隐患,提出管理工作建议,促进核算质量和效率的提升。2012年以来,重点就代发工资业务柜面处理、事中凭证影像采集、个人填单业务规范、个人客户欠款扣收处理流程、单位客户支付密码器发行和资信证明开立等核算不规范问题,向二级分行发送工作联系单26期。如,针对柜员频繁使用多个交易进行支付密码器发行现象,赴网点实地调研了解到,密码器发行只需使用3829交易即可完成相关业务操作处理,分行及时下发工作联系单对相关交易使用进行规范,简化密码器发行操作环节,经济使用运营资源;针对网点使用PC机设计格式对外签发资信证明书风险隐患,充分揭示此种违规做法在空白重要凭证管理、防范外部风险欺诈中可能存在的风险敞口,迅速联动相关业务部门,同步组织业务检查,规范操作流程,堵塞管理漏洞。靶向指导机制的建立,使得基层机构业务核算中的不规范问题得到及时收集、有效治理,业务核算规范性明显增强,全行核算质效进一步提升,至2013年三季度,风险事件数量较2012年同期下降45.25%。

3.跟踪流程管理,助力流程优化。早在2005年,中国银监会主席刘明康就指出“流程银行”是商业银行变革的方向之一,凸显了“流程管理”在现代银行的重要地位,流程管理已成为现代商业银行业务运营管理的主要内容。新疆分行按依托运营风险管理系统丰富数据资源优势,从评估流程风险入手,加强业务流程跟踪管理,积极参与流程优化改造工作,促进流程持续优化和改进。一是测试业务流程冗余环节,将涉及系统因素、流程因素及高频高发的风险事件,运用前台业务测试环境真实还原业务全景,从柜员业务处理、客户服务体验方面查找验证业务流程的繁琐环节,提出业务流程优化建议,助力流程优化改造。截至2013年三季度,已上报各类优化建议412条,涉及主机交易、凭证版式、核算要素、客户体验、参数管理和系统优化等方面。二是开展业务流程风险评估,从业务交易、处理流程等方面查找影响业务流程直通、便捷处理的因素,加强风险事件分析诊断,挖掘驱动因素,查找系统、制度及流程方面的“硬控制”缺陷,强化流程执行管理。如,针对某行使用旧代发工资系统形成多笔风险事件,在准确揭示旧代发工资系统缺陷及潜在的风险隐患基础上,迅速向分行领导及专业部门提交了《代发工资风险事件情况报告》,建议相关业务部门加大新代发工资系统的推广力度,规范代发工资流程管理,保障代发工资业务健康发展。三是高度关注新旧业务流程切换、新旧制度转换之际的风险动向,以风险事件成因分析为切入点,跟踪系统版本实施效果,掌握业务流程优化推广情况的第一手资料,及时解决版本投产遇到的各类问题,加快流程优化成效释放,促进业务运营效率提升。

4.强化风险预警,服务客户管理。商业银行是经营风险的特殊企业,兼顾效益与安全是经营管理的首要目标。新疆分行从客户风险分析入手,全面揭示客户不良行为风险特征,深入挖掘潜在风险隐患,及时发布风险预警提示,提供针对性管理对策,引导网点关注客户发展质量管理,加强低质低效账户的准入管理。另一方面,指导一线柜员做好客户可疑交易的持续跟踪管理,防范客户不良市场行为,严防外部风险蔓延、渗透。如,针对社会上中介机构代理验资风险凸显状况,通过跟踪180余户代理验资开立账户,撰写《代理验资风险事件专题报告》,对中介机构代理行为潜在的风险隐患、开立账户存款留存情况进行全面分析,对代理验资开立结算账户存在的低质低效、风险管理成本居高等风险管理特点进行了提示预警,代理验资现象得到有效控制;针对客户信息安全管理,及时开展个人客户信息风险分析,从个人客户信息涉及面广、内容多、管理难度大、社会影响力大等多个维度,对个人客户信息风险表现特征、潜在风险隐患进行深入揭示,引起全行高度重视,相关业务部门据此组织全行范围内的业务检查,堵塞业务管理漏洞,有效防范风险蔓延;针对客户冒用他人证件开户现象,及时发布风险提示,提出风险管理对策,帮助基层提高风险防范水平,临柜人员风险防范意识明显增强,辖属一家二级分行网点防堵多起异地人员欺诈办卡事件,受到当地银监局的通报表彰。

三、主动管理 助力经营发展

服务经营发展是运营风险价值提升的必然选择。新疆分行依托集约运营风险监控体系优势,主动作为,聚焦经营管理重点,不断拓展风险管理内涵,将风险管理资源转化为服务经营管理的支持手段,助力全行经营管理水平持续提升。

1.破解难点,缩小行际管理差距。行际间管理差异较大一直是困扰新疆分行运行管理整体水平提升的难题之一,特别是地处偏远的部分二级分行风险暴露水平高,运营基础薄弱,运营服务供给能力不能适应业务快速发展要求。为缩小行际管理差距,新疆分行从推动风险治理入手,多措并举,加大对重点二级分行的工作帮扶,一是依托业务运营风险管理系统,按月对辖内二级分行及其所辖机构的风险冲击状况进行量化评估,揭示其被风险冲击的严重程度,分析高风险机构、柜员、业务环节的典型特征,准确定位检查辅导重点,提升运行督导的针对性与有效性,高效开展工作帮扶。二是对典型风险案例进行分析提炼,研究风险特征,挖掘变化规律,查找管理薄弱环节,定期提出针对性管理建议,持续提供管理决策支持。三是通过远程视频督导、业务骨干培训、业务知识送教上门、运营风险专题分析、指定工作联系人等形式,帮助二级分行及时解决运营改革、制度执行、人员管理、业务培训等基础运营问题,促进运行管理水平提升。四是定期召开高风险二级分行运营风险管理警示谈话会议,强化管理指导,落实管理责任。不仅如此,分行主管行领导还亲赴二级分行网点一线专题调研,检查风险事件落实整改情况并提出风险管理意见。经过努力,风险暴露水平长期高位运行的两家偏远二级分行运营风险管理状况得到逐步改善,运营管理基础进一步夯实,2013年三季度可控风险暴露水平分别较2012年末下降63.46%、47.14%。

2.把握重点,推动网点管理转型。为丰富运营风险管理内涵,新疆分行注重把握经营管理重点,及时跟进网点服务转型等重点管理工作,定向开展分析评估,及时提供运营数据支撑,保障各项重点工作顺利推进。一是跟进网点标准化建设。运用定量分析手段,开展标杆网点运营指标监测,从现场管理、制度执行、过程控制、业务操作、人员配置等多个维度建立风险管理视图,跟踪评价网点标准化建设推进效果,揭示标准化推进过程中需协调解决的各类问题,开展《基于创新视角下网点标准化建设的探索》课题研究,为网点标准化稳步推进提供管理支持。二是服务网点核心竞争力提升管理。以柜员运营风险分析为切入点,从网点柜员年龄结构、学历结构、劳动组合、业务培训等多个角度分析制约网点运营质量与效率提升的问题症结,为网点核心竞争力提升提供第一手人员管理资料,为网点标准化建设验收指标制定提供数据参考。三是建立柜员管理长效机制。以柜员星级评价为手段,从业务量、业务知识、服务技能、风险管理等多个方面对柜员进行全面测评,在全行上下营造“比、学、赶、帮、超“的工作与学习氛围,促进柜员业务素质、服务技能全面提升,为网点核心竞争力提升奠定坚实管理基础。

当前,国际国内经济金融形势的不确定性,使银行面临的内外部经营环境、风险管理形势日趋复杂和严峻。打造管理精益、控制有力、运营安全的全新运营管理平台,提供高效稳定的后台业务支撑和风险管理屏障,是银行增强核心竞争力的现实选择。新疆分行将顺应管理形势变化,持续推进运营风险价值管理,不断丰富和拓展运营风险管理内涵,努力实现“卓越风险管理——优质客户服务——价值持续增长”的价值管理目标。