货币政策、市场地位与企业商业信用

吴争程,陈金龙

(1.华侨大学 工商管理学院,福建 泉州 362021;2.泉州师范学院 陈守仁工商信息学院,福建 泉州 362000)

货币政策、市场地位与企业商业信用

吴争程1,2,陈金龙1

(1.华侨大学 工商管理学院,福建 泉州 362021;2.泉州师范学院 陈守仁工商信息学院,福建 泉州 362000)

分析2004—2013年我国A股主板上市公司和中小板上市公司数据,发现由于市场弱势地位,中小企业接受比大型企业更少商业信用,提供比大型企业更多商业信用;货币政策紧缩期中小企业商业信用动机主要是融资动机,而宽松期主要为经营动机;我国商业信用规模超过银行信用,商业信用对银行信用之间存在替代关系,货币政策有效性在一定程度上受商业信用影响。

商业信用;货币政策;市场地位;金融资源配置

一、引言

商业信用研究源于对货币政策有效性的怀疑。货币当局通过控制货币供应量来调控经济,其前提是货币传导机制通畅,不存在其他具有中介职能的货币替代品。但商业信用是一种具有中介职能的准货币,可能对货币政策有效性产生影响。因此判断商业信用为什么存在、商业信用存在对货币政策是否有影响及影响程度如何,就成为学界长期关注的问题。商业信用研究可以分为两类:宏观视角研究商业信用对货币政策的影响;微观视角研究商业信用产生动机及影响因素。本研究侧重宏观货币政策对微观商业信用动机的影响。

通过对我国A股主板上市公司(大型企业)和中小板上市公司(中小企业)对比,本文研究发现,中小企业接受比大型企业更少商业信用,提供比大型企业更多商业信用,体现中小企业较弱的市场地位。研究进一步发现,货币政策紧缩期中小企业商业信用动机主要是融资动机,而宽松期主要为经营动机;我国商业信用规模超过银行信用,商业信用与银行信用之间存在替代关系,货币政策有效性在一定程度上受商业信用影响。

二、理论分析与假设提出

(一)商业信用与货币政策

商业信用系统研究主要是源于对货币政策有效性的怀疑。货币政策有效的前提是不存在跟货币一样具有中介职能的替代品,但实际经济中商业信用具有交易中介职能,可以视为一种准货币。Melter(1960)[1]发现货币政策的变化伴随着商业信用存量与分布变化。学者们对货币政策传导机制的研究发现商业信用对货币政策的影响程度主要取决于三个因素:商业信用在货币和间接金融资产中的比重、商业信用对货币的替代程度及货币当局能否准确把握这个替代程度并采取相应调控措施。现有文献主要集中在商业信用对货币的替代程度。

然而货币政策传导机制研究忽视了银行等金融机构在货币传导中的作用(刘民权,2004)[2]。银行在货币传导中的作用被称为银行信用渠道,是信贷传导机制的主要渠道。银行信用渠道的作用也主要取决于三个因素:货币政策能否有效影响银行等金融中介体系、银行信用供给变化能否引起社会供给总量变化及整个社会对银行信用总量的依赖程度。学者研究发现货币政策能影响银行信用供给总量,但是整个社会信用总供给量才是影响经济的决定因素。社会信用总供给量包括银行信用和非银行信用的总和,这里商业信用可以理解为非银行信用。于是银行信用渠道能否起作用,就取决于银行信用与商业信用之间的关系。当银行信用与商业信用之间存在替代关系时,货币政策变化会导致信用条件好的企业向信用受约束的企业提供商业信用行为发生变化,并最终导致货币政策效果受到影响,这种机制被称为商业信用传导机制。商业信用渠道的存在使得受到信贷约束的企业能够从金融机构间接获得贷款。在货币紧缩阶段,信用条件好的非金融企业,通过增加应收金额和延长应收款支付时间等方式向受到信贷约束的企业提供商业信用,在市场上充当金融中介职能。这意味着,由于商业信用的存在,企业对货币政策引发的市场条件变化的反应程度变小,商业信用在一定程度上削弱货币政策的效果。

(二)企业使用商业信用的微观动机

商业信用是企业在购买产品过程中延期交付货款,或者在销售产品中提前收取货款从而获得对方信用。从交易双方来看,企业使用商业信用包括提供商业信用(授信)和接受商业信用(受信)两个方面,企业使用商业信用有经营和融资两种微观动机。

企业提供商业信用主要体现为经营动机,即提供商业信用目的是为了实现交易。经营动机包括降低交易成本动机、促销动机、质量保证动机等。交易双方先进行商品交换再进行货币交换,实现商品交换和货币交换的时间分离,在固定时间内对交易进行集中结算,有利于双方资金管理,从而有利于降低交易成本(Ferris,1981)[3]。从促销角度来看,商业信用相当于间接价格歧视,规避了法律对直接价格歧视的限制。卖方通过提供额外或者较长商业信用给客户补贴,达到扩大销量增加利润的目的(Brennan et al.,1988)[4]。从质量保证的角度来看,商业信用相当于给客户提供一种担保机制,如果交易后产品出现质量问题或者厂商服务承诺没有兑现,客户可以拒绝付款。商业信用向客户传递其对产品质量保证的信号,有利于实现交易,避免信用不对称带来的逆向选择等问题(Long et al.1993)。

企业接受商业信用主要体现为融资动机。学者们发现商业信用成本与银行信用成本不同,有两种不同的解释。Meltzer(1960)发现有些借款者无论愿意支付多高的贷款利息,都可能无法获得充足银行贷款。他提出信贷配给的概念,认为是金融市场不完善造成信贷配给。Stiglitz and Weiss(1981)认为信贷配给的原因是银行与企业间信息不对称造成的。中小企业缺乏可供抵押和担保的资产,也缺乏像大企业那样完善的财务制度及信息披露制度,即使他们愿意支付更高的贷款利息,也往往无法在信贷市场上得到贷款,因此不得不从其他渠道寻找资金。商业信用成为银行信用的替代品(Petersen and Rajan,1997;Nilsen,2002;Fisman,2003)。这种情况下,商业信用成本高于银行信用成本。

融资比较优势理论则认为商业信用价格应该低于银行信用价格。企业向下游厂商提供商业信用是由于企业具有相对银行的比较优势。由于长期贸易往来,交易双方信息相对透明,企业能获得下游厂商的信用信息,能对下游厂商实施有效监控,即使发生损失,企业变现的成本也更低,因此供应商提供商业信用的成本低于银行,商业信用的价格低于银行信用。本文认为这种优势是卖方相对银行的优势,对于受到信贷配给的信用需求方来说,不管成本高低,企业都要接受。企业使用商业信用融资的情况与企业的市场地位有关。

(三)货币政策对企业微观商业信用动机的影响

货币政策对企业经济活动影响主要体现在提高企业融资成本和限制融资规模,并最终影响企业投资行为。企业使用商业信用是受到外部经济环境影响的。陆正飞等(2011年)[5]认为货币政策宽松期,商业信用大量存在符合买方市场,货币政策紧缩期则可符合替代性融资理论。买方市场理论认为,买方在市场中处于强势,供应商乐于提供商业信用以实现销售,由于买方强势地位,客户使用商业信用的成本可能低于同期银行贷款利率。替代性融资理论则认为无法获得银行贷款的企业会对商业信用有大量需求,导致商业信用成本显著高于银行贷款利率。由于供应商承担风险较大,导致商业信用成本提高。替代性融资理论可以理解为在市场供需关系中,买方(需求方)处于弱势,供应商(供应方)处于强势,供应商会哄抬价格提高商业信用的成本。

本文认为,无论是买方强势还是卖方强势,本质上取决于谁是买方,谁是卖方,即交易双方的市场地位。在我国,国有企业(往往也是大型企业)能够享受更多信贷优惠政策,而非国有企业和大多中小企业则受到明显信贷歧视。货币政策紧缩时期,中小企业受到信贷配给的现象更为严重。但有研究表明货币政策紧缩期,融资渠道通畅的大型企业并没有向融资受约束的中小企业提供商业信用(Van Horen,2005;Fabbri&Klapper,2008)。因此,受到资金约束的企业是否向融资渠道通畅的企业提供商业信用,或者接受来自融资渠道通畅企业提供的商业信用,取决于交易双方的市场地位及微观动机。

本文认为,在货币政策紧缩期,中小企业受到信贷歧视更为严重,中小企业接受商业信用主要是融资动机。而在资金受到约束的情况下,中小企业仍然提供商业信用则主要出于经营动机。两者都是由于中小企业较弱的市场地位决定的。而货币政策紧缩期,大型企业在依然享受信贷优惠政策的同时还接受来自中小企业的商业信用,这也是由大型企业较高市场地位决定的。根据上文理论分析,针对中小企业接受商业信用和提供商业信用的宏观环境和微观动机,提出以下假设:

假设1a:在其他条件相同的情况下,中小企业比大型企业使用更多商业信用融资。

假设1b:在其他条件相同的情况下,中小企业比大型企业使用更少商业信用融资。

假设2a:在其他条件相同的情况下,中小企业比大型企业提供更多商业信用。

假设2b:在其他条件相同的情况下,中小企业比大型企业提供更少商业信用。

假设3:货币政策紧缩期企业商业信用融资与货币政策宽松期显著不同。

假设4:货币政策紧缩期企业提供商业信用与货币政策宽松期显著不同。

假设5:货币政策紧缩期中小企业使用商业信用融资情况与货币政策宽松期显著不同。

假设6:货币政策紧缩期中小企业提供商业信用与货币政策宽松期显著不同。

三、研究设计和数据来源

(一)样本选取与数据来源

本文研究对象为A股主板非金融类上市公司和中小板上市公司。中小板上市公司的情况并不完全符合一般意义上对中小企业的定义,但是与主板上市公司相比,中小板企业规模较小,市场地位也较低。因此本文选取A股主板上市公司和中小板上市公司分别作为大型企业和中小型企业样本。

由于我国中小企业板块始于2004年,所以本文选择2004—2013年数据作为研究时间段。根据国家统计局相关资料显示,该时间段属于我国改革开放以来的第三轮经济周期。该周期从1999年经济增长波谷开始,到2007年左右达到本轮经济增长的波峰。货币政策往往与经济周期相反,而仅依靠某个指标很难判断货币政策是紧缩还是宽松,因此本文综合多个学者的判断,将2004—2008年界定为货币政策相对紧缩期,2009—2013年界定为货币政策相对宽松期。

相关数据来自国泰安数据库。在2004—2013年间A股主板非金融类上市公司和中小板上市公司样本分别为17678家和3672家,共计样本21350家。删除商业信用等主要数据缺失的公司样本,剩余样本为16807家。各年度样本数分别为1333家、1329家、1407家、1508家、1561家、1652家、1864家、2000家、2067家和2086家。

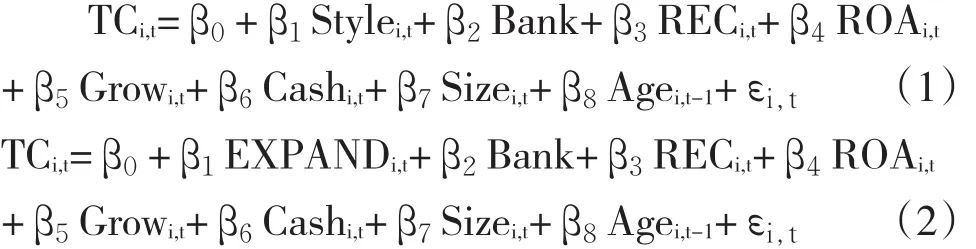

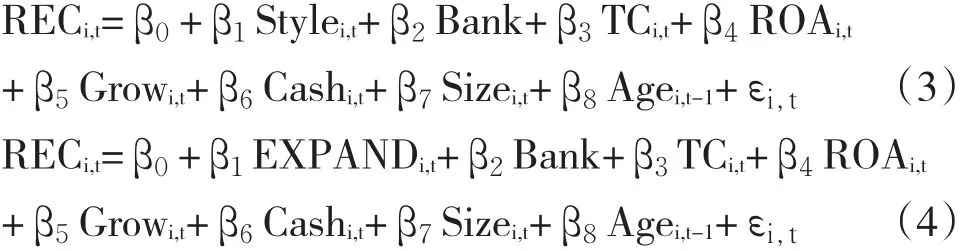

(二)模型设计

模型中,i,t分别表示公司i和年度t,后文其他模型与此同。

模型(1)中,哑变量Style是检验变量,其余为控制变量。如果大企业更能够享受信贷优惠政策,则中小企业商业信用融资需求应显著地高于大企业。即在模型(1)中Style系数应显著为正。反之,大型企业使用商业信用融资显著地高于中小企业,则模型(1)中Style系数应显著为负。

模型(2)中,哑变量EXPAND为检验变量,用来检验货币政策对企业商业信用的影响。如果EXPAND系数为正,说明企业在货币政策宽松期,对商业信用融资需求超过货币政策紧缩期;EXPAND系数为负,说明企业在货币政策紧缩期,对商业信用融资需求超过货币政策宽松期。

模型(3)中,哑变量Style是检验变量,其余为控制变量。大型企业拥有更多现金流和资金实力,可以为其他企业提供更多资金支持,即所谓的“二次信贷”,则大企业提供商业信用显著高于中小企业,即在模型(3)中Style系数应显著为负;反之,由于大企业市场地位较高,中小企业市场地位较低,中小企业为了实现交易,不得不提供更多商业信用,则模型(3)中Style系数显著为正。

表1 变量定义表

模型(4)中,哑变量EXPAND为检验变量,用来检验货币政策对企业商业信用供给的影响。如果EXPAND系数为正,说明企业在货币政策宽松期,商业信用供给超过货币政策紧缩期,体现为货币政策宽松期,企业拥有更多的资金,可以提供更多商业信用;EXPAND系数为负,说明企业在货币政策紧缩期,商业信用供给超过货币政策宽松期。货币政策紧缩期,企业掌握资金更少,却不得不提供更多商业信用,主要体现为迫于市场地位,为实现交易不得不提供商业信用。

控制变量的选择参考Ge和Qiu(2007)、Love等(2007)的研究。控制变量的选择考虑到企业应收款项(REC)、业绩(ROA)、成长性(Grow)、规模(Size)、现金流(Cash)、公司成立时间(Age)等可能影响商业信用的因素。

四、实证检验

(一)描述性统计

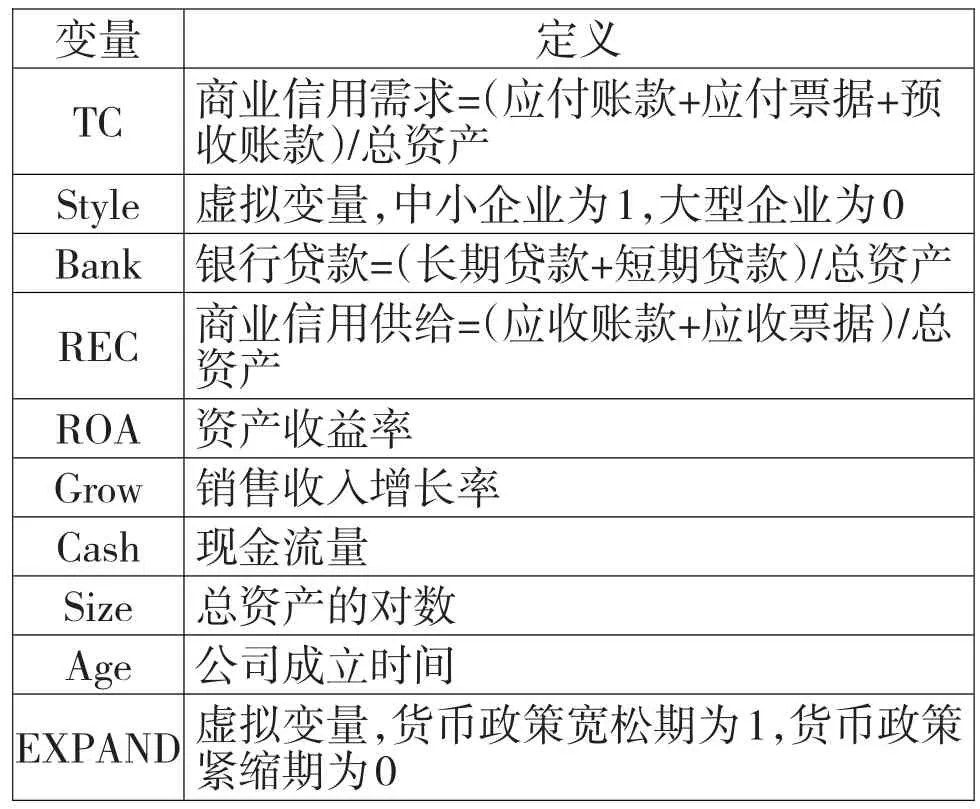

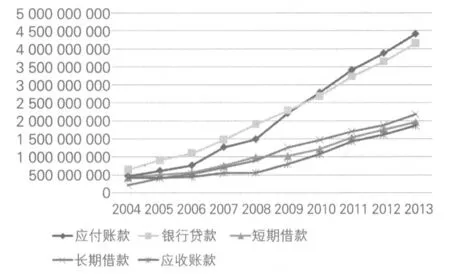

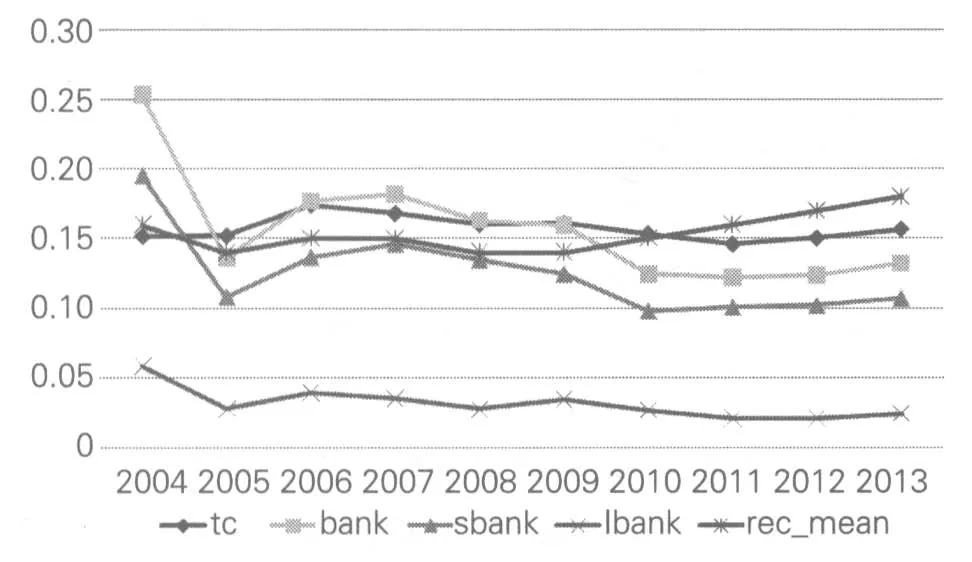

图1 商业信用和银行贷款使用总体规模变化图

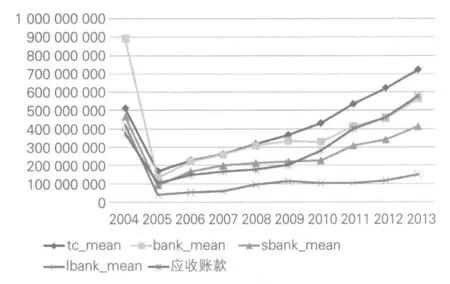

图2 大型企业商业信用和银行贷款规模变化图

图1展示商业信用和银行贷款使用总体规模变化,图2、图3分别针对大型企业和中小企业商业信用和银行贷款使用总体规模变化情况。从规模看,大企业和中小企业使用商业信用总量都在增长,但中小企业增长速度更快。2008年以后,中小企业商业信用需求超过银行贷款总和。中小企业商业信用供给持续超过银行长期贷款,2009年后超过银行短期贷款规模。商业信用在社会信用总量中比重增加,并逐渐超过银行信用(图1),表明货币当局通过银行信用渠道调控经济的货币政策有效性可能受到影响。中小企业商业信用规模超过银行信用规模,表明商业信用和银行信用之间可能存在替代关系,进一步表明货币政策有效性受到商业信用的影响。

图3 中小企业商业信用和银行贷款规模变化图

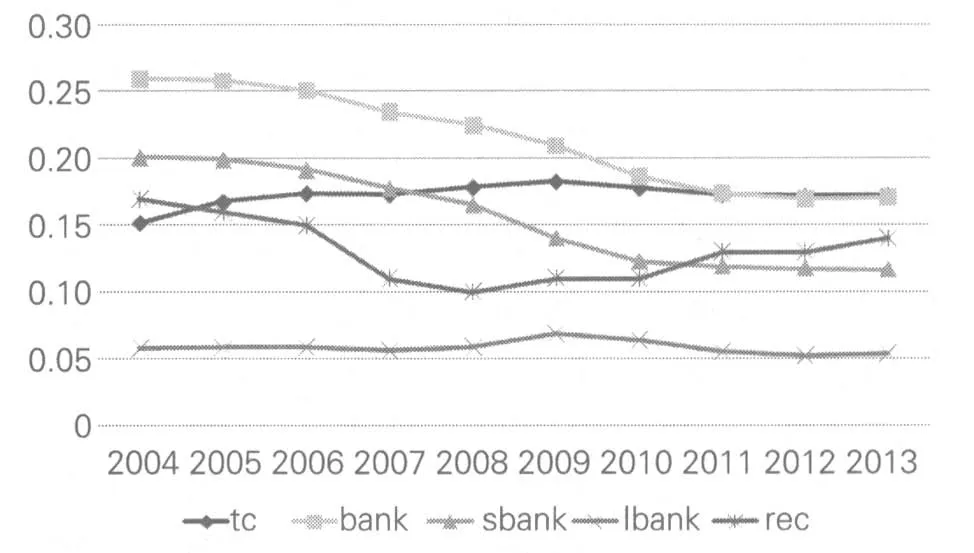

从信用资产占总资产相对比例来看,商业信用融资需求占总资产17%,银行贷款占总资产比例为20%。长期贷款占总资产比例变化不大,短期贷款占总资产比例从2004年到2010年有明显下降趋势,而同期商业信用融资需求占总资产比例有所上升。

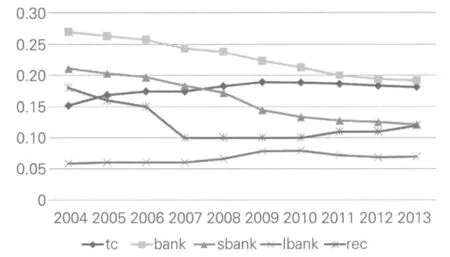

2005年中小企业短期贷款比例有明显下降,从25%下降到约10%,商业信用占比从2005年起保持超过银行短期贷款比例。而大型企业银行贷款占比长期保持超过商业信用占比,短期贷款占比从2008年起开始低于商业信用占比。

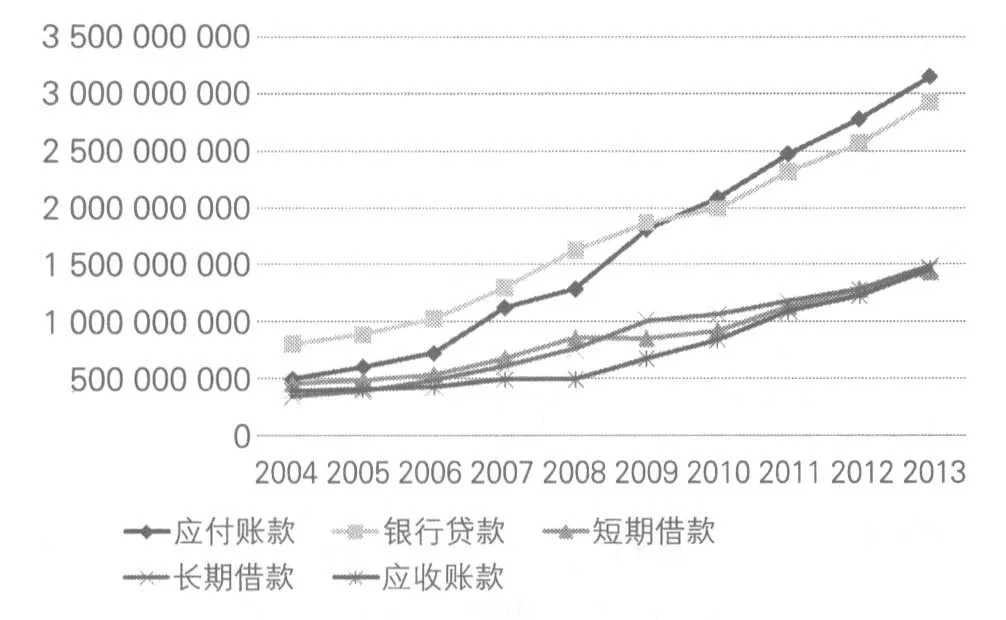

图4 商业信用和银行贷款占总资产比例变化图

图5 大型企业商业信用和银行贷款占总资产比例变化图

对商业信用供给(REC)和需求(TC)的对比可以看出,大型企业商业信用供给与需求变化曲线分离,表现为大型企业接受更多商业信用而提供更少商业信用。而中小企业商业信用供给和需求变化曲线较为一致,体现为中小企业在接受商业信用的同时提供更高的商业信用(见图4、图5、图6)。

图6 中小企业商业信用和银行贷款占总资产比例变化图

表2提供了主要变量描述统计。从表2来看大型企业商业信用、银行贷款,包括长期贷款和短期贷款都显著高于中小企业。中小企业接受商业信用融资比例显著低于大型企业,而提供商业信用比例显著高于大型企业。

表2 主要变量描述统计

从货币政策情况来看:长期贷款在货币政策紧缩期和宽松期没有明显差异,差异主要体现在短期贷款上。货币政策紧缩期,银行短期贷款显著高于货币政策宽松期,提供商业信用占总资产比例显著高于货币政策宽松期,而接受商业信用占总资产比例显著低于货币政策宽松期。

(二)回归分析

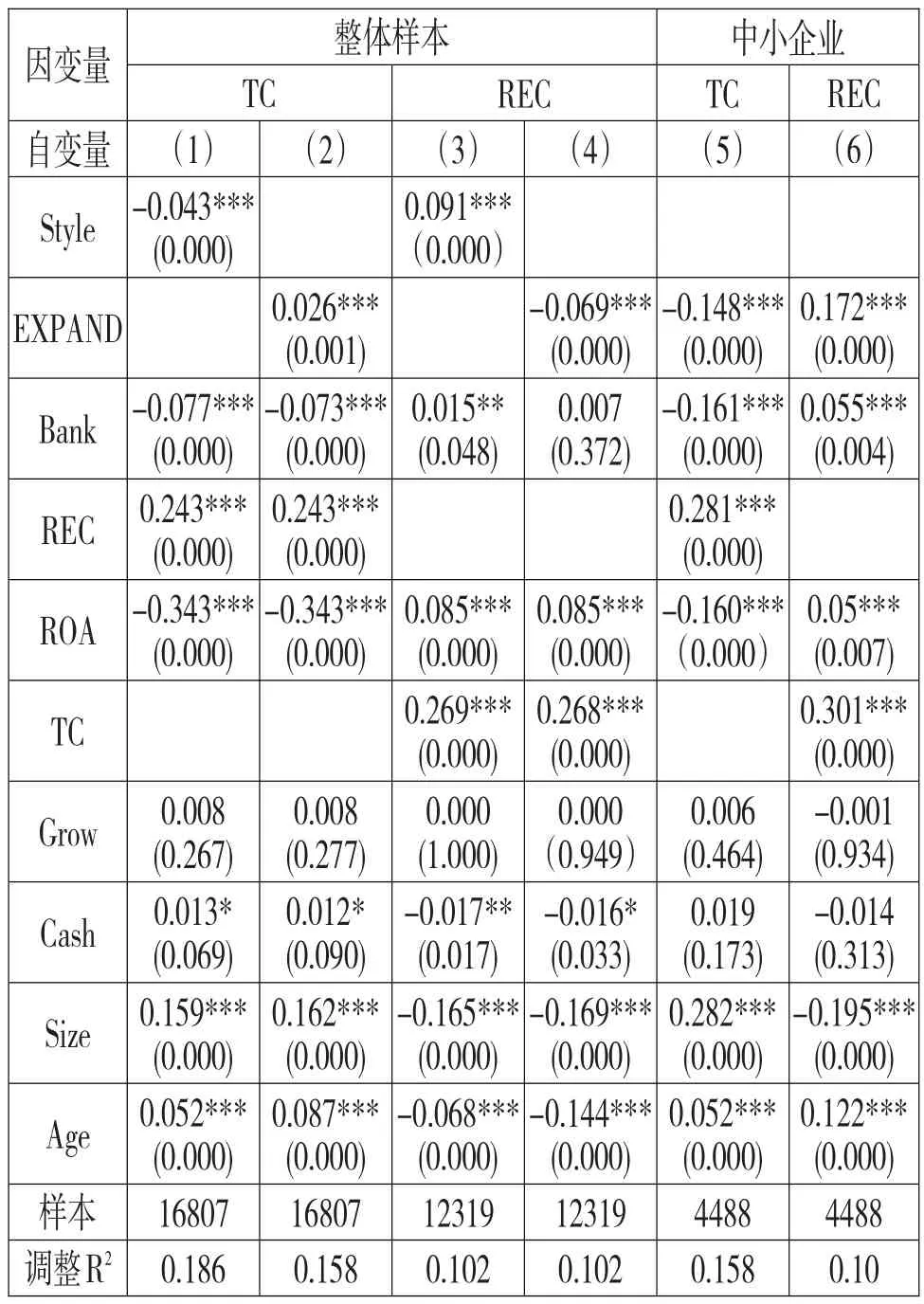

表3提供了假设检验模型回归结果。对模型变量进行共线性诊断,容限度均高于0.1,方差膨胀因子VIF小于10,表明自变量不存在多重共线性。

表3 假设检验

从模型(1)回归情况来看,对于全样本,在控制其他因素后,Style系数显著为负。支持假设1b。在其他条件相同情况下,中小企业应付账款占总资产比例显著低于大型企业,表明中小企业接受商业信用比例低于大型企业。在全样本中,银行贷款与商业信用之间存在负相关关系,在一定程度上验证了替代性融资理论。

从模型(3)回归情况看,对于全样本,在控制其他因素后,style系数显著为正,支持假设2a。即在其他条件相同情况下,中小企业应收账款占总资产比例显著高于大型企业,表明中小企业提供商业信用比例高于大型企业。

从模型(2)回归情况看,对于全样本,在控制其他因素后,EXPAND系数显著为正,支持假设3。商业信用融资需求情况与货币政策显著相关。与宽松期相比,货币政策紧缩期企业接受商业信用融资比例更低。

从模型(4)回归情况看,对于全样本,在控制其他因素后,EXPAND系数显著为负,支持假设4。企业提供商业信用情况与货币政策显著相关。与宽松期相比,货币政策紧缩期企业提供商业信用占总资产比例更高。

从模型(5)回归情况看,对于中小企业样本,在控制其他因素后,EXPAND系数显著为负,支持假设5。中小企业商业信用使用情况与货币政策有关。与宽松期相比,货币政策紧缩期中小企业接受商业信用占总资产比例更高。

从模型(6)回归情况看,对于中小企业样本,在控制其他因素后,EXPAND系数显著为正,支持假设6。商业信用供给情况与货币政策有关。与宽松期相比,货币政策紧缩期中小企业提供商业信用占资产比例更低。

商业信贷是一种非正式融资渠道,是企业间配置金融资源的重要途径。从理论上讲,只要金融市场存在一定缺陷,商业信贷就可以起到增进金融市场资源配置效率的作用。在金融市场发达的国家,融资渠道比较畅通的大企业会向小企业提供商业信贷,从而改善资金配置效率。从上述研究结果看,中小企业接受商业信用比例低于大型企业,而提供商业信用比例高于大型企业。资金充裕的大型企业通过商业信用反而得到更多资金,体现了我国金融资源配置的扭曲。资金相对紧张的中小企业在受到信贷约束情况下,向大型企业提供商业信用,体现了大企业较强市场地位和中小企业较弱的市场地位。该结论与Van Horen(2005)、Fabbri和Klapper(2008)一致。在发展中国家,大型企业在上下游产业结构中具有较强的谈判能力,能以低成本获取供应商的流动性;而中小企业处于较弱市场地位,面临强大竞争压力,不得不提供商业信贷。

中小企业接受商业信用比例显著高于货币宽松期,这个结论符合替代性融论,中小企业微观商业信用动机主要体现为融资动机。而货币政策宽松期,中小企业提供商业信用比例显著高于紧缩期,表明宽松期中小企业有相对充裕的资金,提供商业信用的微观动机是主要经营动机。银行信用和商业信用之间存在相互替代关系,表明货币政策有效性在一定程度上受到商业信用的影响。

五、稳健性检验

为了检验本研究的准确性,将模型中因变量TC用应付账款/总营业收入进行计量和REC用应收账款/总营业收入进行计量。我们还用净商业信用(TC-REC)对企业类型和货币政策进行回归,所得结果与表3基本一致。

六、主要结论与讨论

本研究得到如下结论:

(1)我国金融市场资源配置扭曲。近10年中小企业银行贷款、商业信用规模总量有明显增长,但大型企业通过银行信用及商业信用获得的资金规模更大。资金充裕的大型企业通过商业信用得到更多资金;资金相对紧张的中小企业在受到信贷约束情况下,向大型企业提供商业信用,体现大企业较强市场地位和中小企业较弱市场地位。市场地位对商业信用有显著影响。

(2)货币政策紧缩期中小企业接受商业信用比例显著高于货币宽松期,提供商业信用比例低于宽松期,这与紧缩期中小企业资金紧张有关。在紧缩期,中小企业商业信用动机主要是融资动机,宽松期主要为经营动机。

(3)银行信用和商业信用之间存在相互替代关系,表明货币政策有效性在一定程度上受到商业信用的影响。

[1]Meltzer A H.Mercantile Credit,Monetary Policy,and Size of Firms[J].reviews of economics and statistics,1960,42(4):429-436.

[2]刘民权,徐忠,赵英涛.商业信用研究综述[J].世界经济,2004,(1):66-77.

[3]Ferris J S.A Transations Theory of Trade Credit Use[J].The Quarterly journal of Economics,1981,96 (2):243-270.

[4]Brennan M J,Miksimovic V,Zechner J.Vendor financing[J].The Journal of Finance,1988,43(5):1127-1141.

[5]陆正飞,杨德明.商业信用:替代性融资,还是买方市场?[J].管理世界,2011,(4):6-14.

(责任编辑:王淑云)

1003-4625(2014)09-0006-06

F832.0

A

2014-06-28

本文为教育部人文社会科学基金(12YJA630012);泉州师范学院青年骨干教师项目(泉师院人[2012]1号)。

吴争程(1982-),女,福建晋江人,华侨大学博士研究生,泉州师范学院讲师,研究方向:公司财务管理;陈金龙(1965-),男,福建龙海人,教授,博士生导师,研究方向:公司财务,金融工程和金融管理。