企业在供应链上的“两头吃”能力分析

张伟锋

[摘 要] 本文首先通过对格力电器2009-2013年财务报告的分析,阐述了格力在供应链上的强势竞争能力;其次从格力的品牌优势、经销模式、销售政策3个方面解释原因;最后在盈利能力、销售能力、周转能力、融资能力4个层次上分析了供应链上融资对短期偿债能力的影响。

[关键词] 供应链;品牌优势;经销模式;短期偿债能力

doi : 10 . 3969 / j . issn . 1673 - 0194 . 2014 . 21. 002

[中图分类号] F275.1 [文献标识码] A [文章编号] 1673 - 0194(2014)21- 0003- 02

供应链上“两头吃”能力是指供应链核心企业对上下游资金的占用能力。供应链是围绕核心企业,通过对信息流、物流、资金流的控制,从采购原材料开始,到制成中间产品以及最终产品,最后由销售网络把产品送到消费者手中的贯穿整个供、产、销环节,将供应商、制造商、分销商、零售商、最终用户连成一个整体的功能网络结构。供应链将上下游的资金运转联系在一起,所以有效地利用供应链上资金成为降低企业资金成本的一个重要方式。本文以格力电器为例,通过对2009-2013年财务报告数据的分析来探讨格力电器是如何在供应链上竞争取得成功的。

1 格力电器案例分析

1.1 案例介绍

成立于1991年的珠海格力电器股份有限公司是目前全球最大的集研发、生产、销售、服务于一体的国有控股专业化空调企业。格力电器的产品主要包括空调、家用电器、压缩机、电机等。2013年在国内行业不景气的大环境下,格力实现营业总收入1 200.43亿元,较上年同期增长19.91%;利润总额128.92亿元,较上年同期增长47.12%;实现归属于上市公司股东的净利润108.71亿元,较上年同期增长47.31%。据《产业在线》统计,格力家用空调产销量连续多年排名第一,其中2013年产量、销量分别高出第二名1 199万套(台)、1 186.5万套(台),市场份额进一步提高,行业龙头地位也进一步巩固。

1.2 格力电器在供应链上强势竞争力表现

1.2.1 在供应链上的大规模融资

格力电器的融资主要是依赖负债,尤其是流动负债。通过查看格力电器近5年资产负债表发现,格力近5年的资产负债率平均值是77.09%,而白色家电行业资产负债率平均值为40.3%,并且格力的负债中以流动负债为主(占负债总额的97.80%)。格力流动负债中占比较高的是应付项目和预收账款,在2009-2013年占流动负债比重的平均水平为64.37%,因此格力电器仅在供应链上的融资就占总负债的62.95%,占企业全部融资的48.53%,由此可见格力电器在供应链上融资能力的强大。

1.2.2 被占用资金的收回能力

格力电器2009-2013年应收账款周转率分别为57.37次,57.19次,68.56次,73.52次,71.37次,平均值为65.602次,处于平缓的增长状态。近5年每笔应收账款的平均变现期仅为5.55天。在2013年末,格力电器的应收账款周转率为71.37次,而行业的周转次数为14.81次(数据出自同花顺软件)。格力电器对售后资金的收回速度远远高于行业水平。快速收回被占用资金,不仅能帮助企业降低资金成本,减少损失,而且能防止企业因为资金链断裂而造成停产。

1.2.3 供应链上的收付款活动优势

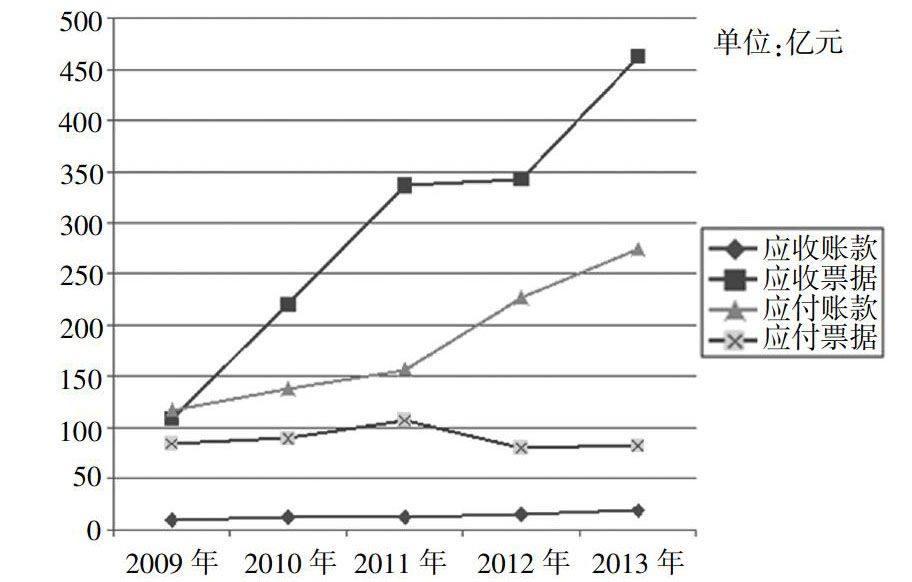

应收和应付项目能反映一个企业在收付款方面的谈判能力。在交易中企业会更倾向于应收票据(银行承兑汇票)和应付账款。因为应收票据风险小,易于变现;而应付账款只需要到期支付,不需要向银行缴纳保证金。格力电器近5年报表显示收入和成本都呈现增长的趋势,相应的应收票据和应付账款也同步增长(见图1),但应收账款基本保持不变,并且应付票据从2011年以后开始下降,这反映出格力在对上下游收付款方面都有着强势的竞争能力和优势地位。

2 对格力电器在供应链上取得优势的原因分析

2.1 格力电器的品牌优势

格力电器是中国空调业唯一的“世界名牌”产品,其业务遍及全球100多个国家和地区。据《暖通空调资讯》统计,2013年格力电器的中央空调国内市场占有率为15.7%,高出第二名4.5个百分点,并连续12年上榜美国《财富》杂志“中国上市公司100强”。如此大的品牌竞争力是格力在上下游谈判中取胜一个重要优势。格力2009-2013年应收账款周转次数平均值为65.602次,应付账款周转率平均值仅为3.71次。另外,格力电器近5年应收账款平均值为13 329万元,应收票据平均余额为294 293万元,是应收账款数额22倍多;应付账款的平均值为182 362万元,应付票据平均值为88 392万元,是应付票据平均额的2.06倍。格力电器能在供应链上取得这些优势的重要保障就是自身的品牌优势和在市场中的强势竞争力。

2.2 格力电器的股份制区域经销模式

格力依靠自身强大的品牌、质量、技术优势选择与各地最有实力的经销商联合,共同出资,成立股份制的销售公司。格力电器主要输出品牌和营销政策,其他股东按比率分红。格力在与各地经销商联合成立销售公司之后,就可以借助经销商原有销售渠道快速打开市场,减少自建销售渠道带来的拓展费、运输费以及其他经营成本等,保持格力的成本领先优势。不仅如此,格力集团还将格力电器10%的股份转给核心经销商,将核心经销商作为战略投资者引入格力电器。格力通过建立这种特殊的经销模式,用资本作为纽带将两者的利益捆在一起,使格力能够大量占用下游经销商的资金。

2.3 格力电器的销售政策

格力一直坚持“先款后货”的销售政策,其空调销售先以预收款项形式收取货款,然后发货结算。因为预收款项是无息负债,格力采用这种方式占用资金能降低资金成本。2009-2013年,格力电器预收账款占流动负债比率平均值为22.04%。行业中,美的集团该比率为9.44%,青岛海尔为9.22%。格力之所以能成功实施“先款后货”销售政策,一方面是由于自己品牌竞争力的强大,能够取得谈判优势;另一方面是格力的股份制区域销售模式将经销商与格力的利益捆绑,双方为能够取得共赢的局面而达成一致。再者,格力的“淡季返利”政策也促使经销商在销售淡季为获得返利而预先给格力支付货款,这样不仅促进了格力电器在淡季资金的回笼,降低资金被存货占用的损失,更有利于格力电器快速筹集经销商的资金,为家电行业在需求旺季时的营运资本投资做准备。

3 供应链融资对短期偿债能力的影响

格力电器在2013年各季度末的流动比率分别是1.07,1.04,

1.05, 1.07;白色家电行业在各季度末的流动比率分别是2.69,2.46,

2.42,2.47。该指标值越接近2表示短期偿债能力越强(数据出自同花顺软件)。表面上格力的短期偿债能力较差。格力电器在近5年的流动负债中供应链融资平均占64.37%,似乎供应链融资给企业的短期偿债能力带来压力,但是流动比率只能从静态上反映格力的短期偿债能力较差,不能真实反映企业的短期偿债能力,分析如下:

第一,格力电器应付账款周转率平均为3.71次,应收账款周转率平均为65.60次,从动态上看企业每收回现金17次,支付现金1次。所以企业只要保证在支付上游之前能收回下游资金就不需要将大量现金投资在流动资产上,以免造成资金的无效占用。第二,格力电器在全球开设了近10 000家格力专卖店,市场占有率居于行业前列。强大的销售渠道和市场占有率能够快速产生充足的现金流量,保证按期偿还流动负债。第三,格力电器2013年末净资产收益率在42家同行业中排名第3;销售毛利率在行业中排名第8(出自同花顺软件)。格力电器盈利能力很强,能快速产生足够多的利润保证企业的偿债能力。第四,格力电器的信用评级高,短期融资能力大,公司可以利用短期信用贷款等手段快速融资还债。综上所述,格力电器尽管在供应链上融资量大,且流动比率较低,但是并不影响企业真实的短期偿债能力。

4 启 示

格力电器能通过采用 “类金融”模式实现对上下游资金的大规模占用并在上下游博弈过程中取得胜利,归因于格力的品牌优势、股份制区域经销模式和“淡季返利”“先款后货”的销售政策。其中品牌优势是根本原因,经销模式和销售政策只有建立在品牌优势的基础上才能成功实施。所以,任何企业想要在供应链上实现大规模融资,必须先强化产品质量,在消费者中树立口碑,进而建立自己的品牌优势。

格力电器在供应链上融资最终表现结果是:2009-2013年现金周转期分别为-47.15天,-24.22天,4.28天,-3.92天,-39.13天。负的周转期表示格力利用上下游资金进行生产(2011年为正值是格力为了应对材料价格波动调整材料存库量所致)。但是供应链融资是一把双刃剑,为企业节省资金成本同时也会导致企业短期偿债风险增加。如果没有强大的销售渠道、快速回款能力、高盈利水平以及高信用评级4个优势条件,那么盲目地在供应链融资只会给企业增加额外的负担。综上所述,要想同格力电器一样成功地占用供应链各方企业资金,不仅要先具备格力电器的3个优势,并且要同时拥有能降低企业短期偿债风险的4个条件,这才是维持企业在供应链上优势的长久方法。