全流通时代下股权激励有效性分析——基于公司绩效的视角

●武汉轻工大学经济与管理学院 许汝俊

一、研究背景

股权激励是一种与公司绩效紧密相连的具有强激励与长时效的激励机制,它的最大好处是可以释放利润。作为一种新型的激励方式,股权激励已经成为上市公司完善公司治理、提升企业价值的重要工具。随着2006年股权分置改革,我国上市公司陆续尝试制定实施股权激励制度,证监会及财政部等各部委及监管机构也相继出台了一系列法律法规引导上市公司实行股权激励。至此,股权激励在政策上走过了从试点到发展完善的过程,股权的流动性也在股权分置改革基本完成后得到了根本性的解决,为拟实施股权激励的上市公司奠定了一定的制度基础。

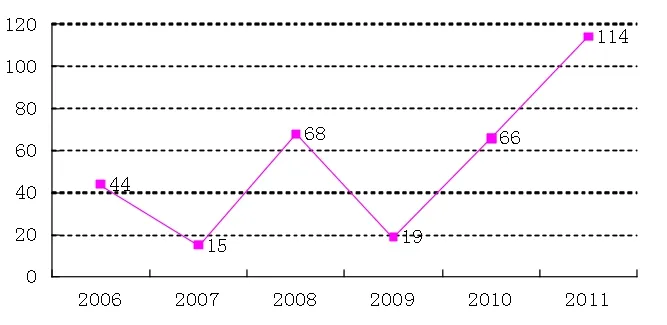

统计数据显示,自2006年股权分置改革之后,一些上市公司尝试性地开展股权激励。2007年出现的公布数量下降主要存在两个原因:一是证监会严抓股权激励申请审批工作,导致审批程序复杂及审批期限延长;二是上市公司激励对象预期收益少,相关法律法规的颁布使上市公司(尤其是国有控股上市公司)多数激励对象认为股权激励的收益空间很小。而从2009年至2011年,绝大部分公司的业绩预增使股权激励的实施更加有理可依,且2011年初次披露股权激励方案的公司相比2010年增长72.73%,为历史之最。随着我国股权激励外部环境的不断完善,其对公司绩效的提升也会越来越明显。所以文章拟以我国2009-2011年沪深A股上市公司为基础,实证分析股权激励水平、公司内部因素与公司业绩三者间的相关关系,探索股权分置改革后股权激励有效性是否真正发挥,为实施股权激励公司的进一步发展提供一定程度的参考。

图1 2006-2011年首次披露股权激励方案(不含修正案)公司量统计

二、文献回顾与研究假设

有关实施股权激励的上市公司经营业绩的研究层出不穷,很多学者站在不同的角度,选取不同的样本,运用不同的方法进行了分析,导致目前的相关研究结论并未达成一致。

(一)激励股总数与公司价值。国内很多学者在进行股权激励水平的研究时通常参考国外的实证研究对象,仅用管理层持股所占比例来衡量股权激励效应。某种程度上来说这是不太合适的,因为在我国股权激励模式的多样化会使研究结果偏离实施实况,并不能真正反映我国股权激励的实施效果。而要从整体上研究股权激励制度对上市公司价值的影响,就必须以上市公司股权激励草案中公布的激励总权益所占比重来衡量激励效果。公司的价值增长是每位员工共同努力的结果,激励对象的扩大化、普遍化以及强化激励权益总额一定程度上会激发员工的工作积极性,提高公司经营业绩。鉴于此,我们提出假设一:

H1:股权激励草案中激励权益总额越大,越有益于公司价值的增长。

(二)高管人员激励权益与公司绩效。当然,研究股权激励水平对公司绩效的影响,必不可少地会考虑管理层当期所授予的激励权益,国内外对管理层股权激励的效果研究也不尽相同。

根据 Jensen and Meckling(1976)的委托代理理论,由于上市公司管理者与所有者之间存在信息不对称,委托人会同代理人签订一种“绩效契约”来对其进行约束。股东与管理层之间的这种契约关系可能会由于信息的不对称而使激励效应有所削弱,故研究高管人员激励权益与公司绩效意义重大。 Akimova 等(2004)及 Victoria Krivogorsky(2006)分别对欧洲国家上市公司高管人员激励权益与公司价值进行研究,发现仅当激励权益处在某一数值段时两者关系呈现正相关。国内学者陈凯等(2008)、潘颖(2009)通过对国内民营上市公司及沪深上市公司分析,表明高管股权激励与公司价值虽成正向关系,但显著性并不高,且仅在一定范围内呈现正向关系。至2009年随着股权激励等措施的逐渐普及运用和高管薪酬信息披露机制的日益完善,相信高管人员激励权益与公司价值的正向关系会日趋显著。我们可提出假设二:

H2:上市公司高管人员当期所授予的激励权益越大,公司业绩的提升越明显。

(三)公司内部因素(包括特征因素、治理因素)与公司绩效。股权激励属于公司治理的范畴,在分析股权激励实施效果的同时有必要对影响公司业绩的其他特征因素做一定程度的研究,为管理者提供一定程度的参考。国内外学者对公司特征因素的研究甚多,且结论基本达成一致。Erickson等人(2005)分析发现股权分离度越低、独董比例的增加并未对公司业绩提升带来帮助。国内学者张小宁 (2002)、周建波等(2003)分析发现董事长持股比例、两职合一均会对公司价值产生重大影响。经营者付出相同的努力和获得相同的激励比例,在不同财产规模的上市公司能够收获的股权激励效益是不相等的。对此,我们提出假设三:

H3a:公司特征因素(公司规模、发展能力、资本结构等)会在一定程度上影响公司业绩。

H3b:独立董事比例与公司绩效间不存在显著关系。

H3c:两职合一并不利于公司业绩的提升。

三、研究设计

(一)研究对象的选择。基于股权激励的普遍性,结合《公司法》第217条第 1项规定,本文选择上市公司股权激励方案中公布的所有激励授予对象作为研究对象,但其中在研究分析高管人员股权激励时将公司高管定义为公司总经理、副总经理、财务总监等高层管理人员。

(二)样本选择及数据来源。为了研究股权激励水平、公司特征因素与公司绩效之间的关系,本文选取2009-2011年间处于股权激励实施状态下的沪深证券市场的上市公司作为主要研究样本。为确保数据的准确性,对样本进行了相关处理:(1)剔除了 B、H 股上市公司;(2)剔除了 ST、PT(海南海药、海信科龙、二重集团)以及金融类上市公司,以减少极端值和特殊数据对总体的影响;(3)剔除了样本期间除第一次实施以外的样本值,以保证样本期间数据的准确性;(4)剔除了数据缺失及不全的样本。经过处理后最终得到样本公司共计49家。本文所采用的公司样本数据主要来源于国泰安数据库(CMSAR)、巨潮资讯网及上市公司年报和公告。

(三)变量选择

1.被解释变量。公司业绩:目前国内外对于公司绩效的衡量指标主要分为市场指标和会计业绩指标两种。从某种程度上来说,财务绩效指标能够客观反映来源于过去的经营成果,但是不能很好地反映将来的绩效,再者因为会计业绩受人为操纵的可能性较大,并不能准确反映公司价值。考虑到我国资本市场的逐步完善,所以托宾Q值是很好的选择,虽然它表示资本的重置价值与市场价值的比值,但其绝对值的大小还是在很大程度上反映了公司经营绩效的优劣。所以本文选取上市公司首次披露年与前一年的托宾Q差值来衡量激励效应。

2.解释变量。股权激励水平:为了全面地从整体上衡量股权激励程度,本文选取股权激励权益总额占授予时公司总股本比例以及高管人员所持激励股占当期授予激励权益总额比例两个指标综合反映股权激励水平。

3.控制变量。为了在激烈的市场竞争中取得成本优势,公司规模的扩张将成为首选,其有益于提高公司的经营效率。公司内部的治理结构、资本结构等也会在一定程度上影响公司绩效。考虑到这些特征因素的存在,本文选取以下控制变量:公司规模、独立董事比例、董事会规模、资本结构、股权集中度、公司发展能力以及董事长与总经理兼任情况。各变量的具体定义如表1所示。

表1 变量选择

(四)模型设计。鉴于对公司绩效的影响是通过股权激励从不同的方面来实现的,所以为了验证假设1-3,本文拟建立多元回归方程进行研究分析,并结合我国实际加入相关控制变量,准确反映股权激励、公司特征因素与公司绩效间的相关关系。回归方程如下:

Q=α +β1MSR+β2MS+β3SIZE+β4BI+β5DIRSIZE+β6LE+β7FOC+β8GROWTH+β9PL+ε

其中Q为企业经营业绩;MSR与MS分别表示激励总权益占比和高管激励权益占比,衡量股权激励水平;SIZE、BI、DIRSIZE、FOC、GROWTH、PL分别表示公司规模、独立董事规模、董事会规模、资本结构、股权集中度、公司发展能力以及董事长与总经理兼任情况;α为常数项,βi为各个变量系数,ε为随机扰动项。

四、实证结果分析

(一)样本描述性统计

表2 股权激励实施前后Tobin-Q均值分析

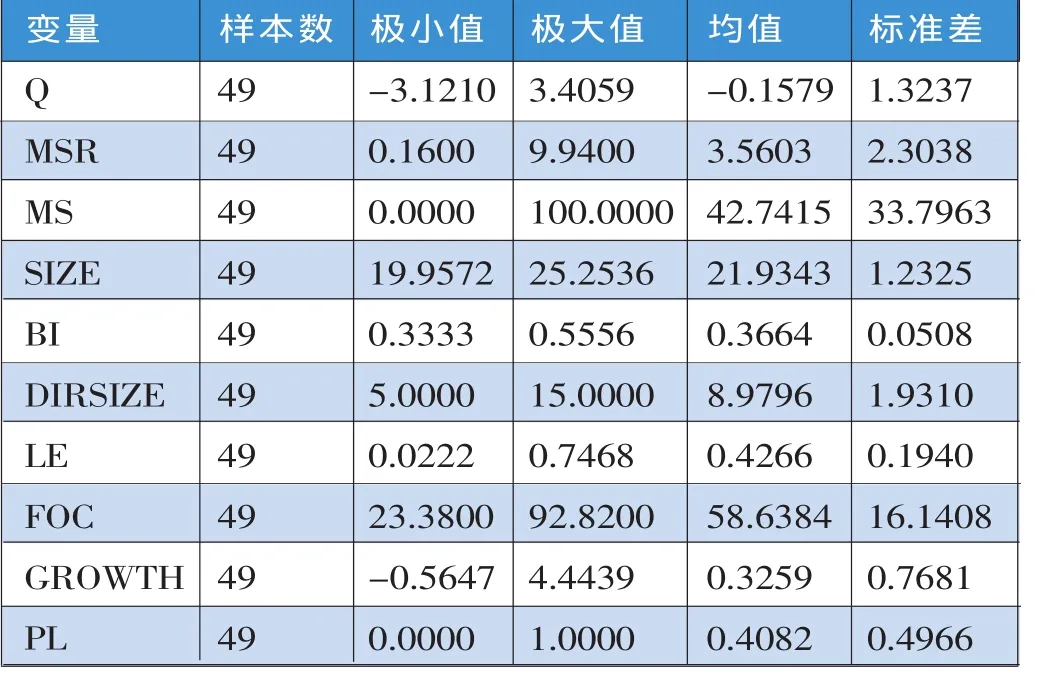

表3 模型各变量描述统计

从表2我们可以分析发现,2009年和2010年实施前后托宾Q值均有上升,而2011年实施股权激励的上市公司在实施前后的托宾Q值却有所下降,其原因可能是2011年欧洲债务危机。2011年11月PMI值为49%,降幅为三年以来最大,这也是三年来首次回落到50%以下,而该指标的快速回落预示着整体经济收缩迹象明显,经济必将受到影响。

从表3各变量的描述性结果分析发现,托宾Q差均值为负,只能说明在2009-2011年间上市公司实施股权激励前后业绩受到了2011年欧债危机的影响,导致累积业绩效应为负,这也是正常的现象,并不影响后面针对其影响因素的研究。MSR、MS代表公司的股权激励水平,其均值分别为3.56%和42.74%,最大值分别为9.94%和100%,说明选取的样本公司股权激励水平较合适。极大值与极小值间差异略大,说明样本间股权激励结构差异较大,还有待改进。股权集中度分布状况较为分散,样本差距较大,说明样本公司间股权集中度存在明显差异。表中资本结构LE反映企业经营风险的大小、举债经营的能力,样本公司间LE分布差异较大,可能会对结果产生一定影响。

(二)样本的相关性分析

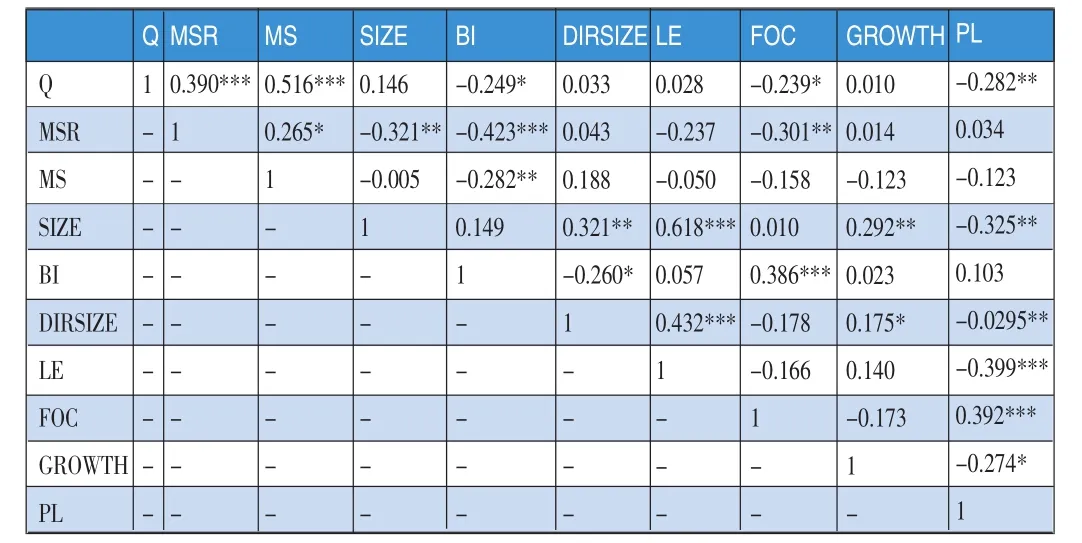

表4 模型各变量Pearson相关分析

从表4相关性分析中可以看出,激励总权益占比和高管激励权益占比与托宾Q值的相关系数分别为0.390和0.516,均为正数,且达到了0.01的显著性水平,说明托宾Q值与股权激励水平显著正相关,即公司绩效会随着股权激励水平的提升而增加,假设1和2得以初步验证。股权激励整体水平与公司规模和独立董事规模在显著性水平为0.05和0.01时负相关,可能由于公司规模较小,则越需要去授予激励权益,使得公司各阶层为公司的长期发展而努力。托宾Q值与两职合一相关系数为-0.282,并显著相关,说明两职合一不利于公司价值提升,初步验证了假设H3c。

(三)回归结果分析

表5 回归结果

从表5的回归结果可以看出,容差大于0.1,且方差膨胀因子VIF小于10,说明自变量间不存在共线性问题。

回归方程在0.01的水平下显著,通过了方程显著性检验。表5研究结果显示:股权激励水平高低对公司绩效产生了显著性影响,即当期授予的激励总权益越大,公司价值越能得以实现,高管人员在当期授予激励权益越高,工作的积极性也会有所提升,促进公司业绩的上升,假设1与2得以进一步验证。在公司内部因素中,仅有公司规模与公司绩效的回归结果通过了显著性检验,即公司规模越大,其治理程度也会相对完善,股权激励制度也得以有效发挥。独立董事比例高低并未对公司绩效产生显著影响,究其原因有如下两点:第一,我国独立董事独立性缺失可能导致经营与监管双方合谋仍值得怀疑,某种程度上如果出现与经营者“合谋”行为会影响公司业绩;第二,在不存在“合谋”情况下,独立董事发挥作用需要一定条件,一方面是数量条件,从大多数上市公司的情况来看,独立董事比例设置过低是限制发挥其职能的重要原因,另一方面是制度上的缺陷,甚至是“形式重于实质”,虽然独立董事可以帮助董事会提高决策质量,树立公司形象,但是倘若缺乏有关规章制度的支持,独立董事在公司的约束性将会大打折扣。从表5中可以看到,董事长与总经理兼任为负值,在0.15的水平下显著负相关,这与周建波等(2003)的研究相一致,说明两职合一与公司绩效成显著负相关,这与总经理的自利性是相悖的,削弱了董事会的有效性和独立性,继而影响公司绩效。

五、结论

自2006年股权分置改革以来,越来越多的上市公司开始公布股权激励草案并付诸实施,2006年至2009年间我国股权激励的政策也走过了试点——规范——推广——完善的整个历程。本文以2009-2011年间实施股权激励的上市公司为基础进行了实证研究,研究结果表明股权激励整体水平越高,激励对象(包括高管人员)的工作积极性会得到有力提升,对提高公司价值具有一定的帮助。公司内部因素与公司绩效的研究表明公司规模越大,其治理越完善,公司绩效越好。董事长与总经理两职合一与公司业绩的研究发现,两职合一的上市公司削弱了董事会的有效性和独立性,在此基础上必然会影响公司绩效。上市公司有理由相信在股权激励政策制度上的障碍得以解决之际,高管薪酬信息披露机制会日益完善,通过股票期权等多种激励模式对公司员工实行激励并适当加大激励强度,扩大企业规模,股权激励正面效应会越来越明显,公司业绩也会得到进一步的提升。

1.Akimova,Schwodiauer,G.2004.Ownership structure,corporate governance and enterprise performance:empirical results for Ukraine [J].International advances in economic research, 1:28-42.

2.Victoria Krivogorsky.2006.Ownership,board structure and performance in continental Europe[J].The international journal of accounting,4(12):176-197.

3.程隆云、岳春苗.2008.上市公司高管层股权激励绩效的实证分析[J].北京:经济与管理研究,6。

4.陈凯、王缔.2008.经营者股权激励、约束水平与公司业绩[J].南昌:科技经济市场,3。

5.刘国亮、王加胜.2000.上市公司股权结构、激励制度及绩效的实证研究[J].北京:经济理论与经济管理,5。

6.潘颖.2009.股权激励,股权结构与公司业绩关系的实证研究——基于公司治理视角[J].山西省社会科学院:经济问题,8。

7.周建波、孙菊生.2003.经营者股权激励的治理效应研究——来自中国上市公司的经验证据[J].北京:经济研究,5。