2013年银行间债市场运行情况及特点分析

朱永行+荣艺华

2013年,银行间债券市场价格指数先扬后抑,债券发行量小幅增长,存量规模稳步扩大,公司信用类债券增速放缓,债券回购交易保持活跃,现券交易下降,银行间债券市场在规范发展的同时,服务实体经济功能进一步加强。

银行间债券指数先扬后抑

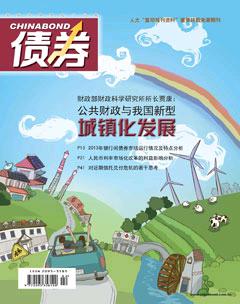

2013年,银行间债券指数先扬后抑,上半年缓慢上升,下半年大幅下降。年初至4月上旬,市场资金面整体相对宽松,银行间债券总指数[ 采用中债-银行间债券总指数(净价指数)。下同。]保持小幅上行。4月中旬,银行间债券总指数出现一定下行。4月下旬和5月份,在流动性整体仍相对宽松的背景下,银行间债券总指数出现小幅上涨。进入6月份后,受财政税款上缴、存款准备金补缴、银行补充外汇头寸以及外汇占款增速放缓等多重因素影响,货币市场利率创出历史新高,带动债券市场价格快速下行。下半年,在金融机构利率预期和资产配置行为发生改变、债券市场流动性下降等因素的叠加影响下,银行间债券总指数不断震荡走低。

12月末,中债银行间债券总指数(净价)收于110.3410,比年初的115.6286下降了4.57%,年内中债银行间债券总指数(净价)最高点为5月28日的116.8105,最低点为12月23日的110.3061(见图1)。

图1 2013年银行间债券总指数走势

注:中债-银行间债券总指数为净价指数。

数据来源:中国债券信息网

一级市场的情况分析

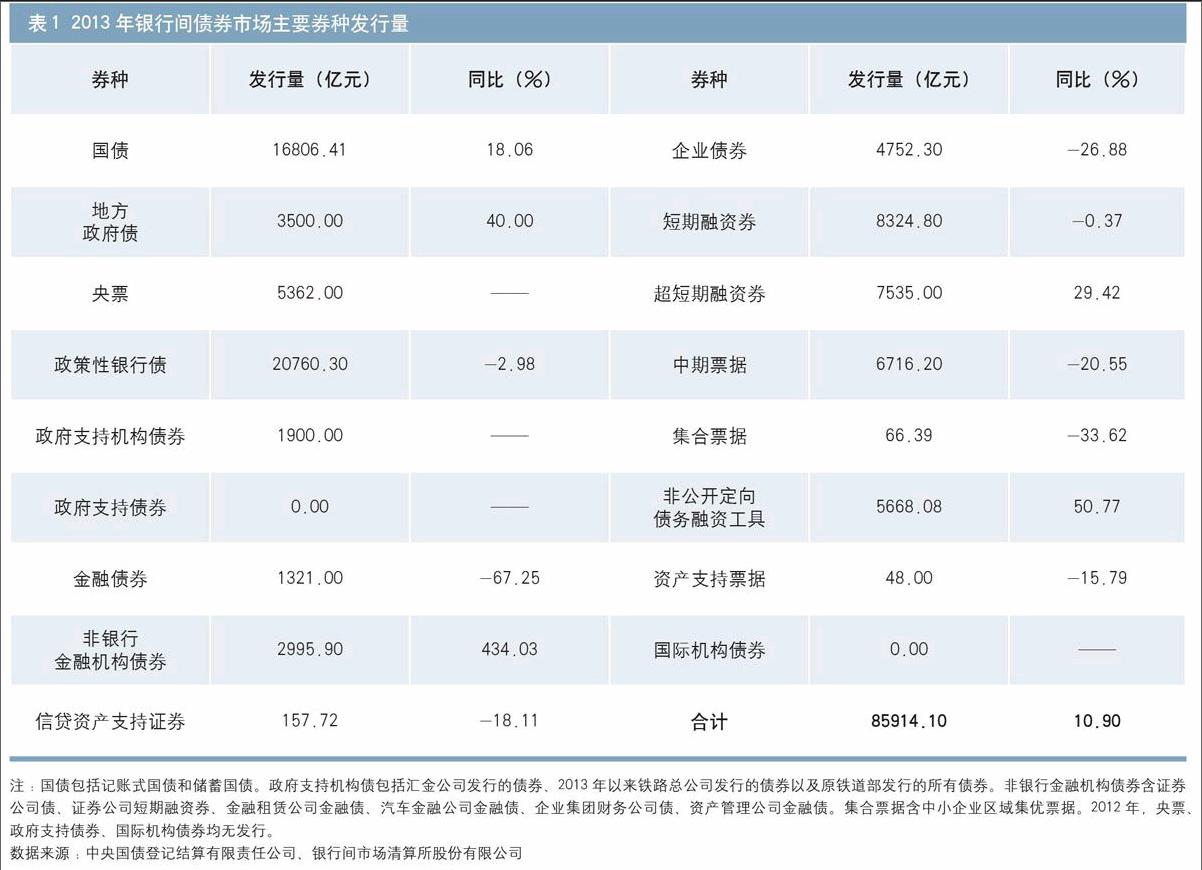

(一)债券发行量小幅增加

2013年全年,银行间债券市场累计发行债券8.59万亿元[ 含央行票据。国债含记账式国债和储蓄国债。],同比增长10.90%,增幅较上年高7.07个百分点(见表1)。其中,公司信用类债券[ 含企业债券、短期融资券、超短期融资券、中期票据、集合票据、非公开定向债务融资工具和资产支持票据。]发行规模为3.31万亿元,同比减少0.37%,占到银行间债券市场发行总规模的38.54%。

表1:2013年银行间债券市场主要券种发行量

券种 发行量(亿元) 同比

(%) 券种 发行量(亿元) 同比(%)

国债 16806.41 18.06 企业债券 4752.30 -26.88

地方政府债 3500.00 40.00 短期融资券 8324.80 -0.37

央票 5362.00 --- 超短期融资券 7535.00 29.42

政策性银行债 20760.30 -2.98 中期票据 6716.20 -20.55

政府支持机构债券 1900.00 --- 集合票据 66.39 -33.62

政府支持债券 0.00 --- 非公开定向债务融资工具 5668.08 50.77

金融债券 1321.00 -67.25 资产支持票据 48.00 -15.79

非银行金融机构债券 2995.90 434.03 国际机构债券 0.00 ---

信贷资产支持证券 157.72 -18.11 合计 85914.10 10.90

注:国债包括记账式国债和储蓄国债。政府支持机构债包括汇金公司发行的债券、2013年以来铁路总公司发行的债券以及原铁道部发行的所有债券。非银行金融机构债券含证券公司债、证券公司短期融资券、金融租赁公司金融债、汽车金融公司金融债、企业集团财务公司债、资产管理公司金融债。集合票据含中小企业区域集优票据。2012年,央票、政府支持债券、国际机构债券均无发行。

数据来源:中央国债登记结算有限责任公司、银行间市场清算所股份有限公司

从发行券种看,政策性银行债占比最高,而非银行金融机构债券增幅最大。2013年,发行额占比居前四位的分别是政策性银行债、国债、短期融资券和超短期融资券,市场占比分别为24.16%、19.56%、9.69%和8.77%;发行规模同比增幅居前四位的分别是非银行金融机构债券、非公开定向债务融资工具、地方政府债券和超短期融资券,分别同比增长434.03%、50.77%、40.00%和29.42%。

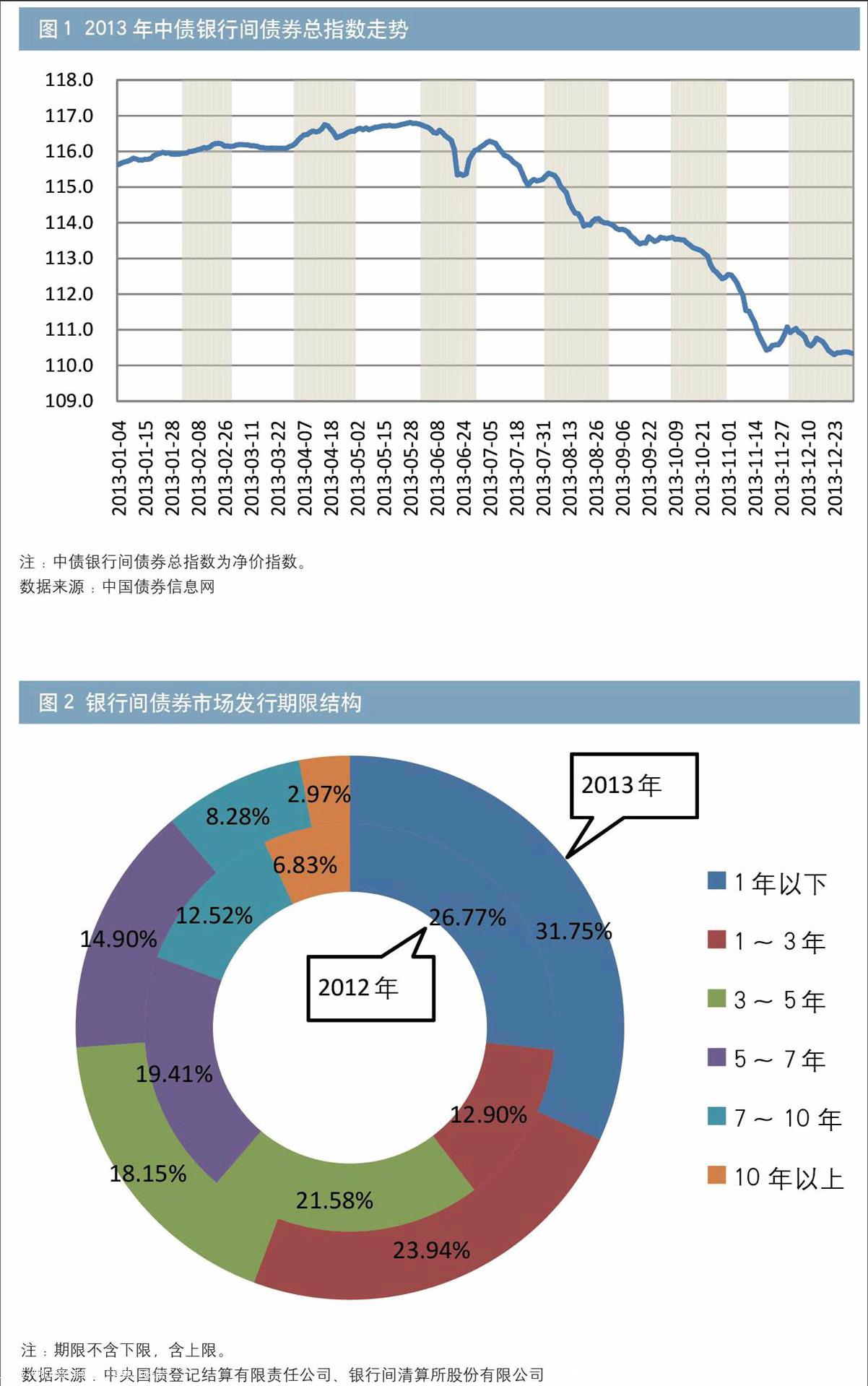

从发行期限看,短期品种占比上升,长期品种占比下降。2013年,1年期以下和1~3年期限品种发行占比分别为31.75%和23.94%,与上年相比分别上升4.98和11.04个百分点;3~5年、5~7年、7~10年和10年以上期限品种占比分别为18.15%、14.90%、8.28%和2.97%,与上年相比分别下降3.43、4.51、4.24和3.86个百分点(见图2)。

图2 银行间债券市场发行期限结构

注:期限不含下限,含上限。

数据来源:中央国债登记结算有限责任公司、银行间清算所股份有限公司

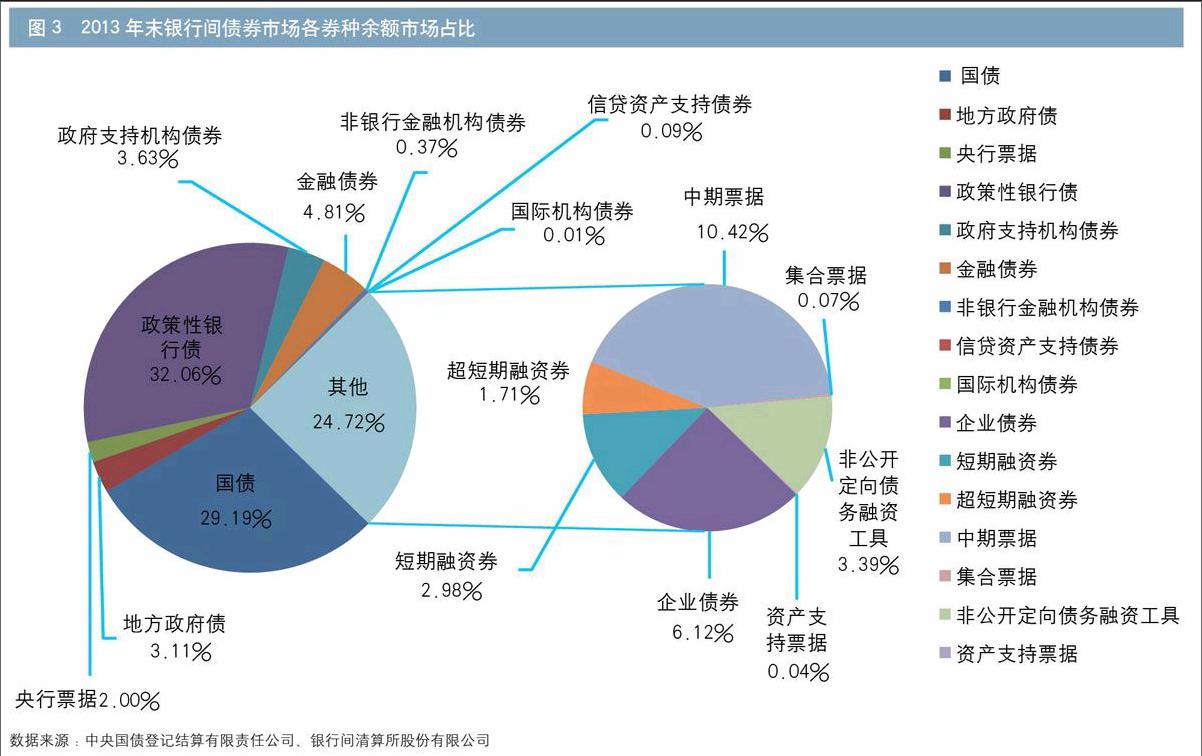

(二)债券余额稳步扩大

2013年末,银行间债券市场债券余额达到27.68万亿元,同比增长10.71%,增幅比上年低6.21个百分点。其中,公司信用类债券余额为6.84万亿元,占银行间债券市场总余额的比重为24.72%,比上年下降0.61个百分点。

表2 2013年银行间债券市场主要券种余额

券种 余额

(亿元) 同比

(%) 券种 余额

(亿元) 同比(%)

国债 80770.28 2.31 企业债券 16928.47 -16.18

地方政府债 8599.30 --- 短期融资券 8244.20 -0.99

央票 5521.72 -58.91 超短期融资券 4729.00 33.93

政策性银行债 88719.58 12.90 中期票据 28839.50 15.72

政府支持机构债券 10035.43 820.68 集合票据 190.83 1.69

政府支持债券 0.00 --- 非公开定向债务融资工具 9381.28 108.37

金融债券 13315.00 2.03 资产支持票据 97.80 71.58

非银行金融机构债券 1029.90 160.73 国际机构债券 31.30 -65.71

信贷资产支持证券 354.27 83.92 合计 276787.86 10.71

数据来源:中央国债登记结算有限责任公司、银行间市场清算所股份有限公司

从具体券种来看,政策性银行债占比最高,而非银行金融机构债券增幅最大。2013年,债券余额占比居前四位的分别是政策性银行债、国债、中期票据和企业债券,市场占比分别为32.05%、29.18%、10.42%和6.12%;债券余额同比增幅居前四位的分别是政府支持机构债券、非银行金融机构债券、非公开定向债务融资工具和资产支持证券,分别同比增长820.68%[ 根据相关规定,政府支持债券目前包括汇金公司发行的债券,2013年以来铁路总公司发行的债券以及原铁道部发行的所有债券。因此,在口径上会使同比数据有所放大。]、160.73%、108.37%和83.92%(见图3)。

图3 2013年末银行间债券市场各券种余额市场占比

(美编注意调整下图的格式,特别是需要使划线部分线条清晰)

数据来源:中央国债登记结算有限责任公司、银行间清算所股份有限公司

二级市场的情况分析

(一)回购交易保持活跃

2013年,银行间债券回购市场交易规模保持增长,但增幅放缓。质押式回购和买断式回购共计成交158.16万亿元,同比增长11.61%,增长率较上年下降30.87个百分点,为2005年以来最低增幅。其中,质押式回购累计成交151.98万亿元,同比增长11.24%;买断式回购累计成交6.19万亿元,同比增长21.42%(见图4)。

图4 银行间债券回购市场月交易额与加权利率

数据来源:全国银行间同业拆借中心。

2013年,银行间债券回购市场质押式回购利率与买断式回购利率走势基本一致,整体利率水平高于2012年。其中,质押式回购日加权平均利率为3.54%,比2012年上升63个基点;买断式回购日加权平均利率为3.96%,比2012年上升75个基点(见图5)。

图5 银行间债券回购市场日加权利率走势

数据来源:全国银行间同业拆借中心

在交易标的券种方面,以政府信用类(国债、地方政府债券、央票)和准政府信用类(政策性银行债、政府支持机构债券、政府支持债券)为标的券种的质押式回购交易合计占比81.45%,以公司信用类债券为标的券种的质押式回购交易合计占比16.66%;买断式回购中,以政府信用类和准政府信用类债券为标的券种的交易占比49.03%,以公司信用类债券为标的券种的交易占比49.28%。

在交易期限结构方面,7天以内的质押式回购交易在质押式回购总成交量中占比达到92.01%,比上年减少1.79个百分点。其中,隔夜品种成交继续活跃,占比79.07%,比上年减少2.13个百分点;7天品种成交量占比12.94%,比上年增加0.34个百分点。

从回购交易的净融资方向来看,大型商业银行[ 包含中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行和邮政储蓄银行6家。]、政策性银行、信托公司的金融产品、股份制商业银行分列资金净融出的前四位,合计占到净融出总额的99.64%;城市商业银行(含城市信用社)、证券公司、农村信用联社、农村商业银行(含农村合作银行)分列资金净融入的前四位,合计占到净融入总额的78.41%。

(二)现券交易大幅下降

2013年,银行间债券市场现券累计成交金额为41.62万亿元,同比减少44.66%。从各月成交情况看,3月份成交额最高,达到8.50万亿元,1月份成交额同比增长最快,为159.50%;5月份之后,现券交易量出现明显下滑,各月的成交额均同比下降60%以上(见图6)。

图6 银行间债券市场现券交易月度成交情况

数据来源:全国银行间同业拆借中心

从交易券种来看,2013年现券成交排名前三位的券种为政策性银行债、中期票据和企业债券,成交占比分别为30.33%、19.22%和16.81%。与2012年相比,央行票据成交占比由10.91%进一步下降到2.58%,下降了8.33个百分点;企业债券成交占比则由11.48%提升到16.81%,上升了5.33个百分点。

从换手率来看,2013年银行间债券市场平均换手率为150.33%,低于上年300.76%的水平;公司信用类债券换手率297.37%,同样低于上年493.73%的水平。在具体券种上,国际机构债券换手率最高,达到857.95%;短期融资券、企业债券、中期票据和超短期融资券的换手率较高,分别为476.36%、413.19%、277.37%和210.79%(见表3)。

表3 2013年银行间债券市场现券成交情况

券种 交易额(亿元) 占比(%) 同比(%) 换手率(%)

国债 55806.69 13.41 -39.73 69.09

地方政府债 2345.19 0.56 -88.85 27.27

央票 10722.31 2.58 -86.93 194.18

政策性银行债 126216.58 30.33 -41.95 142.26

政府支持机构债券 12302.55 2.96 -53.21 122.59

金融债券 2735.51 0.66 -58.81 20.54

非银行金融机构债券 2276.90 0.55 142.46 221.08

企业债券 69946.81 16.81 -18.96 413.19

短期融资券 39272.03 9.44 -49.98 476.36

超短期融资券 9968.35 2.40 7.95 210.79

中期票据 79992.33 19.22 -37.75 277.37

集合票据 298.40 0.07 -30.54 156.37

非公开定向债务融资工具 3954.26 0.95 125.52 42.15

国际机构债券 268.54 0.06 6.47 857.95

合计 416106.44 100.00 -44.66 150.33

数据来源:全国银行间同业拆借中心、中央国债登记结算有限责任公司、银行间市场清算所股份有限公司

从机构买卖情况来看,2013年银行间债券市场现券交易买入量与卖出量排名前三位的机构类型均为城市商业银行(含城市信用社)、证券公司和农村商业银行(含农村合作银行),三类机构买入量占银行间债券市场现券交易总买入量的54.86%,卖出量占银行间债券市场现券交易总卖出量的56.88%。从净买入和净卖出情况看,2013年银行间债券市场现券交易净买入量排名前两位的机构分别是大型商业银行和外资机构,二者净买入量占银行间债券市场现券交易净买入总量的37.19%;现券交易净卖出量排名前两位的机构分别是城市商业银行(含城市信用社)和证券公司,二者净卖出量占银行间债券市场现券交易净卖出总量的64.88%。

衍生品市场的情况分析

(一)利率互换交易量小幅下降

2013年,人民币利率互换累计成交24409笔,名义本金额达2.73万亿元,同比下降6.01%,增速比上年低14.22个百分点。在交易期限结构方面,1年及1年期以下交易的名义本金额占比为75.55%,比上年下降1.97个百分点;1~5年期品种成交量占比为14.49%,比上年上升0.01个百分点;5~10年期品种成交量占比为9.96%,比上年上升1.96个百分点。从人民币利率互换交易的浮动端参考利率来看,与7天回购定盘利率挂钩的交易量占比为65.32%,比上年上升20.00个百分点;与Shibor挂钩的交易量占比为33.28%,比上年下降16.73个百分点;与人民银行公布的基准利率挂钩的交易量占比为1.40%,比上年下降3.27个百分点。

(二)债券远期成交下降

2013年,债券远期仅在1月份达成一笔成交,成交券种为短期融资券,成交期限为2~7天品种,成交金额为1.01亿元。

(三)其他衍生品市场

2013年,债券借贷业务共有309笔交易发生,标的债券面额为662.24亿元,同比增长226.39%;远期利率协议仅在8月份有一笔成交发生,名义本金额0.5亿元;本年内,无新达成信用风险缓释合约(CRMA)交易,无新增创设信用风险缓释凭证(CRMW)。

债券市场整体运行特点

(一)债券收益率曲线整体大幅上行

2013年,债券收益率曲线震荡加剧,整体以上行为主。特别在下半年,在金融机构利率预期发生变化、资金市场利率中枢抬升、债券市场流动性下降导致交投不活跃、市场需求疲弱,持续现券供应引起收益率呈现“一级带动二级”走高等这些因素的影响下,债券收益率曲线不断上行,并呈现扁平化趋势(见图7、图8)。

图7 银行间市场固定利率国债收益率曲线(单位:%)

数据来源:中国债券信息网。

图8 银行间市场固定利率企业债(AAA)收益率曲线(单位:%)

数据来源:中国债券信息网

整体来看,不考虑隔夜收益率,2013年12月末银行间固定利率国债、银行间固定利率政策性银行债、银行间固定利率企业债(AAA)和银行间中短期票据(AAA)各关键期限点收益率较年初分别平均上行121.56BP、173.71BP、145.39BP和158.05BP,其中,12月末1、3、5、7、10年期国债收益率分别为4.2189%、4.4162%、4.4583%、4.5824%和4.5518%,分别比年初上升130.00BP、128.02BP、118.60BP、107.95BP和94.56BP(见表4)。

表4 12月末中债银行间市场收益率曲线较年初涨跌(单位:BP)

期限 银行间固定利率国债 银行间固定利率政策性金融债 银行间固定利率企业债(AAA) 银行间中短期票据(AAA)

0d -9.20 -3.20 19.51 20.50

3M 182.37 208.65 197.12 198.60

6M 137.74 206.44 191.68 191.65

9M 133.45 207.86 178.42 180.07

1Y 130.00 205.62 182.34 184.26

3Y 128.02 184.19 153.40 156.64

5Y 118.60 168.62 130.43 132.08

7Y 107.95 150.14 116.33 118.56

10Y 94.56 139.47 100.91 102.51

15Y 91.88 134.15 104.62 ---

30Y 91.00 131.94 98.68 ---

平均(不含隔夜收益率) 121.56 173.71 145.39 158.05

注:各收益率均为到期收益率。银行间固定利率政策性金融债指进出口行和农发行发行的固定利率政策性金融债。

数据来源:中国债券信息网

(二)市场制度建设不断加强

2013年,银行间债券市场发展与规范并重,在稳步发展的同时,不断加强市场的制度建设。一是加强银行间债券市场机构投资者的准入管理。4月下旬,人民银行对银行间债券市场丙类机构成员进行了规范清理,暂停开立可能存在内控风险的各类账户,银行间债券市场投资者数量由上年末的11287家缩减到4883家。二是进一步加强银行间债券市场的交易、结算和清算制度建设。7月2日,人民银行发布《中国人民银行公告﹝2013年﹞第8号》,就进一步完善银行间债券市场交易结算行为作出了规定。8月27日,人民银行发布《中国人民银行公告﹝2013年﹞第8号》,就强化银行间债券市场券款对付结算规则作出了规定。12月31日,人民银行同意上海清算所开展人民币利率互换集中清算业务及发布《人民币利率互换集中清算业务规则》,该业务的推出,有利于进一步活跃市场交易和提高市场效率。三是进一步完善债券的发行定价机制。3月25日,财政部、人民银行和证监会发布《关于开展国债预发行试点的通知》,进一步提高了国债发行定价效率。9月26日,人民银行发布《中国人民银行金融市场司关于定向发行金融债券相关事宜的通知》,进一步规范了金融债券定向发行要求。12月24日,批复同意上海清算所上线债券招标发行系统,该系统正式上线后,将使银行间债券市场债券招标系统容量扩大。

(三)产品创新继续推进

2013年,银行间债券市场继续推动产品创新。一是推动商业银行发行“减记型”二级资本债券。7月25日,在商业银行资本新规实施后,天津滨海农村商业银行发行了首单15亿元按照资本监管新规要求、含有减记条款的二级资本债券。二是推动信贷资产证券化试点进一步扩大。2013年以来,共有6家金融机构发起发行信贷资产证券化产品157.81亿元,其中,11月18日国家开发银行发行了80亿元的“2013年第一期开元铁路专项信贷资产支持证券”。12月31日,人民银行会同银监会发布《中国人民银行公告﹝2013﹞第21号》,明确发起机构可以按照有关要求灵活确定风险自留的具体方式,以进一步提高商业银行参与资产证券化扩大试点的积极性。三是创新发行永续类债券及中期票据。10月29日,武汉地铁发行了国内首只永续债——13武汉地铁可续期债;12月18日,国家电力发行了首只永续类中期票据。

(四)服务实体经济功能不断健全

2013年,银行间债券市场在支持实体经济力度加大的同时,为企业提供融资方面结构更加优化。一是有效支持了国民基础行业融资。全年,共有1233家企业在银行间债券市场发行了2170只非金融企业债务融资工具,融资规模达2.88万亿元,比上年增长了8.51%。其中,有321家十大振兴类企业发行了559只债务融资工具,募集资金7772.9亿元;有284家战略性新兴产业发行了512只债务融资工具,募集资金8953.2亿元;有320家现代服务业企业发行了604只债务融资工具,募集资金6628.1亿元。

二是为中小企业发展提供有力的资金支持。全年,各商业银行共发行小微企业专项金融债券32只,发行额合计1110亿元,募集资金全部用于发放小型微型企业贷款;同时,有100家企业在银行间债券市场发行了35期中小企业集合票据和区域集优中小企业集合票据,募集资金71.6亿元,有效支持了中小企业的经营发展。

三是加大对“三农”、保障房建设等惠及民生领域的金融支持。2013年,有93家涉农企业在银行间债券市场发行了137只涉农企业债务融资产品,募集资金1332.8亿元;保障性住房相关企业在银行间债券市场发行中期票据、资产支持票据等债务融资工具515亿元,支持了148个项目、29.7万套保障性住房建设。