证券市场中小投资者风险承受能力影响因素研究

张秋来,吴爱军

(中南民族大学 管理学院,武汉430074)

中小散户作为证券市场博弈中弱势的一方,比机构投资者面临更多的风险,因此本文试图通过分析中小散户风险承受能力的影响因素来评估投资者风险承受能力,一方面帮助投资者选择适合于自身的投资品种,合理配置资源,从而实现自身的投资目标;另一方面也有利于投资经理人员对投资者进行投资教育,帮助客户制定投资策略,向客户推介合适的投资产品.

1 文献回顾

目前国外理论界关于中小投资者风险承受能力影响因素的研究,多是从定性的层面进行分析,定量的实证研究相对较少,且大多数定量研究者使用的都是消费者财务状况调查(SCF)的数据(该调查由美国联邦储备委员会与财政部合作赞助,并在芝加哥大学全国民意研究中心的指导下进行).研究变量主要是围绕8大人口统计特征(即性别、年龄、婚姻状况、职业、自雇、收入、种族和教育)中的一项或者是几项进行.同时研究人员关于影响投资者风险承受能力的因素的结论也未形成统一的共识[1].

国内一般的风险测评问卷也主要集中在对投资者年龄、性别、职业、财富状况、受教育的程度及风险倾向等方面进行评估,主要是证券公司为了获得客户的风险承受能力的大小,而对客户进行有效的划分,并没有对影响投资者风险承受能力内在因素做系统与定量的分析.在历史背景、文化传统、人口结构和社会进程等方面,由于中西方之间存在着很大的差异,因此投资者对待风险的态度必然也会有着明显的差异[2].

2 研究设计

2.1 样本选择与数据来源

为了研究影响我国中小散户风险承受能力的因素,本文以调查问卷为基础,通过实地调查,网络访谈,电话询问等方式收集到了来自于以武汉、合肥、宜昌为主的405名投资者的问卷回复的数据,问卷回收率达到78%.本文旨在确定在传统的人口统计因素等风险承受能力影响因素之外,是否还存在着其他的一些可能影响中小散户风险承受能力的影响因素以及这些因素各自的重要程度;找出基于不同的文化背景之下的国内外投资者在风险承受能力影响因素方面可能存在的差异,为投资经纪人提供一份可量化的判断投资者风险承受能力的参考标准.

本文假设投资者对自身的风险承受能力的划分是准确的,至少能够比较正确的确定出自己是何种风险承受能力类别.

通过分析,我们可以得出,投资者在3个层次(高,中,低)的风险承受能力类别的选择上是服从定类变量的正态分布.

文中的因变量为定序变量,因此选择最优尺度(Optimal Scaling)回归方法进行模型的构造.最优尺度回归分析是由荷兰Leiden 大学DTSS 课题组研制并于SPSS11.0 之后新增的一个应用程序.该方法不同于一般的回归分析,它允许因/自变量为各种类型的分类变量.

最优尺度回归的基本思想是,按某种最优化原则,通过定量化变换将分类变量转换为定量变量,然后再按着一般的线性回归方法进行处理.所谓最优化原则,就是在分析分类变量的每个值(即每个分类)对于应变量的影响程度的基础上,采用一定的非线性变换方法进行反复迭代,对原始问题的每个值都赋予一个最佳的量化数值,并且保证变换后各变量间的关系成为线性关系,目的是得到一个最佳的回归方程.它在处理分类变量数据时有着独特的优越性,尤其对定序类因变量的回归分析的处理比Logistic回归更符合实际情况[3].

以往研究表明,证券投资者的风险承受能力一般与投资者的人口特征、投资者风险偏好、投资经历、家庭经济负担以及家庭对现金的需要等因素有关.因此,本文结合作者与证券公司客户经理的实地访谈,了解客户经理关于投资者风险承受能力的影响因素的定性看法,通过反复讨论与阅读相关文献,制定出了投资者风险承受能力影响因素的调查问卷,问卷涉及18个单项选择题,前17个是自变量,最后一个是投资者自认为属于哪一种风险承受能力类型的因变量.17个自变量分别是性别、年龄、所受教育程度、民族、职业状况、年收入、婚姻状况、当前家庭经济状况、住房状况、投资占比、投保情况、投资预期、投资经历、投资知识、对中国股市的认识、对待风险的态度以及所能容忍的最大亏损比例等17个因素.

2.2 变量的选择与编码

由于调查的405名投资者中只有4名为非汉族的投资者,所在我们在最后的数据处理过程中剔除了人口统计特征中的“民族”这一类,不过这也可以成为我国投资者风险承受能力影响因素中有待进一步研究的一个部分.由于婚姻状况这一问题最终的结果并不像国外的研究中分得那么细,最终选择未婚和已婚之外的选项的个案极少,只有不到3人,所以我们将婚姻这一问题最终的选项合并成两类,一个是未婚,一个是已婚.当然这也可以从侧面说明,那些离异或者其他形式的个人的风险承受能力比较低,可能极少从事股票投资这类的投资活动.

对调查数据整理之后,我们发现25岁以下、25~35、36~48、49~60、60岁以上的投资者的比例依次为30.4%、30.4%、20.6%、10.8%、7.8%,我们用这一调查数据与李翔、郑云娟(2011)的研究进行了对比分析,发现25~44岁的投资者构成了投资者主体,占到参与调查总人数的64.43%.其中25~34岁的投资者占参与调查总人数的29.70%;35~44岁的投资者占参与调查总人数的34.73%;45~54岁的投资者占到参与调查总人数的19.88%;而55岁及以上的占10.87%;25岁以下的投资者所占比例最少,只有4.82%.对比发现投资者结构比例有着明显的不同,主要可能是由于抽样调查手段的限制,本文数据的收集有很大一部分是通过网上分发获取的,这样一部分投资者主要是年龄较轻的投资者,这也就决定了超过一半的投资者为35岁以下的投资者,因为老年人在互联网的使用上是明显少于年轻人的.这可能导致最终分析结果的偏颇,希望今后的研究可以考虑到这些问题.同时在数据较少的情况下,样本所得到的结论是否能够适用于更为广泛的投资者,这点还有待做进一步的研究.

2.3 数据的分析方法

本文首先通过中小散户自认为的风险承受能力类型这一因变量同其他16个自变量的二维交叉列联表频数分析进行简单的分析,对自变量与因变量之间的关系做定性的分析;再通过χ2检验来判断自变量同因变量之间的相关性;最后通过最优尺度回归判断出各个自变量在判断投资者风险承受能力时的重要程度以及得出最后的回归方程.

3 实证分析及检验结果

本文除了对以往学者的结论进行验证之外,主要旨在找出与影响投资者风险承受能力有关的不同于传统因素的其他因素,以及对所有可能的因素进行一个重要性程度排序.

3.1 交叉列联表分析

通过交叉列联表分析,我们发现大部分以往的研究结论是没有异议的,这同西方的大部分研究结论也是一致的.其中:

(1)男人比女人的风险承受能力更强;

(2)年轻人的风险承受能力比老年人要强.这点与一些研究人员所提出的年轻人比老年人用来弥补亏损的机会多,因此比老年投资者风险承受能力要强的观点是相一致的;

(3)单身个体比已婚人士的风险承受能力更强;

(4)受雇于专业职业的个人比那些受雇于非专业职业的个人的风险承受能力要强;

(5)自雇个体比受雇于他人的个体的风险承受能力要强;

(6)拥有更多收入的人比低收入者更具风险承受能力;

(7)获得更高教育水平的个人比那些所受教育水平较低的个人的风险承受能力更强.

本研究发现,研究生以上学历的研究者更多的是积极型投资者,这一类人群中积极型投资者的比例比其他类型投资者要高,其次是本科和大专学历层次,接着是高中及高中以下.相反,保守型投资者则大部分集中于低学历层次的投资者中.

而有些结论我们发现并不存在统计学上的相关性,这可能与以往大部分研究者的结论存在分歧:

(1)目前的家庭经济负担越轻,投资者风险承受能力越强.

(2)家庭成员保险健全的投资者的风险承受能力比那些没有购买任何保险的投资者风险承受能力要强.这一点可以从投资者风险偏好方面考虑,如果一个人是风险偏好性的,那么他大概也不会购买保险,因此其家庭成员的保险健全度也不会太高,所以保险健全度与风险承受能力之间并不存在显著的统计学意义.

3.2 最优尺度回归分析

经过交叉列联表及卡方检验我们可以判断出性别、年龄、所受教育程度、从事的职业、年收入、婚姻状况、股龄、拥有的投资知识、对待风险的态度、所能承受的最大亏损比例等10个自变量都与投资者的风险承受能力呈现一定的相关性,但并不能判断这些变量的联合影响及梯度效应关系,以及哪一种因素对风险承受能力的影响最强,因此我们通过最优尺度回归进行进一步的分析[4].

结果表明,仅用人口统计因素对投资者的风险承受能力进行最优尺度回归分析的结果并不理想,人口统计因素只能解释投资者风险承受能力的34%,说明还有其他重要的因素尚未包含在内,如表1所示.其中,因变量:您认为您是哪种风险承受能力类型;预测变量: 性别、您所受的教育程度、您所处的年龄段、您主要从事的职业、年收入、婚姻状况.

表1 人口统计因素对投资者的风险承受能力最优尺度回归模型汇总

在不考虑F检验P值的情况下,我们可以对6个人口统计特征对风险承受能力影响的重要性进行一个排序,从大到小依次是年收入,性别,所受教育程度,主要从事的职业,所处的年龄段,婚姻状况.这与Grable所发现的年收入和教育是影响投资者风险承受能力的最为重要的两个因素是相近的,同时Grable的多元判别分析模型也只能解释投资者风险承受能力的48.29%[5,6].

通过将16个变量都引入最优回归模型,我们得到一个能解释投资者风险承受能力68.2%的总回归模型,然而多数变量的F检验的P值>0.05,因此我们将P值不显著的变量一一剔除,最后发现投资者所拥有的投资知识,投资者所受的教育,投资者对待风险的态度能解释投资者风险承受能力的62.1%.且已转换后的自变量之间的相关性极弱,如表2所示.其中,因变量:您认为您是哪种风险承受能力类型;预测变量:您拥有的投资知识、您所受的教育程度、您对待风险的态度.

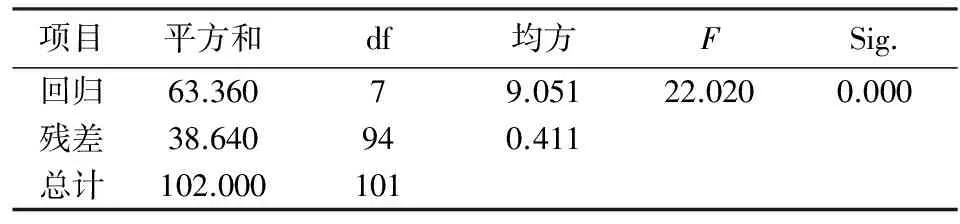

表2 引入16个变量最优回归模型汇总

同时F检验的值为22.02,其显著性水平P=0.000,小于0.05,说明方程通过了检验,且解释能力较好,如表3所示.其中,因变量:您认为您是哪种风险承受能力类型;预测变量:您拥有的投资知识、您所受的教育程度、您对待风险的态度.

表3 多元线性回归结果分析表

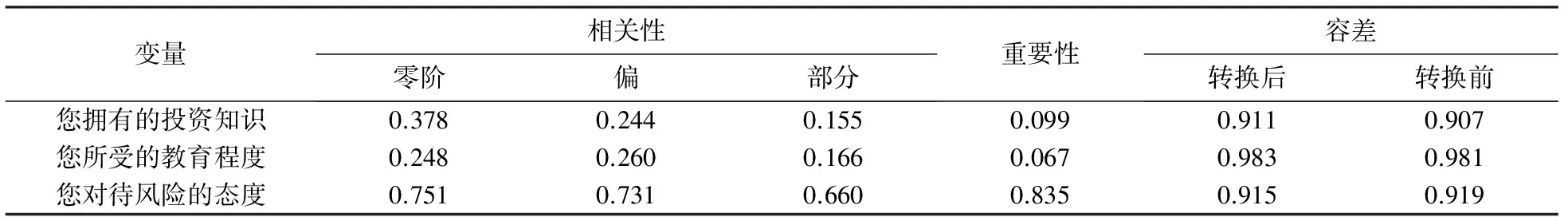

根据各自变量与因变量的相关性与容忍度表,我们可以对这三个影响投资者风险承受能力的因素进行排序,对投资者风险承受能力影响最大的因素为投资者对待风险的态度(即风险偏好),其次是其所拥有的投资知识,接着是投资者所受的教育,如表4所示.其中,因变量:您认为您是哪种风险承受能力类型.

表4 相关性和容差

根据标准回归系数及其检验表,我们发现3个变量都通过了F检验.根据标准系数的β值,可知最优尺度回归的方程为:

投资者风险承受能力=0.690*投资者的风险偏好+0.167*所拥有的投资知识+0.162*所受的教育程度.如表5所示.其中,因变量: 您认为您是哪种风险承受能力类型.

表5 标准回归系数及其显著性检验

4 研究结论

以往的很多研究都集中在人口统计因素,通过交叉频数分析与卡方检验也确实能证明投资者风险承受能力与众多人口统计因素呈现出一定的相关性,其中以年收入状况,性别和所受教育程度最为重要,但人口统计因素只能解释投资者风险承受能力的极少部分,这与Grable在1997年使用判别分析的结论比较接近.

由于调查问卷的设计中所有变量都采取的是定序变量或者是定性变量的形式,因此最终进行最优尺度回归时,多数人口统计因素没能通过F检验,所以最终的回归方程中只有投资者所受的教育一个典型的人口统计特征,这点值得以后的投资者注意.

在最优尺度回归中,加入投资者所能承受的最大亏损这一变量,对因变量的解释能力会有所增强,但是考虑到其和因变量之间的交互影响,而最优回归模型要求自变量与因变量的关系是不对称的,即投资者所能承受的最大亏损这一变量不应受投资者风险承受能力类型的影响,这与实际情况明显不符,因此我们剔除了这一变量.

最后的回归方程中最重要的风险偏好因素与个人的心理特质有关,不仅受先天因素的影响,同时也受后天环境的影响,它对投资者风险承受能力的影响是最为重大的.风险偏好这一因素更多的是一种非理性的自发式的行为,而投资者所受的教育、投资者所拥有的投资知识对投资者风险承受能力的影响则是一种理性决策过程的结果.而无论是投资者风险偏好还是投资者所受教育及所拥有的知识都受到人口统计因素、家庭经济负担、股龄等后天因素的直接影响.因此本文认为影响投资者风险承受能力的直接因素主要为投资者风险偏好这一主观心理特征,其次为投资者拥有的知识和投资者所受的教育这一客观的后天学习特征.人口统计因素和家庭经济情况等通过影响投资者风险偏好和投资者所拥有的投资知识和所受的教育间接地影响投资者风险承受能力.

考虑到样本容量过小及样本的代表性,本文的不足之处在于结论是否可以推广到更广泛的个体还有待进一步的研究.同时,客户经理在根据最优尺度回归方程模型对新开户的中小散户风险承受能力进行判断时也需慎重.

[1]Govind H,Kenneth S C,Dale L D.Risk tolerance and asset allocation for investors nearing retirement [J].Financial Services Review,2000(9):159-170.

[2]Zhong L X,Xiao J J.Determinants of family bond and stock holdings [J].Financial Counseling and Planning,1995(6):107-114.

[3]邓福忠,赵 琼.影响学习成绩因素的最优尺度回归分析[J].重庆医学,20l0,39(16):2136-2137.

[4]王爱英,时松和,冯丽云,等.工作满意度影响因素的最优尺度回归分析[J].中国卫生统计,2008,25(5):523-525.

[5]刘 晶,潘逸天,徐瑛瑛,等.基于多元判别分析的财务预警系统[J].中国管理信息化,2010,13(3):49-54.

[6]刘大成.重新探索定性变量的数量化方法[J].统计研究,2010(6):42-44.

——与非适应性回归分析的比较