基于动态戈登模型中国住房市场收益波动成因

张 红,李 洋,杨 飞

(清华大学 土木水利学院,北京100084)

住房市场收益波动研究历来是住房经济学的核心内容.从资产定价的角度,房价是未来各期租金收益按照一定贴现率折现后的现值,住房市场收益波动在本质上受到未来预期租金收益和预期溢价收益的双重影响.

国内外研究通常基于住房商品的消费属性,选取反映市场供需关系变量来构建住房均衡价格模型,通过实际价格和均衡价格之间的动态关系来探讨住房市场收益运行特征[1-4].近年来,部分国外学者基于房价与租金之间的现值关系,采用动态戈登模型(dynamic Gordon model)分析住房市场收益波动的影响因素以及对各类市场消息的调整过程.Fu等[5]研究了香港住房市场收益波动与信息效率之间的关系,房价对各类市场消息的调整速度影响了住房市场收益波动.Gallin[6]用误差修正模型检验美国住房租价比对未来房价和租金变化的预测能力.Campbell等[7]发现,美国住房价格变化是租金收益波动的主要原因,且房价、房租和预期收益三者之间存在的协方差减弱了租金收益的波动.Hiebert等[8]对欧元区的研究表明,住房市场收益波动主要归因于租金增长的影响,但个别国家存在异质的响应特征.

以上研究分别从住房的消费属性和投资属性出发,对不同国家的住房市场收益波动具有一定解释能力,但不足之处在于未能在模型设定中全面考虑住房商品的复杂特征.基于此,本文借鉴广泛应用于股票市场的动态戈登模型,结合住房市场特点构建中国主要城市住房市场收益波动原因的分析模型.通过对住房市场收益波动的影响因素及其作用机理的分析,将有助于从资产角度深入理解房价变化与租金收益之间的关系,并进一步拓展金融资产定价模型在住房市场中的应用.

1 住房市场收益波动的形成机制

住房是一种复杂商品,既是耐久消费品,又是重要的投资品.与金融资产类似,住房收益容易受到市场预期消息的影响而产生剧烈波动,同时住房收益还与宏观经济基本面的变动密切相关.

理论上,住房市场收益波动的影响因素主要体现在消费、投资和预期三个方面.其中,消费因素是指人们为了自住而购买住房所引发的市场供需关系变化,通常包括了人均可支配收入、家庭财富、人口增长率等.例如,当人均可支配收入增加时,住房需求上升引起房价与租金的上涨,从而提高住房市场收益水平.投资因素是指购买房子出租并期望从租金收入中获得长期稳定的回报.如果租金的回报率低于利率,人们倾向于将资金存入银行而不进行投资;如果租金的回报率高于利率,租金回报率的增长将会直接提升住房市场收益水平.预期因素则是指购买住房,并希望通过住房价格变动进行交易活动,从而赚取溢价收益,通常根据历史收益情况来预测未来收益波动趋势.无论是从消费、投资还是预期的角度,市场利率对于住房收益波动具有显著影响.利率下降,投资成本减少,家庭住房贷款支出下降,住房收益提高;若住房市场收益高于利率,则资金更倾向于投资住房市场.此外,利率还能通过货币传导机制间接影响住房市场收益水平,从而改变人们对未来住房收益的预期.

可见,住房市场收益受到来自于消费、投资和预期、利率等多方面的作用,当人均可支配收入、租金回报水平、未来预期收益、市场利率等因素变化时,住房市场收益会随之发生改变.因此,对于住房市场收益波动的研究需要综合考量各方面的影响因素,并与成熟的资产收益分析模型相结合才能准确反映住房市场收益波动的特征.

2 住房市场收益波动的分析模型

2.1 住房市场收益的动态戈登模型

动态戈登模型广泛应用于金融资产收益波动的研究中.在股票市场中,上市公司股票的收益波动受到未来预期红利消息和预期溢价收益的共同作用[9-12].动态戈登模型同样适用于住房市场收益研究,这是因为住房收益具有与股票收益相似的特性:①与股票等金融资产类似,住房能够给持有者带来预期收益;②住房收益包括溢价收益和持有期的租金收益两部分,而股票收益也由股票增值和股利分红构成;③在市场风险方面,住房价格下跌,流动性降低,住房持有者会由于房屋空置而减少租金收入,而上市公司由于经营业绩不佳,亦可能导致股价下跌和股利分红减少.

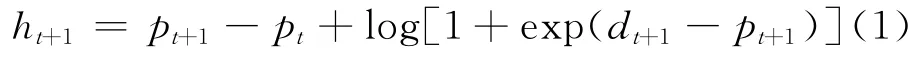

假定市场租金增长率等于自有住房者的隐含租金增长率,住房市场对数收益ht+1可以定义为

式中:ht+1是从t期到t+1期持有住房的对数收益,pt代表t期末的对数价格,dt+1代表t+1期末租金的对数收益.经过一系列推导可得

式中:Et代表基于t期末信息所形成的预期;ρ和δ为常数ρ)log(1/ρ-1),d-p是对数租金收益率的平均值;j代表从0 到正无穷的离散时间周期,即j=0,1,2,…,∞.

在式(2)的基础上,经过变换得到

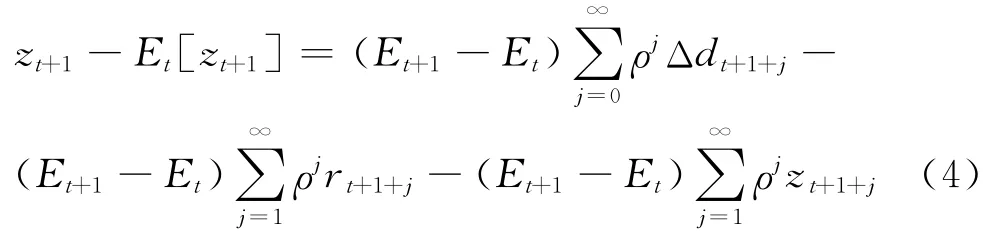

式中:(Et+1-Et)代表由于t+1期收到的信息所引起的期望值改变,这意味着住房收益的变动与租金增长和收益的未来预期改变有关.基于式(3),进一步引入市场无风险收益率后得到超额收益zt+1.

式中:rt+1代表了t+1期末的无风险收益率.在理性预期假设下,无风险收益率近似等于市场利率.式(4)表明,住房收益变化与租金收益、超额收益和市场利率的预期变化之间存在线性关系.如果住房收益变化为负,则意味着未来租金收益的预期下降,或者投资者预期未来收益提高.为了简化起见,未来预期变化(Et+1-Et)用消息来表示,式(4)可改写为

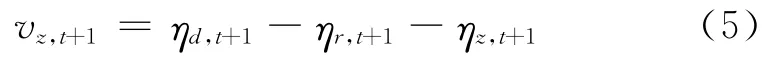

式中:vz,t+1表示住房收益的当期波动;ηd,t+1表 示 租金收益消息;ηr,t+1表示利率消息;ηz,t+1表示预期收益消息.

2.2 模型求解方法

为求解住房市场的动态戈登模型,本文采用向量自回归(VAR)方法[5].定义wt+1是由n个内生变量构成的向量,其中包含了超额收益、利率和租金增长等.模型设定如下

式中:A是系数矩阵;εt+1是随机扰动项,并假定存在一个协方差矩阵.

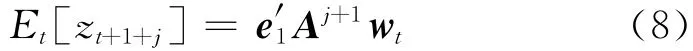

定义向量e1=[1,0,…,0],e′1wt+1代表超额收益zt+1,而住房收益波动可以表示为

通过一阶向量自回归可生成对未来收益的多时期预测,因此未来第(j+1)期的住房收益预期为

按照动态戈登模型计算的未来预期收益消息表示为

式中:I为单位矩阵;λ′=e′1ρA(I-ρA)-1,表示从当期收益波动到预期收益消息的转换过程.

定义e2作为一个单位向量,使得利率rt+1=e′2wt+1,利率消息表示为

式中:μ′=e′2(I-ρA)-1.

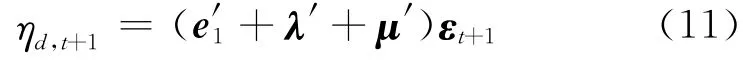

关于租金收益消息ηd,t+1可表示为

根据式(5),市场超额收益波动的方差分解可以表示为各类消息的方差以及两两之间的协方差.

住房收益对于市场信息的响应可通过脉冲响应函数来分析,预期住房收益变化在第k期的冲击可以表示为

3 实证分析

3.1 变量与数据

根据动态戈登模型设定,本文选取住房收益、租金增长、利率和人均可支配收入增速四个变量进入VAR 系统.其中,前三个变量是理论模型中的基本变量,分别用zt,Δdt,rt来表示,可以由房价、租金和利率计算得到;人均可支配收入增速作为反映住房消费属性的控制变量,用Δst表示,以提高模型回归效果[8].人均可支配收入是决定住房需求的关键因素,也是住房价格变化的重要解释变量.人均可支配收入越多,家庭购买能力增强,住房需求则扩大,房价就会上涨.

数据来源:房价指数和租金指数均来自于戴德梁行(DTZ)发布的国内主要城市物业季度报告,并以1999年第一季度为基期,结合部分报告统计的房价与租金转换为实际值,用以计算zt与Δdt;利率取自中国人民银行发布的全国银行间拆借利率,选取各季度第二个月份的七天加权平均利率;人均可支配收入来自中国经济统计快报和各城市统计局网站,并进行季节调整,以消除季节性波动的影响.考虑数据可得性,选取北京、上海、广州、深圳和大连等五个城市作为代表,时间范围设定为1999年第二季度至2011年第二季度,每组时间序列包含49 个观测值.

基于上述数据,按照模型设定的要求,计算得到对数形式的住房市场收益(zt)、租金增长(Δdt)以及利率(rt)的时间序列,并将人均可支配收入转换为增速序列(Δst).各变量及其统计特征如表1所示.

表1 变量定义及统计描述Tab.1 Variable definition and statistic description

3.2 VAR模型估计

VAR 模型要求各变量应满足平稳性要求,因此,首先对各变量时间序列开展单位根检验,如表2所示.

表2 单位根检验结果Tab.2 Test results of unit roots

经检验可知,各序列均为I(0)序列,符合平稳性要求,可以进入VAR 模型进行估计.根据赤池信息准则(AIC)和施瓦兹标准(SC)进行判定,各城市VAR 模型最优滞后阶数设定为1,并对VAR 模型进行参数估计.受篇幅所限,参数估计结果略.

总体来看,各城市VAR 模型拟合度R2较高,表明模型整体拟合效果好.各城市的VAR 模型变量的一阶滞后项对应的系数普遍较为显著.同时,利率对应系数的显著性程度较高,表明利率对住房收益、租金增长率、人均可支配收入增速具有较强的解释作用.

3.3 住房市场收益的方差分解

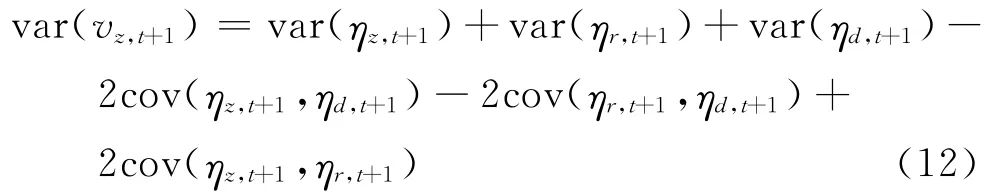

根据式(12),对住房市场收益进行方差分解,以识别住房市场收益波动中各类市场消息所占的比重,如表3所示.

表3 收益波动的方差分解结果Tab.3 Variance decomposition result of return volatility

表3显示了各城市住房市场收益波动的方差分解结果.各城市预期收益消息对市场收益波动的贡献度在0.015至0.235之间,租金增长消息的贡献度处于0.489至5.486之间,而利率消息的贡献度则处于0.212至1.433之间.整体上看,租金增长消息对住房收益波动的单独影响最大,利率消息次之,而预期收益消息的贡献度最小.但对于上海而言,利率消息对住房收益波动的贡献度要大于租金增长消息.与国外研究相比,利率消息的方差贡献度较低,这主要是由于我国利率市场化程度较低,1999年第二季度至2005 年第一季度的利率水平基本保持稳定.

值得注意的一点是,来自于ηr和ηd的负2倍协方差的影响较大,超出或接近于租金增长消息和利率消息的单独影响,反映了两者的相关性在住房市场收益波动中的关键作用.因此,中国住房市场的收益波动更多受到了租金增长消息和利率消息之间的交叉影响,两者之间的抵消作用降低了住房市场收益波动.

3.4 住房市场收益对各类市场消息的响应

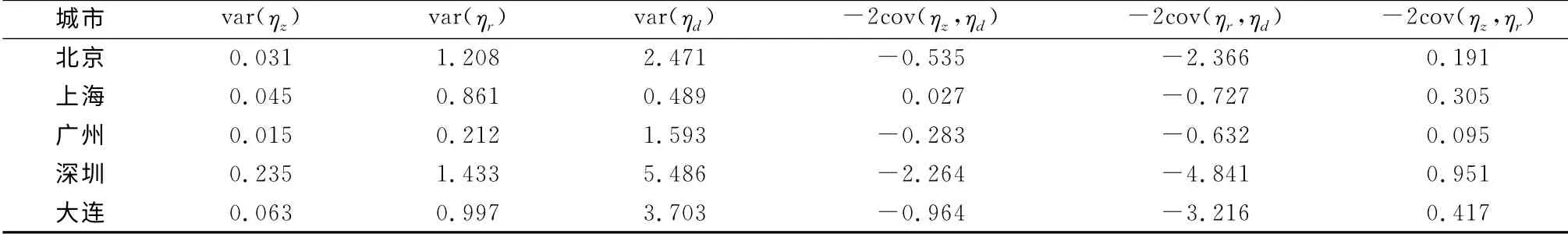

根据式(13),分别测算住房市场收益对各类市场消息的响应过程,如图1~3所示.图1显示各城市住房市场收益对预期收益消息的响应结果.总体来看,预期收益消息在当期有很强的正向作用,但下降速度很快,在三个季度后逐渐收敛于零,表明未来预期收益消息在一年内对住房收益有较大影响.从响应强度来看,上海和广州的住房收益对预期收益消息的响应值超过5.5%,而北京和深圳在4.0%左右,大连则只有3.3%.根据各城市对预期收益消息的调整速度分析,深圳住房市场对预期收益消息的调整速度最慢,三个季度后仍为0.3%的正向响应值,表明深圳住房市场对历史收益信息的反应速度缓慢,市场有效性水平偏低.

图1 各城市住房市场收益对预期收益消息的响应Fig.1 Responses of housing market return to future expected return news in 5cities

图2展示各城市住房市场收益对租金增长消息的响应结果.在租金增长消息冲击下,各城市住房收益在当期响应值均为零,随后表现出不同的响应过程.其中,北京和上海住房市场在第二季度即达到最小响应值,分别为-0.7%和-2.9%,广州和大连的响应程度均接近于零,而深圳则在第二季度达到最大响应值1.1%,这表明各城市住房市场对租金收益消息的响应过程具有异质性特征.除北京外,各城市对租金增长消息的响应值在三个季度后收敛于零,而北京在三个季度后仍有-0.5%的响应,反映出北京住房市场对公开信息的反应速度相对缓慢.

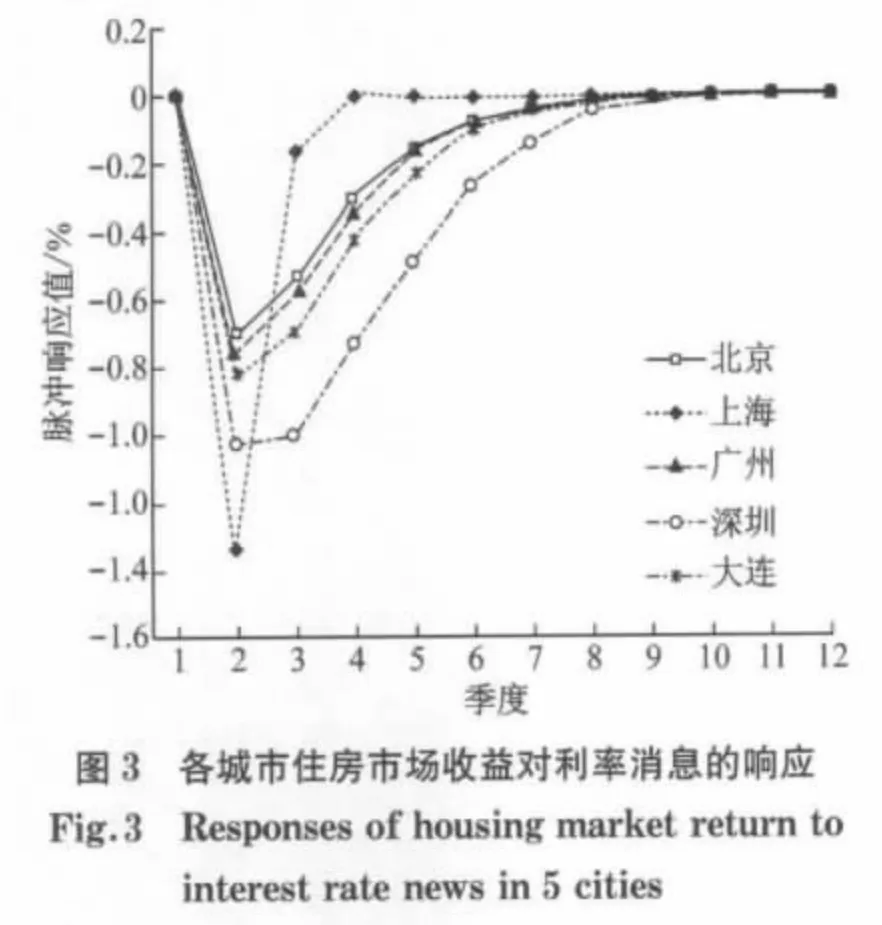

图3描述各城市住房市场收益对利率消息的响应结果.总体来看,各城市住房市场收益对利率消息具有一致的负向响应,且在一个季度后均达到最小响应值.从响应强度分析,上海和深圳住房市场收益对利率消息的最小响应值超过-1.0%,分别达到-1.3%和-1.0%,其他城市则集中于-0.7% 至-0.8%.在响应调整速度方面,上海住房收益对利率消息的调整速度最快,在三个季度后即收敛于零,而其他城市对利率消息的调整速度较为一致,普遍需要八个季度才能完全吸收利率消息的冲击.

可见,各城市住房市场收益对预期收益消息和利率消息的响应曲线十分相似,反映了预期收益和利率消息对中国住房市场收益波动具有较一致的影响,只是在响应强度方面存在差异.这可能与各城市住房需求结构有关,消费性需求比重大的住房市场对预期收益和利率消息的响应强度较低.相对而言,租金增长消息对各城市住房市场收益的影响不尽相同,表现出异质的响应特征.从各类市场消息影响的持续时间来看,预期收益和租金增长消息的影响作用大约在一年之内,而利率消息的影响则需要两年时间才能完全吸收,且不同城市对各类市场消息的调整速度也存在差异,反映了各城市对市场信息的反映程度有所不同.

4 结论与建议

(1)租金增长消息对住房市场收益波动的单独影响最大,利率消息次之,而预期收益消息的贡献度最小.

(2)租金增长消息和利率消息之间存在交叉影响,两者之间的抵消作用降低了住房市场收益波动.

(3)预期收益消息和利率消息对中国住房市场收益波动具有较一致的影响,但租金增长消息对各城市住房市场收益的影响不尽相同,呈现出异质响应特征.

(4)预期收益和租金增长消息的影响作用在一年之内,而利率消息的影响则需要两年时间才能完全吸收,且不同城市对各类市场消息的响应强度和速度也存在差异.

本文建议:①完善对住房市场租金的监控和管理,通过租价比指标来引导居民进行理性住房消费和投资活动;②推动住房市场的信息化平台建设,改善住房价格和租金等信息发布机制和传递效率;③加快利率的市场化进程,更好地发挥利率对住房市场收益波动的调节作用.

[1] Rosenthal S.Residential buildings and the cost of construction:New evidence on the efficiency of the housing market[J].Review of Economics and Statistics,1999,81(2):288.

[2] Wang Z.Dynamics of urban residential property prices—a case study of the Manhattan market[J].Journal of Real Estate Finance and Economics,2004,29(1):99.

[3] 张红,翁少群.基于均衡价格形成机制的住宅价格变化特征研究[J].土木工程学报,2007,40(8):100.ZHANG Hong,WENG Shaoqun.Analysis of housing price fluctuations based on the formation mechanism of equilibrium price[J].China Civil Engineering Journal,2007,40(8):100.

[4] 徐佳娜,孙金颖.房地产市场信息有效性分析——来自香港的实证检验[J].建筑经济,2010(5):46.XU Jiana,SUN Jinying.Analysis on informational efficiency of real estate market:taking Hong Kong empirical examination for example[J].Construction Economy,2010(5):46.

[5] Fu Y M,Ng L K.Market efficiency and return statistics:Evidence from real estate and stock market using apresent value approach[J].Real Estate Economics,2001,29(2):227.

[6] Gallin J.The long run relationship between house prices and rents[J].Real Estate Economics,2008,36(4):635.

[7] Campbell S D,Davis M A,Gallin J,et al.What moves housing markets:a variance decomposition of the rent-price ratio[J].Journal of Urban Economics,2009,66:90.

[8] Hiebert P,Sydow M. What drives returns to euro area housing?Evidence from a dynamic dividend-discount model[J].Journal of Urban Economics,2011,70:88.

[9] Campbell J Y,Shiller R J.The dividend-price ratio and expectations of future dividends and discount factors [J].Review of Financial Studies,1988,1:195.

[10] Campbell J Y,Shiller R J.Stock prices,earnings,and expected dividends[J].Journal of Finance,1988,43:661.

[11] Vuolteenaho T.What drives firm-level stock returns [J].Journal of Finance,2002,57(1):233.

[12] 刘仁和,程昆,张凤.我国股票市场非预期收益的影响因素分析[J].上海经济研究,2008(7):79.LIU Renhe,CHENG Kun,ZHANG Feng.Study on the factor of unanticipated profit in stock market in our country [J].Shanghai Economic Review,2008(7):79.