非财务指标对IPO估值影响分析——以TMT和互联网企业为例

谌 鹏 郑伟一 浦槟岩

(1.东北大学 工商管理学院,辽宁 沈阳110004;2.中山大学 岭南学院,广东 广州510275;3.北京大学 汇丰商学院,广东 深圳518055)

一、文献综述

对企业的IPO估值研究中,已往文献主要关注企业的财务指标,如Kim和Ritter使用发行前企业的EPS、账面价值以及销售收入等指标估算了1992~1993年美国的190个上市企业的IPO价值[1];Purnanandam和Swaminathan使用EBITDA、销售利润、销售收入等指标,并通过购买并持有超额收益率(BHAR)模型评估了1980~1997年美国的超过2 000家企业的IPO价值,并得出IPO价值被高估了的结论[2];丁度使用净利润和账面价值等指标,通过剩余收益模型,得出我国创业板上市企业IPO估值普遍偏高的结论[3]。但是这些研究都基于上市企业的财务收益特性,忽略了他们的特有的内在价值,而能够反映特有价值的往往是企业的非财务指标。

随着对IPO估值准确程度的重视,研究非财务指标对IPO估值影响也开始逐渐增多。Klein等人发现,出现管理层收购时,在IPO前管理层留有大部分股份的企业,其IPO估值会更高[4];在研究高新技术产业方面,Rajgopal等人研究了美国互联网企业的IPO,发现网络优势强的互联网企业会有更高的估值[5]。在国内研究方面,蒋国云和薛斐曾把公司治理指标引入上市企业的估值中,发现公司治理结构显著影响企业的股价水平[6];李曜和张子炜发现私募股权和天使资本对在创业板上市的企业产生不同的估值影响[7];王晓梅参考Ritter J.R.融资成本分类方法,以创业板177家公司为样本,从直接和间接融资成本两方面,考察影响创业板IPO成本因素[8]。

由上述可知,国内学者系统地研究非财务指标对某个行业的上市企业IPO估值影响的成果仍较为欠缺,主要集中研究某个因素在整个市场中的影响。因此,本文研究重点放在TMT(Technology,Media,Telecom)和互联网这个具有高科技属性的行业,而且根据该行业的产业链特点进行分层,找出影响各层级企业的非财务因素,为该行业企业的IPO估值提供一定的参考作用。

二、产业分层以及非财务指标选取

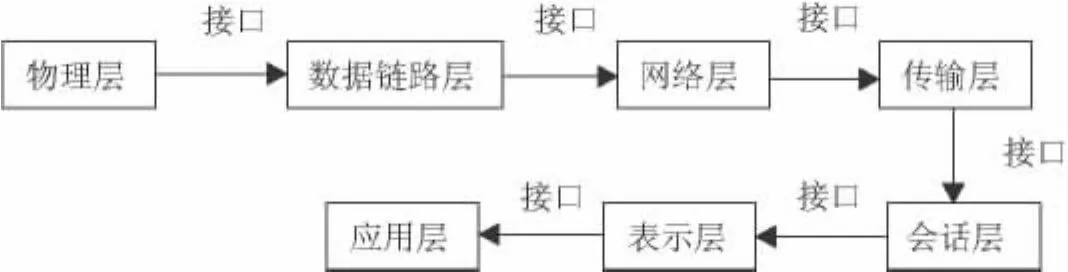

TMT和互联网行业是具有完整产业链的行业,投资者会因IPO企业所处产业链位置的差异而关注其不同的非财务指标,所以根据产业链位置对行业内企业进行区分是本文研究的出发点。研究思路为:首先提取出我国上市的TMT和互联网企业的主营业务,然后基于主营业务根据OSI协议对这些企业进行产业链上的分层归类,对不同层级的企业群分别进行实证分析,从而找出对产业链上不同位置的企业IPO估值影响较大的非财务指标。

(一)TMT和互联网产业分类

首先,OSI(open system interconnect)协议作为通信领域内应用最广泛的协议框架,为通信、电子和互联网系统的产业链分层研究提供了一种功能结构的框架。OSI协议从低到高分为七层:物理层、数据链路层、网络层、传输层、会话层、表示层和应用层,层和层之间是一种不可逆转的递进关系。OSI协议提供的基本模型构成了所有通信系统的“原规则”,在通信协议基础上运行的设备以及其各层系统也完全是按照OSI协议来呈现其特点的。基于此,引入OSI七层协议的框架用于TMT和互联网行业的产业分析是可行的。

图1 OSI协议层级结构之间的关系图

在现代TMT和互联网产业,基于OSI协议七层的框架,每层都有相关的产业对其进行支持和服务,因而,服务于OSI协议的不同层级决定了该设备或系统所处的产业链位置。从OSI框架下衍生出来的产业链可以分为三个层级——基础网络运营层,服务基础承载层以及互联网和服务运营层,本文将基于这三个层级将TMT和互联网行业的企业进行分层归类。按照这个框架下的产业链结构分层可以细分为第一、二、三和四子类,但由于本文实证样本限制,只需要细分到第一子类,再往下细分就不再赘述。

对企业进行归类后,第一层级为基础网络运营层,包含网络标准层、网络基础设备层、网络业务层、网络支撑层的设备制造商及其他服务商;第二层级为服务基础承载层,包含运营商的网络平台和终端设备(含操作系统);第三层级为互联网和服务运营层,包含网络基础接入层、网络垂直频道层、网络聚合社交层。可见各个层级提供的服务存在差异,所处产业链的位置不同,导致企业的发展因素也会有所区别,使得IPO估值受到不同因素的影响。

(二)非财务指标的选取依据

对TMT和互联网企业进行归类分层后,下一步就是选择非财务指标,再比较不同层级企业之间受非财务因素的影响情况及其驱动因素,本文选取的非财务指标如下:

家族企业指标。家族企业这一企业性质是中国上市企业中比较普遍的特性,家族企业一般权力相对集中,股权结构也相对集中,对于TMT行业的高科技企业来说,这一特质对企业的创新产品研发和企业营销网络的构建都会产生一定的影响。在本文的模型中,有家族式企业性质的企业被赋值为1,没有家族式企业性质的企业被赋值为0。

表1 第一子类和第二子类分层对应关系

风险资本入股指标。Megginson和Weiss认为有风险投资家参与的企业其市场估值将会受到影响[9];李曜和张子炜用国内的创业板的数据实证了这点,发现天使资本能提高IPO的溢价率,而私募股权则不行。而在本文的分析框架中,也选取风险资本入股这一指标进行分析,但不区分风险资本类型。对于企业有风险资本支持的赋值为1,其余赋值为0。

科研人员比例与科研开发支出占比。科研能力和创新能力是高科技行业企业是否能够不断开发创新型产品并开拓市场的关键因素,本文主要从招股说明书中搜集了其上市前的科研人员比例与科研开发支出两个指标作为主要分析依据。

知识产权数。TMT和互联网行业的企业知识产权尤为重要,它们是该行业企业最有价值的无形资产之一,能为企业创造长期的利润,但它们往往在IPO估值过程被忽略。知识产权数、科研人员比例和科研开发支出占比视为企业的科研技术指标。

子企业数目。子企业数目能表现一个企业的规模形式,子企业较多的企业可能会有规模经济效应。规模经济效应会使企业的研发费用有所下降,本文主要以子企业数目来作为企业的规模指标。

主营业务比例。主营占比可以看出一个企业在一个经营领域的专注程度,换言之,给投资者的信息就是该企业倾向于多元化经营模式还是单一化经营模式。本文选取样本企业的第一主营业务占比作为变量进行分析,以此为企业的经营模式指标。

三、实证分析

(一)数据来源和处理

为了消除大市对其价格的影响,本文把首发价格“归一化”,把每个企业首发价格都除以当天的行业指数(行业指数选取复权申万行业指数,数据来源为Wind数据库),并对该数值乘以100,获得相对首发价格(c_price),以此作为本文模型的解释变量。

由于企业IPO估值都是从财务指标出发的,如果完全脱离财务指标进行建模,即使本文的实证结果显著,那么其回归也有可能是“伪回归”。参考过去文献,估值的最常用的财务指标为ROE(X6),故本文的模型以ROE这个财务指标为基准进行扩展。

另一方面,为了研究非财务指标对这些TMT企业首发价格的影响,在上部分已经说明挑选7个非财务指标的原因,这些指标包含科研人员比例(X1)、科研开发支出占总收入比例(X2)、企业拥有的知识产权数量(X3)、企业拥有的子企业数(X4)、企业的主营业务占比(X5)以及两个虚拟变量。

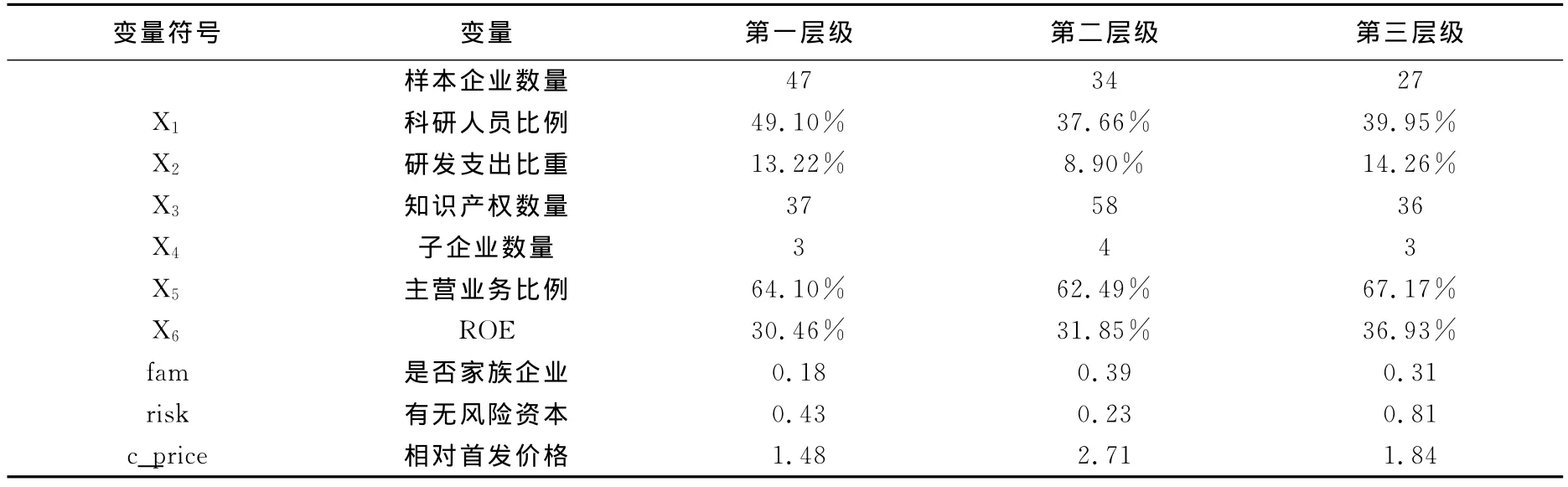

本文选取的企业上市期间为2000年1月1日至2012年6月,样本企业共有159家。所有指标均选取IPO前一年的数据为准,ROE来源于Wind数据库,非财务指标由其招股说明书的具体内容搜集整理而成。对数据进行处理,把科研人员比例、科研开发支出占比、企业主营业务占比小于0大于1的企业个体删掉,最后剩下的样本数为108个。另外,根据前述行业的分层方法归类企业,各企业群的主要数据特征如下:

(二)实证分析模型

由于多因素IPO估值模型在我国A股有较好的适用性且修正简便[10],而本文要研究非财务指标对上市企业首发价格的影响,故可以参照该估值模型并修正如下:

表2 三个层级的变量指标的统计特征

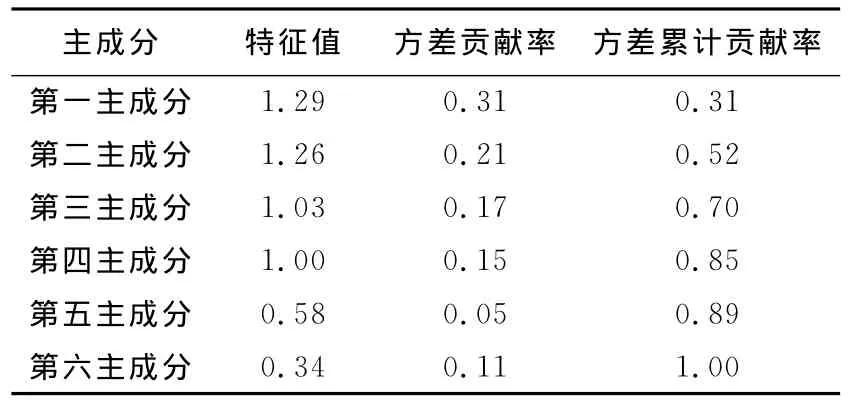

但由于变量过多,为了避免出现多重性,影响回归的可信性,故本文采用的主成分分析法进行模型简化以及变量降维。对各个变量进行Kaiser-Meyer-Olkin抽样充分性测度,得到下表KMO值,该方法为Kaiser在1974年创立,用于测度变量间是否适合使用主成分分析法。可见6个变量的总KMO值为0.61,属于其判断标准的“勉强接受”范围,故本文使用主成分简化是合理的。通过主成分分析对变量进行降维,本文从原来的6个变量转换成现在的4个特征向量,其中这4个特征向量已经包含了原来6个变量的绝大部分信息。

表3 各主成分特征值与方差贡献

表4 各变量指标的KMO值

表5 前4个主成分的载荷矩阵旋转

因而,前4个主成分的可以用表达式表示如下:

从而本文的多因素模型可以调整为如下:

(三)实证分析结果

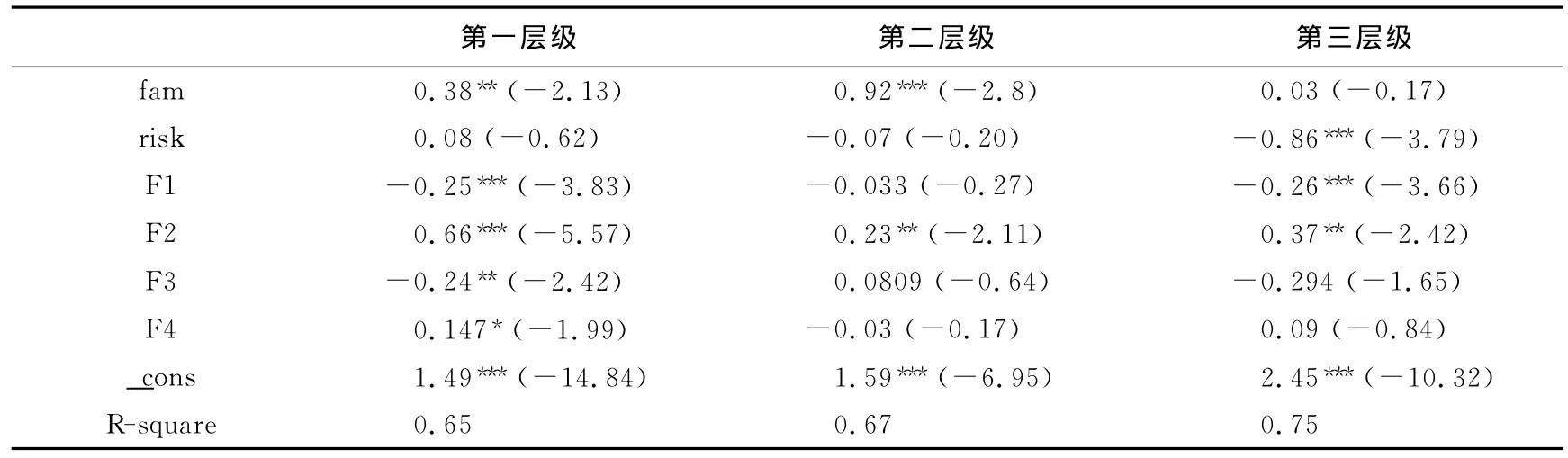

代入数据,然后按照层级分类,把108个企业样本数据分成三组,然后对不同层级的企业群数据进行相同模型的实证,结果如表6所示。

实证结果显示,是否为家族的变量(fam)对第一、二层级企业均显著,而对第三层级的企业则不显著,但是否有风险资本入股的变量(risk)第三层级对显著,而且为负相关。在主成分变量方面,第一层级企业对4个主成分都显著,第二层级企业只对主成分2显著,第三层级企业则对主成分1、2都显著。

表6 IPO价格(c_price)实证分析结果

表7 各指标对各层级企业相对首发价格的影响程度

在把各主成分的显著变量分解出来,我们总结可以得到:对第一层级企业科研人员比例、子企业数、主营业务比例等非财务指标对IPO估值影响较大。第一层级企业为基础网络运营层企业,在我国这层级的行业集中度并不大,竞争较为激烈,所以企业越是单一化经营,其代表着依赖这个市场的程度就越高,反而降低IPO估值,故投资者更倾向于主营业务比例低的企业,有更多的业绩互补。

对于第二层级企业,各项非财务指标的影响相对较为均衡,对IPO估值影响最大的是家族企业指标。第二层级中的企业主要定位为服务基础承载层,这一类型的企业的主要特性为直接面对大众客户,因而对这一类型企业来说其创新能力很容易被感受,产品的创新性和实用性将直接决定其市场规模,而且技术有一定的垄断性,这也是其科研人员占比、科研费用支出占比等指标对IPO估值产生着一定正效应的原因。

对于第三层级企业,对其企业IPO估值影响最大的非财务指标是风险资本入股指标、子企业数和主营业务比例。第三层级的上市企业主要服务互联网和服务运营层,以一些软件类的企业为主。我国这类企业的主要特点就是资产规模小,在这种背景下,如果企业的子企业数目过多或者主营业务分散,企业的主营实力就会被大大削弱,从而投资者会更在乎企业的集中度——子企业越少,主营业务占比越高,那么企业在特定领域的竞争力会相对越强,IPO的估值就会被提高。

四、结论与建议

根据本文的实证分析过程发现,对TMT和互联网产业在OSI框架下进行产业链的分层是合理的。在产业链的不同层级的企业,其IPO估值受不同的非财务指标影响。对于第一层级企业,影响IPO估值的最主要非财务指标为企业的经营模式是否多元化,影响第二层级企业IPO估值的最主要非财务指标为企业是否为家族企业,影响第三层级企业IPO估值的最主要非财务指标为企业是否有风险资本入股。但同时也看到,ROE指标在不同的层级企业里都能对IPO估值产生显著的正效应,这也说明财务指标在IPO估值的重要性,也佐证了模型加入此指标的正确性。

另外,我们需要看到的是,虽然TMT和互联网产业属于高新技术产业,但是各层级的科研指标对他们的IPO估值要么存在负效应,要么正效应影响很小。这个现象主要和我国的技术开发水平及知识产权保护力度有关,即使开发出新技术,往往也很难得到社会的认可和尊重,投资者普遍认为,要么新技术和世界水平相比仍有差距,要么新技术容易被盗窃专利。基于本文的研究,现提出以下建议:

第一,对TMT和互联网企业进行IPO估值要根据市场反应进行非财务因素调整。处在这个行业产业链不同位置的企业估值会受到不同的非财务因素影响,但这些非财务因素造成的影响需要根据市场的实际反应进行调整。

第二,我国仍需继续努力推动技术的创新以及知识产权的保护。从本文的实证结果来看,科研指标对IPO估值的影响要么是负的,要么很小,这警示我们,市场投资者已经无法信服科研技术可以为企业长期创造利润,因为他们普遍认为国内的技术基础过弱而难以媲美世界领先水平,或者认为产权保护很难,所以技术开发是性价比很低的行为。

第三,风险注资对上市企业应该有长期的发展战略。风险资本的加入会促使IPO估值下降,这个警示风险投资公司不应该只是看到短期利益。风投公司普遍会在投资的企业完成IPO后,就开始计划撤资算收益。但是按照外国成熟的风投市场,风险投资公司对企业的支持往往是长期的,而且撤资也是分成很多阶段逐步完成的。但在我国,风投公司往往缺乏这种耐心,从而给投资者一个悲观预期——在风险资本大规模撤离的时候,股价必然骤跌。所以风险投资公司应该对上市企业要有长期的发展战略,帮助其上市后继续协助他们,等到其逐渐在市场站稳后再逐步撤资,则是一个双赢的局面。

[1]Kim,M.,Ritter,J.R.Valuing IPOs[J].Journal of Financial Economics,1999,(53):409—437.

[2]Purnanandam,A.K.,Swaminathan,B.Are IPOs Underpriced?[J].Journal of Financial Economics,2002,(10):45—61.

[3]丁度.IPO股票估值与发行定价泡沫[J].财会月刊,2012,(1):2—4.

[4]Klein,A.The Association between the Information Contained in the Prospectus and the Price of Initial Public Offerings[J].Journal of Financial Statement Analysis,1996,(2):229—257.

[5]Rajgopal,S.,Venkatachalam,M.,Kotha,S.The Value Relevance of Network Advantages:the Case of E-commerce Firms[J].Journal of Accounting Research,2003,(41):135—162.

[6]蒋国云,薛斐.公司治理对上市公司估值影响的实证研究[J].世界经济情况,2005,(15):24—30.

[7]李曜,张子炜.私募股权、天使资本对创业板市场IPO抑价的不同影响[J].财经研究,2011,(8):113—124.

[8]王晓梅,龚洁松.创业板市场IPO融资成本的影响因素研究[J].北京工商大学学报(社会科学版),2012,(1):77—81.

[9]Megginson,W.L.,Weiss,K.A.Venture Capitalist Certification in Initial Public Offerings[J].The Journal of Finance,1991,(46):879—903.

[10]王月溪,庄尹波.我国IPO定价多因素模型设计实证研究[J].哈尔滨商业大学学报(社会科学版),2010,(4):3—8.