中国商业银行市场势力及其社会福利损失研究

冉光和,邵 洋

(重庆大学 经济与工商管理学院,重庆 400030)

一、引 言

市场势力指企业自身所拥有的使产品价格高于增量成本或边际成本的能力。根据这个定义,只有完全竞争的市场长期均衡才不存在市场势力,但现实中完全竞争的市场并不存在,这意味着市场势力是客观存在的。新福利经济学理论表明,完全竞争的市场经济是实现社会福利最大化的条件,市场势力的存在必然导致社会福利的损失。中国银监会的统计显示,2010年中国银行业实现税后利润8 991亿元,是2003年的28倍。银行业的高利润证明,中国商业银行具有一定的市场势力,因此,有必要实证测算中国商业银行市场势力的大小及其造成的社会福利损失。

衡量市场势力的指标主要有H统计量、行业集中率、赫芬达尔—赫希曼指数和勒纳指数。Shaffer最先采用H统计量对纽约银行业进行实证检验,发现纽约银行业具有市场势力,其H值在0.32~0.36之间波动[1]。韩立岩和李伟采用类似方法研究中国银行业,得出与Shaffer相同的结论[2]。Hannan和Berger以赫芬达尔—赫希曼指数为指标,对美国银行业研究发现,存款利率存在刚性,证明了市场势力的存在[3]。国际等中国学者运用赫芬达尔—赫希曼指数、行业集中率两个指标对中国银行业市场势力的测度表明,中国银行业具有较大的市场势力,且市场势力有减小的趋势[4]。王相宁和张志洋用勒纳指数衡量市场势力,以总资产为产出指标,时间跨度为2000—2009年,研究发现中国银行业普遍存在市场势力,国有银行和股份制银行市场势力的差距在缩小,但国有银行的市场势力仍高于股份制银行[5]。H统计量是总收益对投入成本的变动弹性的代数和,赫芬达尔—赫希曼指数是行业中各企业所占行业总收入百分比的平方和,行业集中率是行业中前N家最大的企业的市场份额总和,它们都不能直观反映企业产品定价偏离边际成本的程度,衡量市场势力的效果较差。勒纳指数是指产品价格偏离边际成本的比率,能定量估计产品价格偏离边际成本的程度,因此本文采用勒纳指数衡量市场势力。

目前国内外关于商业银行市场势力造成的社会福利损失的研究主要集中在理论分析方面,定量计算相对较少。Maudos和De Guevara利用欧洲15个国家1993—2002年的银行数据,运用随机前沿法测算欧洲银行的存款、贷款市场势力,并计算市场势力造成的社会福利损失,发现在各个年份欧洲15个国家社会福利损失占GDP比例的平均值都超过0.2%,1994年占比最高为0.62%[6]。赵旭采用类似方法测量中国商业银行市场势力导致的社会福利损失,结果表明,在2002年以前的年份,社会福利损失在银行间取均值为负数,2002—2007年社会福利损失银行间均值为正数,2003年社会福利损失银行间均值占GDP的比例最高为0.024% ,由此得出市场势力导致的社会福利损失有限的结论[7]。笔者认为,他只测算了各个商业银行由市场势力导致的社会福利损失均值,并没有测算整个银行业的社会福利损失总和,用单个银行社会福利损失水平来衡量整个行业社会福利损失有失偏颇。

综合以上分析可知,目前,关于使用勒纳指数衡量市场势力并定量估计市场势力导致的社会福利损失的研究较少,且没有形成一致的结论。本文将运用随机前沿法中应用最广泛的超越对数前沿函数模型,测算中国商业银行的市场势力并估计市场势力导致的社会福利损失。

二、理论分析

(一)随机前沿法

随机前沿法(SFA)是利用最大似然原理估计前沿函数中的未知参数,进而计算前沿效率的一种计量经济学方法。当选择的前沿函数为成本函数时,对函数偏微分可以求出边际成本,勒纳指数的计算得以实现。SFA的特点是引进了复合误差项,即前沿函数受到技术非效率值u和随机误差项v的共同影响。定义σ2=σ2u+σ2v,γ=σ2u/σ2,σ2u和σ2v分别是技术非效率项u和随机误差项v的方差,γ为变差率,表示无效率项误差占总误差的比例,介于0到1之间。γ等于零,表示技术非效率项不存在,则前沿函数是无效的;因此需要对γ进行零假设检验来判断前沿函数的有效性。对γ的零假设检验可以通过对前沿函数的单边似然比检验统计量LR的显著性检验实现,在随机前沿法中,LR按照自由度为n的mixedχ2分布检验,n为约束的个数。如果LR大于mixedχ2分布临界值,则γ的零假设被拒绝,前沿成本函数有效。对LR检验时参考Kodde和Palm的mixedχ2分布临界值表[8]。SFA的优点是该方法不要求前沿函数中的参数估计值都通过显著性检验,只要变差率γ的零假设被拒绝,前沿函数就是有效的。

(二)市场势力

商业银行作为中介机构,投入人力资本和固定资产,产出存款、贷款和中间业务;相应的银行经营成本主要包括人力资本支出和固定资产支出,这里用业务及管理费用表示。银行投入要素价格包括人力资本价格和固定资产价格,由于无法获得银行的员工数量,而员工数量与总资产近似成比例,人力资本价格用职工费用与总资产的比值衡量。固定资产价格用固定资产费用与固定资产净额的比值表示,固定资产费用由业务及管理费用与职工费用的差值近似。由于中间业务收入中手续费及佣金收入占比极高,其它如投资收益可以忽略不计,因此中间业务收入用手续费及佣金收入表示。存款和贷款分别指客户存款、客户贷款及垫资。

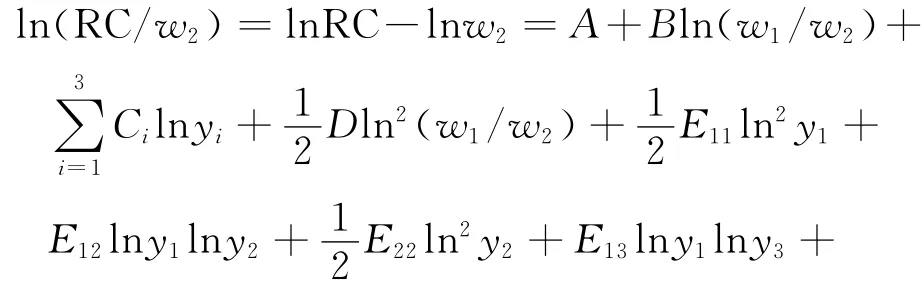

基于以上分析,商业银行的超越对数形式的前沿成本函数如下:

其中RC为业务及管理费用,C为理论最小成本;w1、w2分别表示人力资本和固定资产的价格;y1、y2、y3分别表示客户存款、贷款及垫资、手续费及佣金收入;t是时间变量,反映技术进步,取样本考察的第一年为1;v为随机误差项,服从N(0,σ2v)分布,u为成本非效率项,服从|N(0,σ2u)| 分布,u和v相互独立;其余为待估计参数。

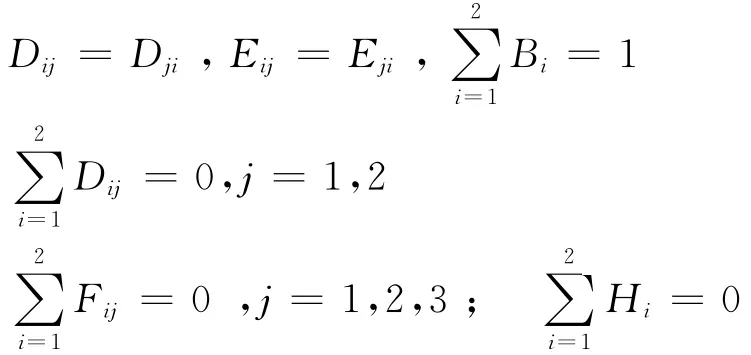

由投入要素的线性齐次性和交叉项的对称性,可得如下约束条件:

把约束条件带入模型(1),化简得:

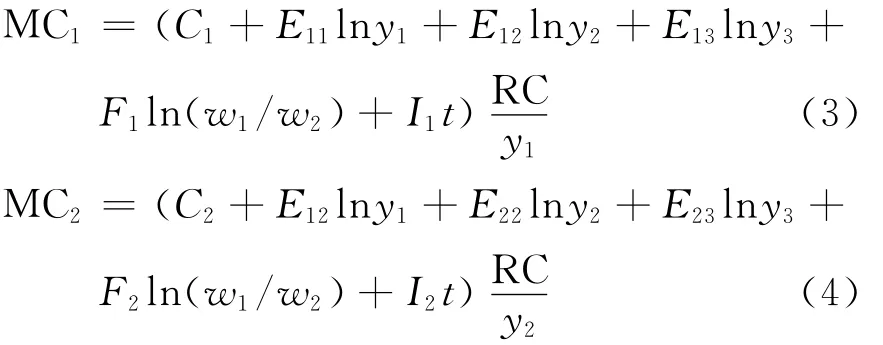

在模型(2)中,分别求RC对存款y1和贷款y2的偏导数得到:

MC1、MC2分别是存款、贷款的边际成本,这里的边际成本是边际业务及管理成本。

根据勒纳指数的定义,可以得到存款和贷款的市场势力如下:

L1、L2分别是存款和贷款市场的勒纳指数,指数越大表示市场势力越大。r1是存款利率,用银行存款利息支出与客户存款额的比值表示;r2为贷款利率,用银行贷款和垫资的利息收入与贷款和垫资额的比值表示;r是银行间同业拆借中心公布的3个月同业拆借利率。

(三)社会福利损失

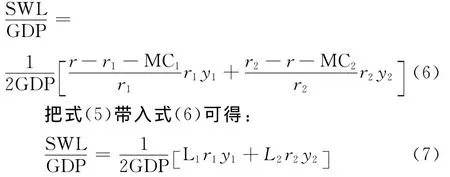

社会福利损失指不完全竞争市场均衡时消费者和生产者总剩余相对于完全竞争市场均衡时消费者和生产者总剩余的减少量。市场势力的存在会导致社会福利的损失,主要表现在四个方面:第一,具有市场势力的银行会提高贷款价格,减少贷款供给,企业的需求无法满足,阻碍了生产力的发展;第二,垄断会造成收入分配的不公平,不利于社会资源的优化配置;第三,由于缺乏激烈的市场竞争,企业没有动力加强管理和技术改进,造成莱本斯坦 “X-非效率”;第四,具有市场势力的企业会通过非生产性的支出(如游说公关)来维持和加强自己的市场势力,这是对稀缺性社会资源的浪费,造成社会福利损失。Fernandez de Guevara等在勒纳指数的基础上构建了由市场势力导致的社会福利损失计量模型[9]。模型假定贷款需求函数和存款供给函数为线性且边际成本保持不变,则由市场势力的存在导致的社会福利损失占GDP百分比为:

SWL为社会福利损失,r1y1和r2y2分别为商业银行存款利息支出和贷款利息收入。

三、实证分析

(一)样本与数据描述

本文选择4家国有银行(中国银行、农业银行、工商银行、建设银行)和10家股份制银行(交通银行、中信银行、光大银行、华夏银行、民生银行、广东发展银行、深圳发展银行、招商银行、兴业银行和浦东发展银行)为样本,时间选取2004—2010年,数据来自《中国金融年鉴》和各银行的年度报告,考虑到通货膨胀,所有数据都用以2004年为基准的GDP平减指数进行了调整。一共98组样本数据,表1为样本数据的统计性描述。

表1 样本数据的统计性描述

(二)SFA法有效性检验

运用Frontier4.1软件对模型(2)进行估计,并对估计结果进行检验。结果显示:前沿成本函数模型(2)的单边似然比检验统计量LR为56.2,在变差率γ的零假设条件下,约束个数为1,显著性水平为5%的mixedχ2分布临界值为2.7,小于LR,变差率γ的零假设被拒绝,表明技术非效率项u是存在的,即SFA法有效。

(三)市场势力

将模型(2)估计的参数值带入式(3)、式(4),求出各个商业银行存款和贷款的边际成本MC1、MC2

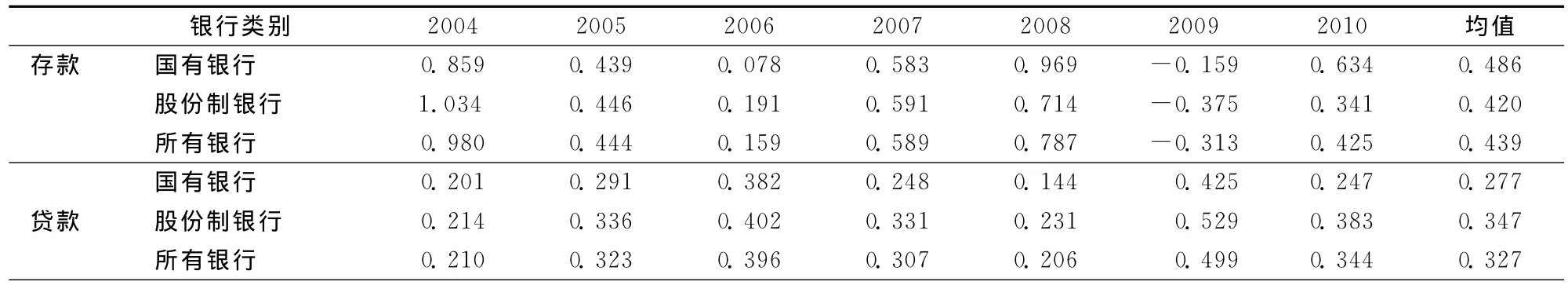

,将其带入式(5),可以求出各个商业银行的存款和贷款市场的勒纳指数。考虑到篇幅限制,这里只列出国有银行、股份制银行及所有银行市场势力的均值,如表2所示。可以看出除2009年商业银行存款的勒纳指数为负值以外,其余年份存款的勒纳指数都为正值,表明存款市场存在市场势力。这与赵旭的研究结果不同。这是由于他的前沿成本函数模型中产出项没有包括中间业务收入,根据边际成本和勒纳指数的计算办法可知,这会导致存款和贷款的边际成本偏高,进而造成贷款和存款的勒纳指数偏低。在存款市场,每个样本银行市场势力的最小值都出现在2009年;在贷款市场,每个样本银行市场势力的最大值也出现在2009年。这是因为随着2008年金融危机的影响显现,企业资金需求巨大,银行可贷资金紧张,一方面银行通过“存款送礼”等方式变相高息揽存,造成吸收存款的成本增加,存款市场势力降低;另一方面企业不得不支付更高的借贷成本,银行贷款利率增加,贷款市场势力升高。

表2 中国商业银行存贷款市场势力(勒纳指数)

在存款市场,所有年份市场势力平均值最大的是招商银行,为0.858,最小的兴业银行则仅为0.062;在贷款市场,所有年份市场势力平均值最大的是兴业银行,为0.556,最小的中国银行仅有0.182,表明存贷款市场势力在银行间存在较大的差异。在存款市场,国有银行和股份制银行的市场势力都呈波动下降的趋势,且股份制银行市场势力下降的幅度比国有银行大,国有银行的市场势力由2004年的0.859下降到2010年的0.634,下降了0.225,同期股份制银行则下降了0.693,导致考察期内国有银行的平均市场势力高于股份制银行。国有银行存款市场势力高于股份制银行可能是因为国有银行具有安全性和网点优势,能以比股份制银行更低的存款利率吸收到存款,尤其是在中小城市和广大的农村市场。

在贷款市场,国有银行和股份制银行的市场势力都呈波动上升的趋势,且股份制银行市场势力上升的幅度比国有银行大,造成考察期内国有银行的平均市场势力低于股份制银行。国有银行贷款市场势力低于股份制银行,是因为国有银行的贷款大多集中在大型基建项目、国有企业和大型上市公司,还款相对有保障,贷款风险低,相应的风险溢价较小;而股份制银行的贷款中中小型企业所占比重相对较高,贷款风险高,相应的风险溢价较高。

中国商业银行市场势力在存款市场波动下降,在贷款市场则波动上升的原因是市场化的三个月银行间同业拆借利率从2004年的3.38%下降到2010年的2.45%,受管制的商业银行存贷款基准利率同期则小幅升高,导致以基准利率为基础的存款和贷款利率几乎没有下降,依据存贷款勒纳指数的公式,存款市场势力会下降,贷款市场势力则会上升。

(四)社会福利损失

根据社会福利损失的计算模型(7),上面已经计算出各个商业银行的存款和贷款市场的勒纳指数,各个商业银行的存款利息支出和贷款利息收入r1y1和r2y2可以从年报中获得,这样就可以测算各个商业银行由市场势力导致的社会福利损失及其占GDP的百分比。因篇幅所限,这里没有列出,但结果显示,在所考察的各个年份,每个商业银行由市场势力导致的社会福利损失都为正值,尽管2009年部分银行的存款市场势力为负值。这是因为依据模型(7),社会福利损失取决于存款和贷款造成的社会福利损失的和,2009年商业银行的贷款利率比存款利率高很多,造成商业银行的利息收入大于利息支出,贷款市场的社会福利损失大于存款市场的社会福利增加值,总的社会福利损失为正值。实证测量还发现,国有银行由市场势力导致的社会福利损失大于股份制银行,原因是国有银行的贷款和存款规模都远远大于股份制银行,国有银行的利息收入和利息支出都大幅度高于股份制银行,从表2可以看出,国有银行和股份制银行在存款和贷款市场的市场势力差距都不大,由模型(7)可知,当市场势力差距不大的情况下,决定社会福利损失大小的是贷款利息收入和存款利息支出,因此国有银行由市场势力导致的社会福利损失大于股份制银行。

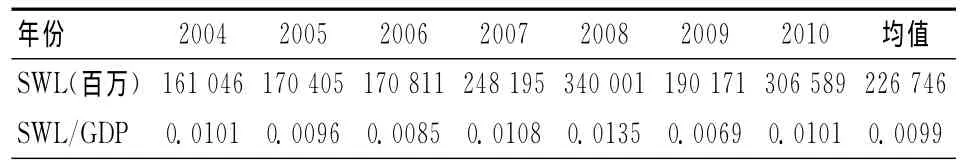

表3 中国银行业市场势力导致的社会福利损失

将各个银行由市场势力导致的社会福利损失求和得出整个银行业由市场势力造成的总的社会福利损失及其占GDP的百分比,如表3所示。可以发现:中国银行业由市场势力导致的社会福利损失均为正值且呈上升趋势,从2004年的1 610亿元上升到2010年的3 066亿元。中国银行业市场势力导致的社会福利损失占GDP的百分比则呈波动趋势,社会福利损失占GDP百分比的均值为0.99%,影响十分显著。中国银行业市场势力导致的社会福利损失占GDP百分比高于欧洲15国(欧洲15国社会福利损失占GDP百分比最高的为1994年的0.62%),这符合我们的预期。中国银行业由于存在利率管制、进入壁垒等行政性管制,市场竞争不充分,存款利率偏低而贷款利率偏高,导致存款和贷款市场势力偏高,市场势力导致的社会福利损失占GDP的百分比高于欧洲15国是理所当然的。鉴于中国银行业市场势力导致的社会福利损失绝对数额较大,占GDP的百分比也相对较高,有必要降低中国商业银行在存款和贷款市场的市场势力。

四、研究结论及政策建议

本文对中国商业银行2004—2010年的存款和贷款市场势力进行了实证研究,并以此为基础估计了由市场势力导致的社会福利损失,得出以下结论:1.除2009年中国商业银行存款市场的勒纳指数为负数,其余年份中国商业银行存款和贷款市场的勒纳指数都是正数,表明中国商业银行在存款和贷款市场都存在市场势力,且存款和贷款市场势力在银行间存在差异。2.在存款市场,所有银行的市场势力都呈波动下降的趋势,且股份制银行市场势力下降的幅度比国有银行大;在贷款市场,所有银行的市场势力都呈波动上升的趋势,且股份制银行市场势力上升的幅度比国有银行大。3.对所有研究年份取平均值,国有银行存款市场势力高于股份制银行,贷款市场势力则低于股份制银行。4.在样本考察的各个年份,每个商业银行由市场势力导致的社会福利损失都为正值;中国银行业由市场势力导致的社会福利损失均为正值且呈上升趋势,从2004年的1 610亿元上升到2010年的3 066亿元;中国银行业市场势力导致的社会福利损失占GDP的百分比一直高于0.65%,均值为0.99%,高于欧洲15国,影响十分显著。

为降低中国商业银行在存款和贷款市场的市场势力,减少由市场势力导致的社会福利损失,提出如下政策建议:1.加快中国银行业改革,促进市场竞争。放宽银行业准入限制,鼓励和开放民营资本和外资进入银行业,增加市场竞争主体,扶持中小银行的发展,适当控制大型国有银行的规模,形成良好的市场竞争局面。2.深化利率市场化改革,优化利率的形成机制。增加上海银行间同业拆借中心报价银行数量,使其公布的拆借利率更能反映信贷供求,成为中国人民银行制定存贷款基准利率的重要依据;逐步放宽商业银行存贷款利率相对于基准利率的波动幅度,最终实现利率完全由市场供需状况决定。3.推进证券市场改革,促进证券市场健康发展。健全的证券市场,一方面可以满足投资者的投资需求,将资金从银行流向证券市场,另一方面可以满足融资者的融资需求,使银行贷款客户从银行转向证券市场。这与商业银行的存款和贷款业务都形成了竞争关系,在证券市场的竞争压力下,商业银行的存贷款市场势力将很难维持。

[1] Shaffer S.Competition Conduct and Demand Elasticity[J].Economic Letters,1982 (10).

[2] 韩立岩,李伟.外资银行进入与中国商业银行特许权价值[J].世界经济,2008(10).

[3] Hannan T H,Berger A N.The Rigidity of Prices:Evidence from the Banking Industry[J].The American Economic Review,1991,81(4).

[4] 国际.我国商业银行集中度和市场结构分析[J].南方金融,2007(2).

[5] 王相宁,张志洋.中国商业银行市场势力对其效率和稳定性的影响[J].金融论坛,2010(12).

[6] Maudos J,De Guevara J.The Cost of Market Power in Banking:Social Welfare loss VS.Cost Inefficiency[J].Journal of Banking and Finance,2007,31:2103-2125.

[7] 赵旭.中国商业银行市场势力、效率及其福利效应[J].财经研究,2011,37(3).

[8] David A Koddle,Franz C Palm.Wald Criteria for Jointly Testing Equality and Inequality Restriction[J].Econometrica,1986,54(5).

[9] Fernandez de Guevara J,Maudos J,Perez F.Market Power in European Banking Sectors[J].Journal of Financial Services Research,2005,27(2).