我国证券市场股价长期走势的影响因素分析

周振贵

(兰州商学院统计学院,甘肃 兰州 730030)

一、前言

股票市场是一个高风险高收益场所, 在能给投资者提供高收益预期的同时,其风险也不容忽视。为降低股市风险,提高收益率,有必要对影响股价的因素进行研究分析。

前人对于国内证券市场股价影响因素的研究大致分为三类:一类是股价指数与宏观经济变量的关联性研究;一类是个股股价与其会计信息的关联性研究;还有一类则是其它因素对股价影响的探讨。但这些研究均从某一类影响因素入手,缺乏对更广泛因素的综合考虑,难以指导投资实践。本文的研究对象落脚于微观股价,从个股层面、市场层面、宏观层面三个层面入手,找出我国证券市场中影响股价长期走势的主要因素,以期指导投资实践。

二、研究体系的建立

(一)样本股票选择

本文从1994 年以前上市的上海证券综合指数成份股中随机抽取30 支股票,对股价的长期影响因素进行实证研究。在统计学中,将样本容量不小于30 的样本称之为大样本,大样本具有良好的统计特性,可以较好地代表总体,从而通过样本特性可以较准确地估计总体特性。

(二)影响因素选择

1.个股层面

每股收益(2X )。每股收益即每股盈利(EPS),又称每股税后利润,每股盈余,指税后利润与股本总数的比率。一般认为每股收益对股价有较大影响,每股收益越高,反映企业的盈利能力越强,股价便应该给予越高估值。

每股净资产(3X )。每股净资产是指股东股东权益(净资产)与总股数的比率,它反映了每股股票所拥有的资产现值,是支撑股票价格的重要基础。

营业收入(4X )。营业收入是指企业在从事销售商品,提供劳务和让渡资产使用权等日常经营业务过程中所形成的经济利益的总流入。营业收入是企业的主要经营成果,是企业取得利润的重要保障。

2.市场层面

上海证券综合指数(5X )。上证综指是上海证券交易所编制的,反映了上海证券交易市场的总体走势。研究发现,在一定时期内,指数与个股有正向相关关系,因而将其作为股价的影响因素之一。

3.宏观层面

国内生产总值(6X )。国内生产总值简称GDP,是指在一定时期内一个国家或地区的经济中所生产出的全部最终产品和劳务的价值。股市是经济的晴雨表,GDP 的变化会对股市长期走势产生重要影响,将GDP 列为影响因素之一也是理所当然。

居民消费价格指数(7X )。居民消费价格指数简称CPI,用于度量居民生活消费品和服务价格水平随着时间变动的相对数,综合反映居民购买的生活消费品和服务价格水平的变动情况。

货币供应量M1(8X )。货币供应量是指一国在某一时点上为社会经济运转服务的货币存量,它衡量了一国货币流动量的大小。M1 也称狭义货币供应量,代表流通中的现金加上企事业单位活期存款,流动性较强,可以轻易进出股票二级市场,从而有可能推动股价的上涨或下跌。

美元汇率(9X )。美元汇率是指美元相对于人民币汇率,即1 美元能兑换多少元人民币。由于美元是世界货币,大部分国家的货币均可与美元自由兑换,因此美元汇率是衡量人民币在国际上购买力的重要指标,它的涨跌对我国国际收支中的经常账户和资本账户产生影响,进而可能影响股价走势。

(三)样本时期选择

对于30 只股票及其与其各自相关的9 个变量(1 个因变量和8 个自变量),本文选取的时期为1994 年至2011 年。中国的股市自产生以来只经历了短短22 年,本文力求在现有条件下选取尽可能多的横向及纵向数据,以准确反映年轻中国股市股价长期走势的影响因素。

(四)数据说明

股票价格、每股收益、每股净资产、营业收入属于个股自身变量,每只股票、每个指标及每年数据均不相同,共有30×4×18=2160 个数据,均来源于上海证券交易所及各家公司历年财务报表。数据均经过前复权处理以保持连续性。

上证综指、GDP、CPI、M1、人民币汇率均属个股以外变量,每只股票价格分析将共用这些变量。上证综指来源于上海证券交易所,以每年收盘价为准。GDP、CPI、M1、美元汇率均来源于《2012年中国统计年鉴》。

(五)计量模型的设定

根据以上数据特征,使用面板数据模型(Panel Data Model)来进行因素分析。面板数据的回归模型有两种:固定效应模型(FEM)和随机效应模型(REM)。

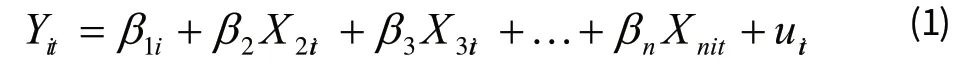

固定效应模型的一般形式为:

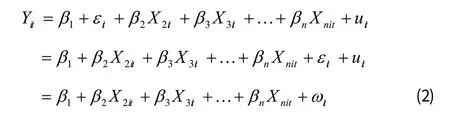

随机效应模型的一般形式为:

其中ωit=uit+εit

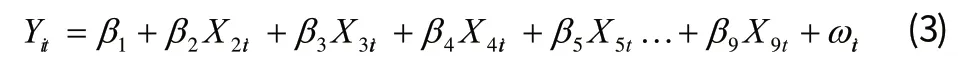

在对固定效应模型和随机效应模型进行选择时,可以使用豪斯曼检验(Hausman Test)帮助判断哪个模型为最优。使用EViews7 对以上数据进行豪斯曼检验,检验结果显示Hausman值为0,其对应P 值为1,接受原假设,建立随机效应模型:

其中ωit= uit+εit,且 X5t、 X6t、 X7t、 X8t、 X9t在同一截面中对每个样本均无不同。

(六)估计方法的选择

对于面板数据回归的参数估计应使用最小二乘法(LS)。

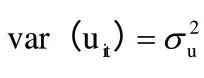

使用普通最小二乘法(OLS)的前提假设是随机干扰项之间没有相关性,否则得到的估计量将不具有最小方差,因而不是最有效的。而广义最小二乘法(GLS)能够消除随机干扰项中的自相关性,使得估计的参数具有最优线性无偏(BLUE)性质。由于随机效应模型中 itω 与 isω (i ≠s)的相关性,故应使用广义最小二乘法进行估计。

三、实证分析

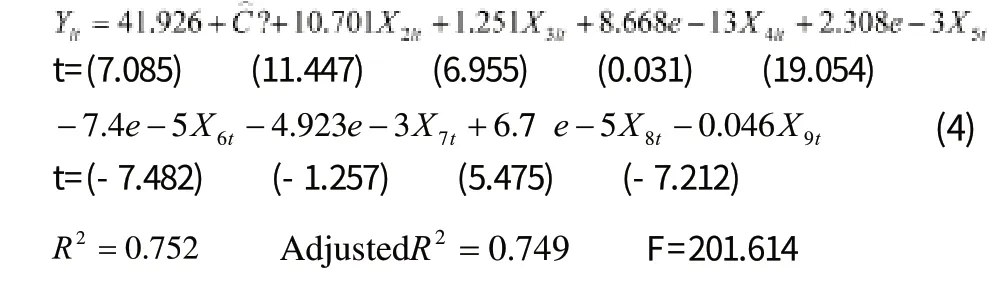

使用Eviews7 对(3)式用广义最小二乘法(GLS)进行估计,所得结果如下:

为了找到对itY 影响最显著的变量,建立最优回归模型,因此对(4)式使用逐步剔除法(Step Wise)。

由(4)式可见,it4X 及t7X 的偏回归系数的t 统计量2.77e-11和3.915e-3 均不显著,但it4X 的t 值更小,故剔除it4X 这个自变量,直接用其余自变量对 Yit回归如下:

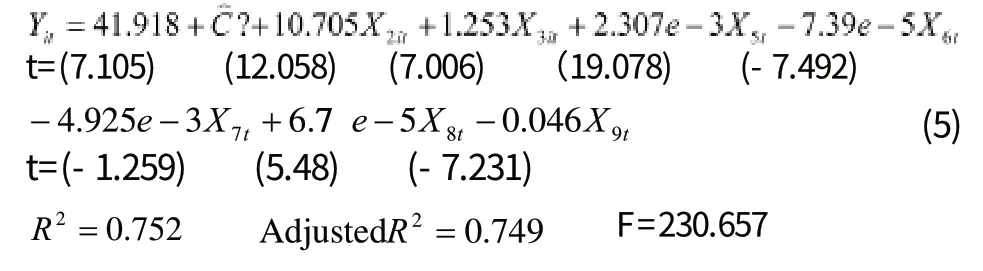

由(5)式可以看出,t7X 的偏回归系数的t 统计量仍过小,故剔除 X7t这个自变量,用其余自变量再次对 Yit进行回归:

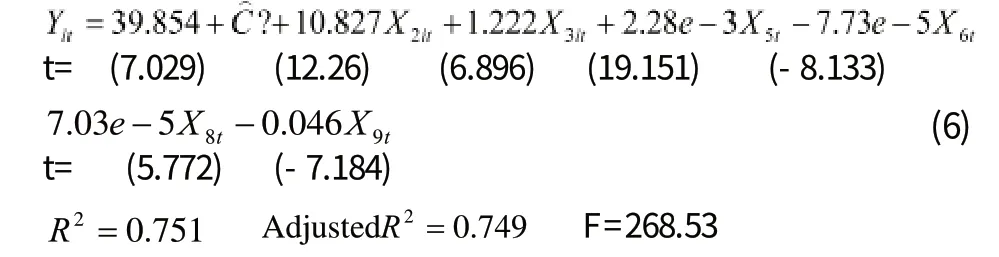

(6)式表明,所有自变量的偏相关系数均为统计显著,因此X2it、 X3it、 X5t、 X6t、 X8t、 X9t是显著影响 Yit的变量。

四、结论

长期中,对股价产生影响的重要因素之一是个股自身的盈利情况,即每股收益( X2)的大小。每股收益反映了每股股份所能产生的税后利润,所产生的利润越高,股票的分红预期则越大,投资者都是逐利型的理性人,因此股票受到追捧的程度必然越高,股价自然高涨。

每股净资产( X3)对股价有显著的正向影响。每股净资产代表了每股股票所包含所有者权益大小,代表了企业资产扣除负债后所有者享有的剩余权益,每股股票含有的权益越高,其价值必然越大,股价也必然越高。

营业收入( X4)的大小对股价没有影响。营业收入反映了企业在日常经营活动中形成的经济利益流入,它是影响企业最终利润的重要指标。但同时费用、成本、税费等也会影响最终利润,因此最终利润的大小受多方因素影响,营业收入的增长并不能保证利润的增长,更不能保证股价的上涨。

上证综指( X5)的涨跌对股价涨跌影响显著。它是由所有在上海市场上市的股票股价加权计算编制而成,其反映的是整个市场的股价的平均水平。一方面,若上证综指上涨,表示构成它的成份股票大部分上涨,具体的某只股票上涨的概率就较大。另一方面,指数的大幅上涨能够提振投资者信心,使市场能给予股票更高的估值,从而推动股价上涨。

从我国股市18 年来运行的实际情况来看,国内生产总值( X6)与股价呈负相关关系,但程度微弱( 偏相关系数为-7.73e-5)。有研究表明,在国外的成熟股票市场,中长时期内GDP 与股市走势呈现显著正相关,因为国家经济越发展,企业的盈利水平也就越高,最终结果是股价随之上涨。我国股市与国外成熟股市的差异性可能来源于我国证券市场法规的不完善、IPO准入机制不健全、缺乏必要退市制度、市场投机性较重等。

居民消 费价格指数( X7)对股价长期走势影响不明显。CPI对经济发展的影响具有两面性,一方面温和通胀(3%左右)会刺激经济发展,一方面恶性通胀(10%以上)可能导致衰退。CPI对经济的影响具有不确定性,而我国股市走势与GDP 甚至为负相关,因此CPI 并不影响股价长期走势。

货币供应量M1( X8)的增加对股价有助推作用。M1 包括流通中的现金和企事业单位存款,能随时变现,因此其流动性较强。当央行增加M1 供应量时,通胀上升,市场利率却下降,居民或企业存放在银行中的存款所能得到的利息减少,这刺激人们进行其他方面的投资以期超过银行利息收益,这就加大了股票二级市场货币供给,产生资金推动型的股价上涨。

美元汇率( X9)对股价的影响呈负相关关系。在18 年的样本期间内,美元汇率一直处于下跌状态,人民币汇率不断上涨并有继续上涨的预期。人民币的不断升值导致国际资本的流入,从而国内货币供应量增加,利率下跌,股价上涨。

[1] 达摩达尔·N·古扎拉蒂,唐·C·波特. 费剑平 译.《计量经济学基础》[M]. 第五版. 北京:中国人民大学出版社,2011.

[2] 付德印,张旭东.《EXCEL 与多元统计分析》[M].第一版. 北京:中国统计出版社,2007(05).

[3] 高铁梅,王金明,粱云芳等.《计量经济分析方法与建模》[M]. 第二版. 北京:清华大学出版社,2012(05).

[4] 郭海明,王永瑜,杨盛菁等.《应用统计学》[M]. 第一版. 兰州:兰州大学出版社,2011(03).

[5] 熊楚熊.《公司高级理财学》[M]. 第一版. 北京:清华大学出版社,2005(07).