浅析企业股权收购的涉税会计处理

王洁莉

(郑州工业贸易学校,河南 郑州450007)

股权收购是指一家企业购买另一家企业的股权,实现对被收购企业控制的交易,其实质是收购企业与被兼并重组企业原股东之间的股权转让行为。交易的对象是被收购企业的股权,目的是实现对被收购企业的控制。在股权收购过程中,涉及收购企业、被收购企业及被收购企业股东三方,但并不影响被并购公司的继续存在,其组织形式仍然保持不变,法律上仍具有独立法人资格。

一、股权收购中的相关渉税规定

收购方可通过货币资金或非货币资金以及两者的结合购买被收购方的全部或部分股票,在股权收购中,会因收购方式不同,而涉税会计处理也不同。

在股权收购行为中,收购方的目的是控股,并购后与被收购方往往形成母子公司关系,因此,收购方(并购后的母公司)支付的对价是对被并购方(并购后的子公司)的股权投资行为,形成收购方的长期股权投资,而被收购(被投资)企业形成转让财产收入。企业转让股权收入扣除为取得该股权所发生的成本后,为股权转让所得。在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额。企业所得税税法对于企业重组中税务处理规定分一般性税务规定和特殊性税务处理两种。

一般性税务处理规定:被收购方确认股权、资产转让所得或损失;收购方取得股权或资产的计税以公允价值作为基础确定;被收购企业的相关所得税事项原则上保持不变。

此外,具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为目的;被收购、合并或分立部分的资产或股权比例符合本规定的比例;企业重组后的连续12个月内不改变重组资产原来的实质经营活动。重组交易对价中涉及股权支付金额符合本规定的比例;企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。

特殊性税务处理的规定:如果收购企业购买的股权不低于被收购企业全部股权的75%,且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85%,可以适用该规定:第一,被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定。第二,收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定。第三,收购企业、被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项保持不变。在重组交易中,股权支付暂不确认有关资产的转让所得或损失的,其非股权支付仍应在交易当期确认相应的资产转让所得或损失,并调整相应资产的计税基础。

二、股权收购不同支付方式的涉税事项

(一)货币资金支付

货币资金支付即并购方以货币资金向被并购方支付股权转让价款,是并购交易中最常见的一种方式,此种支付方式只涉及所得税和少量的印花税,不涉及其他税种。

并购方以现金支付股权价款,相当于购买长期股权投资,根据《企业会计准则第2号——长期股权投资》第四条“以支付现金取得的长期股权投资,应当按照实际支付的购买价款作为初始投资成本。”并购方在此过程中只涉及资产账户,不涉及所得,也不涉及所得税,需支付少量印花税税款。

对于被收购方企业则是一项转让长期股权投资的行为,其取得的收入在扣除取得该项资产的历史成本之后的余额计入当期损益,影响当期的应纳税所得额。同时也要缴纳少量的印花税。

(二)非货币资金支付

并购方以非货币性资产购买目标公司的控制性股权资产以及交易中收到目标公司大股东以补价形式支付的现金等货币性资产占整个交易价值的比例不超过25℅的,该交易被认定为非货币性交易。

根据非货币性交易准则,初始投资成本为支付的非货币性资产的账面价值及相应税费实际金额之和,扣除产生补价损益部分资产对应的账面价值(含相关税费)之后的余额。

换入资产入账价值=支付非货币性资产账面价值+应支付的相关税费-(补价÷支付资产公允价值)×支付资产账面价值-(补价÷支付资产公允价值)×应交的税金及教育费附加。

并购方产生的收益或损失分别计入“营业外收入(支出)—非货币性交易收益(损失)”账户。

(三)股权收购涉及的流转税

换出资产中的固定资产及无形资产需缴纳营业税,其中转让未进入施工阶段的在建项目,按转让无形资产中转让土地使用权项目纳税;转让已进入施工阶段的在建项目,按销售不动产税目纳税。自建不动产计税依据为交换中的作价金额,外购不动产的计税依据为作价金额扣除购置原价后的差额。作为整体性子公司股权转让的行为不缴纳营业税。换出资产中的房地产按照公允价值计算土地增值税,原材料和半成品视同销售缴纳增值税和消费税,此外,需缴纳印花税等。

(四)股权收购涉及的企业所得税

如果两项资产的置换为整体性资产置换,且作为交易补价的货币性资产不超过总资产公允价值的25℅时,经税务机关确认,交易双方均不确认资产转让所得或损失。同时,此类置换中应将确认的补价损益计入当期应纳税所得额。

三、股权收购会计及税务处理

(一)同一控制下的股权收购

1.一般税务处理

股权收购的计税基础一般坚持历史成本原则,若不满足免税合并的条件,一般以公允价值为计税基础。

案例1:甲公司某年初投资集团内乙公司获得80%股权,被投资单位所有者权益账面价值为2 000万元,公允价值为2 300万元。甲公司为收购乙公司支出银行存款500万元,并定向发行股票面值1 000万元,公允价值1 600万元,支付相关税费70万元,假定无证券溢价收入,“盈余公积”账户余额为200万元;另外,甲公司为并购支付评估费等相关税费150万元。所得税率为25℅(不考虑所得税以外的税金)。

分析:甲公司收购同一集团内乙公司80℅股权,属于同一控制下的控股合并,其股权收购过程中发生的各项直接相关的费用,在发生时将费用计入当期损益。借记“管理费用”等账户,贷记“银行存款”等账户(非同一控制下,记为收购成本)。但以下两种情况除外:第一,以发行债券方式进行的企业并购,与发行债券相关的佣金、手续费等应计入负债的初始计量金额中。债券折价发行的,该部分费用应增加折价的金额。债券溢价发行的,该部分费用应减少溢价的金额。第二,发行权益性证券作为合并对价的,所发行权益性证券相关的佣金、手续费等不管其是否与企业并购直接相关,均在自所发行权益性证券的发行收入中扣减,有溢价的,从溢价收入中扣除,无溢价或溢价金额不足以扣减的,应当冲减盈余公积和未分配利润。

会计处理:

税务处理:

甲公司支付给被并购企业乙的非股权支付额500万元,高于所支付的股权票面价值的20℅(500÷1 000=50℅),税务上作为应税合并处理,长期股权投资的成本应按公允价值确定计税基础。长期股权投资账面价值为1 600万元,计税基础为1 840(2 300×80℅)万元,产生可抵扣的暂时性差异240万元,递延所得税资产60(240×25℅)万元。根据《企业会计准则第18号——所得税》规定:与直接计入所有者权益的交易或事项相关的可抵扣暂时性差异,相应的递延所得税资产应计入所有者权益。

2.特殊税务处理

案例2:A公司持有甲企业100℅的股权,计税基础是300万元,公允价值为600万元。乙企业收购A公司的全部股权(转让股权超过了75℅),价款为600万元。乙企业股权为600万元(即A公司将甲企业股权置换成乙企业股权)支付给A公司,股权支付比例达100℅(超过了85℅)。股权增值的300万元可以暂时不纳税。因为不纳税,所A公司取得乙企业新股的计税基础仍是原计税基础300万元,不是600万元。乙企业取得甲企业股权的计税基础,以被收购企业甲企业的原有计税基础300万元确定。

分析:

虽然财税〔2009〕59号文件规定,符合特殊性税务处理条件的股权收购业务,在涉及非股权支付的情况下,应确认非股权支付对应的资产所得或损失,并调整相应资产的计税基础,但未明确应如何调整相应资产的计税基础。按照所得税对等理论,被收购企业股东应在被收购企业股权的原计税基础加上非股权支付额对应的股权转让所得,作为取得的股权支付额和非股权支付额的计税基础。其中,非股权支付额的计税基础应为公允价值,所以取得收购企业股权的计税基础应为被收购企业股权的原计税基础加上非股权支付额对应的股权转让所得减去非股权支付的公允价值。同样,乙企业取得现金资产的计税基础应为300万元,取得甲企业股权的计税基础应为950(1200+300-300)万元。未来乙企业转让甲企业股权时允许扣除的计税基础为1200万元,而不是初得时的公允价值600万元。

(二)非同一控制下股权收购

非同一控制下股权收购强调的是企业与第三方的交易,应按照《企业会计准则第7号——非货币性资产交换》来处理。从集团的角度说,收购非同一控制下的企业股权,直接增加的是集团的资产、负债等,会计处理上强调公允价值计量。非同一控制下股权收购,在收购成本大于取得的被购买方可辨认净资产公允价值的份额时,收购并不确认“商誉”(吸收合并应确认“商誉”);反之小于时,股权收购(包括吸收合并)要确认“营业外收入”。

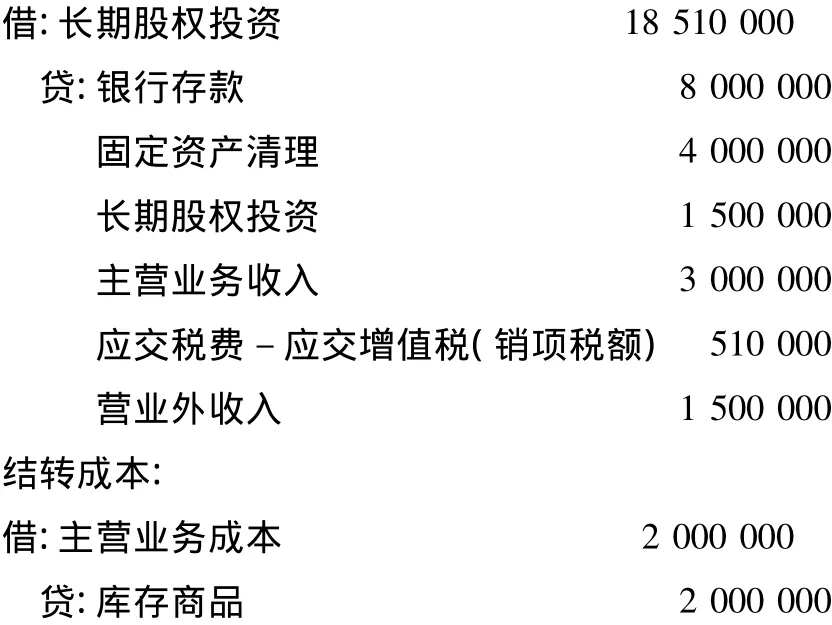

案例3:甲公司某年初投资非同一控制下乙公司,取得80℅股权。当日乙公司可辨认净资产公允价值为2200万元。甲公司支付银行存款700万元,另外支付并购中的评估费等税费100万元;为企业并购支出固定资产公允价值500万元,固定资产账面原值600万元,计提折旧200万元;支出持有的其他公司长期股权投资公允价值200万,账面价值150万元;付出产成品公允价值300万元,实际成本200万元,增值税率17℅,企业所得税率为25℅。

分析:

被并购方可辨认资产公允价值的份额﹦2200×80℅﹦1760(万元)

长期股权投资并购成本=700+100+500+200+300×(1+17℅)=1851(万元)。

前者小于后者,差额为91万元,作为商誉包含在“长期股权投资”的初始成本中,不得在账簿上单独确认商誉,只有在合并财务报表上予以列示。

会计处理:根据《中华人民共和国企业所得税法实施条例》规定,长期股权投资计税基础等于取得投资时资产的公允价值加上支付的相关税费。这里的相关税费指的是增值税,记入长期股权投资的初始成本;并购发生的审计费、评估费等直接相关费用也记入“长期股权投资”的初始成本,而不像同一控制下将其记入“管理费用”账户。根据规定,以上并购不属于免税并购,被并购各项资产和负债应按公允价值作为计税基础,与上述案例的会计处理相同,不产生财税差异。

[1]邱静.企业股权并购支付方式的涉税成本分析[J]. 时代金融,2012(15).

[2]肖太寿.企业并购重组中的涉税风险及控制策略[EB/OL].http://www.chinaacc.com/new.2012-04-09.

[3]侯雪梅.煤炭企业兼并重组的会计及税务处理——股权收购与资产收购[J].现代营销,2011(10).