中小商业银行个人网上银行业务发展对策分析

林新华

(厦门理工学院 商学系,福建 厦门 361024)

个人网上银行业务是指银行通过互联网面向个人客户提供的金融服务。目前,通过个人网上银行渠道客户可以获取包括账户管理、金融理财、网上支付等全方位的金融服务。近几年,中小商业银行的个人网上银行业务整体呈快速发展态势,市场规模继续高速增长、技术水平不断提高、业务范围逐步扩大。根据易观智库发布的数据,截至2010年底,我国网上银行注册用户数突破3亿,2010年中国网上银行市场全年交易额达553.75万亿元,网上银行已经成为银行业重要的服务渠道[1]。

一、发展个人网上银行业务对于中小商业银行的重要意义

由于零售业务的发展有其投资大、周期长、见效慢的特点,虽然近几年中小商业银行纷纷把零售业务作为重点发展的战略领域并加大拓展力度,但是成效甚微。受资本实力相对较弱、零售业务规模较小、网点数量较少、服务容量相对不足等因素的制约,传统的银行模式难以适应中小商业银行大规模发展零售业务的需求。个人网上银行以其独特的优势为中小商业银行发展零售业务提供前所未有的机遇。

(一)降低运营成本

发展个人网上银行业务将降低中小商业银行的总体运营成本。首先,网上银行的组建成本较低。网上银行的组建费用通常只相当于开设一个传统银行分支机构的费用。其次,网上银行的业务成本相对较低。根据工商银行的相关数据,一笔业务通过银行网点的柜台办理给银行带来的交易成本约为3.06元/笔;而通过电子渠道办理的成本约为0.49元/笔,不到柜台的1/6[2]。因此,对于资本实力较弱的中小商业银行而言,可以通过发展个人网上银行业务实现客户分流、优化资源配置,从而降低运营成本。

(二)突破时空限制

个人网上银行不受时空限制,可以面向客户提供24小时不间断服务,满足客户随时获取服务的需求。中小商业银行采取虚实结合的方式,通过网上银行平台可以拓展服务的空间和时间,从而突破网点辐射范围较窄造成的个人银行业务市场拓展困难的瓶颈,增强竞争实力。另外,借助网上银行可以将金融业务和市场延伸到全球的每个角落,为中小商业银行开拓国际市场创造了条件,有利于中小商业银行参与全球性竞争。

(三)提供标准化服务、增强服务的互动性

个人网上银行实现了常规金融业务流程的标准化,因而其提供的服务比银行网点柜台更标准、更规范,避免了因工作人员的业务素质高低或者情绪好坏造成的服务质量的差异。同时缓解了中小商业银行服务人员少造成的业务处理压力。以转账业务为例:用户只需要按照网上银行系统的提示逐步完成操作,对于重复的用户信息不需要反复录入,业务操作过程简单而且快捷。银行工作人员可以从繁复的工作中解脱出来,将精力集中在与用户互动沟通上,通过在线沟通提供实时金融信息,及时解答用户的问题,提供专业的金融服务。

(四)实现服务创新

服务创新必将成为中小商业银行争夺零售市场份额的重要手段。个人网上银行作为全新的领域为银行的金融业务创新提供了广阔的空间。以美国的 wells Fargo银行为例,该银行的网上银行客户中15%是由网上银行服务带来的新客户,网上银行系统为它带来了巨大的新增收入和客户[3]。近几年,我国中小商业银行也不断积极尝试业务创新,例如浦发银行根据网上银行平台的特点推出了Email汇款服务;招商银行推出了票据通、网上信用证服务;民生银行推出了网上申请汇票、本票服务等。

二、中小商业银行发展个人网上银行业务的SWOT分析

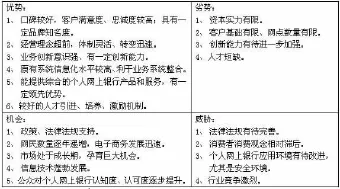

SWOT (即 Strength-Weakness-Opportunity-Threat的简称)分析法是企业内外部环境分析的常用方法。通过综合分析,形成中小商业银行个人网上银行业务的环境图,见表1。

表1:中小商业银行开展个人网上银行业务的SWOT分析

三、中小商业银行个人网上银行业务的发展对策

从表1可见,中小商业银行发展个人网上银行业务优势大于劣势,机会多于威胁,应该充分发挥自身优势大力发展个人网上银行业务。通过综合分析,提出发展对策如下:

(一)制定合理的战略规划,着力发展个人网上银行业务

要实现中小商业银行个人网上银行业务的长足发展,首先要解决个人网上银行业务在整体业务中的战略定位问题。通常银行的战略定位是否明确,直接反映出该银行的决策者对该业务的重视程度以及是否会为该业务的发展优化资源配置等。其次,必须确定个人网上银行业务的发展目标,制定切实可行的发展规划。在此基础上才可能真正推动个人网上银行业务的发展。

(二)不断提升信息技术的应用能力,完善个人网上银行的应用环境

技术创新是个人网上银行业务创新的基础,信息技术是开展个人网上银行业务的重要支撑。因此开展个人网上银行业务必须从战略的高度重视信息技术的应用,从而不断完善个人网上银行的应用环境,提升用户使用该渠道的信心。目前网上银行的技术开发可以通过三种途径实现:一是完全的独立开发;二是完全的技术外包;三是混合开发,即在独立开发的同时,又将部分的业务实行外包。由于信息技术的发展速度日益加快,银行要实行完全的独立开发,则需要投入大量的资源,而且开发周期很长。而实行业务外包,通常能在很大程度上节省资源的投入并且在短时间内迅速获得最先进的信息技术。1997年美国《银行家》杂志对当时资产规模前300家银行调查的结果显示,核心业务的信息技术采取了业务外包的银行占68%。而且随着业务规模的递减,业务外包的比例越大。如核心业务中的存款账户管理信息处理采取了业务外包的比例,规模最大的前100家银行为44%,第101~200位的银行为55%,而第201~300位的银行则全部采取了业务外包[4]。中小商业银行应根据自身资本实力、技术研发能力等实际情况,选择相应的技术开发战略,不断提升信息技术的应用能力,增强个人网上银行的安全性,完善个人网上银行的业务环境。

(三)加强客户关系管理、积极探索营销方式,转变用户观念、提升客户的满意度

个人网上银行的竞争优势不仅体现在业务的独特性上,更重要的在于是否为其目标客户提供最优质的服务。客户关系管理是个人网上银行发展的核心,为个人网上银行发展战略提供强有力的支持。资料表明个人网上银行客户对新技术接受程度普遍较高,他们对银行服务的个性化需求和期望也比较强烈,这就要求银行必须树立以客户需求为驱动的经营理念。因此,在个人网上银行业务中通过实施客户关系管理,建立数据仓库,不断研究各类客户的金融服务需求和动态变化情况,在此基础上按照客户的需求,进而以优于其它银行的服务方式、服务领域和服务品种,提供多功能、全方位的个人网上银行金融服务是中小商业银行在竞争中制胜的关键。

同时,应积极地在营销方面进行探索。首先,通过建立以特定客户为对象、提供个性化金融服务、追求深度效益的关系营销机制,从而使为银行带来大额业务和利润的关键客户成为稳定的黄金客户。其次,通过提供客户体验的机会,从而不断优化产品。个人网上银行产品易于让客户试用和体验,而且成本很低。在客户体验产品时,银行可以征询客户的反馈意见,从而不断改进产品。最后,通过提供多渠道的服务以维持现有客户资源,不断发展潜在的新客户。可以将传统服务渠道和网上银行服务渠道紧密结合起来,实现优势互补。比如,花旗银行在其网站上向客户提供网上预约服务,银行专业人员会在一个工作日内按照客户所预约的时间上门为客户提供咨询、办理业务等服务。

(四)重视人才队伍的建设,不断提升业务创新能力

在网络经济环境下,人力资源是企业最宝贵的资源,是企业创新能力的来源。个人网上银行业务是跨部门的综合性业务,通常要求相关业务人员必须是具备多学科背景的复合型人才。比如,在个人网上银行金融产品创新方面,需要具备计算机软硬件知识和银行业专业知识的人才,而满足要求的复合型人才非常少,导致人才紧缺。随着个人网上银行业务的快速发展、创新速度的不断加快,组建一支有竞争力的高素质的员工队伍对发展个人网上银行业务而言日益重要。对于中小商业银行来说,可以通过以下途径进行人才队伍建设:首先,加大现有员工的培训力度,挖掘员工的潜力;其次,加大外引力度,优化员工结构;最后,不断健全员工成长激励机制,比如确定合理薪酬、福利待遇等,充分调动员工的工作热情和积极性,从而为个人网上银行业务的发展做出贡献[5]。

四、结语

综上所述,中小商业银行应当把握当前的发展机遇,通过不断完善个人网上银行的产品和服务以提升现有客户的忠诚度并吸引新客户。通过发展个人网上银行业务提升零售业务的综合竞争力,从而扩大其零售业务客户规模实现规模经济效益。这是中小商业银行适应激烈的竞争环境、大力发展零售业务的必然选择。

[1]万涛.中小银行潜修网上银行[EB/OL].http://finance.jrj.com.cn/industry/2011/03/1701229.

[2]中财网.银行离柜业务半数网上实现[EB/OL].http://www.cfi.net.cn/p20100419001311.html.

[3]美国网上银行运行模式及启示[EB/OL].http://hi.baidu.com/chaptermm/blog/item/5c997106ce3a227803088120.html,2007-09-21.

[4]姜瑶英.美国银行业的信息技术运用战略——美国商业银行的业务改革与调整战略(六)[J].城市金融论坛,2000,(10):54-58.

[5]殷孟波.商业银行经营管理[M].北京:中国人民大学出版社,2000.