欧元区主权债务风险蔓延实证分析

梁 茹

(天津商业大学,天津 300134)

一、国际金融危机蔓延相关理论

在2008—2009年的全球金融危机中,欧洲经济遭遇严重的财政问题。在之后的几年里,由于限制财政的政策,欧洲经济增速有所放缓。欧元区国家如果不进行结构改革,将面临长期债务可持续性风险不断增加的事实。因此自金融危机爆发以来,由于对欧元区国家财政收支状况不断恶化的担心以及对其在欧洲范围内蔓延的恐惧,市场要求主权风险的溢价不断增长。本文将用实证证明是否此种担心加剧了金融恐慌的蔓延。

从理论上说,对国际金融危机蔓延的恐惧多产生在一个多样化产品能通过自我调整实现平衡的市场中。因为在这种情况下,宏观经济基本面一般情况下既不能强大到可以防止市场投机性攻击,另一方面也没有脆弱到使某种投机性攻击完全不可避免。因此,正如2009年底的希腊债务事件,揭示某一个国家拥有不良债务这个行为本身可能会突然减弱投资者的信心。最终,投资者对这种预期的转变可能会导致市场价格通过自我调整来实现跨国投资组合的再次平衡。Obstfeld(1996)和Masson(1999)两位学者曾提供了理论基础来支持这些结论。

Forbes和Rigobon(2002)对由于金融危机导致的恐慌蔓延以及正常情况下市场通过相互依赖作用产生的影响进行了区分。这种分类已成为金融恐慌蔓延研究的焦点,如Corsett和Candelon(2005)等人的研究。Kaminsky和Reinhart(2000)认为,当普通冲击下金融市场通过相互依赖作用产生影响的渠道不存在或者被完全控制时,真正的金融恐慌蔓延才会蔓延。Pesaran和Pick(2007)首次推出一个恐惧蔓延规范模型(PP模型)来识别相互依存下的传染效应,本文即采用此模型来测试欧洲主权债券市场的金融恐慌蔓延,并对此模型在两个方向上进行了延伸。首先,为了确定金融蔓延的传导方向,在模型中加入了陷入债券市场困境国家的某些具体指标。其次,使用风险价值(VAR)的方法将一个主权市场的信贷事件确定为市场的波动性函数,因为收益率溢价具有条件异方差性,“极端事件”随着时间的变化而变化,溢价波动的时间序列性便显得非常重要,因为在金融危机期间波动上升足以扭曲已经建立好的跨国的金融蔓延联系模型(Forbes & Rigobon,2002)。

二、经典蔓延模型

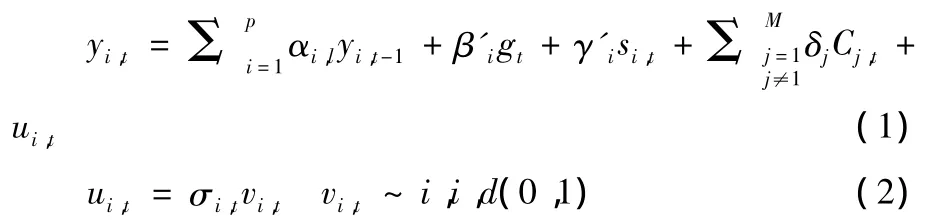

以下为两个主权债券市场收益率溢价的联立方程组,yi,t指的是 t时刻国家 i,i=1,2,……N 的主权债券收益率溢价:

gt是可以捕捉的全球金融市场范围内市场相互依赖的影响因素,si,t指的是特定国家的回归因素。变量 Cj,t是一个二进制指标,Cj,t在一个信用事件j国家主权债券市场的值为1,其他市场为0(J∈希腊,爱尔兰,意大利,葡萄牙,西班牙 j≠ i)。残差 ui,t,标准差为 0,方差为,并且在信息集Ft-1中取值,Ft-1是以v为自由度的学生T分布。金融市场范围内不能捕捉到的影响因素可能具有非零残差相关性。

事实上,一个主权国家的信用事件通常被定义为一个主权国家债务加重、债务暂停或债务重组。但是,这些事件在现实中很少出现,因此,我们给偿债困难赋予一个更广泛的定义,即一个遇到困难的主权债券市场,主权债券的收益率溢价以一个极低概率超过临界值:

危机指标Cj,t是内生的,因此,最小二乘法采用单方程工具变量的方法提供一个有偏估计的参数估计模型。本文使用异方差和自相关一致(HAC)以及二阶最小二乘法进行估计。在余下的n–1个国家债券市场中,滞后因变量用来作为内生信贷事件指标。Kelejian(1971)认为,由于Cj,t是一个非线性函数,其近似值可以通过改善自由度为d来近似估计,因此,本文的报告估计中使用d=3。

三、信贷事件的识别

其中,F是学生T分布。因此,Cj,t指标给出了t时刻下p条件下的VAR值。

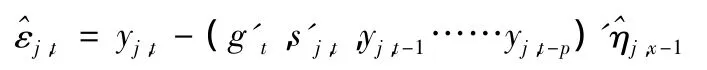

为了估计公式(4),制定了一个辅助模型——条件均值方程,因为只有在这种情况下,信贷事件指标Cj,t还未被识别。为尽量减少由于变量减少、结构变化、参数不确定带来的误差,Lumsdaine和Ng在1999年提出了一个均值方程ARMA-GARCH模型。同样,h取不同的值时,剩下的T-h个变量中采用从第h+1个开始可以观察到的变量 gt,sj,t,yj,t-1……yj,t-p对 yi,t进行递归估计,可以得到以下递归的残差公式:

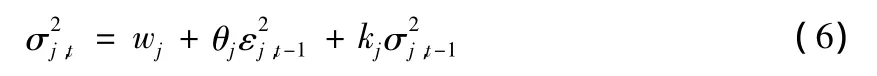

在第二步骤中,一个辅助模型估计:

其中,wj> 0,θj,kj≥0 并且 θj+kj< 1。

四、实证结果

本文采用数据库中从2006年1月31日到2012年2月1日10个国家(奥地利、比利时、芬兰、法国、希腊、爱尔兰、意大利、荷兰、葡萄牙、西班牙)10年期主权债券与德国政府债券到期收益率之间的差价。市场风险偏好和不确定性在主权风险的决定因素中起到了重要作用。因此,本文采取3个月欧元银行同业拆息利率(EURIBOR)以及德国国库券收益率之间的滞后收益率作为欧洲的风险溢价,并且使用对数差分的欧洲恐慌指数(VSTOXX)。欧洲恐慌指数是一个基于欧洲50波动指数(EURO STOXX 50)实时期权价格来进行市场预期的前瞻性措施。本文加入以欧元计值的滞后股市回报,并使用五阶自回归来控制自相关性和一周以内的交易模式的变化(Forbes& Rigobon 2002年)。

Longstaff(2010)曾强调在2008年早期美国次贷危机就已经发展成为全球性的金融危机。因此,本文估计使用500个交易日的信贷事件指标来作提前一期预测的1%的VAR。这导致从2008年1月1日至2011年2月1日之间样本容量T=1067的一个预测区间。本文选择数年之久的样本一方面可以提高预测的有效性,另一方面可以得到一系列VAR预测值,还能减轻样本选择偏差造成的在最近几年里长时间的高波动性。

由表1显示的单方程HAC-2SLS规范的参数估计蔓延模型可以发现,在交易周内收益率溢价是持久性的。本文也证实了Baek等人认为的市场的风险偏好是主权风险不确定性上升的重要决定因素。因为在不确定的欧洲市场导致了显著的利差扩大,这一发现支持了自我实现的危机的观点,即投资者对不良预期的经济状态往往反应过度。然而,普通的违约率因素对收益率波动的影响却没有那么显著。此外,荷兰的债券市场构成有趣的案例,因为对违约风险的不利反应成为对不确定性的避风港。爱尔兰和葡萄牙等国上升的股票收益替代了债券与股票,而在主权信用评级较高的奥地利、芬兰、法国、荷兰等国则导致了更高的债券回报。

表1中的结果显示,欧元区主权收益利差在欧洲五国做出了明显反应超越了全球市场的互动因素的影响。反应明显的是希腊、爱尔兰、葡萄牙,而意大利和西班牙将传染控制在一个较小范围内。希腊对比利时、法国、葡萄牙、西班牙发挥了最强传染效应。同时我们发现爱尔兰和葡萄牙对希腊有着更强大的传染效应,西班牙对意大利也是如此。值得注意的是,核心欧元区经济体广泛受到影响,而比利时最受冲击。然而,危机蔓延的影响,从欧洲周边到核心区比从欧洲五国出发的影响要温和 得多。

表1 金融恐慌蔓延的参数估计模型

表1中,参数αi指的是自回归系数,βRP指的是3月期欧元同业拆借利率以及德国债券之间滞后收益的判别系数,βVS指的是欧洲恐慌指数的判别系数,γ指的是特定国家滞后股市的系数返回,δi指的是蔓延系数。HAC标准差在括号里,显著性是95%,是最后一列J-statistic。

表2 广义自回归条件异方差模型的回归结果

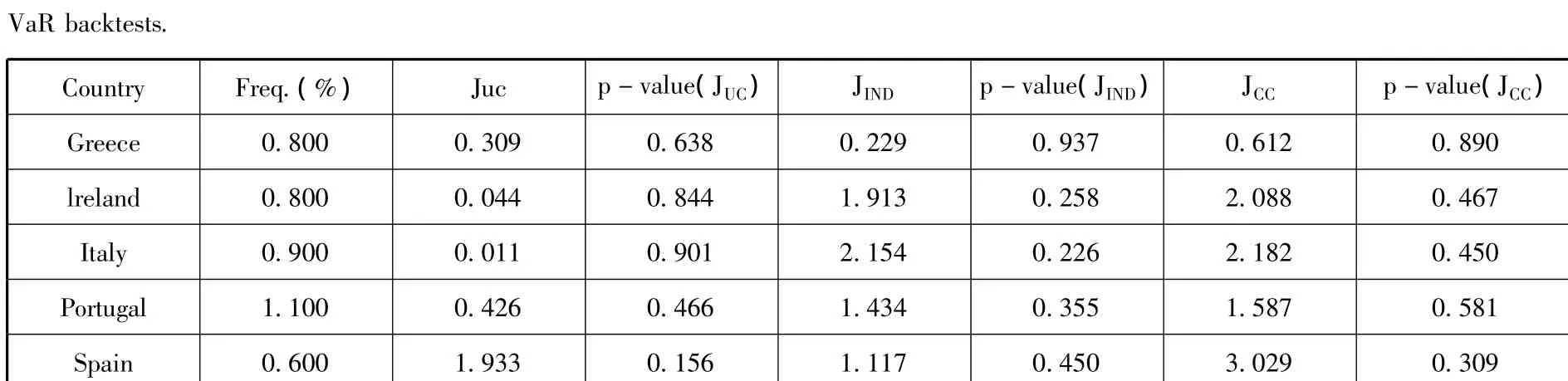

Freq分析结果,JUC是无覆盖的统计结果,Jino是独立的统计结果,JCC是P值下的有条件覆盖结果。所有的统计计算都考虑五个矩条件,都已取得良好的数据统计结果(见表2)。

大量统计检验都可以用来对估计模型进行评估。表1的最后一列J统计报告提供了一个联合测试。在零假设下该模型是正确的,测试的零假设统计量渐近χ2分布,自由度等于过度识别矩条件的数目。所有检验统计量的p值都接近1,表明在95%的显著性条件下不能拒绝零假设。此外,验证了VAR风险规范模型。

表2列出了基于广义矩方法(GMM)的统计数据,这是针对小样本的误差和强大的模型误差风险。第二列VaR的违规行为与样本大小的比例显示了VaR的估计频率。提供J统计量为无条件覆盖假设JUC,持有其发生的概率,事后观察超过VaR的预测等于覆盖率P,JCC是P值下的有条件覆盖统计数据,必须是独立同分布在两个不同的日期,观察到的风险值侵犯的随机变量,J-统计量的条件覆盖假设JCC是对UC和IND的联合测试。总信贷事件的数量是接近真实的报道概率对所有国家的1%。这一结果与J-统计量结论说明波动率模型是很显著成立的。在95%的显著性水平上,不能拒绝零假设,即风险值预测正确的UC,估计信贷事件指标Cj,t是独立同分布序列,这意味着有风险值预测提供有效的信用事件的指标。

五、结论

本文研究了2008—2012年之间欧元区主权风险的蔓延,详细介绍了由Pesaran和Pick(2007)提出的典型传染模型,明确了信贷危机的定义和测量,并且认为信贷事件来自随时间变化的金融市场波动性指标。在对欧元区的主权收益率差进行实证分析之后,发现全球信贷危机爆发以来存在着显著的跨境蔓延。

[1]Pesaran,M.H.,Pick,A.Econometric Issues in the Analysis of Contagion[J].Journal of Economic Dynamics and Control.2007(31):1245-1277.

[2]Obstfeld,M.Models of Currency Crises with Selffulfilling Features[J].European Economic Review,1996(40):1037-1047.

[3]Forbes,K.J.,Rigobon,R.No Contagion,Only Interdependence:Measuring Stockmarket Comovements[J].Journal of Finance,2002(57):2223 -2261.

[4]Candelon,B.,Hecq,A.,Verschoor,W.F.C.Measuring Common Cyclical Features During Financial Turmoil:Evidence of Interdependence Not Contagion[J].Journal of International Money and Finance,2005(24):1317-1334.

[5]Christoffersen,P.,Hahn,J.,Inoue,A.Testing and Comparing Value-at- riskmeasures[J].Journal of Empirical Finance 2001(8):325-342.

[6]Corsetti,G.,Pericoli,M.,Sbracia,M.Some Contagion,Some Interdependence:More Pitfalls in Tests of Financial Contagion[J].Journal of International Money and Finance,2005(24):1177-1199.

[7]Candelon,B.,Colletaz,G.,Hurlin,C..Tokpavi,S.Backtesting Value-at-risk:A GMM Durationbased Test[J].Journal of Financial Econometrics,2011(9):314-343.

[8]Kaminsky,G.L.,Reinhart,C.M.On Crises,Contagion,and Confusion[J].Journal of International Economics,2000(51):145-168.

[9]Kelejian,H.H.Two- stage Least Squares and Econometric Systems Linear In Parameters but Nonlinear in the Endogenous Variables[J].Journal of the American Statistical Association,1971(66):373 -374.

[10]Longstaff,E.A.The Subprime Credit Crisis and Contagion in Financial Markets[J].Journal of Financial Economics,2010(97):436-450.