基于ARIMA模型的股票行情预测

李秀琴,梁满发

李秀琴/中山火炬职业技术学院公共课部讲师,硕士(广东中山528437);梁满发/华南理工大学理学院副教授,硕士(广东广州510640)。

股市行情预测方法研究是投资人或金融投资研究者的难题,时间序列模型是一种重要的现代统计分析方法,ARIMA模型就是一种重要的时间序列模型[1]。虽然股市行情数据貌似杂乱无章,但大量文献实证研究表明,常常在某一时期市场行情模式也会反复重现,这正是ARIMA模型的应用前提条件,因此探索ARIMA模型在股票投资预测方面应用是可行的,有价值的。

时间序列分析是决策、预测的主要方法,SAS软件提供了强大的时间序列分析功能,即ARIMA()过程[2]。模型表达形式为 ARIMA(p,d,q),其中 p 为自回归项数,q 为移动平均项数,d表示差分的阶数。若时间序列是平稳的可直接运用ARIMA模型,若时间序列是不平稳的,则需要经过d阶差分,将非平稳的时间序列转化为平稳的时间序列[3]。ARIMA模型数学表达式如下:ø(B)·Δdpt=θ(B)·εt。 式中 ø(B)是自回归算子 , △=1-B是差分算子 , ø(B)为移动平均算子[4]。

本文主要通过应用ARIMA时间序列模型对上证指数进行模型识别,模型拟合及检验,并运用拟合模型预测上证指数短期的走势,对预测误差分析检验,判断模型的可靠性及预测效果。

一、实证和预测

(一)数据

1.样本数据。本文数据来源于Wind资讯金融终端,选取上证指数2005年4月1日至2006年3月31日一年间的日-收盘指数作为预测模型的建模输入数据。本文将用ARIAM模型预测2006年4月份的收盘指数。

2.数据处理。本文以日-收盘指数作为预测模型的输入数据,即时间间隔的单位按日计算,这样会出现缺值。本文采用了较普遍的线性插值法,若某一天缺值,则以前一天和后一天的收盘指数相加,再除以2得出那天的值。连续多天缺值也按这种方法插值。经处理后的时间序列共有261个数据,是从2005年4月1日至2006年3月31日,部分样本如表1所示。

表1 时间序列部分样本的数据

(二)建模过程

1.数据导入。运行Enterprise Guide 3.0,打开储存在Excel中的数据,并转换成SAS的数据格式。原来的数据的日期表示形式为:年年月月日日(YYMMDD)。但在转换时,SAS软件默认的读取输入格式为:MMDDYY。因此要更改日期显示方法,生成SAS数据格式的过程为,日线(2005年4月-2006年3月)(sheet1$)→导入数据→SASUSER.1,运行后生成SAS格式的数据文件。

2.建模过程。利用上述生成的SAS数据文件,作为输入数据,创建时间序列分析及预测模型--ARIMA模型。SAS的“ARIMA建模和预测”任务分为三个阶段:认别阶段、估计阶段和预测阶段。在此之前先要对该模型设置“任务角色”,把“收盘指数”设为时间序列变量,把“日期”设为时间ID变量。

(1)识别阶段。在此阶段首先要设置的是“差分滞后”,这是模型中较为重要的参数之一。若时间序列是平稳的,那么就不需要进行差分,但本文所研究的时间序为非平稳的,因此对时间序列要进行两次一步滞后的差分即在差分滞后中填上 (1,1),这时序列的自相关和偏相关函数都呈缓慢的收敛,时间序列经过差分后,近似平稳,数据的个数由261个变为259个。

下一个要设置的就是平隐性检验及图形和结果,图形和结果主要设置自相关图形的滞后个数,以及图形显示和储存问题。

(2)参数估计阶段。选取了“执行估计步骤”后,就要设置模型定义,也是就该模型的核心内容,需要设置“自回归p(AR模型因子)”以及另一参数“移动平均Vq(MA模型因子)”。这里p和q的选取比较复杂,除了会互相影响t率外,根据文献[1]亦受 AIC准则要求限制,AIC的值越小越好。 例如选了 1至 7作为 q值, MA1,1、MA1,2、MA1,3和MA1,4 参数的 t Value分别为-0.01、0.91、-0.10 和-1.07,由于t率太小,所以该项q的假设检验并不显著,故可以丢弃这几项。

在不断调试后,得出了一个比较合理的p和q的值:P=24,26 ;q=9,10,19,22,30。 下一步就是模型选项,本文使用的是“无条件最小二乘法”。

(3)预测阶段。首先选取了“执行预测步骤”,在“观测间的时间”选项中选择“每日,不计周末”,以及确定“要预测的时间间隔”为“20”,即要预测06年4月份的收盘指数。“置信水平”定为95%,最后在图形和结果介面中勾取“预测数据”以及“实际值和向前一步预测值”。至此,模型参数设置完成!

(三)预测结果

建模完成的过程图为:日线(2005年4月-2006年3月)(sheet1$)→导入数据→SASUSER.1→ARIMA

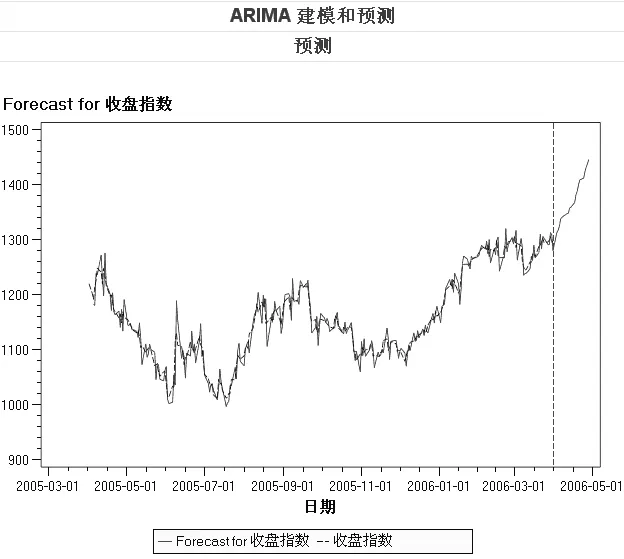

运行结果显示:AIC的值为 2254.895,SBS的值为2283.35,两者的值也不算太大,说明模型拟合可以接受。通过ARIMA建模和预测得到的收盘指数与模型预测的将来值如图1所示。

图1 收盘指数及模型预测的将来值

二、模型的预测能力评估

模型预测了06年4月3日至4月28日的上证指数收盘指数,使用Enterprise的图形工具,现将它与实际的收盘指数作比较,通过如下过程:实际指数与预测指数→导入数据→SASUSER.1→线图→HTML-线图,得到如图2所示。由此反映出模型的实际预测能力,以及预测模型在股票分析中的存在价值。

图2 上证指数收盘指数的预测指数与真实指数

从图2中能看出,预测指数虽然与真实指数在一定的差别,但已经能够很好地预测出上证指数收盘指数的基本走势,当中更有部分数值几乎与真实价相同了。

以下将参考文献[5]方法,列表计算对预测与实际值之间的误差,相对误差,如表2所示。

其中:误差=收盘指数-预测指数;相对误差=误差/收盘指数*100%

从表2中看出,相对误差全部都少于2%,拟合程度非常高,进一步确认了ARIMA模型在短期预测中的准确性。

表2 误差分析

三、结论

本文选取上证收盘指数作为研究对象,使用SAS软件操作了ARIMA模型建立过程,并借此来探寻股市的预测方法。本文通过ARIMA模型各种搭配反复试算,建立精度较理想的预测模型,提供了能进行股票指数短期预测的量化投资方法。由于我们选取的数据不够充分,实证结果还存在局限性,结果仅作投资参考。

[1]王波,张凤玲.神经网络与时间序列模型在股票预测中的比较[J].武汉理工大学学报(信息与管理工程版),2005, 27(6):69-73

[2]贾勇宁.分析、预测方法在决策支持中的应用[J].铁路通信信号,2004,40(5):12-14

[3]厉雨静,程宗毛.时间序列模型在股票价格预测中的应用[J].商场现代化,2011,(33):61-63

[4]赵志峰.对建立中国股票价格指数时间序列模型的探讨[J].统计与信息论坛,2003,18(1):66-69

[5]李民,邹捷中,李俊平,梁建武.用ARMA模型预测深沪股市[J].长沙铁道学院学报,2002, 18(1):81-87