“懒人”不好当 基金定投也要重视入市与赎回

宋艳芬

相信我们大多数人在接触到基金定投时,都会听到这样的宣传:定投指数基金是“懒人理财”,省心又省力,你不用选股,也不用选时;通过长期定投指数基金,你一定会战胜大部分专业投资者。

这个理念来自于资本市场成熟而发达的欧美市场,而在我国却并不完全适用。因为我国的资本市场尚不成熟,内幕交易频频发生,各种炒作此起彼伏,投资者过度追涨杀跌,人们的恐惧与贪婪常常会被放大。加之指数基金都是满仓操作,长期以来我国的指数基金一向落后于主动管理型基金,特别是在单边下跌和震荡行情中更是如此。如果想更好地赚钱,基金定投也要重视入市与赎回时机。

“懒人”不好当

同样是做基金定投,有的人大赚其钱,而有的人却总是赔钱,除了入市的时机选择有误,最关键的还是赎回时机过于随意与感性。一方面,有些人过度在意市场短期的涨跌,只坚持一年时间甚至是三五个月,看看赚不到钱就离场;另一方面,有的已经定投的投资者遇到市场再次陷入震荡时,担心越跌越厉害,看到定投了几年的基金依旧亏损或收益甚微,丧失信心,于是赎回。

其实,历史证明,在市场持续下跌、基金净值较低时,更有机会买到较多的基金份额,待市场上涨、基金净值较高时,之前累计的基金份额就有机会挽回较高的投资报酬率。

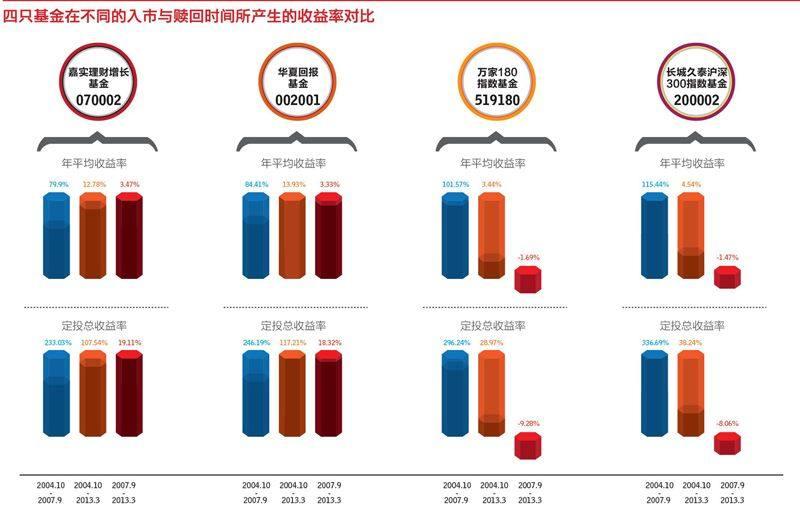

下面为大家展示定投嘉实理财增长(070002)、华夏回报(002001)两只股票型基金和万家180(519180)、长城久泰沪深300(200002)两只指数型基金在不同的入市与赎回时间所产生的收益率对比。约定每月15日扣款,申购费率为1. 2%,赎回费率为0.5%,分红方式为红利转投资。(见图)

大家从对比中应该很容易看出,不管是普通股票型基金,还是指数型基金的定投,都是绝对需要关注入市与赎回时机的:2 0 0 4年10月开始的定投,2 0 07年9月份赎回与2013年3月份赎回相比,时间短得多,收益率却高得多!另外,大家应该还可以看出,尽管定投的开始(2007年9月)几乎在历史最高位(上证指数近6000点),但只要坚持,到现在(2013年3月5日)尽管上证指数还在23 0 0点徘徊,指数型基金只是略有亏损,普通股票型基金年均收益率却已在3%以上。而且相信随着未来市场的上升,我们长期定投所积攒的众多份额一定会带来不错的收益,风险却比一次投入低得多。

由此可见,定期定额投资基金虽利于控制风险,但在后市不看好的情况下,无论是一次性投资还是定投,均应谨慎,已办理的基金定投计划也应该考虑规避风险的问题,不能死搬教条。如原本计划投资五年,但扣款两年后,市场上升到了非常高的点位,那么最好先行解约,赎回获利了结或是转换成其他类型的基金进行定投。

在股市短期偏空、长期向牛的情况下入市,坚持定投股票型基金,定会赢来丰收的“微笑曲线”。但在市场陷入疯狂,经济却转向下行的情况下入市做基金定投,有可能会面对向下的欲哭无泪的“忧伤曲线”,要想获取收益,需要进一步拉长定投的时间,耐心等待股市反弹。入市的时机已经选错,如果已持续了较长时间,止损就是更错误的选择。

基金定投入市时机选择

在我国,股市一向是“熊长牛短”:股市回调时间一般较漫长,但上涨时上涨速度却较快,因此等到上涨趋势已形成时再开始定投,投资的本金就不会太多,收益也会大打折扣。基金定投看来宜早不宜晚,那么如何确定入市时机呢?

一是在经济处于衰退的中后期时。这时经济(GDP等有关指标)已明显下滑,物价(CPI)也已向低位靠近,国家开始出台刺激经济的各种措施。

二是股市经历了持续的大幅下跌后,沪市A股市盈率已低于20倍时。著名的投资奇才彼得·林奇最喜欢用股票市场整体市盈率这个定量指标来判断买入卖出机会。

三是市场陷入极度恐慌时。尽管这是一个定性指标,但是同样从一些公开的数据里可以反映出来,如股票账户统计表、股票交易统计表、基金账户情况统计表等。当这些数据急速下降接近历史低点时,也是定投极佳的入市时机。

把三者结合起来进行分析判断,都得到大体相同的结论:尽管市场短期处于空头行情,但长线前景看好,便可果断开始定期定额投资。如沪市于2001年6月创下2245点的历史新高后,开始持续下跌,到2004年的第四季度,市盈率回归到了20倍以下,经济与物价也开始同步缓慢下行。当时的市场已陷入极度恐慌,随后也是持续下跌并于2005年6月创了998点的大底,2004年第四季度便是一个极佳的入市时机。当经济已触底企稳,股市底部缓慢震荡爬升时,无疑是加码定投的最好时机,而我们此时正处在这个时间点上。这样,投资者就可以在股市下跌时累积较多的基金份额,因而能够在股市回升时获取较佳的投资报酬。

基金定投赎回时机选择

基金定投的确应该坚持长期投资,不应该太在意短期市场的涨跌,但当经济出现拐点,股市也明显进入一个长期的空头市场时,同样没必要墨守成规,该赎回时就赎回。会买的是徒弟,会卖的才是师傅!

一是当经济周期达到过度繁荣时。表现之一为物价仍持续创造高位,而经济却已从高位开始下行,这昭示着应该减少股票基金定投的额度了。

二是股市经历了持续的大幅上涨,沪市A股市盈率高于50倍时。彼得·林奇认为过高的市场整体市盈率是股市中大多数公司股价被高估的重要警告信号。这时可以考虑把大部分收益落袋为安了。

三是市场进入极度疯狂与贪婪时。当全国人民都来投资股票或股票型基金的时候,也是明智的投资者该获利了结的时候了。

回过头来看,大家很容易会想到2 0 07年三季度的股市绝对是极为形象地阐释了上述三点:物价仍在不断创造高峰,经济却已从高位下滑;政府也已持续采取从紧的货币政策;更可怕的是连农民都在买股票型基金了,而沪市的市盈率甚至超过了60倍。此时不卖,更待何时?

现阶段应加大股票型基金的定投

超跌但前景不错的市场最适合开始定期定额投资,因为此时经济形势尚比较复杂,大批进行股票型基金的购买尚有一定的风险,因此选择几只业绩一向稳定并优异的基金进行定投,是值得考虑的事情。

近阶段公布的宏观经济数据显示,中国经济在遭遇持续性下滑之后,终于从去年第四季度开始触底企稳,现正处于艰难的复苏阶段。在这个阶段,债券市场往往处于牛市的中后期,而股票市场则呈现出逐渐脱离历史底部并震荡走高的态势,因此,现在最适宜加大股票型基金的投资。这样,随着经济周期的进一步回暖和趋向较快增长,可以有效分享经济增长带来的收益。现在已错过了基金定投的最佳入市时段,但毫无疑问却到了应该、必须追加股票型基金定投的时段。

对于定投基金的选择:建议防御型投资者关注可转债基金,比如富国可转债、汇添富可转债、博时转债、华安可转债等;积极型的投资者可以重点关注嘉实研究精选、华夏大盘精选、汇添富价值精选、兴全社会责任、国投瑞银稳健回报等。