转轨时期我国财税铸币税效应内生性的实证研究

舒海棠,邬 烨

(江西财经大学 金融学院,南昌330013)

0 引言

所谓财税铸币税效应的内生性,也即财税紧张导致了铸币税的内生变动,是指我国的铸币税的征收取决于转轨时期的不完善的税收征收体系、较低的国债依赖度、刚性的预算支出,而不是由政府硬性规划的。政府要维持财政收支的平衡,自然而然地动用了铸币税工具,这一行为是自发的。

我国在转轨时期经济经历了高速发展,而货币需求和国民收入呈正相关关系。所以转轨时期的货币需求是不断上升的。如果货币供给不发生变化,实际利率就会上升。但是,在金融压抑的体制下,为使得国有企业可以获得廉价贷款,政府有激励使利率保持在较低的水平。此时,人民银行的货币政策就以实际利率为锚,这会使得人民银行在这个时候发行货币。所以,货币需求增加致使人民银行货币供给内生增加。最终,经济会在相同的低利率和更高的货币供给存量处重新实现了均衡。如果,货币供给的增加来源于财政向人民银行的透支而导致的基础货币的增加,那么铸币税就内生增加了。

历来在对铸币税的研究中对于铸币税定义的争论颇多,而不同的定义会决定在做实证分析过程中铸币税数值的计算。笔者引用张健华、张怀清(2009)年的“货币铸币税”和“机会成本铸币税”定义以及测算出的数据进行计量分析。

1 样本数据

本文选择1986~2008年的我国年度的经济数据为样本,铸币税数据直接取自张健华、张怀清(2009)的研究成果,解释变量数据来源于《中国统计年鉴》和人民银行网站以及外汇管理局网站。表1列出了货币铸币税、机会成本比铸币税、货币铸币税与GDP的比值、机会成本铸币税与GDP的比值、货币铸币税与中央财政收入的比值、机会成本铸币税与中央财政收入的比值。样本期铸币税的测算总共有22个数据。货币铸币税都要高于机会成本铸币税的值,铸币税与GDP的比值,铸币税与中央财政收入的比值在样本期内先上升后下降,在1993年达到峰值。在1992和1993两年货币铸币税超过了中央财政收入。

表1 1986~2008年我国铸币税征收的描述性统计

2 解释变量与描述性统计

上文中的货币铸币税SGMt以及机会成本铸币税SGOt的使用定义分别为:

Mt,Rt,Yt分别为t期的货币发行、商业银行存款准备金、和国民收入。关于铸币税的研究文献中对衡量其的口径很多。除上文定义的口径外还有把基础货币(Ht-Ht-1)发行当作铸币税,或把央行上缴财政的收入RCBt当作铸币税,或者根据早期文献中把通货膨胀的货币贬值效应比作铸币税πHt。

在我国的现有文献中还未对铸币税做过实证检验,主要原因还是由于测算口径存在争论。本文尝试在相关文献基础上做实证研究。我国铸币税的征收与财税状况、出口导向型发展战略有关。所以,本文引入财政收入/GDP、国债发行/GDP、外汇储备增加/GDP、居民消费价格指数期望对货币铸币税SGMt以及机会成本铸币税SGOt做出解释。另外,本文对GDP、居民价格指数与货币铸币税分别做了格兰杰因果检验。表2对解释铸币税的变量做出了列示。

表2 解释变量的定义与说明

3 实证结果

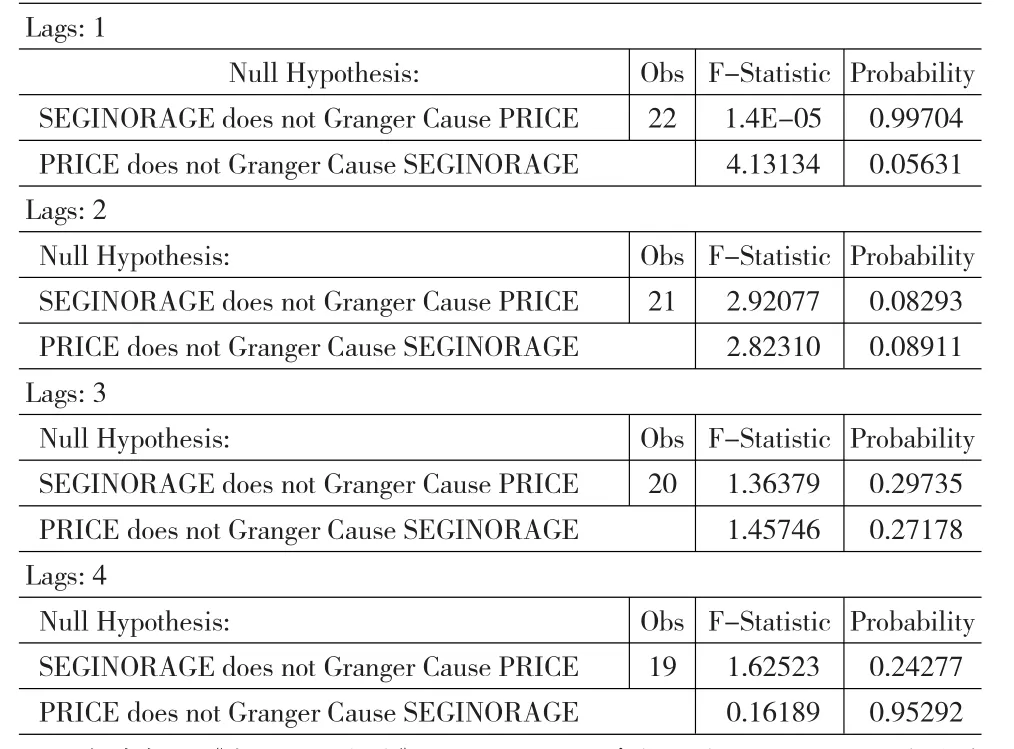

表3是货币铸币税和物价指数的格兰杰因果检验从检验的结果来看,滞后一阶的结果显示价格指数不是铸币税征收原因的零假设被拒绝,铸币税征收不是价格指数原因的零假设被接受,说明短期通货膨胀促进了铸币税的征收。滞后二阶的检验现实铸币税征收和价格指数互为因果,滞后四阶的结果显示铸币税不是价格指数原因的零假设被拒绝,说明铸币税征收对通货膨胀有长期影响,这证明了作为互为因果的关系,铸币税征收会导致预期通货膨胀率高企的结果。

表3 货币铸币税与物价指数的格兰杰因果检验

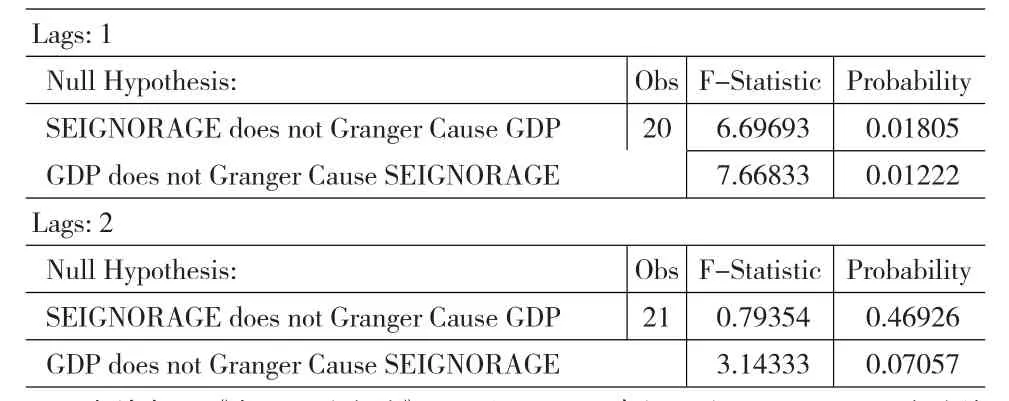

根据传统的经济逻辑,经济增长将内生的是货币需求增大,从而使得货币当局增加货币供给满足经济持有货币的需求,而增加货币供给的其中一项手段就是增加铸币税的征收。而反过来,铸币税对经济的影响更多是短期的,调控性质的,由于铸币税不是经济体的实际变量,所以在短期对经济会产生影响,而在长期虚拟变量无法影响到实际经济指标。这从对GDP和铸币税征收的格兰杰因果检验可以说明:

表4显示的是货币铸币税和GDP的格兰杰因果检验。滞后二阶的格兰杰检验拒绝了GDP不是铸币税征收的零假设,也就说明在长期GDP是铸币税征收的原因,接受铸币税不是GDP的原因,则说明在中长期,铸币税对我国GDP无影响。而一阶的格兰杰检验说明GDP和铸币税征收互为因果。另外,本文对铸币税与GDP的年度数据进行了VAR的出的结果仍然是GDP较强的内生性,与铸币税短期存在正相关,而长期的关系并不明显。

表4 货币铸币税与国内生产总值的格兰杰因果检验

根据上面的格兰杰检验结果,我们可以把物价指数引入作为货币铸币税征收的解释变量。结合前文的理论分析,我们把财政收入、外汇储备和国债发行同时作为解释变量,下面我们对1986~2008的中国货币铸币税征收做分步多元回归。

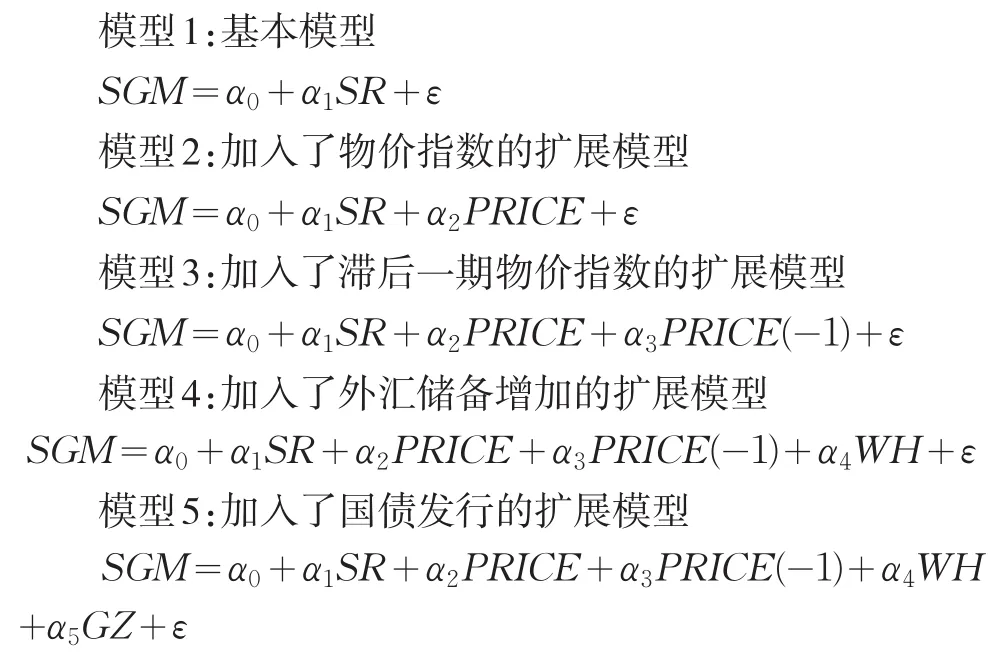

我们用来解释的模型如下:

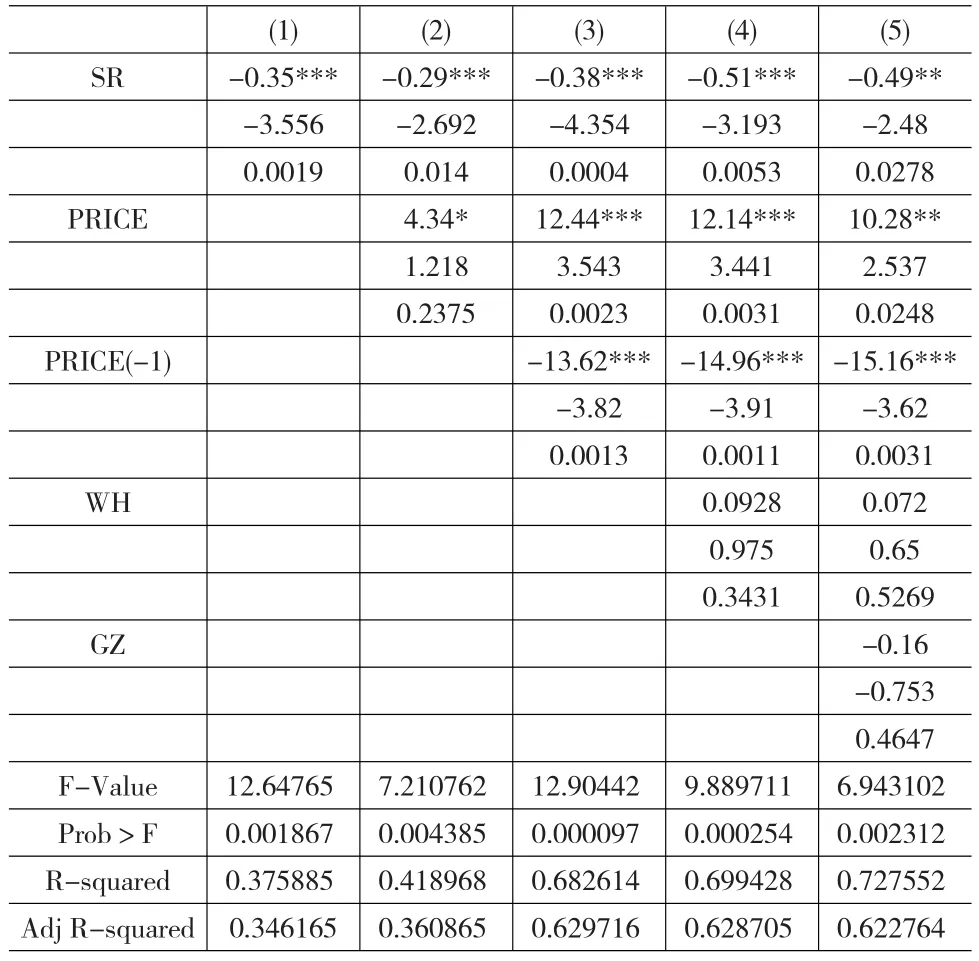

表5展示了对货币铸币税的分步多元回归结果。

模型1(表5第1列)检验财政收入对货币铸币税的影响。财政收入(SR)的系数为负,并且比较显著,说明两者有很强的相关关系,与我们的预测一致。但是调整后的R-squared仅有34.6%%,说明财政收入对货币铸币税的解释能力并不非常好。

模型2(表5第2列)加入了取对数的我国居民消费价格指数,其调整后的R-squared增加到36.1%,相比第一个模型有所提高。价格指数(PRICE)的系数为4.34,在5%的显著性水平下为正,说明价格指数对货币铸币税存在影响。财政收入和货币铸币税的回归系数仍然显著。

模型3(表5第3列)加入了滞后一期的价格指数,调整后的R-squared仍为63%,有大幅度提高。滞后一期的价格指数(PRICE(-1))系数为负值,价格指数(PRICE)和财政收入(SR)的系数符号不变,三个解释变量均在1%的置信水平下表现为显著。这说明上一年的通货膨胀会对货币发行起到抑制作用。

模型4(表5第4列)加入了外汇储备增加作为解释变量,调整后的R-squared仍然为63%,未有改变。外汇储备(WH)系数为正值,对货币铸币税有积极影响,但是不显著。其余三个解释变量均在1%的置信水平下显著。说明外汇储备增加对货币发行影响有限,这也许和央行的公开市场操作冲销外汇占款有关。

模型5(表5第5列)继续加入了国债发行,回归方程调整后的R-squared增加至62%,与模型3和4基本持平。国债发行(GZ)的回归方程系数为负,和我们的预期一致,但对货币铸币税影响不显著。财政收入(SR)和物价指数(PRICE)的置信度在2%显著,滞后一期的物价指数(PRICE(-1))在1%置信水平显著,对外汇储备仍然表现为不显著。

综上所述,在所有检验的变量中,财政收入、价格指数和滞后一阶的价格指数对货币铸币税有着显著的解释力。说明财政收入越低货币铸币税征收额越高,货币铸币税可以抵补财政收入的不足。当期物价上升会导致货币铸币税的征收,滞后一期的物价上升会抑制货币铸币税的征收。而外汇储备和国债发行没有表现出对以货币发行定义的货币铸币税显著的解释能力。

尽管从1986~2008的计量结果来看外汇储备增加对货币铸币税的征收并不显著,但是,尤其在近些年外汇储备和货币铸币税显示出显著的正相关,在2000年之后外汇储备增加对拉动了货币铸币税的征收作用显著。

笔者对2000年之后的外汇储备增加对货币铸币税影响做回归,结果是在10%的置信度下该影响显著。另外,笔者也对1986~2008以基础货币作为货币铸币税定义的外汇储备增加影响做回归,结果是在2%的置信水平下显著,所以计量结果和货币铸币税的定义直接相关。

4 结论及政策建议

(1)转轨时期我国铸币税的变动是内生性质的。我国中央银行实际上并不能决定铸币税的征收。笔者认为影响我国铸币税的因素主要是财税紧张状况和出口导向型的发展战略。其中,财税紧张的影响主要是在1994年之前,在这一时期铸币税的使用帮助中央政府解决了融资问题,与此同时我国的高速经济增长降低了铸币税征收的通货膨胀风险。铸币税因为很好的替代了税收的融资功能,对我国这一时期的经济制度改革起到了积极的调节作用。而在1994年之后,影响铸币税的一个较长期的因素变为我国的出口导向型发展战略,这一战略从各个层面导致我国外汇储备激增,在现行的银行结售汇制度下致使铸币税被动超额征收。随着我国贸易额度在全球的增加,我国未来将开始征收国际铸币税,获得的货币发行收益将增进本国居民的福利,但是这也会伴随国内政策和国外国际政策协调难度的增加。

表5 对货币铸币税的OLS结果

(2)对于转轨时期的中国而言,铸币税和经济增长之间的关系是相互作用的。经济增长既造就了铸币税征收的需求,铸币税征收又对促进我国经济货币化。铸币税的征收同时可以影响到长期的通货膨胀率,然而在短期,通货膨胀刺激了铸币税的征收。对于以货币发行加存款准备金利息定义的铸币税而言,实证检验证明了财政收入与其显著的负相关关系。同时实证结果表明当期物价指数与铸币税征收显著正相关,与滞后一期的物价指数显著负相关,这显示了铸币税和物价的紧密联系。外汇储备和国债发行对铸币税的影响直接和铸币税的定义和测算口径相关。

(3)央行应实施配合国家发展战略的铸币税征收政策。如本文所述,当下铸币税表现出更多的内生性的变动,铸币税内生征收的原因是财税紧张和出口导向型的经济发展战略,由此可以推论,要变铸币税内生征收为外生的央行控制,就必定建立在良好的财政状况和更加依靠内需拉动的经济发展模式基础之上,所以要改变铸币税被动超发引发通货膨胀的形势,第一,必须配合我国经济发展方式的转变。加快经济转型以及与此相匹配的汇率制度改革和和在较为长远未来的资本与金融账户的开放才会扭转铸币税内生征收的状况。第二,人民银行自身应该加快改革,变成更加具有独立性的中央银行,这对控制铸币税,控制基础货币,进而对控制通货膨胀有利。

我国铸币税征收历经20多年变迁过程,我国经济实力不断增长、财政状况的改善以及金融体制的不断深化,铸币税变得更加具有外生性,我国中央银行将能够更加自主地运用铸币税手段促进我国经济内外部实现均衡。

[1]张健华,张怀清.人民银行铸币税的测算和运用:1986~2008[J].经济研究,2009,(7).

[2]陈全功.国际收支对货币供给的影响与汇率制度改革[M].北京:经济科学出版社,2006.

[3]刘晓欣,张立平.对外贸易中的铸币税及其经济效应[J].当代财经,2004,(12).

[4]宋宝志.浅析外汇占款对货币供给的影响[J].中国外资,2011,(2).

[5]汪洋.我国金融机构的存差:历史沿革和含义变化[J].经济学季刊,2007,(6).