基于EVA的我国上市银行经营绩效研究

孔凡玲 杨新辉

(黑龙江科技学院,黑龙江哈尔滨150027)

基于EVA的我国上市银行经营绩效研究

孔凡玲 杨新辉

(黑龙江科技学院,黑龙江哈尔滨150027)

经济增加值(EVA)是一种先进的绩效评价工具和有效的绩效管理体系,本文在详细探讨了我国上市银行EVA绩效评价模型的构建,并选取2002—2009年我国11家上市银行作为样本进行实证研究,提出提高我国上市银行经营绩效的对策建议。

上市银行;经营绩效;EVA

在国内金融体系改革全面提速和金融业全面开放的两大时代背景下,面对投资者的经营要求和国内外激烈的市场竞争,如何在竞争日趋激烈的市场中求得生存继而获得发展,显得至关重要。引进EVA绩效评价体系对于我国上市银行实现经营理念和经营模式的变革,促进风险管理与业务发展的统一,全面提升市场竞争力,具有重要的理论和现实意义。

一、EVA的基本理论

(一)EVA的基本内涵

经济增加值(EVA)是由美国斯腾思.斯图尔特咨询公司提出的从股东价值角度来度量企业经营绩效水平的新型获利性衡量指标。它是指企业扣除资本成本(COC)后的资本收益(ROC)。简单地说,EVA是指企业只有在其资本收益超过为其所投入的全部成本(包括债务和股权成本)时,给股东所带来的价值。EVA的本质是在充分考虑到权益资本的机会成本的基础上,对经营绩效进行客观有效地判断评价。从股东的角度看,EVA的核心思想在于只有当银行的资本收益超过其全部成本时,才能真正地为股东带来价值。EVA越大,表明银行所创造的价值越大,能给股东带来更多的投资回报。

(二)EVA指标计算方法及调整

EVA的具体计算公式是根据银行的组织形式、经营战略目标以及资产规模来制定的。在数值上表现为企业税后营业净利润扣除全部成本(包括债务和股权成本)后的净值。其计算公式:EVA=税后营业利润-全部资本成本=NAPOTCOC=NOPAT-WACC×TC

从EVA的基本模型EVA=NOPAT-WACC×TC出发,对NAPOT、WACC以及TC三个影响EVA的重要变量做相应的调整修正,从而得到适合我国银行的EVA计算公式,其中:

NAPOT=税后利润总额+贷款呆账准备的本年变化数+坏账准备的本年变化数+其他资产减准备的本年变化数(长期投资减准备/投资风险准备、在建过程减准备等)+/-营业外支出(收入)-/+税率×营业外支出(收入)

TC=股东权益+年末的贷款呆账准备+年末的坏账准备+年末的其他资产减准备(长期投资减准备/投资风险准备、在建过程减准备等)+/-累计的营业外支出(收入)

WACC=权益资本成本率=无风险收益率+β×市场风险溢价

由于EVA无法充分地反映资本所创造价值的效率,因为它仅仅只是对银行的经营绩效进行度量,然而银行股东所投入资本规模均不尽相同,不便于在横向上比较银行所创造的创值。在具体的操作过程中,通常采用REVA,其计算公式:

REVA回报率=EVA/总资本=(税后净营业利润-资本成本)/总资本=投入资本回报率-资本成本/总资本=ROC-WACC

二、基于EVA的我国上市银行绩效评价实证分析

我国上市银行经营绩效评价的目的不仅仅是根据调整修正的EVA模型计算出EVA或REVA,更重要的是找出影响驱动银行EVA的因素,并根据驱动因素,采取切实可行的措施,以便提高我国商业银行的经营绩效水平和风险管理水平,从而提升国内银行业的整体竞争力。

(一)样本选择与变量说明

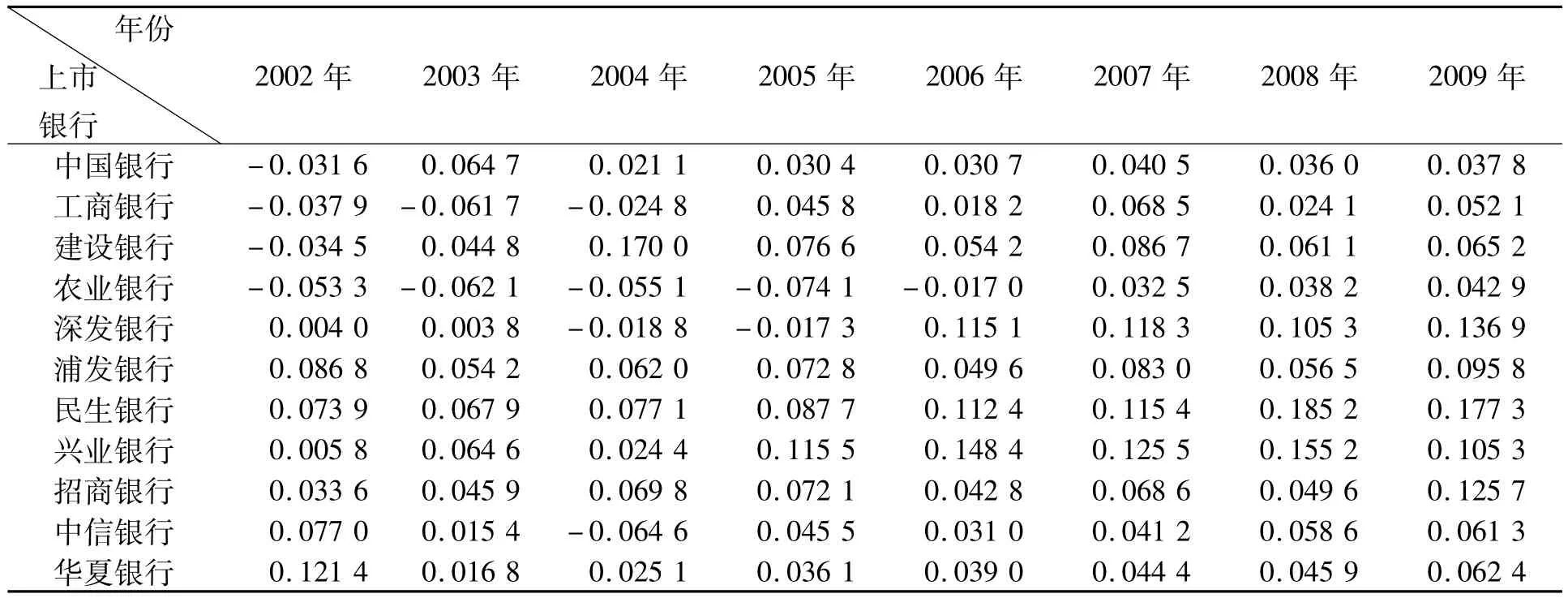

考虑到数据的代表性和可等性,选取11家上市银行作为样本,即中国工商银行、中国农业银行、中国银行、中国建设银行、民生银行、招商银行、上海浦东发展银行、兴业银行、中信银行、华夏银行、深圳发展银行。根据可获得数据的样本数据,样本时间为2002—2009年,共88份样本数据。根据我国11家上市银行的年度报表、中国金融统计年鉴以及中国行业年度报表系列之银行,对各银行的资产负债表、利润表、现金流量表进行相应的数据处理,得出2002—2009年我国11家上市银行的REVA(见表1)以及其驱动因素变量数据(鉴于文章篇幅未列式)。

表1 2002—2009年我国11家上市银行的REVATable1 REVA of 11 listed banks in China from 2002 to 2009

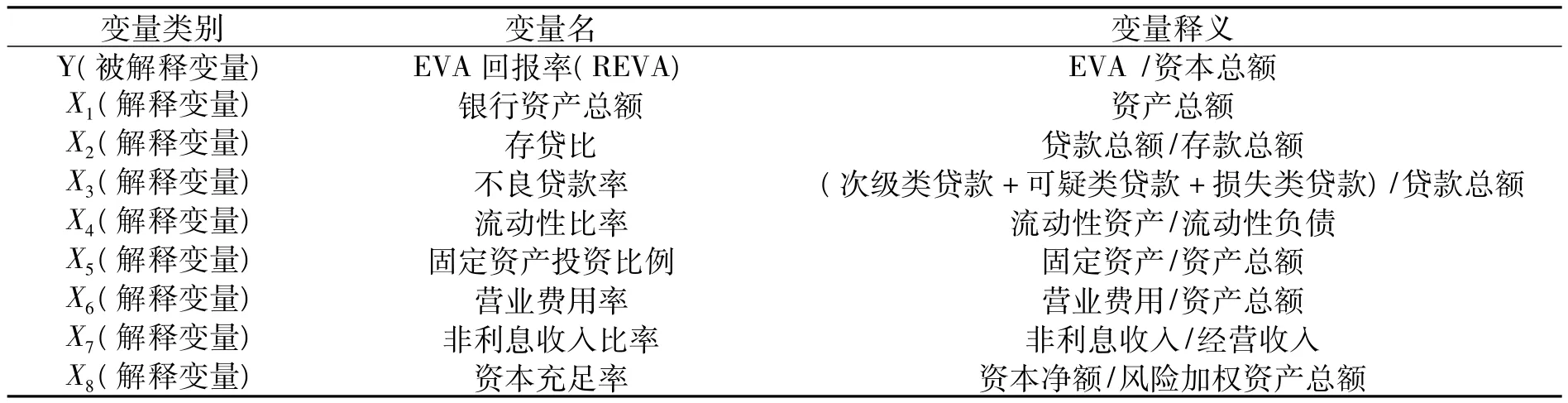

其中的变量包括被解释变量和解释变量。被解释变量(Y)反映的是银行的经营绩效水平,可选取EVA或REVA。文章只选用REVA作为被解释变量(Y)。一方面,它更科学有效地反映银行的价值创造水平,另一方面,它是比例指标更有利于模型的回归分析。解释变量即为上述因素指标变量,分别为银行资产总额(X1)、存贷比(X2)、不良贷款率(X3)、流动性比率(X4)、固定资产投资比例(X5)、营业费用率(X6)、非利息收入比率(X7)、资本充足率(X8)。将所有变量的具体含义标注如下表2所示:

表2 变量的具体含义Table 2 Specific meaning of variables

(二)研究假设与模型构建

1.研究假设

根据上述指标选择的分析,做出如下假设:

H1:银行资产总额与EVA存在负相关;H2:存贷比与EVA存在正相关;H3:不良贷款率与EVA存在负相关;H4:流动性比率与EVA存在负相关;H5:固定资产投资比例与EVA存在负相关;H6:营业费用率与EVA存在负相关;H7:非利息收入比率EVA存在正相关;H8:资本充足率与EVA存在正相关。

2.变量描述性统计

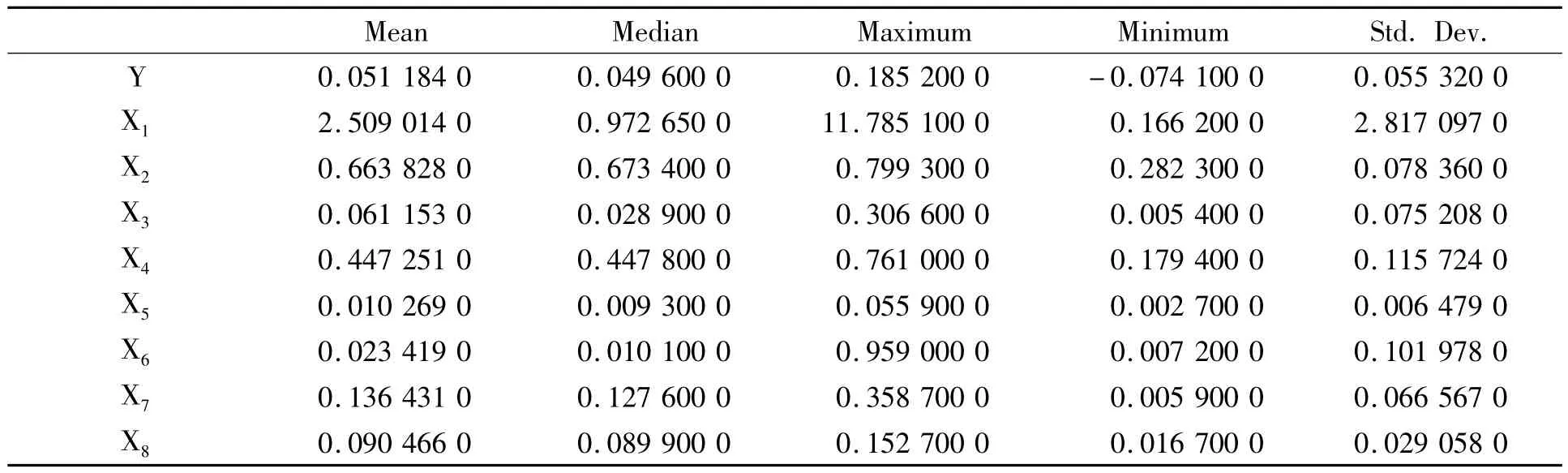

将表1中的所有变量的统计数据通过EViews6.0进行简单处理,得到各变量的描述性统计指标如表3所示:

表3 各变量的描述性统计指标Table 3 Descriptive statistics indicators for each variable

由表3中数据可得,除了X1的标准差为2.817 097 0,比较大之外,其余的变量的标准差都比较小。因为,资产总额(X1)为数量指标,而其他指标都为比率指标。因此,为了使变量关系趋向线性化,同时达到部分减少异方差问题的目的,文章对X1取自然对数。

3.回归模型的建立

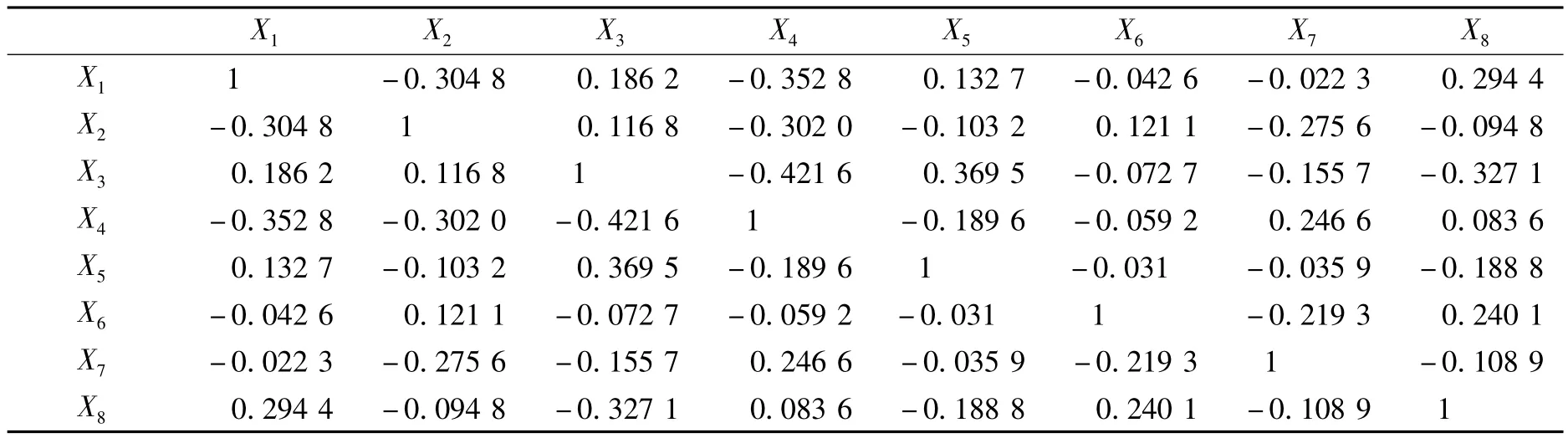

为了消除变量之间的多重共线性,使得实证结果更具说服力和可靠性,应首先分析各解释变量之间的相关性,结果如表4所示。

表4 各解释变量相关性分析Table 4 Correlation analysis of the explanatory variables

从表4所显示的解释变量统计特征来看,各变量之间的相关性都不强,表明回归模型不存在多重共线性。

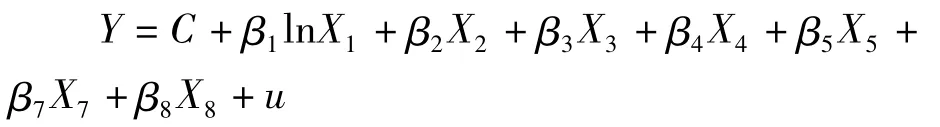

所收集的数据为混合截面数据,对于解释变量、截面数的有限性以及数据的不完备性,首先考虑是否能将数据进行融合做线性回归分析。国有商业银行通过不良资产的剥离和上市,在一定程度上优化了银行的资产结构,可以近似地将国有商业银行与股份制商业银行的内外部经营环境看做一致,各上市银行的EVA指标的驱动因素近于相同。鉴于此,文章将融合全部的银行样本数据,总体上分析我国11家上市银行EVA指标的驱动因素。因此,对于文章的混合截面数据模型,在每个截面上不同的银行无结构影响,无个体差异,截距和斜率相等,可以通过采用最小二乘法进行模型进行回归分析。其实证模型:

(三)实证研究结果与分析

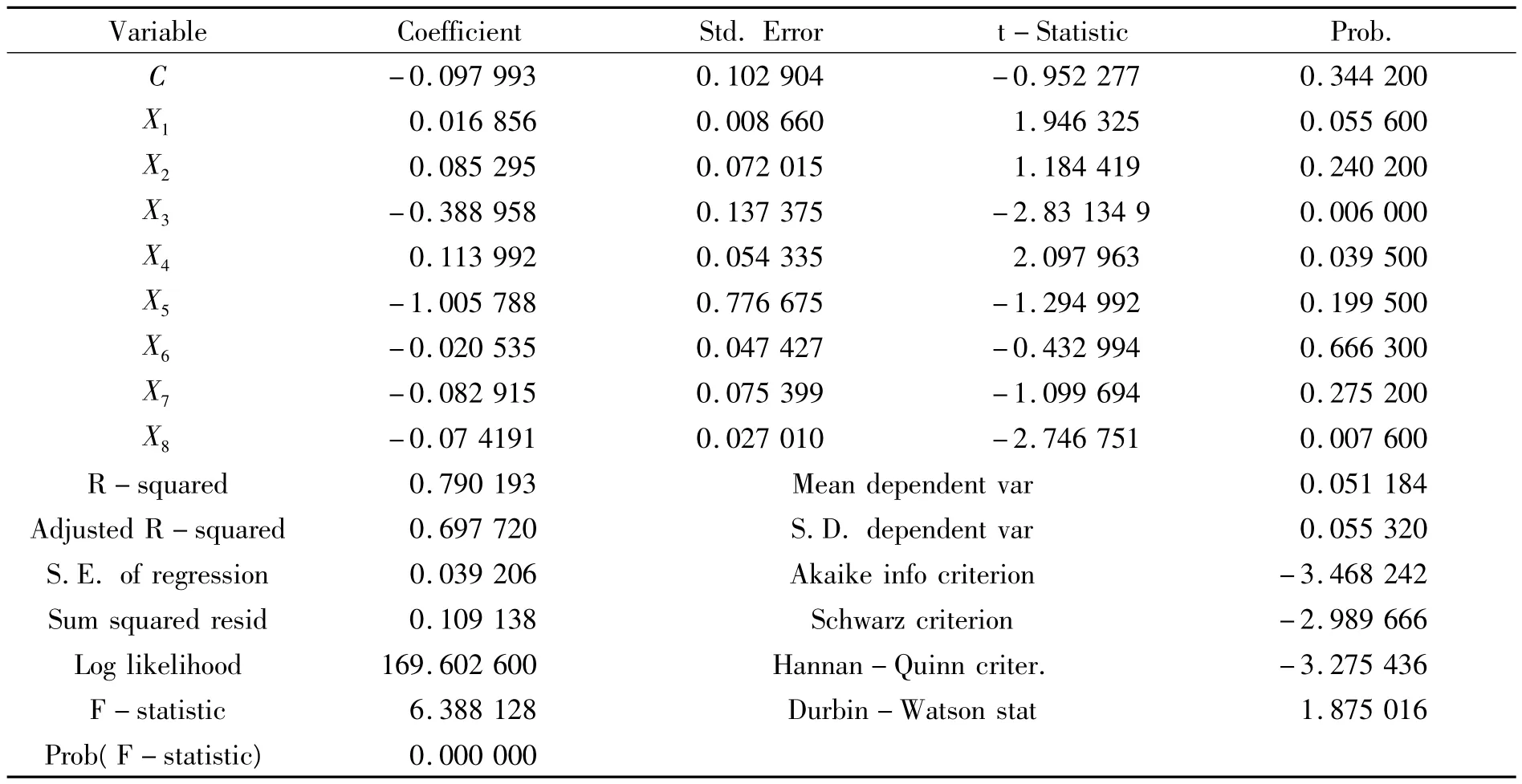

根据整理过的2002—2009年得我国11家上市银行样本数据,通过EViews6.0软件进行实证 分析,其结果如表5所示:

表5 实证回归分析结果Table 5 Empirical results of regression analysis

由表5的实证结果可得,DW值为1.875 016,意味着回归模型不存在序列自相关。从F检验值来看,在1%的显著性水平下可以通过检验。可决系数R为0.790193,说明模型的拟合程度较好,意味着影响银行经营绩效的驱动因素大约可以解释EVA的79%的变化,能为进一步研究提供参考依据。其中不良贷款率和资本充足率两个指标在1%的显著性水平上统计显著,流动性比例指标在5%的显著性水平上统计显著,银行资产规模指标在10%的水平上统计显著。而其余的存贷比指标、固定资产投资比例指标、营业费用率指标、非利息收入比率指标在给定的水平下都没有通过显著性检验。

三、提高我国上市银行经营绩效的对策

(一)进一步推广EVA战略理念

EVA是一套有效的战略管理体系,是实现银行价值的内在动力,它为银行确定了统一明确的战略目标,即追求银行价值或股东财富的最大化,从而解决了银行内部多元化目标的冲突。深入强化银行价值最大化的经营目标,不断完善EVA为核心指标的绩效评价战略理念,用于度量和评价银行的经营绩效,从而有效地转变财务管理理念。价值最大化是衡量和评价银行经营绩效的核心标准,EVA的绩效评价指标使得银行经营者目标与股东目标相一致,有利于实现股东价值的最大化。它可以作为银行全面财务管理体系的基础,这套体系涵盖了所有制定战略的政策方针、指导营运、方法过程以及衡量指标。目前国内商业银行应进一步强化和推广以EVA为核心的业绩评价体系和经营战略理念,以EVA为导向的经营绩效理念应贯穿于银行经营管理的全过程。

(二)降低上市银行资本成本

我国银行业可通过以下两种途径以便更好地达到《巴塞尔新资本协议》所要求的资本充足率以及降低资本成本。一是在银行资本总额不变的情况下,通过降低银行的风险资产来减少风险资产总量,以便提高资本充足率;二是通过增加附属资本,合理调整资本结构以便使银行的资本成本进一步降低。要根据不同的融资组合的成本与收益分析,合理地安排融资渠道与方式,不断优化其资本结构,寻找收益的最大化和资本成本最小化之间的均衡点,以提高我国银行业的经济增加值和经营绩效水平。

(三)提高上市银行资产质量

实证结果表明:反映银行资产质量的不良贷款率指标与EVA存在负相关,因此,可通过加强银行的资产质量管理来提高我国银行业的EVA。由于存贷款利差收入仍然是我国银行收入的主要来源,目前增强银行的存贷利差收入能力的主要方式是提高资产质量。首先,应建立健全贷款风险约束与激励相对称的机制,实现贷款管理的责、权、利统一。其次,在信贷审核过程中,既要特别重视信用等级的分类评定和贷款风险度测算,又要对贷款投向和场合能力进行严格的审查监控,以便降低银行的不良贷款风险。最后,银行要积极采取有效措施,活化信贷资产存量,通过不断调整银行的资本结构,切实增强银行的经营绩效能力。同时,银行要不断进行产品服务创新,利用多种方式处置不良资产。如通过引入战略投资者,出让债权或股权,来处置不良贷款;通过债务重组、债转股、资产证券化等多种方式处置不良贷款。

(四)大力发展创新型业务提供利润增长点

实证结果表明:反映银行创新程度的非利息收入比率指标没有通过显著性检验。毋庸置疑,创新业务尤其是中间业务,一方面,它风险较小,为银行的风险管理提供了工具和手段,另一方面,它为商业银行提供了低成本的稳定收入来源以及新的利润增长点,是当前我国商业银行不断提高绩效水平的有效途径。实证的相关结论无法与此达到一致,可能还需要对该指标进行修正。

随着商业银行金融产品的多样化以及盈利结构的综合化,中间业务的重要性日益凸显出来,成为商业银行的三大业务之一。未来银行的竞争是创新型业务的竞争,尤其是中间业务的竞争。中间业务不直接构成商业银行的表内资产或负债,相对于表内业务而言,风险较小,有利于银行经营风险的管理与控制,进一步优化资产结构和负责结构。随着存贷利差的不断压缩,发展中间业务有利于降低资本业务风险,又能给商业银行带来稳定的收入来源。发展中间业务有利于银行从资金密集型向技术密集型转变,根据客户的需求不断完善其服务功能。应大力发展以中间业务为主的创造型业务,不断提高银行的经营管理水平,增强银行的获利能力,以不断适应新市场经济的发展需要。

[1] Becutett,Stewart.The Quest for Value:The EVA Management Guide[M].New York:Collies Publishers,1991:22-60.

[2] 陈琳,王平心,付文杰.EVA的计算方法及效用分析[J].郑州纺织工学院学报,2001(12):24 -35.

[3] 李耀海.EVA管理:揭示资金成本的奥秘[J].企业管理,2001(10):60-62.

[4] 郏丽莎.基于EVA的我国商业银行经营绩效研究[D].湖南大学,2007.

[5] 蔡鄂生,王立彦,窦洪权.银行公司治理与控制[M].北京:经济科学出版社,2003:272-315.

[6] 汤姆.科普兰.价值评估——公司价值的衡量与管理[M].北京:电子工业出版社,2002:270-275.

[7] 易传和,郏丽莎.商业银行经营绩效评价-经济利润测算[J].银行家,2007(1):18-22.

Research on The Performance Evaluation of China Listed Banks Based on EVA

Kong Fanling,Yang Xinhui

(Heilongjiang Institute of Science & Technology,Harbin Heilongjiang 150027)

Economic value added(EVA)is an advanced performance evaluation tools and effective performance management system.This paper discusses the performance evaluation of listed banks EVA Model and selects 11 listed banks in China from 2002 to 2009 as a sample of empirical research.According to the formula of EVA and analysis of empirical research results,this paper puts forward suggestions to improve the operating performance of listed banks.

listed banks,performance,EVA

F832

A

1672-3805(2012)01-0063-05

2011-09-14

孔凡玲(1968-),女,黑龙江人,黑龙江科技学院经济管理学院副教授,硕士生导师;研究方向:审计、会计