货物购销环节的国际避税方法及防范

■ 韩采宏 韩岚岚 山东商务职业学院

随着我国经济的持续快速增长,外商来华直接投资越来越多,我国与境外的物流也更加频繁和活跃,但随之而来的是国际避税手法的多样化和复杂化。这不仅使得我国税收严重流失,而且造成了国内外商投资企业之间的不公平竞争,严重影响了国际经济秩序。因此,认真分析国际避税的成因及特点,实施有效的反避税措施成为当务之急。目前,国际避税手段复杂多样,可能出现在企业经营的方方面面,本文将仅就货物购销环节存在的国际避税问题进行分析。

从理论上讲,跨国公司通过转让定价实现国际避税的形式有两种:一是正向避税,即跨国关联企业把利润的实现地点从税负较高的地区转移到税负较低的地区,谋求集团企业内部整体利益的增加;二是逆向避税,即跨国关联企业把利润的实现地点从税负较低的地区转移到税负较高的地区,从而谋求自身利益的增加。

在实践中,跨国公司集团避税的方法相当复杂,既可以在原材料购进环节避税,又可以在产品销售环节避税;既可能涉及两家关联企业,又可能涉及多家关联企业。下面以具体案例进行分析。

一、原材料购进环节避税

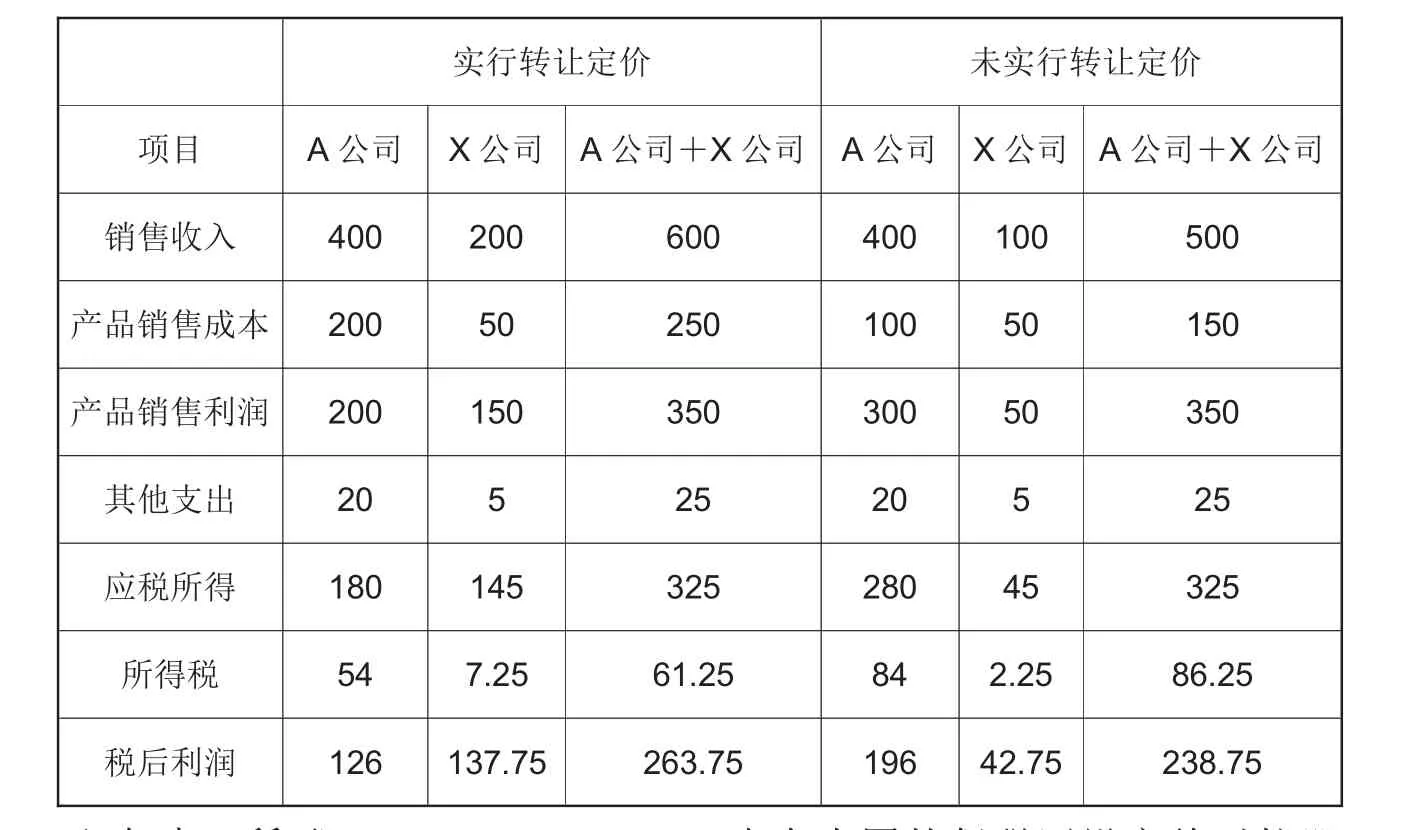

假设甲国有一家跨国公司X在乙国投资,最后决定组建合资企业A,其中公司X持股比例为80%,乙国的持股比例为20%,公司A有60%的原材料从甲国的公司X进口。甲国的公司所得税率是5%,乙国的公司所得税率是30%。在一个纳税年度中,公司A以2万美元/吨的价格从公司X进口原材料100吨,然后将生产的产品以4万美元/吨的市场价格销售给非关联的客户。如果公司X的原材料成本为0.5万美元/吨,其他支出为5万美元,公司A的其他支出为20万美元且无其他收入,那么公司A应缴纳的所得税为(4×100-2×100-20)×30%=54 万美元,税后利润为(4×100-2×100-20)-54=126万美元。假设原材料的真实市场价格为1万美元/吨,那么此时公司A应缴纳的所得税为(4×100-1×100-20)×30%=84万美元,税后利润为(4×100-1×100-20)-84=196万美元。因此,通过转让定价,公司A减少的税后利润为196-126=70万美元,但同时实现的避税数额为84-54=30万美元。对于公司X来说,此次交易多获得的销售收入为(2-1)×100=100万美元,多缴纳的所得税为7.25-2.25=5万美元,增加的税后利润为137.75-42.75=95万美元(如表1所示)。

可见,公司A通过与甲国母公司X的关联关系,在向其购进原材料时人为抬高进口原材料的定价,由此增大了本公司的购进成本,减少了企业利润,从而逃避本国的高额所得税负。另一方面,对于公司X来说,由于其处于低税国,它从转让定价中多获得的那部分应税所得就会降低整个跨国公司集团的所得税负。最终,整个跨国公司集团实现的避税总额为25万美元(30-5=25万美元),增加的税后利润总额也为25万美元(95-70=25万美元)。

表1 转让定价的税收效果 单位:万美元

二、产品销售环节避税

对于上例中的公司A来说,在产品销售环节同样可以实现避税,不仅可以在内销环节避税,也可以在产品外销环节避税。

(一)产品内销环节避税

当乙国的公司A生产的产品在本国境内销售时,为了避税,它不会直接将产品按照正常的市场价格出售,而会人为的制造关联交易来避税。通常的做法是,公司A先在本国的保税区设立绝对控股公司或全资子公司B,然后将产品以低价出售给关联公司B,最后由公司B以正常的市场价格销往市场。这样做的结果是:一方面,公司A因故意压低产品售价使得利润减少,从而逃避了较高的所得税负;另一方面,关联公司B因低价买进产品使得利润增加,但由于保税区企业可以享受税收优惠,因此两家公司的总体税负仍然降低了。现仍以上例进行具体分析。

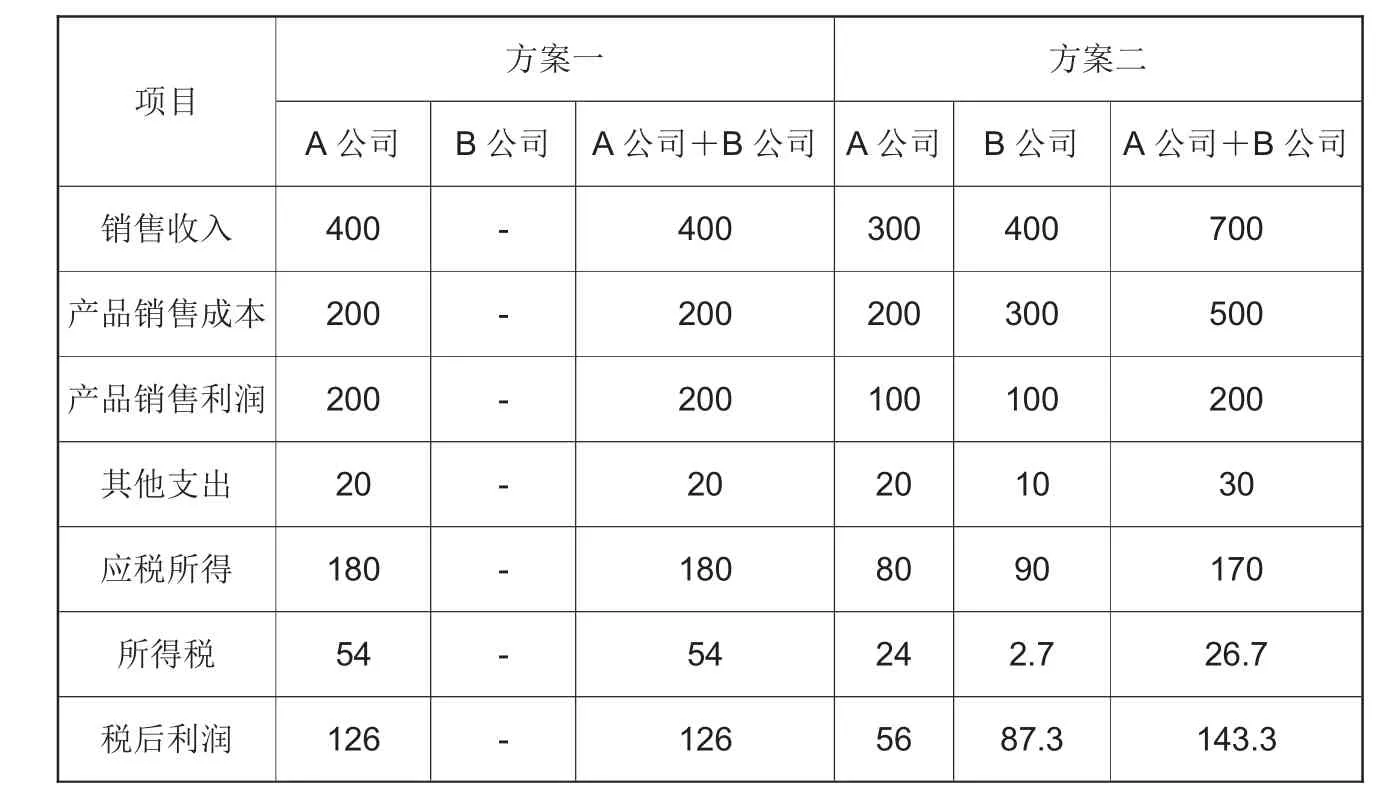

假设方案一:公司A将上述生产的产品以4万美元/吨的正常市场价格直接销往市场。

假设方案二:公司A将上述生产的所有产品以3万美元/吨的价格出售给保税区的公司B(假设B为A的全资子公司),然后公司B以4万美元/吨的正常价格销往市场。公司B的其他支出为10万美元,没有其他收入,且保税区企业适用的所得税率是3%。那么转让定价的税收效果见表2。

通过观察可发现,如果公司A将产品按照正常市场价格出售,那么其应缴纳的所得税为54万美元,税后利润为126万美元,但是通过人为制造关联交易,公司A成功避税27.3万美元(54-26.7=27.3万美元),同时使得整个公司集团的税后利润增加17.3万美元(143.3-126=17.3万美元)。

表2 转让定价的税收效果 单位:万美元

表3 转让定价的税收效果 单位:万美元

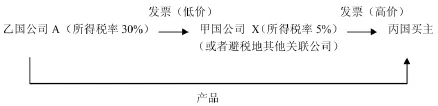

(二)产品外销环节避税

如果合资公司A生产的产品不是销往本国市场而是销往国外市场,那么它仍然可以设计“发票路线”的避税方案。假设公司A要将生产的产品销往丙国,则通常情况下为避免缴纳30%的高额所得税负,公司A不会直接与丙国的买主签订合同。首先,公司A会请求母公司X(或者避税地其他关联公司)负责接定单,与丙国买主以产品的正常市场价格签订合同;然后,公司A会再与母公司X(或者避税地其他关联公司)签订合同,合同规定公司X(或者避税地其他关联公司)将该种产品的订单给公司A,双方以低于市场价格的价格进行交易,公司X(或者避税地其他关联公司)付款后有权要求公司A将产品发往任何指定地点。这样,产品交易各方就会形成如下的关系图:

从关系图中可以看出,公司A通过转让定价将利润转移到关联公司X,由于甲国的所得税率较低,因此在规避本国高额税负的同时降低了跨国公司集团的整体税负,其税收效果与表1相似。

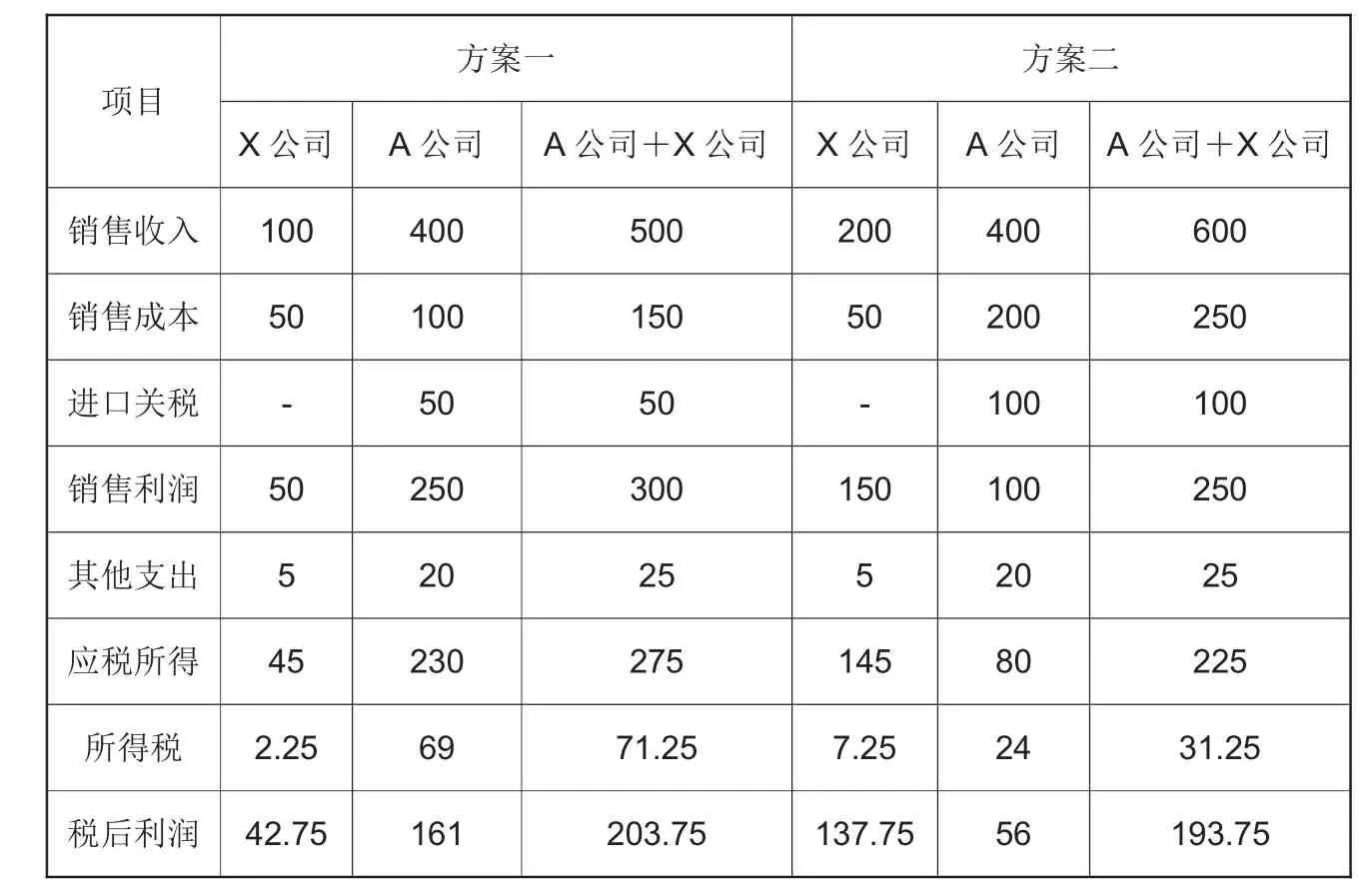

需要注意的是,以上分析实际上存在一个潜在假设,即不考虑进口企业所在国的关税,但如果关税税率过高,那么跨国公司集团并不一定能成功避税。假设上例中公司A从甲国的母公司X进口原材料的关税税率是50%,且假设方案一:公司A以1万美元/吨的真实市场价格进口原材料;方案二:公司A以2万美元/吨的转让价格进口原材料。在其他假设条件不变的前提下,其税收效果如表3所示。

由表中数据可知,通过转让定价,公司A的所得税由69万美元降到24万美元,跨国公司集团的所得税从71.25万美元降到31.25万美元,但由于跨国公司集团的关税总额增加了50万美元(100-50=50万美元),所以跨国公司集团的整体税负增加了10万美元(100+31.25-50-71.25=10万美元),税后总利润减少了10万美元(203.75-193.75=10万美元)。由此可见,从整体来看这种转让定价是不成功的,跨国关联企业之间在实施转让定价时必须考虑进口企业所在国的关税。

三、利用转移环节的避税

通常情况下,利润只有从高税国向低税国或避税地转移时才能实现避税目的,但在现实中还应特别关注企业的股权结构,做更为复杂具体的分析。以某国的股份公司C为例,当外方控股比例较高甚至是全资的外方子公司时,通过转让定价将利润转往高税国的可能性比较小,因为这样做相当于将公司利润的大部分甚至全部转移到高税国,其结果显然是得不偿失。但是,如果外方控股比例较低,其余股份由本国多家企业拥有,那么外方就很可能通过转让定价进行逆向避税,其实质就是通过侵占本应该分给该国投资者的那一部分利润,以补偿利润转移所多承受的税负,从而实现利润最大化的目标。下面以具体案例进行分析。

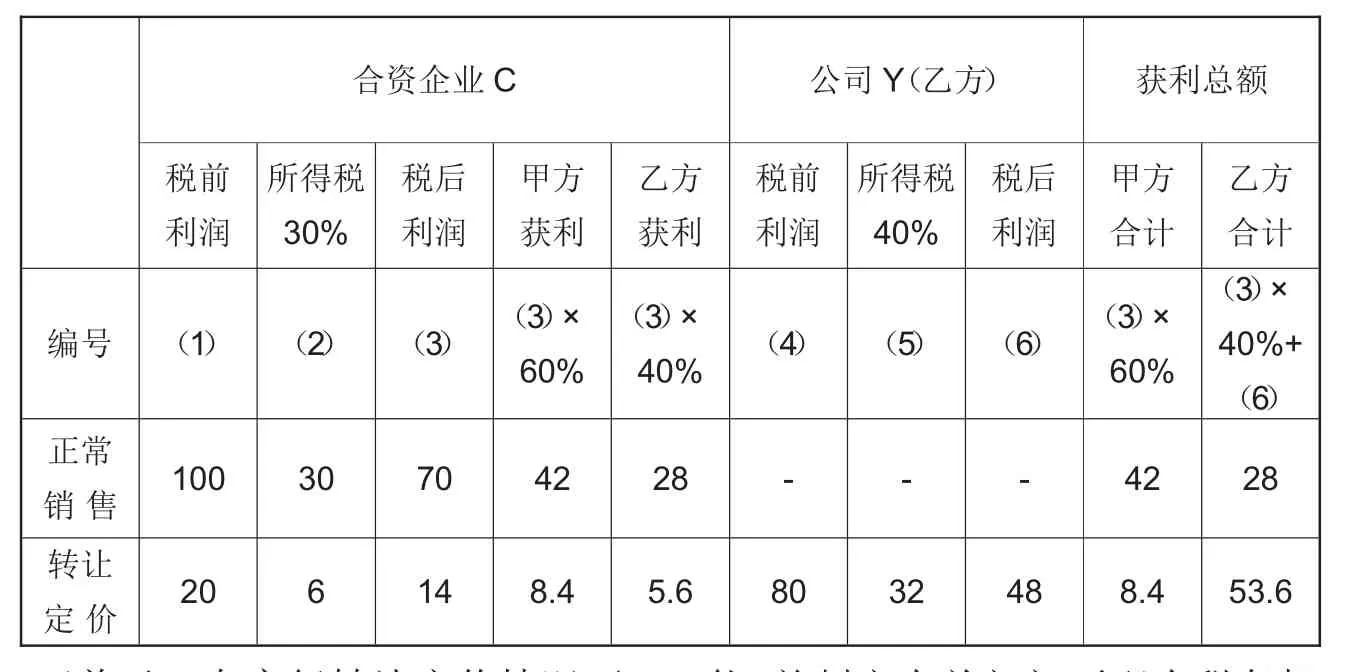

假设甲国合资企业C由乙国某公司Y与甲国三家公司共同投资设立,乙方控股40%,甲方三家投资公司各控股20%,合资企业C的产品销往丙国,其适用税率是30%,乙国的所得税率是40%。如果合资企业C以正常市场价格将产品直接销往丙国,那么可以实现税前利润100万美元;如果合资企业C先将产品低价出售给公司Y,再由公司Y以正常的市场价格销往丙国,合资企业C和公司Y可以实现的税前利润分别为20万美元和80万美元。那么转让定价的税收效果如表4所示。

从以上的数据对比可以看出,在正常情况下,甲方和乙方可以分别获得税后利润42万美元和28万美元;在实行转让定价情况下,尽管被转移的利润要缴纳较多的所得税,但公司Y因为可以独吞被转移部分的税后利润,从而使得乙方的税后利润由先前的28万美元增加到53.6万美元,甲方的税后利润则从42万美元减少到8.4万美元。

表4 转让定价的税收效果 单位:万美元

四、货物购销环节的反避税建议

根据货物购销环节的各种避税手法及我国的实际情况,为了有效防范跨国关联企业之间利用转让定价避税,应主要从以下几方面采取反避税措施:

第一,加强和完善税收立法,这是防范国际避税的前提。首先,各个国家要加强对转让定价的调整权力,在制定法规时,可以参照国际通行的正常交易定价原则、举证转嫁原则和税收妥协原则等,对跨国定价按正常交易原则进行事后调整,避免人为抬高或压低价格;其次,税法中要明确关联企业概念,完善对关联企业的判定方法,从管理、控制和资本三个方面进行严格审核。再次,明确有关部门在国际反避税过程中的配合职能,并制定有关部门不配合税务机关反避税的处罚条款。

第二,重视国际间税收情报的交流与交换,这是重要的国际反避税措施。一方面,要建立税收情报专门机构,负责国内外税收情报的搜集整理工作;另一方面,要建立完善的税收情报交流交换制度,加强双边和多边的国际合作,共同打击和防止国际避税。

第三,推广实施预约定价协议,这是遏制转让定价避税的重要手段。预约定价协议是国际通行的一种纳税方式,它不仅可以降低税务部门的漏征税风险与审查成本,而且能够降低跨国公司被稽查后双重征税的风险。因此,推广实施预约定价协议可以有效遏止关联企业间转让定价避税活动。

第四,强化税收征管,提高反避税人员素质,这是实施反避税措施的重要保证。税务部门在反避税过程中要严格执法,加大税务稽查和审核力度,保证各种反避税法律法规的贯彻实施。同时,反避税工作要实现源头控管,将反避税工作与日常征收管理工作有机结合,并定期对反避税人员进行专业化培训,以应对各种反避税手法。▲