上市公司控制权转移市场反应的实证分析

肖绍平 卓 铭

一、引 言

随着我国控制权市场的逐步完善,上市公司的股权转让以及由此衍生的控制权转移现象日渐增多,上市公司的控制权转让已成为我国证券市场行为的一个重要内容。在2000年之后,政府发布了一系列法律法规,用以规范上市公司融资、转让等事项,中国上市公司的控制权市场已经基本形成。上市公司控制权市场,作为一种重要的外部公司治理机制,其对股东的效用如何?在上市公司发生控制权转移的前后,其市场反应能否为股东创造价值?本章研究的主要目的就是用事件研究法,分析控制权转移的市场反应现象,即股价表现情况,从而为立法和监管上采取何种导向政策提供理论基础。

目前研究上市公司控制权转移导致的证券市场股价波动情况主要采用事件研究法,即计算公司在控制权转移公告期间的累积超额收益率。国外关于上市公司控制权转移能产生多少超额收益率,取得了基本一致的研究结果:即企业控制权转移获得的平均收益率(AAR)约为20%。

国内学者也开展了众多研究,但由于选择样本时筛选的条件不同,观察窗口的设定不同,采用的计量模型有别,对于控制权转移能否给股东带来利益,以及带来多大利益还存在较大的结论分歧。本文以2006~2009年我国上市公司控制权转移为样本,以事件研究法来分析上市公司控制权转移的市场反应及影响因素。

二、事件研究法

事件研究法是一种统计方法,最早是由Dolley.J.(1933)研究股票拆分行为的价格效应时采用的,是研究当市场上某一个事件发生的时间前后,股价是否会产生波动,以及是否会产生“超额收益率”,以此判断股价的波动与该事件是否相关。事件研究法目前已成为了研究证券价格对事件消息发布予以市场反应的标准方法。

1、确定事件区间

事件区间认定的适当与否,对于研究的正确性,会有决定性的影响。本文以上市公司控制权转移事件的第一次公告日,作为“事件日”。事件日系指市场“接收”到该事件即将发生或可能发生的时间点,而非该事件“实际”上发生的时间点。对于事件研究的区间,国外一般是取(2,2)至(-30,10),但由于我国一些上市公司的控制权转移带有较强的政府背景,控制权转移主要是通过非流通股协议转让完成,加之申报审批环节上的保密困难,上市公司控制权转移的信息存在提前泄漏现象,因此事件研究的窗口区间不能太短,但如果选择时间太长,则又包含太多其他事件因素的干扰,影响研究结论的准确性。本文参照国内外应用事件研究法的常规窗口长度,考虑到我国证券市场的特殊背景,将事件研究区间(-20,20)选择为第一次公告日前20天到第一次公告日后20天。

2、超额收益率

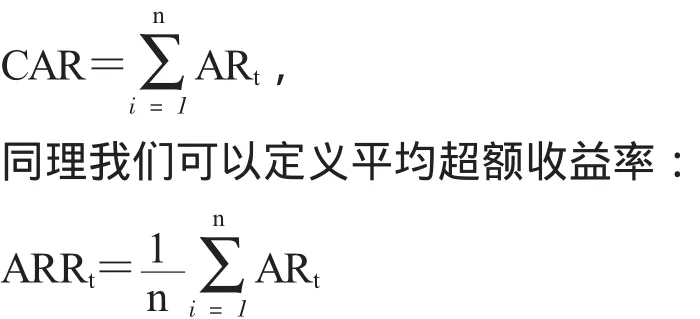

累计超额收益率(CAR)是指超过正常(预期)收益率的收益率。由于我国不同于国外证券市场的特殊制度背景,本文采用基于市场调整模型的累积超额收益率。我们假定股票i在事件区间t时刻期间的实际收益率为Rt,正常收益率为t,正常收益率主要指相比于股票i其余股票的正常收益率,或者采取股票i自身历史正常收益率,那么股票i在t时刻区间的超额收益率为 ARt,即:ARt=Rt-t,则事件期的累计超额收益率CAR可以定义为:

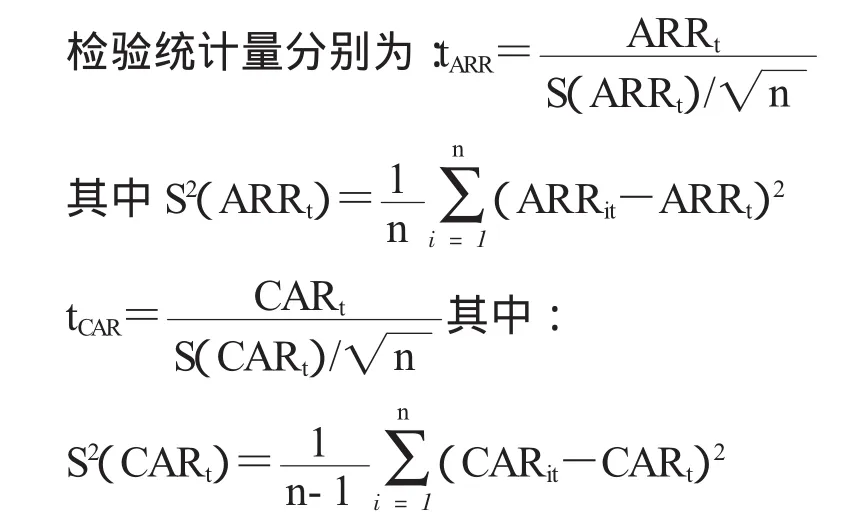

3、对 ARRt,CARt做统计显著性检验

检验假设 H0:ARRt=0,CARt=0

如果检验结果显著,则ARRt,CARt不是由于股价随机波动造成的,事件对股价有显著影响。

上式中,t∈[-20,20],如果事件发生对股价无影响,那么统计量tARR,tCAR服从自由度为n-1的t分布。给定显著性水平,就可以得到检验结果。

三、样本及数据选择

本文选取2006~2010年沪深两市上市公司控制权发生转移事件为研究样本。数据主要来源于中国并购统计年鉴;巨灵数据库以及CCER的协议转让数据库,上市公司的财务数据,则来自于WIND(万德)数据库。

为了使研究结果更加客观、有可信度,在研究上市公司控制权转移的市场反应时,本文只选择2006~2010年上市公司控制权转移时第一大股东发生变更的公司,同时,选择的上市公司应满足以下几个标准:

(1)控制权的转移必须是交易双方基于自愿原则并按市场规则操作的。因法律诉讼或其他原因而使交易一方被动成为控制方的予以剔除;

(2)金融行业的公司剔除在外;

(3)上市公司控制权转移数据不全的剔除在外;

(4)上市公司控制权已实现成功转移,且不存在以政府名义进行控制权转移或没有关联交易;

(5)在控制权发生转移前后,本文所选取的事件窗口期内有连续的交易;

(6)2006~2010年发生了股权协议转让的非ST、SST公司;

(7)如果在2006~2010年发生上市公司发生了控制权转移行为,以最后一次发生的控制权转移行为为准。

根据上述标准筛选,从沪深两市2006~2010年发生的953项股权转让交易中,得到有效样本164个。其中上海证券交易所94个,深圳证券交易所70个。

四、实证结果分析

1、总体市场反应

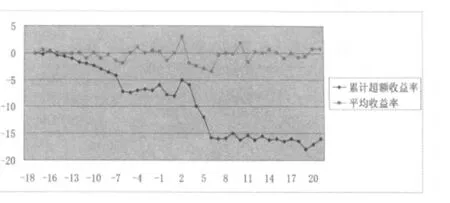

利用上面的公式计算沪深两市样本公司在事件期间内的累计超额收益率(图1),从中可以看出,全窗口期间(转移前20天到转移后20天)累计超额收益率下降达到了5%以上。但跟国外的相差较大,这可能是因为我国上市公司所处的市场和制度背景与国外不同(我国的控制权转移通常是政府主导)。

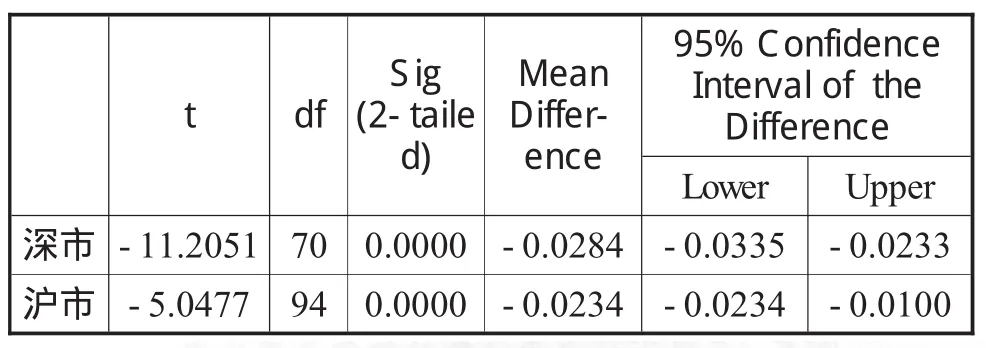

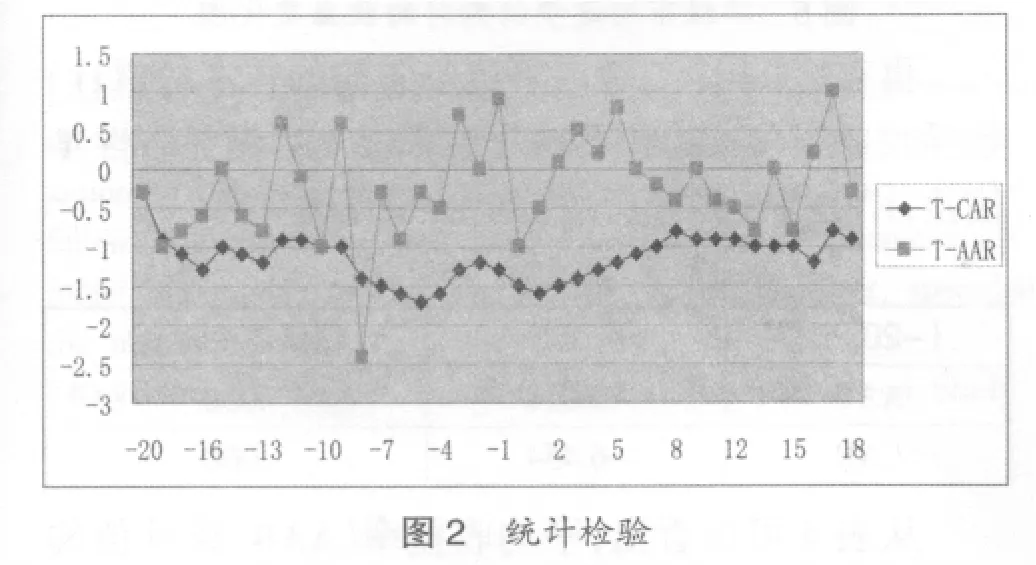

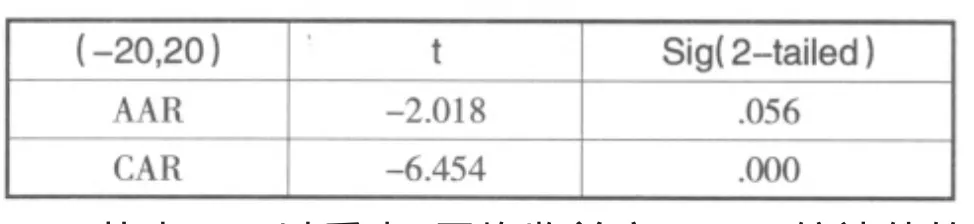

表1及图2是对样本公司在事件期间累计超额收益率CAR的T检验结果,从表中可以看出上述样本公司在事件窗口内的超额累计收益率通过了T检验,说明CAR是由于中国上市公司在控制权转移过程中可能有侵占行为而遭受谴责的结果。

表1 累计超额收益率(CAR)的T检验

图1和图2是全部164家样本公司控制权转移的市场反应的总体情况,从图中可以看出:

(1)对于全部164家样本公司而言,从平均收益率(AAR)来看,在(-20,20)区间内,样本公司的平均收益率(AAR)在(-20,20)基本上是围绕着 0波动,但大多数AAR是小于零的,有62%的AAR值小于零。AAR值在(-20,-7)波动比较大,随后AAR值波动比较平缓,但大多数值都小于零值。

(2)从累计超额收益率(CAR)来看,除了在前15天之前为正数外,其他的时间都是负数,且累计超额收益率(CAR)前20天一直呈现直线式的剧烈下降趋势。在(-1,20)区间内,累计超额收益率(CAR)都是负数,但波动比较平稳,可能是上市公司控制权转移的信息在(-20,-1)已经消化了,投资者对无偿划拨或协议转让方式已经没有反应了。

(3)图2中tcar曲线表明前述累计超额收益率含义的假设通过检验,累计超额收益率反映了事件本身对股价的影响。

总的来说,累计超额收益率(CAR)都是负数且在前20天一直呈现直线式的剧烈下降趋势,是因为我国上市公司控制权转移主要是无偿划拨或协议转让方式,这种控制权转移投资者总以为是一种寻租,导致累计超额收益率在控制权转移的前20天一直到转移后20天内几乎是呈直线下降趋势。

2、转让方式不同时的市场反应

我国上市公司控制权转移的方式有协议转让、无偿划拨、代理权争夺、要约收购、司法裁定、二级市场逐步收购、杠杆收购等等,而根据我国证券市场的实践统计,我国上市公司控制权转移的方式主要为协议转让、无偿划拨、二级市场逐步收购。之前的研究并未区分不同控制权转移方式下的市场反应,本文认为针对不同的转让方式进行分析。

1、无偿划拨方式的市场反应

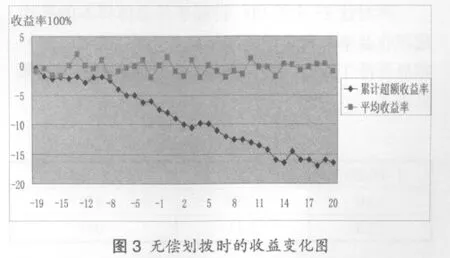

通过对2006年到2010年全部164家样本公司进一步分析,发现控制权转移方式为无偿划拨有46家样本公司,从图3可以看出:

在(-20,20)区间内,46家样本公司的AAR基本上围绕着0波动,且AAR是小于零的,有69%的AAR值小于零。而CAR除了在第14、15天有稍微的上升趋势外,一直呈现剧烈的直线下降趋势。

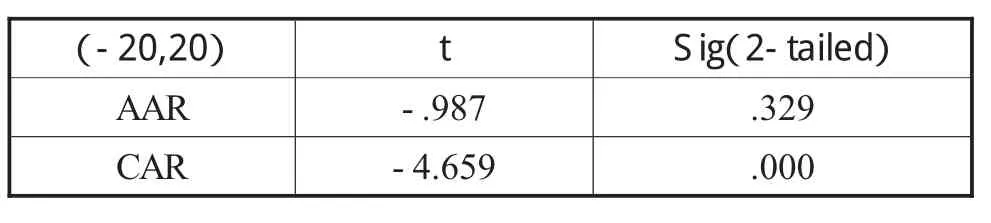

对采用无偿划拨方式进行控制权转移的46个样本做显著性T检验,通过EVIEWS处理后的输出结果见表2:从表中可以看出:平均收益率(AAR)统计值的概率为0.329,大于0.01,但累计超额收益率(CAR)统计值的相应的概率为0.000,显著的小于0.01。这就充分说明了采用当上市公司控制权转移采用无偿划拨交易方式时,控制权转移会给目标公司带来了负的市场效应。

表2 显著性检验结果

2、有偿转让时的市场反应

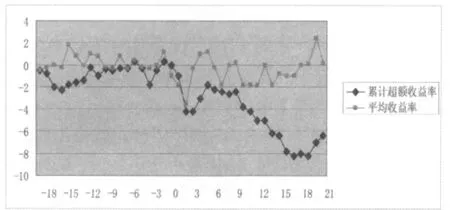

通过对2006年到2010年全部164家样本公司进一步分析,发现控制权转移方式为有偿转让有23家样本公司,从图4中可以看出,累计超额收益率(CAR)在(-12,3)期间呈曲折的上升趋势,随后又呈现出下降的趋势,CAR曲线波动幅度比较大,

CAR的值波动的比AAR值要剧烈,并从第-2天到第2天呈直线上升趋势,随后呈波浪状的缓慢下降趋势。

而平均收益率(AAR)在(-20,20)区间内,基本上是围绕着0波动,在-9天和-1天时AAR达到了0.004999和0.002416,随后AAR虽然也基本围绕着零值波动,但都小于-9和-1天时的值。

图4 有偿转让时的收益变化图

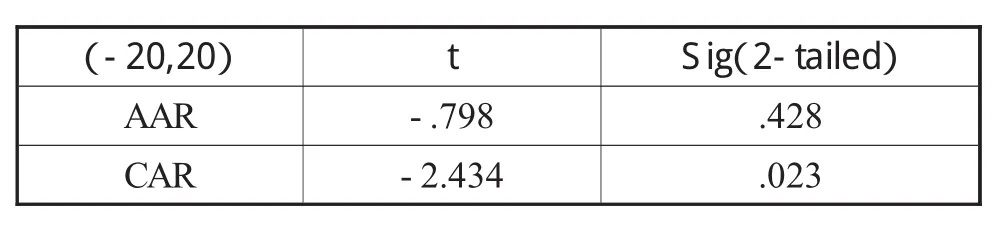

再对这23个控制权转移事件总体样本的平均超额收益率和和累计超额平均收益率在(-20,20)做显著性T检验,通过EVIEWS处理后的输出结果见表3:

表3 显著性检验结果

由表3可知,平均收益率(AAR)和累计超额收益率(CAR)统计值的相应概率为0.428和0.023,都大于0.01。也就是说,在事件窗口期(-20,20)日平均收益率(AAR)和累计超额收益率(CAR)与零相比都没有呈现显著性的差异,这充分地说明了,当上市公司在实施控制权转移时,如果采用有偿转让交易这种方式,投资者对市场反应不是很显著,即在二级市场上目标公司的股价波动性不大。

3、二级市场逐步收购的收益趋势

通过对2006年到2010年全部164家样本公司进一步分析,发现控制权转移方式为二级市场逐步收购有13家样本公司。从图5中可以看出,平均收益率(AAR)在(-20,20)区间内,基本上是围绕着0波动,波动幅度并不大,有34%的AAR值大于零。而累计超额收益率(CAR)在(-12,-8)区间内的值大于零,且在-8天后累计超额收益率(CAR)的值一直小于0,在(2,8)的区间内呈很快速的下降趋势,在(9,20)的区间内累计超额收益率(CAR)的值,一直在-15%以下,但呈平稳波动状态。

图5 二级市场逐步收购时的收益变化图

再对这13个二级市场逐步收购的样本的累计超额收益率(CAR)和平均收益率(AAR)做显著性T检验,EVIEWS处理后的输出结果见表4:

表4 显著性检验结果

从表4可以看出,平均收益率(AAR)统计值的相应概率为0.056,与0.01相比大五倍之多,因此,平均收益率(AAR)在(-20,20)的区间内的市场反应与零没有显著性的差异,但累计超额收益率(CAR)统计值的相应的概率为0.000,显著的小于0.01,因此,累计超额收益率(CAR)在(-20,20)的区间内的市场反应与零有显著性的差异,即显著性的小于零。这就说明当上市公司控制权转移的方式为二级市场逐步收购时,在一定程度上会给目标公司带来了负市场反应,尤其在(2,8)的区间内二级市场上反应强烈。

[1] Jensen M,Ruback R S.The market for corporate control:the scientific evidence.1983.11

[2] Jarrell,Brickle yand Netter.Private benefits of control:an international comParison[J].The Jurnal of Finance,ofrth-coming,1988

[3]Gaughan.Negotiated block trades and corporate control[J].The Journal of Finance,2002

[4]陈信元和张田宗.资产重组的市场反应——1999年沪市资产重组实证分析[J]经济研究,1999,(9):89-90

[5]冯根福.吴林江.我国上市公司并购绩效的实证研究经济研究[J],2001

[6]高雷和何少华上市公司控制权配置现状与效率研究[R].深圳:深圳证券交易所(研究报告),2005

[7]朱宝宪和王怡凯.上市公司控制权价值的实证研究[J].经济科学,2007,(3):127-129

[8]徐晓东,陈晓悦.第一大股东对公司治理、企业业绩的影响分析[J],经济研究,2008,(2):66

[9]何炜,王孟怡.上市公司管理层股权激励的决定因素研究[J].长沙.财务与金融,2011(2)

[10]张新.并购重组是否创造价值?——中国证券市场的理论与实证研究[f].经济研究,2008,(6):20-29