国药一致:中期向上形态确立等

国药一致:中期向上形态确立

两广一体化布局的逐步完善。公司商业的快速增长得益于两广一体化布局的逐步完善,广西区域在品种一体化采购下增速更加显著。我们判断在未进行新一轮招标之前,商业毛利率整体维持稳定。预计头孢业务去年四季度基本处于底部,今年趋势向上,公司“万庆+致君”的一体化模式具有较强的竞争力;止咳药业务在新品种的带动下也将保持稳定增长。

一季报大幅超预期。公司一季度分别实现收入、净利润42.75亿元、1.22亿元,同比增长21.2%、39.6%,大幅超出此前预期。公司费用控制良好,报告期发生营业费用、管理费用1.16亿元和7637万元,同比均有小幅下降,推动销售费率、管理费率同比下降0.6%、0.5%,是净利润大幅增长的重要原因之一。不过目前资产负债率为80.9%,虽略有下降,但仍处在较高水平。

拟5600万元收购江门仁仁药业100%股权。仁仁药业2010年实现收入约2亿元,是江门地区龙头医药商业企业,对公司深耕两广纯销具有重要意义,将完善公司深度纯销网络。预计公司后期仍会加强其他二三线城市的医药商业整合。

操作策略:公司是国药集团旗下的重要的医药流通企业,国药集团未来的医药商业整合或将以公司为主,故重组预期强烈。二级市场上,该股中期向上形态已经确立,关注。

紫光古汉:多头趋势仍未改变

公司产品积淀深厚。古汉养生精具备成为全国性养生品牌的潜质,属A股市场中的稀缺资源,值得重点关注。古汉养生精取自汉代《养生方》,拥有丰富的文化底蕴和养生功效,而湖南20余年的临床应用更是为其赢得了消费者广泛的好评与认可。

未来古汉养生精的市场空间将更加广阔。最近2-3年古汉养生精的市场表现一直较好,2011年含税收入已突破3亿。考虑到古汉养生精的绝大收入都来自省内,且拥有2000多年的历史传承及20余年赢得的市场口碑。公司也将持续加大古汉养生精专卖店和专柜体系的建设维护品牌形象。拉动终端销量促进古汉养生精在省内的增长;而重庆专卖店的开设已开启古汉养生精的全国推广之路,与三皇集团在香港的合作更是为古汉养生精的全球推广打下了基础。

聚焦主业,加强管控。公司更换了领导层后,坚定了以“古汉养生精”为核心聚焦中药保健领域的发展战略,不断剥离非核心资产,同时加强内部管控,重塑应收账款管理,降低公司财务风险,提高公司收入质量。目前公司主导产品古汉养生精基本采用先款后货的销售方式,应收账款占收入比重逐年下降。

操作策略:公司以中药为主,兼营西药,产品具有垄断优势。二级市场上,该股兼具重组概念及良好的业绩预期,故备受资金推崇,目前已成功踩稳年线,且多头趋势仍未改变。

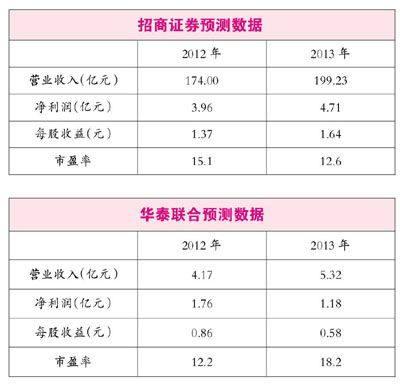

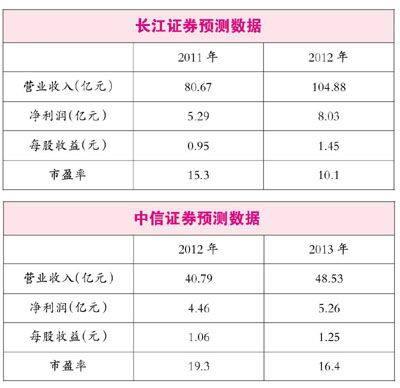

华泰证券:创年内新高 后市或再攻坚

佣金率宣告企稳,市占率降幅趋缓。在去年初各地实行佣金率管制后,去年一季度成为华泰证券佣金率低点,逐季回升态势明显。截止今年一季度公司股基佣金率为0.0776%,不仅远高于去年同期水平,也略高于2011年全年。在地方协会持续监管以及公司融资融券业务快速发展的双重推动下,公司佣金率基本宣告企稳。同时经历两年下滑之后,华泰证券经纪业务市占率降幅逐步趋缓,今年一季度股基市占率为5.4%,与去年四季度大致持平。此外,公司今年一季度自营业务收益3.46亿元,同比增1倍。

整合正效应将逐步释放。华泰证券前两年的经营重点基本落在与华泰联合的业务整合上,包括经纪、投行、研究咨询及各类新业务都受到一定拖累。不过随着整合进入中后期,其正面效应已开始逐步释放。公司今年一季度融资融券余额增至38.65亿元,市占率提高1.3%,其原因就在于原华泰联合营业部并入华泰证券之后,这些原本无法从事该业务的营业部融资融券规模迅速扩张。同时,公司经纪业务份额降幅趋缓,可能也预示着该业务整合渐入佳境,随着各业务条线整合逐步完成,华泰证券经营和业绩有望重回正轨。

操作策略:尽管公司近年来业绩持续下行,估值一路攀升,但随着行业的复苏,公司业绩存在回稳预期。二级市场上,该股近日放量大涨,并创出年内新高,关注。

双塔食品:资金频频介入 后市看高一线

上半年或获1600万补贴。去年四季度1600万补贴款没有按时发放,原因有二,一是公司申请的比较晚,二是政府换届耽搁,目前,政府领导班子已于今年2月份调整完毕,拖欠的补贴款上半年将全部到位,而公司日前公告向上修正1季度业绩预测增速至50-70%,就是因为收到部分政府补贴款所致。

逐步获得品牌溢价。目前粉丝行业尚没有全国强势品牌,由于行业非常分散,此时适当加大广告推广力度,将有助于占据品牌制高点,形成知名度和美誉度的先发优势,逐步获得品牌溢价,摆脱低水平的价格竞争。公司去年曾准备在中央台打广告,但考虑到效果有限果断放弃,2009年时公司也曾在广东、湖南、山东等地方卫视投放广告,今年广告计划还没定。

考虑到目前公司收入规模仅有6亿,净利润仅7千万,我们认为单纯地在央视砸广告持续性差,广告的投放可根据重点市场的年度开拓策略来进行,每年2个重点省即可,同时应与当地经销商的地面促销活动形成默契的配合,以起到最大的宣传作用。此外,在媒体投放方式上,既可以是电视也可以是楼宇、地铁广告。双塔具备较强的资金实力,通过广告带动营收是可行的。

操作策略:公司基本面良好,且存在整合行业资源的可能性。二级市场上,该股楔形上攻,资金频繁介入,目前处于前期大级别箱体上轨,向上突破只是时间问题,关注。

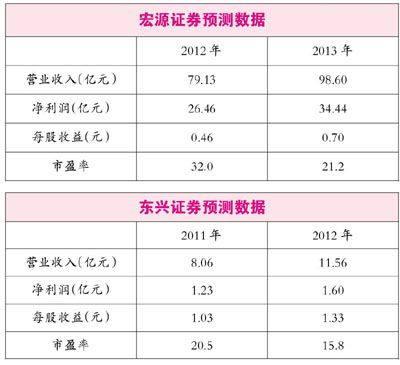

江河幕墙:高估值不改上涨逻辑

收入增速开始反弹。公司2012年1季度实现营业收入11.67亿元,同比增长36.37%;毛利率上升至36.10%,不过管理费用率同时上升至12.9%,销售费用率上升至3.48%,导致公司净利率下降至1.84%。公司实现净利润2146万元,同比增长56.89%。公司一季度经营性现金流净流出达到7.2亿元,主要年初相应运营资金投入增加所致,我们认为后期公司的现金流状况会有所改善。

今明两年迎来高速增长的拐点。公司在2010年新增订单85亿元,2011年新增订单104亿元,总计将近190亿元的订单中的大部分将在2012年和2013年释放。根据估算,截止到2011年底,之前承接的订单中有120亿元左右结转到今明两年结算。

此外,当前国内通胀形势已经不再严峻,而在国际上美国经济已经显示复苏迹象,其建筑市场容量巨大,其他新兴国家市场受金融危机影响较小,增长潜力也较大。我们预计公司2012年新接订单有望达到160亿元,在新接订单与结转订单的共同作用下,公司2012年的收入增速有望超过40%。

操作策略:公司是建筑幕墙系统的佼佼者,尽管目前估值较高,但随着业绩的释放,估值有望回归正常区间。二级市场上,该股因分红出现“见光死”现象,不过并未破位,可视为正常回吐,依然关注。

骆驼股份:龙头领涨行情或将显现

规模经济效应开始体现。骆驼股份2012年一季度年实现收入9.39亿元,同比增长16%,实现净利润1.11亿元,同比增长27%,对应EPS为0.27元,高于我们0.22元的预期。公司一季度综合毛利率为22.2%,比上年同期的21.1%有所提升。

募投项目有效提升产能。公司目前已经运行10条拉网式产线,对应产能1000万KVAh(2011年整体出货量在900万左右),其中募投项目已经完工59.13%,预计2012年将再有效投入200万KVAh产能。此外,公司年报披露子公司华中公司将在2012年投入两条生产线运行,预计公司2012年合计有效产能将达到1400万KVAh,有效缓解目前的产能瓶颈。

新一轮行业整顿见效。根据我们了解的信息,1月份受春节因素的影响,公司销售收入仅占一季度的20%左右。随着工信部《行业准入条件征求意见稿》的公示以及环保部新一轮环保核查的展开,行业违规生产的现象已经得到有效遏制。2012年2、3月份公司产品再次出现供不应求的局面,预计单月销售收入均在4亿元左右。

操作策略:公司是铅酸蓄电池行业龙头,行业整风运动将凸显公司的龙头地位,产能及产品定价能力将持续上升。二级市场上,该股触及箱体上轨,具备突破的动能,关注。