当前人民币汇率与我国物价水平的联动性探讨

崔斌

当前,人民币汇率不断走高,国内通货膨胀压力长期持续。汇率和物价作为一国货币对外和对内价值的体现,对一国经济目标的实现具有重要的参考意义,历来受到各国政府和金融机构的广泛关注。随着全球经济金融形势的不断演进,尤其是在人民币国际化和国内实体经济结构转型都处在重要探索和转型期,我国汇率政策和货币政策的矛盾不断突出,探讨人民币汇率与我国物价之间的联动关系,对金融机构在复杂多变的国内外经济金融运行形势下,准确把握市场走势,及时制订应对策略,具有重要意义。

人民币汇率与国内物价关系的互动机制

汇率与物价水平反映一国货币对外和对内的价值,关系到一国的汇率政策和货币政策的制订,在一定程度上反映宏观经济的运行情况,反过来,汇率和物价水平的政策目标能够指导宏观经济的运行。同时,汇率与物价水平之间的联系又千丝万缕,这增加了政策的难度和研究的复杂性。因此,有必要首先理清汇率与物价水平的互相影响机制,并在此基础上探究我国人民币汇率与物价水平的相互影响程度及背后的深层次原因。

早在16世纪,西班牙的萨拉门卡学派(Salamanca School)就开始了对汇率与物价水平关系的探讨。当时,西班牙因掠夺了大量金银而导致国内物价急剧上涨,该学派通过研究物价水平上升与货币对外贬值的关系指出,汇率对铸币平价的偏离是由货币购买力的变化决定的,这就是购买力平价理论的渊源。随着货币制度的变迁,以及世界经济一体化进程的不断推进,购买力平价理论不断完善,即使在纸币流通制度下,仍然占有很高的地位,这成为分析汇率与物价水平之间关系的理论基础。

购买力平价理论指出,两国物价水平在汇率的决定中起到重要作用。由于购买力平价没有得到经验研究的有力支持,后续的探讨在此基础上进行延伸,指出汇率不仅是由货币因素决定的,也包括真实经济因素,即汇率不仅取决于本外币的供求,也取决于国内外商品生产结构的变化(如生产率的变化、经济发展的不平衡因素等),汇率不能独立于外国的经济行为或政府政策。因此,在探讨人民币汇率与国内物价关系时,不仅要加入货币因素,也要更加注重真实经济因素产生的影响。

物价水平的变动会导致汇率的变动,反过来,汇率的变动也会影响物价水平。早在1935年,英国经济学家爱因齐格(P. Einzig)就指出,汇率变动会影响价格水平。美国经济学家保罗·克鲁格曼(Paul R. Krugman)也认为,汇率的大幅波动会导致贬值国家通货膨胀,升值国家通货紧缩。此外,汇率变动会引起以外币计算的出口价格、以本币计算的进口价格的改变,引起贸易品与非贸易品相对价格、贸易品对外相对价格的改变,产生资源再分配和支出转换效应,影响贸易伙伴双方的商品供给和需求,进一步影响双方的价格水平。汇率对物价水平的影响,主要涉及汇率传递效应的研究。

在固定汇率制度下,由于一国的汇率固定,其他国家的物价水平的变化会因为固定汇率而导致输入型通货膨胀或通货紧缩,所以一国的货币制度不能独立于其他经济体;而在浮动汇率制度下,一国相对另一国货币价值的变化,可以通过汇率的波动屏蔽其他国家货币政策对本国的影响,但汇率的变化会通过其他途径影响国内的物价水平,这就是汇率传递效应。具体来说,对于小国开放经济,由于是物价的接受者,汇率和国外物价水平的变动会全部传递到国内经济中,如上世纪90年代的博茨瓦纳;对于大型工业化开放经济,由于国内外产品的不完全替代,汇率传递效应是不完全的;对于像中国这样的半开放经济,汇率传递效应会因经济开放度的不同而不同。

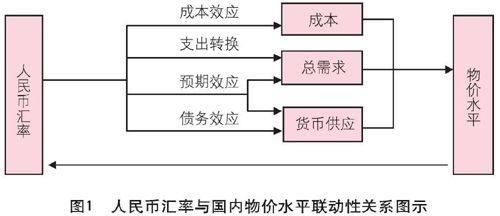

自布雷顿森林体系崩溃以来,国际货币市场的剧烈波动,以及越来越多的国家采用浮动汇率制度,使得汇率传递效应的研究大幅增加。本文综合现有研究,以人民币升值为例,总结出人民币汇率变动影响我国物价水平的几种机制如下:

一是,成本效应。人民币升值,会造成我国进口商品本币价格的降低。一方面,由于我国的进口品中,能源、原材料、燃料等初级产品所占比重较大,进口商品价格的下降,意味着进口原材料和中间产品价格的下降,从而降低以这些材料作为投入的生产成本,最终在一定程度上带动物价水平的下降。另一方面,进口品价格的下降,推动居民生活费用的下降,从而导致在名义工资不变的情况下,实际工资上升,生产厂商会减少劳动力的名义工资或者降低名义工资增长速度,进而又会推动货币生产成本和居民生活费用的降低,如此循环往复,最终使出口商品和进口替代品乃至整个经济的一般物价水平下降。

二是,支出转换效应。人民币升值,会使得进口商品本币价格降低,国内消费者将用进口品替代国内类似产品的消费,使国内进口替代品的需求下降,降低进口替代品的价格,间接降低消费品价格,进而促使国内一般物价水平的下调。同时,人民币升值促使出口商品外币价格的上升,使得国外对本国产品的需求下降,出口减少,进一步降低本国的总需求,推动物价水平下降。在国内对进口商品的需求弹性较高或者进口数量增加程度大于价格的降低程度,以及外国对本国需求产品的弹性较高或者出口的降低程度大于价格的上涨幅度下,人民币升值对物价水平的影响程度会增大。

三是,预期效应。预期效应具有一定的复杂性和持续性,不同主体的预期产生的效果不同。在预期人民币持续升值的情况下,对生产者来说,升值预期作为一种特殊的生产成本,被纳入生产函数,影响生产者的生产积极性;对消费者来说,升值预期会减少或推迟消费;而对国际投机者来说,预期人民币升值会导致大量投机资本涌入,虽然我国资本账户并未完全开放,但仍会加大央行购买外汇、投放基础货币的压力,从而被动增加货币供给。由此可以看出,人民币升值预期对前两者的影响是减小物价上升水平,而对后者的影响是增大物价上涨压力。

四是,债务效应。人民币升值后,偿还等量外债所需的人民币减少,从而有助于减轻外债负担,提高国内有效需求,总需求的增加对国内物价水平具有潜在拉升和推进作用。

由上面的分析可知,人民币汇率升值,通过成本效应、支出转换效应、生产者和消费者的预期效应,能够降低物价,而通过投机者的预期效应和债务效应反而能够加大物价上升压力。汇率对我国物价水平的影响,需要进一步的研究和分析,以确定哪种机制占主导。

综上,物价水平决定汇率,汇率变动影响物价,在理论上建立起物价水平与汇率互相联系的动态关系,成为本文进一步分析人民币汇率与物价水平联动性的基础,如图1所示。

人民币汇率与国内物价关系的测度及探讨

正如上文分析,人民币汇率与国内物价水平之间存在因果关系,物价水平决定汇率,汇率影响物价,同时,两者影响经济体其他变量并由其他变量决定。

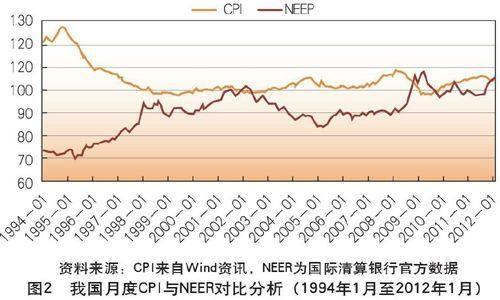

图2展示了1994年1月至2012年1月,我国CPI数据与人民币名义有效汇率(NEER)的相互关系。从中可以看出,CPI与NEER整体上存在一种相反的走势关系,二者间存在一定的联动性。实际上,按照购买力平价理论,物价上升,本币贬值,而按照汇率的传递效应理论,人民币汇率升值,最终会抑制国内物价水平的上涨。因此,CPI反映的物价水平和以NEER反映的对外人民币币值之间存在负相关关系。

为进一步探讨人民币汇率与物价关系的联动性,也如上文所分析,本文将当前我国经济运行中反映实体经济运行的基本因素,纳入分析探讨的范畴。在此基础上,本文考察了反映物价水平的进口商品价格指数(IPI)、工业品出厂价格总指数(PPI)、国内消费者物价指数(CPI),以验证汇率与物价的联动性是否会沿流通链条出现增减。同时,IPI在一定程度上代表国外的价格,PPI反映国内竞争者的价格水平,在一定程度上都会影响最终消费者面临的价格水平。

此外,由于以石油为代表的能源产品在我国的进口贸易中占据重要地位,石油已经成为世界各国争夺的焦点,因此成品油进口价格反映了国外的物价水平并代表外部供给冲击。进一步地,国内产出缺口和货币供应量会反映国内的需求冲击和国内的货币政策情况。

在此基础上,笔者研究了上述指标在1996年1月到2011年12月间的月度变化情况,通过对192组月度数据的综合分析,发现:

第一,人民币汇率对我国物价水平具有一定的传递效应,但这种传递效应较弱。人民币汇率升值,能够抑制物价水平的上涨,但这种作用很微弱且滞后性较大,特别是对消费者物价水平,滞后两年后仅有6%的降低程度。所以总体来说,汇率对物价的传递机制中,成本效应、支出转换效应和部分预期效应占主导,使得人民币升值能够降低物价水平的上涨。而消费者物价指数对汇率变动的分析结果说明,在短期内,人民币升值能够增大投机者的预期效应和债务效应,反而加大了物价上涨压力,但随着时间的推移,这种效应很快就被其他效应掩盖。毕竟我国资本账户的管制仍然很严厉,使得人民币并不是投机者的良好选择,而且我国的对外债务相对规模还算较小等,这些都导致预期效应和债务效应不明显。

第二,人民币汇率对物价水平的传递效应沿商品流通链条逐渐减弱。人民币汇率的变动对进口物价指数、工业品出厂价格指数以及消费者物价指数的传递效应依次约为60%、30%、6%,传递效应逐渐减弱。人民币汇率的变动首先通过进出口贸易影响我国的进口价格,进口价格的变动通过生产厂商的投入等影响工业品出厂价格,由于流通链条的加长,进口贸易产品在最终消费品中所占的比重逐渐减弱,使得汇率变动对消费者物价水平的影响最弱。

第三,人民币汇率的决定具有一定的复杂性。国内物价水平变动对汇率变动的弱解释力,说明人民币汇率的决定不是简单的购买力平价决定的,还有更多的解释因素需要挖掘。这也从侧面验证了对内通货膨胀犹存与对外人民币升值高企现象并存的可能性,国内物价水平的变动由于经济的复杂性以及世界经济联系的紧密性等,导致其对汇率的最终影响甚微。

第四,分时段的分析表明,人民币汇率的传递效果在汇率改革之后大大增强。2005年7月的汇率改革后,人民币汇率对国内物价的传递效应增强,特别是对消费者物价指数的影响,这不同于发达国家发生的情况。首先,这是与2007年开始的金融危机有关。金融危机发生后,各国为了挽救经济增速的放缓,快速走出危机阴影,大量增加货币的供应量,改变了以前通货膨胀稳定的局面。其次,经济越开放,进口和出口对国内消费影响越大,从而汇率变动对国内一般物价水平的影响越显著。汇率改革以来,我国经济开放度不断提高,进口规模不断增大,进口品对居民消费的影响日益显著,使得人民币汇率的变动对消费者物价的传导效果增强。最后,汇率传递效果的增强可能与经济周期有关。从2000年开始,我国经济走出了上个世纪90年代的低谷,虽然受到金融危机的影响,但我国经济仍然保持了8%的增速,经济的稳定发展提高了汇率传递效果。

对策建议

针对人民币汇率与我国物价水平的关系,为在经济发展中有效把控人民币汇率调整和国内通胀治理,本文提出如下建议:

第一,通货膨胀的治理不能依赖于人民币的加速升值。首先,人民币升值对国内物价水平的影响有限。汇率对物价的传递效应因为传递链条的加长而逐渐减弱,同时,各种作用机制的复杂性使得这种传递效应带有很大的不确定性。其次,人民币升值对国内物价水平的影响滞后期较长,特别是汇率改革之后,汇率对物价的影响滞后期上升至三年左右。因此,人民币加速升值并不能使国内通货膨胀局面在短期内缓解。最后,我国通货膨胀压力更多的是来自自身的因素,如经济增长、流动性过剩等,因而通过人民币汇率升值治理国内通货膨胀压力的想法欠缺实现条件。

本文认为,可以实行稳定、可信的货币政策,以稳定通胀膨胀预期,也可降低汇率对国内通货膨胀的传递效果,隔绝部分国外部冲击对国内造成的通货膨胀压力。

第二,人民币升值并不能解决我国当前的巨额贸易顺差。我国当前巨额贸易顺差的产生,是多方面因素综合作用形成的。传统的支出转换机制指出,汇率的变动能够全部传递到进出口价格上,从而汇率的变化能够纠正外部失衡。但是本文分析认为,汇率的价格传递效应是不完全的,其他国家要求人民币升值并不能改变我国当前巨额“双顺差”的局面,其他各国应该从其他方面寻求解决办法。

第三,要更加注重货币政策与汇率政策的协调性和灵活性。虽然人民币汇率对物价的传递效果有限,为货币政策的独立性提供了支持。但仍不可否认,汇率对物价的影响是显著的,特别是汇率改革以来,汇率对物价的影响不断增强。我国在制订汇率政策和货币政策时,要充分权衡各方利益,综合考虑各种作用机制,选出适合的货币政策和汇率政策组合。由于我国还是发展中国家,各项体制不健全,稳健的货币政策仍是首选,同时,渐进有序的调整汇率政策也是适合当前我国国情的。

第四,资本账户的开放仍要循序渐进,稳步推进人民币市场化进程。资本账户循序渐进的开放,有利于防止投机效应影响汇率对国内物价的传递效应。在汇率没有完全市场化之前,资本账户的适当管制有利于维护人民币币值的稳定。只有人民币实现市场化之后,才可以完全放开资本账户。这样人民币汇率的波动可以在世界范围内得到平抑,对一国双边汇率的变动不至于引起人民币总体价值的较大变动。

(作者单位:中国人民银行南京分行)