外资以“协议控制”形式入境的相关问题分析

吴汉铭

摘要:外资采用协议控制模式入境最初源于突破境内产业政策限制,但当前此模式已呈泛化趋势。境内民营企业采用协议控制模式,一方面可顺利境外融资,另一方面又可规避境内对关联并购的审批。该模式尽管有助于化解民营企业融资难的问题,但增加了外汇流入和结汇的压力,亟需相关政策完善。

关键词:协议控制;特殊目的公司;关联并购

JEL分类号:P45中图分类号:F832文献标识码:A文章编号:1006-1428(2012)04-0104-03

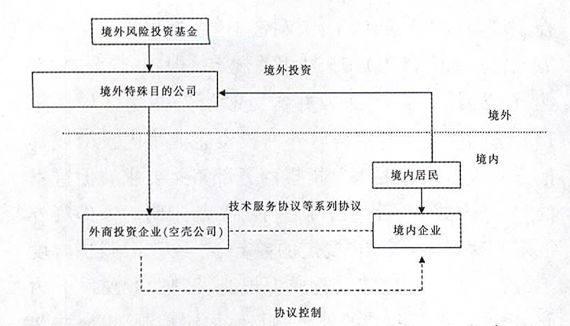

“协议控制”,是指境内外投资者通过设立离岸控股公司来控制设在境内的外商独资企业,并由该外商独资企业通过独家服务合作协议和一系列协议,控制境内中资企业,并将该境内中资企业利润转移至外商独资企业,最终转移至境外离岸控股公司的系列关联公司运营模式。由于此模式由新浪网境外上市时首先采用,其后国内互联网公司境外红筹上市竞相效仿(如网易、搜狐、盛大等),故又被称为“新浪模式”。外资采用协议控制模式入境最初源于突破境内产业政策限制,但当前在对外资准入不设限的领域,也发现“新浪模式”的踪迹,此模式已呈泛化趋势。本文基于实例,拟通过“解剖麻雀”,深入分析“新浪模式”的公司架构、运营模式及对我国外资外汇政策的影响,并提出相关政策建议。

一、案例

美籍华人Z拟在境内经营汽车租赁业务(汽车租赁行业实际上对外资无市场准入限制),但z也设计了复杂的“新浪模式”来应对我国的外资外汇政策。A公司由Z于2008年设立于开曼群岛。经两轮私募融资,引入境外风险投资基金。A公司成立后,即于当年来华投资设立B公司,B公司名为信息技术公司,但实际无具体经营业务,系空壳公司。B公司以技术采购名义资本金结汇,结汇所得人民币资金实际借款给境内居民Z之父,Z父再以该笔借款设立C公司,C公司有实体经营,从事汽车租赁业务。此后,B公司多次以技术采购名义资本金结汇,结汇所得人民币资金最终流向C公司,用于C公司购买汽车等实际经营。

另一案例是境内居民个人在境内经营幼儿教育、娱乐行业,根据《外商投资产业指导目录》的规定,也系外资允许类行业。但境内居民个人通过在境外设立特殊目的公司,引入境外风投基金融资后并不采取外商直接投资境内实体公司的方式,而也采取协议控制模式进行运作。即先返程投资设立空壳性质的投资咨询公司,将投资咨询公司资本金以各种名义结汇后注入形式上无股权关联,但实为同一人控制的境内实体公司。

综合上述两案例,协议控制的公司架构大致如下:

二、境内企业以协议控制模式境外融资并入境的原因分析

(一)符合境外会计准则要求,境外特殊目的公司可顺利融资

根据美国会计准则中“可变利益实体”(VariousInterests Entity,VIE)规定,尽管一个实体与另一实体无股权控制关系。但前者的收益与风险完全取决于后者,则前者构成后者的可变利益实体,这时双方财务报表应当合并。“协议控制”的核心是采用合同控制而非直接股权收购或资产收购。合同控制一般由多个协议组成,包括但不限于排他性的管理咨询或技术服务协议、股东表决权协议、股权质押协议、借款协议等。通过上述协议安排,表面上看从事实体经营的境内企业仍是独立的内资企业,但事实上该企业的一切经营活动均被外资空壳公司——境外特殊目的公司所控制。这样,境内企业成为境外特殊目的公司的可变利益实体,根据美国会计准则关于VIE的规定,境外特殊目的公司尽管无实际经营,但通过合并财务报表,以境内实体企业为卖点,可顺利在境外融资并上市。

(二)规避国内产业政策对外资市场准入的限制

商务部发布的《外商投资产业指导目录》对外资准入行业划分了“鼓励类”、“允许类”、“限制类、“禁止类”四个不同的领域,某些行业、某些领域严格限制甚至禁止外资市场准入。《关于外国投资者并购境内企业的规定》(商务部等六部委令2006年第10号,以下简称10号令)第四条规定:“禁止外国投资者经营的产业,外国投资者不得并购从事该产业的企业”。“协议控制”是在此政策下的一种规避手段,它避免了采取股权收购或资产收购,而是通过合同绑定的方式控制境内企业实际经营。如该模式的首创者新浪网境外上市时,就是因为国内禁止外商介入电信运营和电信增值服务但可以提供技术服务的规定才采取了“协议控制”模式,通过在境内设立外资技术服务公司协议控制境内实际经营的新浪网实现资产注入到境外特殊目的公司的目的。这应该是外资以“协议控制”模式入境的最初动机。

(三)规避商务部对关联并购的审批

如上述案例所示,当前“协议控制”模式不仅在外资准入受限领域被竞相采用,在准入不受限领域也被使用。境内实际控制人通过境外特殊目的公司境外融资后。为何不采取直接返程投资并购境内实体企业,继而可合法合规地通过资本金结汇,将结汇所得人民币资金供境内实体企业使用,而要采取协议控制模式,以各种虚假名义进行资本金结汇供境内实体企业使用呢?须知,采用后者,在后续使用融入的外资时,必然面临资本金违规结汇的风险。外资(境内实际控制人)为何冒违法受罚的风险,而采取协议控制模式?其中原因在于境内实际控制人旨在规避10号令关于关联并购的规定。10号令第11条规定:“境内公司、企业或自然人以其在境外合法设立或控制的公司名义并购与其有关联关系的境内公司,应报商务部审批,”即关联并购必须经过商务部而非地方外资、商务部门审批。在返程投资案例中,一般从事实体经营的境内企业设立在先,境外特殊目的公司设立在后(境外特殊目的公司需要以境内实体企业为卖点在境外融资),因此境外特殊目的公司拟收购境内实体企业,即使该企业所处行业对外资不设限,仍应受此条款规范而需报商务部审批。同时,《关于完善外商投资企业外汇资本金支付结汇管理有关业务操作问题的通知》(汇综发[2008]142号)规定“外商投资企业资本金结汇所得人民币资金不得用于境内股权投资”,也堵住了境外特殊目的公司通过新设外商投资企业间接收购境内实体公司的路径。这样,在上述政策效应叠加之下,外资直接收购需报商务部审批。耗时较长且较难获核准,间接收购之路又被堵住,故只能选择形式上无股权关联的协议控制模式。由于设立外资投资咨询类企业无需具体项目的立项,较易获得地方商务部门的批准,且对企业注册资本无规模限制,可将大额资本快速注入,故对急需将境外募集资金汇入使用的境内实际控制人而言,其最便利的资金运作方式为:先快速设立注册资本较大却又无实际经营业务的外资空壳公司,实现“引资入境”,后再以各种名义,将该外资空壳公司资本金结汇所得人民币资金实际拆借给被协议控制的内资企业使用。

三、境内资本以协议控制模式引入外资的利弊分析

(一)负面效应

1、规避外资准入的政策管制。上文已述协议控制模式下,由于外商投资空壳企业与境内企业间不存在资产或股权并购,可成功绕过10号令、《外商投资产业指导目录》等对外资市场准入的限制。同时,由于新近颁布的《国务院办公厅关于建立外国投资者并购境内企业安全审查制度的通知》(国办发(2011)6号)中的“并购”也是指股权并购或资产并购,并不包括协议控制,外资若以协议控制模式入境,也可规避国办发(2011)6号的管制。协议控制模式已成为我国外资管制政策的“暗道”。

2、增加外汇流入与结汇压力,进一步加剧外汇收支失衡。境内民营资本采用协议控制方式,一方面由于VIE结构实现财务并表,可顺利从境外大量融资,另一方面又可无限制地快速在境内投资使用,可谓两头得利,“内外通吃”。而当前,商务部等上游外资管理部门对外资以协议控制架构入境的合法性未明确表态,默认助长了协议控制模式日益泛化,使得协议控制模式从最初为规避国内产业政策限制而不得以采用的政策规避手段发展为各类民营资本从境外融资并快速入境使用的捷径。当前,各类民营资本对此竞相效仿,纷纷从境外融资,而此种架构下所融入的外资必然要以各种名义资本金结汇的方式将结汇资金投入到境内实体项目中,客观上必然带来违规结汇,给外汇局控制外汇流人和结汇规模带来巨大压力。尤其是在当前本币升值、境内外本外币正向利差以及境内货币政策紧缩、民营企业融资难等宏观背景下,境内民营资本境外融资的动机更为强烈,协议控制模式下的外汇流入及结汇规模不容忽视。

(二)正面效应

从微观上说,境内企业以协议控制模式境外融资并入境使用,缓解了企业融资难的困境,有利于推动企业发展。上述两个案例中,境外融入的外资,结汇后也确实投入到境内实体项目的生产经营,并不用于股市、楼市等投机套利。因此,这部分外资尽管结汇过程违规,但毕竟不属严格意义上的“热钱”,而是用于实体项目的长期投资经营。

四、政策建议

(一)统一外资政策对“协议控制”的调整口径

《关于境内居民通过境外特殊目的公司融资及返程投资外汇管理有关问题的通知》(汇发(2005)75号)规定“返程投资”包括“境内居民通过境外特殊目的公司在境内设立外商投资企业及通过该企业购买或协议控制境内资产”,确认了协议控制也系返程投资的一种方式,适用汇发(2005)5号相关规定。但10号令对“并购”的界定仅限于“股权并购”或“资产并购”,尽管第11条规定“当事人不得以外商投资企业境内投资或其他方式规避前述要求”(指报商务部审批要求),但这里的“其他方式”是否包括“协议控制”却未明确。外资外汇政策对“协议控制”规定的差异,导致政策调整力度不统一,“协议控制”日益成为规避管制的“捷径”。为此,建议扩张“并购”的外延,明确“协议控制”也属并购的一种形式,适用10号令第11条、国办发(2011)6号等相关规定。这样一方面可有效维护境内产业政策、安全审查政策的实施,另一方面可从源头上遏制境内资本境外融资的冲动,舒缓当前外汇流入的压力。

(二)明确“协议控制”适用范围

如上所述,当前“协议控制”模式有泛化趋势,已脱离原先规避外资准入限制的轨道而被广泛运用于各行各业。因此,建议外汇局协商商务部等外资主管部门明确“协议控制”适用范围,对于存在行业准入限制以及恶意规避相关政策监管的,境内企业不得采用该模式。

(三)加大资本金结汇检查力度,及时发现违规结汇行为

“协议控制”模式下,外资空壳公司必然要通过资本金结汇方式将所融外资投入到境内实体公司运营。检查发现,此类情况下结汇名义五花八门,不乏虚假违规结汇。在现有资本金结汇管理政策框架下,该模式虽可规避前端相关审批要求,却无法摆脱后端资本金违规结汇的境地。因此,这就要求外汇局加大非现场及现场检查力度,及时发现此模式下的违规结汇行为,遏制境内民营企业借此渠道境外融资的冲动。近期《国家外汇管理局综合司关于完善外商投资企业外汇资本金支付结汇管理有关业务操作问题的补充通知》(汇综发(2011)88号)下发后,进一步提高了关于发票真实性审核的要求,有助于遏制此类企业以虚假名义结汇。

(四)发展国内资本市场,化解中小民营企业融资难的困境

境内企业通过“协议控制”模式境外融资的原因之一在于境内对民营企业的制度性歧视造成融资困难,无法融入足够资金以发展企业。为此,建议完善资本市场基础制度,进一步健全包括主板、中小企业板、创业板、场外柜台交易市场、产权市场在内的多层次资本市场体系,吸引优质创业型企业和中小企业在境内上市融资,鼓励资本主动留在国内,从而削弱境内企业以“协议控制”模式境外融资的根基。

(责任编辑:尚荣)