全球经济复苏“温差”变化背景下货币政策的外溢效应

课题组

摘要:本文主要运用国际上较为通行的结构向量自回归模型,研究经济复苏不同步背景下,全球主要夹行货币政策的外溢效应。研究显示,危机后美联储等央行的低利率和量化宽松政策,对中国经济运行和货币政策操作产生了一定影响,加大了中国稳定物价形势的难度,并限制了中国价格型货币政策工具的使用。同时,中国货币政策也具有一定的外溢影响。有鉴于此,我们认为,中国的宏观调控政策应更加关注外部环境特别是主要国家和地区央行货币政策的变化和影响。

关键词:货币政策;外溢效应;经济复苏;中央银行

JEL分类号:E5中图分类号:F820文献标识码:A文章编号:1006-1428(2012)04-0008-08

货币政策的外溢和协调问题历来存在,但这些问题在金融危机应对期间进一步凸显,甚至对全球复苏构成制约。国际流动性宽裕导致大宗商品价格高位动荡,全球资本流动活跃,部分国家出现货币竞争性贬值,不少新兴经济体加强了对资本流入的管理。一些面临通胀和过热压力的新兴经济体质疑发达经济体的量化宽松政策,而一些发达国家则把大宗商品价格的上升归咎于新兴经济体的需求增加,把全球失衡和国内的失业问题归因于部分国家的汇率政策。预计未来几年各主要经济体“温差”将继续存在,各国实施的货币政策也将继续表现出差异化特征,货币协调和外溢问题将会持续。在此背景下,尤其需要加强对这一领域的研究。

目前,国内对货币政策的溢出效应研究还比较零散。IMF是持续跟踪经济和政策外溢效应的机构,并在2011年陆续发表了美、欧元区、日本、英国和中国的溢出效应评估报告,但单就货币政策的溢出效应来说,这些评估尚嫌不够。本文将在总结前人研究成果的基础上,采用国际上较为通行的结构向量自回归模型(SVAR)方法,系统研究各主要国家货币政策的外溢效应。

一、货币政策外溢效应:定义、研究框架与渠道机理

开展外溢效应研究首先需要明确定义,探讨有关理论问题,厘清外溢机制和渠道,以集中研究主题,提高研究效率。

(一)货币政策外溢效应的定义与研究框架

货币政策的外溢效应是指,一国的货币政策对全球或他国的经济金融变量产生的影响。IMF将外溢效应定义为一国经济或政策的外部效应(external ef-fects)。外溢效应与经济学中的外部性(externality)概念类似,都是指对他方的影响,并且货币政策的外溢效应也可以分为正效应和负效应,正效应即指一国的货币政策对他国的经济变量产生积极的影响,反之则为负效应。货币政策外溢效应的结果也与外部性相似。都是个体理性导致集体福利不能最大化。一国在制定货币政策时,通常不会或者较少考虑对他国的影响,从而达不到集体最优。不过,微观经济学的外部性可以具体界定为价格机制的失灵。即部分私人成本或收益没有包含在价格中。货币政策的外溢效应难以如此界定。

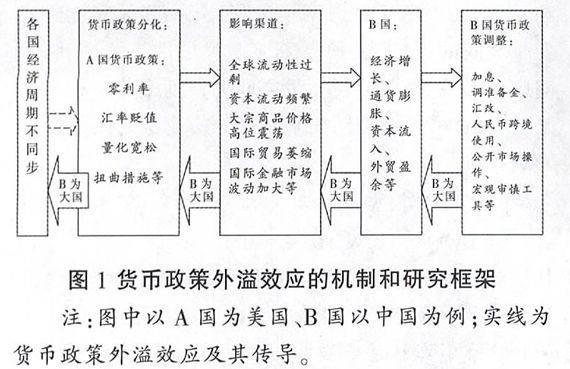

货币政策外溢效应的基础是各国经济金融的融合,以及货币政策的分化,而货币政策的分化通常又源自经济周期的不同步。作为大国,A国货币政策的调整。会通过资本流动、大宗商品价格、进出口贸易、金融市场等渠道对B国经济变量产生影响,并最终会影响B国央行的货币政策操作。反过来,如果B国也是大国,B国货币政策变动也会产生类似的外溢效应。

(二)货币政策外溢效应的渠道与机制

货币政策的外溢效应主要通过国际贸易、国际资本流动、大宗商品价格、金融市场以及心理预期等渠道发生作用。

1、国际贸易渠道。

国际贸易渠道是指一国货币政策通过影响汇率来改变自身贸易条件,对本国和他国的贸易收支发挥作用。但汇率变动所产生的影响方向和程度,还取决于两个因素:(1)一国经济与国际经济的一体化程度,即一国的生产、消费、就业在多大程度上与世界市场有关。若一国经济与世界经济一体化程度越高,国际贸易渠道的影响也就越大。(2)一国进出口在全球总进口值和总出口值中的比重,或一国对于某商品的供求占该商品世界总供求的比重,即一国贸易结构对贸易渠道的影响。

具体来说,汇率变动通过贸易渠道对他国产生的影响主要体现在两个方面:

一是直接双边贸易的传导。当一国汇率大幅贬值,该国出口品的价格竞争力增强,对其贸易伙伴国的出口增加、进口减少,导致贸易伙伴国的贸易赤字增加,外汇储备减少,使其承受政策调整的压力。但本币贬值所产生的效应是正或负,取决于双边贸易格局等因素。

二是间接多边贸易传导。在主要出口市场相同、主要出口产品相似的若干国家中,一国货币大幅贬值,其出口商品在共同的主要出口市场上就具有竞争力,迫使其他出口国进行货币贬值来降低对本国出口的冲击。

2、国际资本流动渠道。

在经济一体化和金融自由化的开放条件下。一国的货币政策可以通过国内外资本收益率、汇率等载体向国际金融市场传输货币政策效应。

一是借由国内外资本收益率差异传输货币政策效应。资本在金融市场上流动的本质原因是为追逐更高的预期回报,当国内外市场的有价证券收益率和可贷资金利率存在差异时,资本就会流动。因此当一国调整基准利率,会使国内外资本收益率的差额发生改变,影响资本的国际分布,并进而对其他国家金融市场的收益率产生影响,使他国被动调整货币政策。但该种方式的传导会因汇率制度的不同而异。在固定汇率制度下,当外国提高基准利率,本国的利率必须上升到和外国一致的水平才能实现外汇市场的均衡。最终的结果即央行抛售外汇储备。货币供应量减少,利率上升。在浮动汇率制度下,假设资本完全流动,国外名义利率的上升将导致本国货币贬值,出口增长,外汇储备增加,通胀压力增大。为抑制通胀,本国被动减少货币供给,提高利率水平。但本国货币政策调整的时滞还取决于两国经济实力的对比及对外国的开放程度。若本国的经济实力远不如外国,且对外国的开放程度高。则只能在短期内维持相对独立的利率,而必然被动接受外国的利率水平。

二是通过国际债务传导货币政策效应。国际债务变动指的是一国控制资本流入、流出总量,或者改变对外债务履约率。当一国遭受国内经济衰退威胁时,为保持国内均衡。通常会限制本国对国际金融市场的资本流出总量,从国外抽回信贷,或停止对外国的信贷供给,从而可能扰乱他国金融秩序,致使企业发生支付困难;或者该国因无法如期支付债务,使国外债权人遭受损失,并引发国际金融市场混乱。

3、大宗商品价格渠道。

随着金融市场一体化与期货市场的发展,能源、基础原材料、农副产品等国际大宗商品价格变动对国内商品的定价越来越重要,进而影响到国内的物价水