公司治理、转让价格与盈余管理

陈亮

(广东金融学院 会计系,广东 广州 510521)

公司治理、转让价格与盈余管理

陈亮

(广东金融学院 会计系,广东 广州 510521)

上市公司在公平原则下进行关联交易可以减少企业之间的交易成本,但上市公司往往会利用关联交易对公开报表中的盈余信息进行调整,从而侵害了利益相关者的合法权益。从上海证券交易所获取上市公司披露的关联方销售总利润这一独特数据,对良好的公司治理结构是否有助于限制管理层通过转让价格操纵盈余进行了实证检验。结果表明,在董事会中有高比例的独立董事或低比例的代表母公司的董事、董事会主席与CEO的职位不相容以及在审计委员会中有财务金融专家的上市公司,不太可能进行转让价格操纵。

公司治理;转让价格;盈余管理

一、引 言

先前的研究表明,良好的公司治理作为一种有效的机制能够缓解管理的投机行为,以提高公司的报告质量,增加公司的价值[1]。一些研究集中在如何治理首席执行官和高层管理者的行为方式。公司所有权结构和董事会的结构表现了公司的治理风格,已被用来帮助解释公司重组(Netter et al.,2009)、股利决策和经营者股票期权的定价[2-4]。其他的研究包括:公司治理制约了企业财务报表利用操纵性应计的机会主义(林钟高、徐正刚,2002)、群体间的借贷以及公司诈骗[5-7]。

一个被忽视的研究领域是管理层关联方销售的决策,对该领域交易的监控和审计是困难的。通过操纵转让价格,资源能够在不同股东之间进行转移,从而导致一些股东受益,而另外一些股东受损。此外,这些操纵歪曲了财务报表导致更大的信息不对称和对公司信心的丧失。据文献显示,并无实证研究表明公司治理结构能否以及如何减少管理层的转移价格操纵水平。本文的研究目的是通过调查董事会特征和公司所有权结构是否对公司的转让价格操纵有影响,从而填补这一空白。特别是,我们检验关联方交易是否会增加或者减少产品或服务的销售价格。本文使用2004年一个短窗口的数据做为测试对象,因为在这一年,我国上市公司被要求披露关联方销售的总利润,这些数据用来衡量和评价转让价格操纵。到目前为止,在其他年份还没有对关联方销售总利润的数据进行过披露。

二、转让价格和盈余管理

在我国有相关的税收法律、法规,对关联方销售价格应该以市场价格作为依据有明文规定(即不相关的交易双方之间达成的交易价格)。我国的上市规则也规定转让价格应该与市场价格相同,并且公司应该确保所有股东权利,特别是少数股东权利得到保护。关联方交易是商业交易的一部分,许多公司在没有违反会计与财务欺诈行为的情况下完成了大量的这类交易[8]。在这里,转让价格很可能会达到或接近市场上的价格。然而,在实践中转让价格往往是非市场价格。管理人员把转让价格作为一种机制来操纵盈余并选择公司所期望的盈余进行披露。当公司为特定目的操纵转让价格,转让价格产生了对政府(不公平的税收)、少数股东(隧道管理)以及其他投资者和债权人不公平的问题(财富远离贷款机构和其他债权人)。

转让价格操纵对经济中运营的公司将产生深远的影响。特别是,由公司向外转移收入对政府的税收征管、外汇、市场发展的计划和政策等方面存在着一定的不良影响。我国的税务机关认为转让价格是公司避税的主要渠道之一,许多公司超越法律界限(依税务审计)操纵转让价格,除了罚款和惩罚,虚假转让价格也会损害公司的声誉。良好的治理应减少转让价格操纵,从而避免相关的操纵成本。

Lo et al(2007)证实,管理层有动机最大限度地向内转移收入来粉饰财务报告,以获得与业绩挂钩的奖金或避免损失[9]。这可以通过一次性交易、盈余管理、控制转让价格得以实现。盈余管理涉及操纵的时间和交易的记录,操纵性应计项目将利润从一个财政年度转移到另一个财政年度,而转让价格操纵只影响当年的报告收益,对以后年度收益没有影响。因此,通过关联交易操纵转让价格是一个永久性的盈利操控。

三、研究设计和计量模型

以往的研究使用关联方销售额或异常相关方的销售额(以今年的销售额为基准与前几年的销售额进行比较),推论通过转让价格对盈余管理的影响[10]。然而,这不是一个完善的测试盈余管理的办法,因为我们不知道销售价格是高、低,或者和正常销售价格一样,推测所有关联方销售的价格是非市场价格,明显是错误的。本文克服先前研究的这一限制,采用关联方销售总利润这一独特的数据。

(一)样本选择

2004年,在上海证券交易所挂牌上市的公司(SSE)都被要求披露关联方销售交易的总利润和非关联方销售交易的总利润。2005年或以后的规则没有这样的信息披露要求。因此,对于2004年的这个信息是我国特有的,利用这个短窗口的机会来完成本文的研究。

本文最初的样本由2004年在上海证券交易所挂牌上市的所有公司组成。排除金融机构,公用事业公司,这些公司都没有关联方的销售业务。然后,从CSMAR关联方交易和公司治理研究数据库中收集关联方销售额和董事会特征,从公司年报中手工收集关联方销售总利润,非关联方销售总利润和一些治理变量等信息。最后得到满足本文所有标准的266家上市公司作为观察样本。

(二)回归模型

本文利用回归模型,使用一套控制变量来检验转让价格操纵和公司治理之间的关系。模型如下:

(三)因变量

本文需要测试通过转让价格进行关联方销售交易对盈余管理措施的影响,通过比较关联方销售交易的总利润是否与外部的顾客交易的利润不同来证明这一点。初步证据显示盈余管理没有不同。利用这两个独立模型(1)和(2),研究公司治理如何影响关联方销售交易的定价决策,特别是通过转让价格操纵盈余管理的总水平。

RPT_PRICING表示转让价格操纵,等于1减关联方销售总利润率比非关联方销售总利润率的绝对值。它可以用来测量关联方和非关联方销售总利润之间的不同。我们采用绝对值,因为本文想测量转让价格操纵的水平而不是收入改变的方向。一个更大的RPT_PRICING预示着在关联方销售交易中有一种更高的转让价格操纵水平。

RPT_TOTAL表示以转让价格操纵作为盈余管理总水平的代表。它是用关联方销售额占总销售额的比重来测量。本文没有使用关联方销售额本身,因为公司可能有大量的关联方交易纯粹是运行方面的原因而不是盈余操纵的原因(产品以市场价格销售给关联方)。

(四)治理变量

在本文的模型中使用六个独立变量来测试治理机制对转让价格操纵的有效性。这些变量是:IND_DIR(独立董事在董事会中的比例),PARENT_DIR(代表母公司的董事在董事会中的比例),DUAL(一个虚拟变量,如果董事会主席也是这家公司的首席执行官赋值1),AUDIT_COM(一个虚拟变量,如果公司建立了审计委员会赋值1),EXPERT(一个虚拟变量,如果在审计委员会中有一个财务金融专家赋值1),SHARE(最大股东持有股份的比例)。所有变量滞后一年以降低内生性问题。

先前的研究表明,董事会的独立性通过独立董事比例来测量,虽然独立董事的有效性依赖于商业和有序的竞争环境,但其仍然在一定程度上可以完善公司治理机制[11]。因此本文测试公司董事会中高比例的独立董事(IND_DIR)不太可能通过转让价格操纵盈余管理。

在我国,许多上市公司是从国有企业或民营企业集团剥离出来的。公司上市后,非上市的母公司成为控股股东并且可能指定一些他们自己的管理者作为分拆后新上市公司的董事。这些董事没有直接从上市公司得到报酬,相反,却是由非上市母公司支付这些董事的报酬(在这里我们叫“母公司董事”)。这些母公司董事更有可能受到母公司的影响,他们所使用的指标、采取的行动使得这些控股股东优先于上市公司的少数股东。因此,他们就不大可能监控或管理上市公司和母公司之间转移利润。因此,我们预期董事会中比例越高的母公司董事(PARENT_DIR),更有可能在上市公司和非上市的母公司之间,通过转让价格操纵盈余管理。

Jensen(1993)研究显示当CEO同时也是董事会主席时,董事会的监控管理将低效率和低效果[12]。徇私舞弊更可能出现在CEO同时也是董事会主席的公司[7]。所以我们探讨CEO和董事会主席的二元性是否会增加转让价格的操纵。

在许多国家,上市公司必须设有审计委员会。审计委员会通过检查会计和审计流程加强企业的公司治理。然而,我国的上市公司虽然鼓励建立审计委员会,但并没有法律要求必须建立。在模型中我们增加审核委员会(AUDIT_COM)变量,看它是否对转让价格有影响。

除了审计委员会的存在,审计委员会的技术能力也很重要。Xie、Davidson&DaDalt(2003)发现公司审计委员会中有财务金融专家会导致较低的盈余管理[13]。DeFond、Hann& Hu(2005)发现,宣布在审计委员会中聘请会计和金融专家对股票市场有显著的积极反应,而对于没有聘请会计和金融专家的公司并没有显著的反应[14]。这些研究显示,在提高公司治理结构中,会计和金融专家扮演着一个重要的作用,审计委员会对他们的任命会提高投资者的价值。因此在回归模型中添加专家(EXPERT)变量,测试在审计委员会中任命有经验的财务金融专家是否对转让价格产生影响。

股权集中度对减少信息不对称产生重大影响,同时可以提高公司治理的有效性[15]。然而,集中的所有权可能导致最大股东征用其他投资者和利益相关者的资源。大多数上市公司有一个主导股东并且他们拥有更多的股权从而产生的影响力越大。因此,我们研究最大股东(股份)拥有的持股比例是否对转让价格操纵产生影响。

在先前治理研究基础上,我们期望公司治理与PAR⁃ENT_DIR、DUAL和SHARE非独立变量正相关。也就是说,董事中高比例的母公司代表,董事会主席和CEO的一致性,高股权集中度的控制影响,会减少董事会的监测和导致高转让价格的操纵。相反,我们预期,公司治理与IND_DIR,AUDIT_COM和EXPERT非独立变量呈负相关。也就是说,独立董事比例高,设立审计委员会,在审计委员会中任命财务金融专家将改善公司治理,从而导致低水平的转让价格操纵。

(五)控制变量

Lo、Wong&Firth(2007)发现,用包括BONUS(一个虚拟变量,如果管理者的奖金与公司的报告盈余有关赋值1),TAX_DIFF(一个虚拟变量,如果上市公司与其母公司税率不同则赋值1),GOV(一个虚拟变量,如果最大的股东是政府或者国有企业则赋值1)变量来控制操纵转让价格的动机[9]。本文还包括以下控制变量:TOP10(一个虚拟变量,如果公司是被十大会计师事务所审计的则赋值1),SIZE(即一个公司总资产的自然对数)以及上市公司监管机构对行业的分类标准(CSRC)来控制行业的影响。

四、实证结果及分析

(一)描述性统计

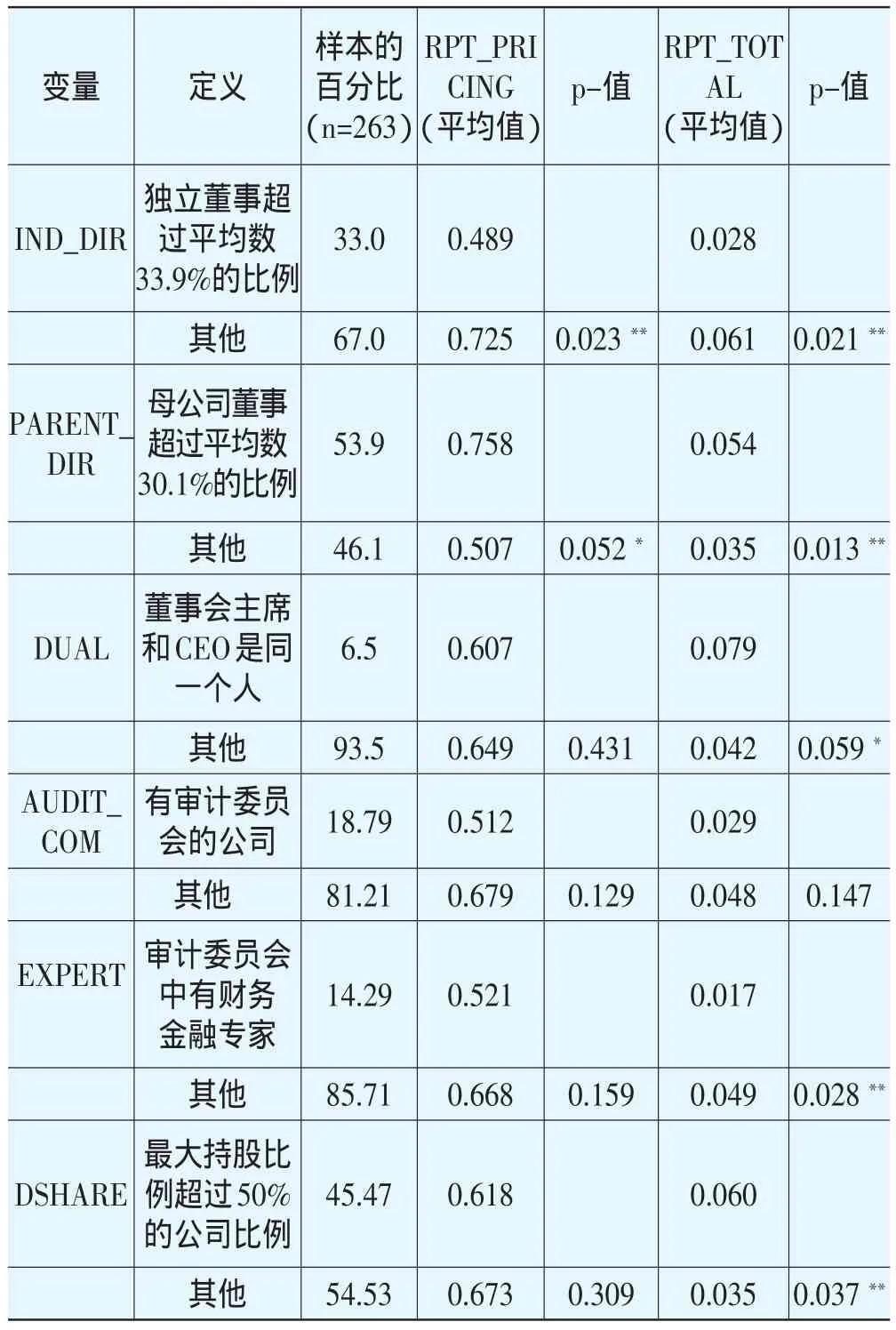

表1报告了263家样本公司的描述性统计结果。

表1 变量的描述性统计

报告表明,转让价格操纵的(RPT_PRICING)平均数为0.637,关联方交易销售额占总销售额的(RPT_SALE)平均数为10.1%,通过转让价格政策进行盈余管理的总体水平(RPT_TOTAL)的平均数为0.039。表1还显示,在样本公司中,33.9%的董事是独立董事(IND_DIR),30.1%的董事由母公司支付报酬(PARENT_DIR),6.5%的CEO兼任董事会主席,19.1%的公司有审计委员会(AUDIT_COM),14.7%的公司审计委员会中有财务金融专家。由第一大股东持股比例的平均数为47.2%,这显示了在样本公司中股权集中度很高。

(二)单变量测试和回归结果

1.单变量测试

表2显示了单变量测试的结果。公司董事会中高比例的独立董事(IND_DIR)(有33%的公司其独立董事百分比超过了平均数33.9%)在RPT_PRICING和RPT_TOTAL方面比低比例公司有显著降低。表2还显示,在公司董事会中有更多的母公司的董事(PARENT_DIR),在RPT_PRICING和RPT_TOTAL方面比较少的母公司的董事的公司显著的高(即有53.9%的公司其母公司董事所占比例高于平均数30.1%)。

表2 单变量测试结果

公司中一个人占据董事会主席和首席执行官职务(DU⁃AL)表示较高的RPT_TOTAL。我们还发现,那些在公司审计委员会中有(EXPERT)财务金融专家比没有财务金融专家的公司在RPT_TOTAL方面显著的低(但对于RPT_PRIC⁃ING没有显著性差异)。样本公司中有45.47%的公司其大股东持股(DSHARE)超过50%的股份,它们的RPT_TOTAL显著的高于大股东持股不到50%的公司。与此相反,那些有审计委员会 (AUDIT_COM) 的公司其RPT_PRICING和RPT_TOTAL与那些没有审计委员会的公司没有显著差异。

2.回归结果

表3A组列示模型(1)的回归结果。因变量(DV)表示转让价格(RPT_PRICING)操纵。整体回归模型在5%的水平下显著。IND_DIR和PARENT_DIR分别在5%的水平下显著负相关和正相关。因此,具有较高比例的独立董事或较低比例母公司董事的公司不太可能操纵转让价格。我们还发现,GOV的统计在1%的水平下具有显著意义。

表3B组列示模型(2)的回归结果。因变量(DV)表示通过转让价格操纵(RPT_TOTAL)盈余管理的总水平。整体回归模型在5%的水平下显著。类似于模型(1)的结果(A组),模型(2)结果表明,IND_DIR和PARENT_DIR分别在1%和5%的水平下显著的负相关和正相关。有较高比例的独立董事或较低比例的母公司董事,通过转让价格操纵盈余管理的水平较低。

表3 转让价格操纵与公司治理机制的回归结果

B组还显示,DUAL和EXPERT在5%的水平下显著的正相关和负相关。这意味着,公司的CEO和董事会主席由不同人担任,并且其审计委员会有财务金融专家,有较低的转让价格操纵水平。专家(EXPERT)的重要性可能是由于关联方交易的复杂性,需要对其转让价格决策所涉及到的所有因素(如税收政策、财务报告的关注、营销策略、现金流量管理)有较强的财务金融知识。董事没有较强的财务金融知识,监督这些交易可能会有难度。因此,一个审计委员会自身的存在可能不会显著提高转让价格监管的有效性问题,相反,审计委员会成员具有财务金融知识,对公司治理质量是有效的。

值得注意的是变量EXPERT在模型(2)中统计是显著的,但在模型(1)中不显著。一个可能的解释是,审计委员会中的财务金融专家对监督和减少通过转让价格操纵盈余管理产生重大影响,但如果关联方交易量较低,这种影响是不太明显的。换言之,应从本公司的整体运作考虑,来决定是否投入审计委员会的财务金融专家监督关联方销售交易。我们发现SHARE对于任何价格或转让价格操纵的总体水平没有产生重大影响。

五、稳健性测试

我们对回归结果进行几个稳健性测试,但限于篇幅有限,仅报告了主要结果,表格从略。我们用虚拟变量EX⁃PERT_BUSINESS替换了EXPERT,如果在审计委员会中没有财务金融业务专家则取值1。根据DeFond,Hann&Hu(2005),我们按照下列标准定义业务专家:他或她有监督财务报告职责的经历,监督公司的业绩以及其他相关的经验,但没有成为控制人、主要财务或会计人员、会计师或审计师的经验[14]。虽然对新的虚拟变量EXPERT_BUSINESS进行敏感性测试,其结果与在表3中报告的原有的结果相类似(在这两个回归模型的统计上并不显著)。我们用连续变量EX⁃PERT_%来替换虚拟变量EXPERT,EXPERT_%表示审计委员会中财务金融专家所占的百分比。EXPERT_%在两个模型中都没有统计显著性,虽然治理变量IND_DIR和PAR⁃ENT_DIR仍然是显著的。

独立董事不太可能有效监控一个公司的经理,如果他们有很多非公司的承诺。为了探讨这个问题,我们对那些没有同时兼任其他董事的独立董事(对他们应该有更多的工作时间)进行重分类。替换的IND_DIR的结果与原来IND_DIR报告的结果相类似。我们还检验了独立董事在董事会会议中的出席率(出席率低可能意味着低承诺)。我们发现,出席率与IND_DIR之间的互动并不显著。

六、结 论

本文探讨良好的公司治理是否有助于限制通过转让价格操纵盈余管理。我们采取了一个独特的方法,获得关联方销售总利润,并且把他们与正常销售总利润进行比较。由此,我们得出通过关联方销售影响盈余管理的措施。我们采取的转让价格操纵措施均优于以往的研究,这隐含了所有的关联方销售都存在价格操纵的假设。

虽然通过转让价格计算的总利润是检验盈余管理最适合的数据,但有些因素可能会限制结果的一般性。其中最重要的限制是数据只有1年。然而,关联方销售额在总销售额的比例从2000—2007年相类似,因此,2004年不会出现异常。此外,2004年在经济增长和企业盈利能力方面是正常的,因此没有理由怀疑我们的结果将不会推广到其他年份。

本文的研究结果表明,独立董事改善了董事会的监控作用,从而降低了通过转让价格实现盈余管理操纵的绝对数额。代表非上市母公司利益的董事与在关联方交易中使用非市场价格相关联。本文的研究有一个政策含义是,更多的独立董事被那些有更多关联方销售和有母公司董事的公司所需要。

CEO和董事会主席是同一人的公司更有可能通过转让价格决策来操纵盈余。在这里,CEO和董事会主席的重合有更多的权力,而董事会是不太能够抑制转让价格操纵的。关于审计委员会的财务金融专家的存在降低了通过转让价格操纵盈余管理的金额。与此相反,一个审计委员会的存在不足以减少扭曲的转让价格。我国上市公司有一个主导的股东(用股权比例反映),而主导股东没有对转让价格操纵的解释表现出显著性。

这项研究结果加强了我们对管理层的转让价格决策进行监控的理解,证明了公司治理机制的质量对盈余管理监管是重要的,随着我国未来的监管和其他方面的变化,以提供更多有关关联方销售的信息,将使我们能够获得对问题更深入的了解。盈余管理其他方式的改变可以驱使管理人员提高他们的转让价格操纵,所以对其增加关注和宣传是重要的。

[1]陈晓,王琨.关联交易、公司治理与国有股改革——来自我国资本市场的实证证据[J].经济研究,2005,(4):77-86.

[2]Netter J,Poulsen A,Stegmoller M.The rise of corporate gover⁃nance in corporate control research[J].Journal of Corporate Finance,2009,(15):1-9.

[3]Brav A,Graham J,Harvey C,et al.Payout policy in the 21st century[J].Journal of Financial Economics,2005,(77):483-527.

[4]杜金岷,高洁.经理股票期权激励的最优设计研究——基于博弈论的模型[J].云南财经大学学报,2009,(5):84-87.

[5]林钟高,徐正刚.公司治理结构下的盈余管理[J].财经科学,2002,(4):57-62.

[6]Berkman H,Cole R A,Fu L J.Expropriation through loan guarantees to related parties:evidence from China[J].Journal of Banking and Finance,2009,(33):141-156.

[7]Chen G M,Firth M,Gao D,et al.Ownership structure,corpo⁃rate governance,and fraud:evidence from China[J].Journal of Corporate Finance,2006,(12):424-448.

[8]Gordon E,Henry E,Louwers T,et al.Auditing related party transactions:a literature overview and research synthesis[J]. Accounting Horizons,2007,(21):81-102.

[9]Lo A,Wong R,Firth M.Tax and financial reporting incentives for income shifting:an empirical analysis of the transfer pric⁃ing behavior of Chinese-listed companies[C].19th Asian-Pa⁃cific Conference on International Accounting Issues,2007.

[10]Conover T,Nichols N.A further examination of income shift⁃ing through transfer pricing considering firm size and/or dis⁃tress[J].The International Journal of Accounting,2000,(35):189-211.

[11]Cornett M M,NcNutt J J,Tehranian H.Corporate governance and earnings management at large U.S.bankholding compa⁃nies[J].Journal of Corporate Finance,2009,(15):412-430.

[12]Jensen M.The modern industrial revolution,exit,and the failure of internal control systems[J].Journal of Finance,1993,(48):831-880.

[13]Xie B,Davidson III W,DaDalt P.Earnings management and corporate governance:the role of the board and the audit com⁃mittee[J].Journal of Corporate Finance,2003,(9):295-316.

[14]DeFond M L,Hann R,Hu X.Does the market value financial expertise on audit committees of boards of directors?[J]. Journal of Accounting Research,2005,(43):153-193.

[15]佟岩,王化成.关联交易、控制权收益与盈余质量[J].会计研究,2007,(4):75-82.

Corporate Governance,Transfer Price and Earnings Management

CHEN Liang

(Department of Accounting,Guangdong University of Finance,Guangzhou 510521,China)

Related transactions of listed companies under the principle of equity can reduce transaction costs between enterpris⁃es.However,listed companies often use related transactions to adjust the earning information in public financial report,which infringes the legitimate rights and interests of stakeholders.From the unique data of the related party sales total profit from Shanghai Stock Exchange,the paper makes an empirical test of whether good corporate governance structure is helpful for limit⁃ing the price through the transfer of management to manipulate earnings.The results show that the listed companies which have high proportion independent directors,low proportion of the directors on behalf of the parent company,chairman of the board,the incompatible position of the CEO,and have the audit committee financial expert,are less likely to transfer price manipulation.

corporate governance;transfer price;earnings management

F272.9

A

1007—5097(2012)08—0116—05

10.3969/j.issn.1007-5097.2012.08.028

2012—03—10

广东省哲学社会科学“十一五”规划项目(09GE-04)

陈 亮(1975—),男,辽宁丹东人,副教授,硕士研究生,研究方向:公司治理,信息披露。

余志虎]

●公共管理