2011年中国证券投资基金行业发展简述

中国银河证券基金研究中心

自1998年以来,中国证券投资基金行业已走过了13个年头。纵观基金行业的发展历程,基金业总体发展速度较快,在资本市场的影响力日趋增强,成为最重要的机构投资者之一。截至2011年9月30日,我国共有基金管理公司67家,管理基金867只。基金资产净值合计21310亿元,基金份额规模24506亿份,基金持股市值占A股市场流通市值比重约为7.9%,占总市值比重约为6.1%。在这13年的发展历程里,我国基金经历了2001~2005年的五年熊市,也经历了2006~2007年的牛市(资产规模年增长分别为81.72%和282.52%),更经历了2008年市场暴跌(资产规模增长为-40.82%)之后的持续震荡。在开放式基金发展的10年间,基金管理的资产净值合计从2001年9月30日的84.89亿元发展至2011年9月30日的20138亿元,共计增加了236.23倍。截至2011年9月30日,我国股票型基金资产净值规模达到19787亿元,偏股型基金为投资者获得的绝对收益累计达到4700亿元,剔除申购赎回费用的累计收益率为33%,相对于市场基准取得了7.2%的年化超额收益率。总体上说,基金行业总体上取得较为优良的投资业绩,为基金投资者谋取了较好长期投资回报。

同时我们也看到,2010年及2011年,基金行业管理资产总规模分别为25194亿元和21310亿元(资产规模增长分别为-5.85%和-15.42%),资产规模有所萎缩,行业发展面临瓶颈。造成这样的局面既有外部因素,诸如资本市场持续下跌,基金行业缺乏赚钱效应,基金业面临其他理财产品的竞争,投资者结构不甚合理,养老金等长期资金来源较为有限这样的因素;也有内部因素,诸如基金管理公司治理架构难以适应行业持续发展需要,基金行业产业链缺乏有效的投资顾问服务,基金作为机构投资者,未发挥有效的积极作用等因素。综合上述因素,2011年基金行业发展较为艰难,资产总规模有所下降。

2011年以来基金行业现状

基金业的良性发展是靠基金行业的各个环节的各司其职,对上市公司形成约束,促使他们多分红,最终为基金投资者谋取利益,使得基金投资者分享社会经济发展的结果。目前我国基金行业的发展,仍处于“再发展”前的平台期。2011年基金行业发展呈现出新的特征,主要有:

基金行业资产规模下降,但份额规模略有上升

截至2011年9月30日,国内公募基金行业管理的资产净值为2.13万亿元,比2010年12月31日降低15.42%;基金份额合计2.45万亿份,比2010年12月31日小幅增加1.15%(見表1)。

从上述数据来看,尽管2011年市场有所回调,我们认为基金总体业绩优于同期沪深300指数。考虑到2011年我国基金行业面临的生态环境较差,基金销售同时还受到银行理财、保险、信托及券商资产管理计划等理财产品的挤压,基金行业仍然取得超过沪深300指数的业绩,值得肯定。2011年开放式基金总份额规模基本上没有变化,增加的份额规模主要来自于封闭式基金。

基金投资标的仍以股票为主

截至2011年9月30日,我国股票投资方向的基金资产净值合计为17692亿元,占全部基金资产的83.03%;我国债券投资方向的基金资产净值合计为2177亿元,占全部基金资产的10.22%;我国货币投资方向的基金资产净值合计为1265亿元,占全部基金资产的5.94%,其他的0.81%为基金投资方向的基金(见图1)。目前我国包括保险、社保、私募、QFII等机构投资者股票市值占比中,基金占比接近所有机构投资者股票市值的一半,是最重要的机构投资者。股票型基金仍然在我国基金资产中处于占比较大的位置。基金资产的配置比例除受基金合同约束之外,还受市场和货币市场政策影响较大。

股票方向基金新发规模不及存量赎回

我们把封闭式基金中的股票基金和开放式基金中的标准股票型基金、普通股票型基金、特定策略股票型基金、标准指数型基金、普通指数型基金、偏股型基金(股票上限95%)、偏股型基金(股票上限80%)、灵活配置型基金(股票上限95%)、灵活配置型基金(股票上限80%)、股债平衡型基金和特殊策略混合型基金定义为股票投资方向基金。在股票方向基金中剔除QDII基金,就是国内股票方向基金。

截至2011年9月30日,股票方向基金共有633只,资产净值合计17692亿元,占全部基金资产净值的83.03%,较2010年底下降了2.49个百分点;份额规模20798亿份,占全部基金份额规模的84.87%,较2010年底下降了0.49个百分点。如果扣除QDII基金因素,以国内A股为主要投资方向的基金共有598只,资产净值合计17292亿元,份额规模合计20122亿份。

截至2011年9月30日,2011年股票方向基金数量从531只增加到633只,增加了102只基金,资产净值从2010年底的21545亿元减少到17692亿元,减少了3852亿元,份额规模从2010年底的20680亿份增加到20798亿份,增加了118.42亿份。剔除上半年新发行基金带来的资产净值761.19亿元、份额规模808.68亿份的增量,存量部分股票方向基金资产净值实际减少4613.46亿元,份额规模减少690.26亿份。

固定收益证券方向基金净值持续下降

我们将封闭式基金中的债券基金、开放式基金中的货币市场基金(A级)、货币市场基金(B级)、普通债券型基金(一级)、普通债券型基金(二级)、中短期标准债券型基金、长期标准债券型基金、特定策略债券型基金和混合基金中的偏债型基金定义为固定收益证券方向基金。

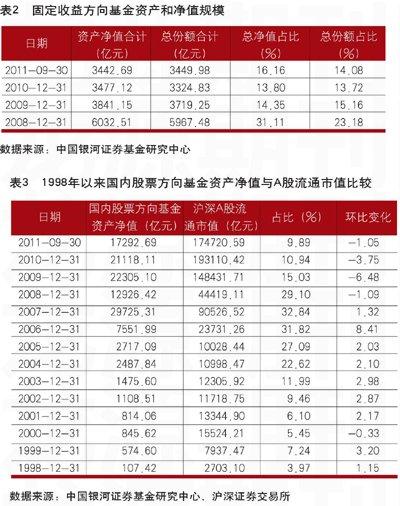

表2数据初步表明,固定收益证券方向基金的发展在近几年遇到较大困难,自2008年底以来,基金数量几近翻番,而基金资产净值缩水近一半。随着银行体系替代性质的产品不断推出,固定收益证券方向基金面临银行类似的理财产品的严峻挑战。

股票方向基金在A股的影响力持续下降

股票方向基金资产净值和全部基金持股市值占A股流通市值比例这两个指标,反映了基金对于A股流通市场的影响力。该指标越高,表明基金对于A股流通市场的影响力越大。从近三年的数据来看,基金的A股市场影响力在逐年下降(见表3)。

截至2011年9月30日,沪深A股流通市值合计174720亿元左右,按照资产净值口径计算,股票方向基金(不含QDII)资产净值17292亿元,占A股流通市值174720亿元的9.89%。而2010年与2009年的相关比例分别为10.94%与15.03%。可以看出,股票方向基金资产净值占A股流通市值的比例近三年经历了大幅下滑。

从1998年6月30日以来的13年多时间中,基金在A股市场地位和影响力在2007年12月31日达到最高点,当时国内股票方向基金资产净值29725亿元,占A股流通市值90526亿元的32.84%。2006年下半年是基金市场地位大幅度扩张的半年,在半年多的时间里面,基金行业进行了大规模的实力储备,从而为2007年波澜壮阔的蓝筹股行情打下坚实的基础。

然而随着大小非逐步进入流通,股市迈向全流通时代,从2007年底的32.84%到2011年9月底的9.89%,国内股票方向基金资产净值占A股流通市值的比例在迅速下降,基金行业对A股市场的影响力、主导能力均在大幅度下降。虽然由于大量的大小非还未实际流通,基金在自由流通市值方面还是有一定影响力,但从整体而言,基金比重下降将深刻地影响到A股市场投资者格局。以大小非为代表的产业资本不断崛起,极大地冲击着基金的市场地位。这也直接影响到近几年基金无法成为市场主流热点的主宰者。

2011年一方面资本市场下跌幅度较大,另一方面存量基金资产遭遇较大规模的赎回,因此基金在市场的影响力进一步下滑。

基金管理公司行业集中度进一步提高

自2011年初开始恢复基金管理公司审批以来,截至9月30日,我国共有67家基金管理公司,管理基金867只。其中,华夏基金管理公司管理基金26只,管理基金资产净值1899亿元,管理资产市场占比为8.91%;易方达基金管理公司管理30只,管理基金资产净值1351亿元,管理资产市场占比为6.34%;嘉实基金管理公司管理基金29只,管理基金资产净值1327亿元,管理资产市场占比为6.23%;南方基金管理公司管理基金32只,管理基金资产净值1081亿元,管理资产市场占比为5.07%;博时基金管理公司管理基金27只,管理基金资产净值1075亿元,管理资产市场占比为5.05%。排名行业前五名的基金管理公司所管理的资产市场占比合计为31.6%;较2010年12月31日前五大基金管理公司的市场占有率30.9%提高了0.7个百分点。这还是在2011年9月30日前新增了5家基金管理公司的前提下,我们认为目前大基金管理公司具有优势,行业集中度进一步提高。

由于货币市场基金的特点,导致基金管理公司有可能在年末进行特定的货币市场基金持续营销,从而让各家基金管理公司市场份额排名可能存在干扰因素。我们引入“有效管理资产净值”和“有效管理份额规模”这两个新的基金管理公司规模管理能力评价指标,这两个新的评价指标,有助于剔除货币市场基金可能虚增公司管理规模的因素,较为可靠地考察基金管理公司持续的规模管理能力。

截至2011年9月30日,华夏基金管理公司以1482.91亿元的有效管理资产净值名列第一名,市场占比是8.37%。也就说明华夏基金管理公司管理的1899.02亿元的各类基金资产,每只基金的管理费率按照1.5%的基准管理费率折算,大约折为1482.91亿元的“纯”股票基金。该指标主要考察基金管理公司管理费收入能力的大小。嘉实基金管理公司以1007.62亿元的有效管理资产净值名列第二,易方达基金管理公司以990.63亿元的有效管理资产净值名列第三,博时基金管理公司以863.02亿元的有效管理资产净值名列第四,南方基金管理公司以859.55亿元的有效管理资产净值名列第五(见表4)。

五大国有银行占据九成以上托管份额

截至2011年9月30日,我国共有18家具有基金托管资格的商业银行。其中17家托管银行托管了966只基金、21310亿元资产净值和24506亿份的份额规模。

工商银行托管了270只基金,托管基金资产净值6261亿元,托管资产净值的市场份额为29.38%,托管基金份额规模7120亿份,托管份额规模的市场份额为29.05%。两项指标均名列15家托管银行第一。建设银行托管了241只基金,托管基金资产净值5140亿元,托管资产净值的市场份额为24.12%,托管基金份额规模5625亿份,托管份额规模的市场份额为22.96%,两项指标均名列15家托管银行第二。工、建、中、农、交五大国有商业银行托管了19202亿元的基金资产,占全部基金资产的90.11%,略有下降,但继续保持绝对优势地位。

基金业监管方面的法律法规建设

在过去的13年中,我国基金行业监管部门在规范运作的基础上,引导基金行业在稳健的基础上合理发展。在此过程中,“制度供给、平台建设、有效监管”成为基金行业发展的重要监管思路。从制度供给层面,2011年监管部门共出台了多个部门规章及规范性文件,对基金行业的销售监管、交易监管提出了规范性要求,引导基金在稳健的基础上发展。

基金销售方面的法律法规建设已经完成。2004年6月25日,中国证监会发布了《证券投资基金销售管理办法》,其中规定了商业银行、证券公司、证券投资咨询机构、专业基金销售机构以及其他中国证监会规定的机构可以从事基金销售业务。但由于当时市场条件不够成熟,且缺乏统一的基金销售结算资金结算平台,故直至2011年10月1日,获得证券投资基金销售业务资格的均为银行类机构或者券商类机构,其他机构除天相投资顾问公司作为基金销售业务的试点之外,均未获得基金销售业务资格。2011年6月9日,中国证监会发布了《证券投资基金销售管理办法》的修订稿,首次对独立基金销售机构参与基金销售提出了明确的要求和规范。随后2011年9月29日发布的《证券投资基金销售结算资金管理暂行规定》以及2011年10月12日发布的《关于实施〈证券投资基金销售管理办法〉的规定》,进一步对独立基金销售机构的审核程序、资金结算、业务细则等内容,进行了更为详细的规范。自此,独立基金销售机构真正可以参与基金销售业务。2011年是建设我国真正意义上的多层次基金销售体系的第一年,也是独立基金销售机构参与基金销售的元年。

除此之外,監管部门于2011年推出了《开放式基金业务数据交换协议》,将基金销售机构和基金注册登记机构之间所有现行规范进行合并整理,形成统一的接口规范,让参与人采用“共同语言”通信,有利于准确交互信息,降低风险,减少成本,提高市场效率,促进了全市场数据接口的合理化发展。与此相对应,监管部门于2011年还推出了基金注册登记数据中央交换平台,允许基金销售机构、基金注册登记机构、基金管理人能够使用统一的交换平台进行注册登记数据的转发,从而大幅度降低了行业的注册登记成本。

总体来看,监管部门除了在法律法规上逐步推进法律法规方面的建设,还打造统一的注册登记平台,以降低行业成本,促使行业内每一个环节都能够做自己该做的事,催生行业良性生态环境。

《证券投资基金管理公司公平交易制度指导意见》的修订工作顺利完成。2011年8月3日,中国证监会发布了《证券投资基金管理公司公平交易制度指导意见》(简称《指导意见》)的修订稿,对于公平交易的范畴、基金管理公司投资决策与交易分配的内部控制、交易行为的监控和分析评估以及内部报告和外部信息披露等方面做出了指导性的规定,并对基金管理公司股票投资的研究方法、选股程序、投资决策授权和交易方法等方面提出了相关指导性意见。该《指导意见》要求基金管理公司对不同投资组合间的业绩差异进行定期分析和披露,强调基金管理公司应当公平对待其管理的不同投资组合,确保各投资组合在获取投资信息、进行投资决策和实施投资过程等方面享有公平的机会。

针对上述2011年以来基金行业的重大法规建设工作,监管部门打造了证券投资基金的非现场监管体系,并在日常工作中得到充分的运用。

结语

总的来说,2011年基金行业处于一个相对低潮期,行业所面临的生态环境较为负面,但是,我们相信,在基金行业监管部门“政策供给、平台建设、有效监管”的思路指引下,基金行业已经具备了稳健发展的基本条件。经历了2008年以来的风风雨雨,我们相信中国基金行业的明天将更好。

(作者单位:中国银河证券公司)