股指期货上市对现货市场的影响——来自中国的实证研究

梁朝晖

(天津工业大学经济学院,天津300387)

股指期货上市对现货市场的影响

——来自中国的实证研究

梁朝晖

(天津工业大学经济学院,天津300387)

文章运用EGARCH、多元GARCH、GRANGER非因果性检验、CHOW断点检验等计量经济方法,检验了股指期货上市对股票市场波动的效应、对现货中外联合动态关系的影响、期现之间的先行-滞后关系以及股指期货交易行为对现货波动的影响。研究表明,股指期货的引入加大了现货市场的波动,外生的波动事件通过期货交易,加大了现货市场的波动,引入股指期货后,中外股市的联合动态关系有显著改变。

股指期货;波动性;条件协方差

一、引 言

从理论上来说,股指期货的价格是由交易所内的买卖双方根据各自掌握的大量分散的相关信息进行预测,并通过公开竞价产生,代表了所有市场参与者对于未来价格的综合预期。并且,由于股指期货合约交易频繁、市场流动性高、交易成本低、买卖价差小,瞬时信息的影响会相当迅速而灵敏地反映在期货价格上。可以说,通过股指期货市场的交易,能够发现未来股票市场上的均衡价格。这就是股指期货的价格发现机制。同时,股票现货市场和期货市场又都受相同经济因素的影响,两者的走势一致并随着股指期货到期日的趋近而逐渐趋合。这一特征使得避险者可以通过在期货市场上做与现货头寸的反向交易对冲系统性风险,实现套期保值。

由于股指期货具有流动性好,交易成本低,可以卖空,可以使用较高的杠杆率的特点,因此成为投资者对冲系统性风险的一个重要工具。但由于金融市场微观结构的缺陷、金融产品的不完备和不完全竞争,股指期货的引入有可能非但不能实现价格发现的功能,反而有可能加剧现货市场的波动,导致错误定价,强化信息不对称,使中小投资者陷入不公平竞争的交易环境。

有关股指期货对股票现货市场的影响,关注焦点大多是股指期货上市对现货市场波动性的影响。早先,对股指期货与现货市场关系的研究主要集中在成熟市场。近年来,就股指期货对现货市场的影响转移到对新兴市场的研究上,或单独研究新兴市场,或将新兴市场和成熟市场进行比较研究。在研究结果上,无论是关于成熟市场的还是关于新兴市场的,皆观点不一,未有定论。

美国作为全球股指期货交易量最大、品种最多、结构最完备的市场,其研究最为充分。大部分研究认为,股指期货的引入增加了美国市场现货的波动性[1][2][3][4][5]。也有学者指出,股指期货上市对现货市场波动性没有影响[6]。还有学者认为,股指期货上市交易不但未使现货波动性增加,反而是使现货波动性下降了[7]。

在股指期货研究中香港市场一般作为新兴市场的代表而被很多研究者关注。大部分的研究者认为股指期货上市对现货市场波动性的影响是不显著的[8]。也有研究者认为恒生股指期货上市后,香港股票市场的波动性是先显著下降,再显著上升[9]。对于股指期货价格发现功能,国际成熟期货市场的研究认为,股指期货发现价格的功能和对现货市场的指导作用并不明显,双方互相均无因果关系,而是伴随关系[10][11][12]。

在中国这样新兴的证券市场,股指期货的推出将带来怎样的变化,更是成为了一个让投资者和管理者都十分关注的新课题。而中国市场特有的微观结构和投资者结构也为该问题的研究提供了新的场所。由于中国推出股指期货的时间还不长,相关的研究还很少,本文通过研究股指期货上市对股票市场波动的效应、对现货中外联合动态关系的影响、期现之间的先行-滞后关系以及股指期货交易行为对现货波动的影响,率先进行了相关研究。

二、实证研究

1.数据选取

本文在数据的选取方面作了如下安排:检验股指期货上市对现货波动的效应以及股指期货上市对现货中外联合动态关系的影响时,研究区间选取为2008年4月16日~2010年12月20日,采用日数据;在检验期现之间的因果关系以及股指期货交易行为对现货波动影响的实证研究中,由于我国2010年4月16日才推出股指期货,距今数据较少,因而选用了5分钟数据。全部数据通过大智慧证券交易软件下载。

影响股市波动的因素是相当复杂的,在不同的时期,占主导影响力的因子不同。在研究有关股指期货对现货市场的影响时,应综合看待股指期货上市前后总体经济因素和市场结构对市场的影响问题,不能将股指期货上市前后现货市场的波动完全归因于股指期货的影响。

因而,本文在实证研究中,首先对时间序列进行了处理,消除总体经济因素对现货市场波动的影响。

本文以中国股市的相对收益作为研究对象,以消除全球总体经济波动因素对结果的影响(如金融危机带来的全球金融市场的波动):式(1)中,Rt为中国股市收益率,选取道琼斯指数代表全球经济波动变量Rw,因而等式左边代表中国股市相对于国际市场的超额收益。a0为常数项,a1~a5为回归系数。

考虑到其与美国市场的不同步性(时差),等式中加入Rw的一阶滞后项作为自变量。由于股票市场大多表现出较强的周日历效应(day-of-the-week),为了消除周日历效应,DAY作为虚拟变量加入到式(1)中,周二、周三、周四和周五DAY取值1,其余取值0。

为了进一步消除序列本身的可预测性,以及由于不同步交易带来的伪自相关,再针对(1)式的残差项ut序列建立自回归模型:

Ljung-Box检验显示此三阶自回归模型的残差项εt消除了序列相关性。因而本研究使用{εt}作为新的收益序列,利用该序列继续检验股指期货上市后对现货市场的影响。

2.股指期货上市对现货波动的效应

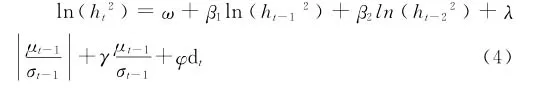

GARCH模型是Bollerslev于1986年在恩格尔的ARCH模型的基础上发展起来的[13],将自回归结构加入到条件方差中,能够很好地捕捉波动冲击的持续性。为了进一步反映波动冲击的不对称效应,Nelson又提出了EGARCH模型[14]。考虑到股市对利好和利空消息可能存在不同的反应,我们通过建立如下的EGARCH(2,1)方差模型,来验证股票市场对不同信息反应的非对称性,并通过引入虚拟变量说明股指期货推出对股票市场杠杆效应的影响:其中■t~N(0, 1),ht为GARCH的条件波动。在这个模型中,好消息(μt-1>0)和坏消息(μt-1<0)对条件方差有着不同的影响:好消息有一个(λ+γ)的冲击,坏消息有一个(λ

由于-γ)的冲击。

为了检验股指期货引入以后的冲击,在式(3)中加入虚拟变量dt(股指期货上市后dt取值1,上市前为0)。

表1 股指期货上市对现货波动的影响

从表1的结果可知,首先,φ>0,且是统计显著的,表明股指期货的引入加大了现货市场的波动;其次,γ<0,表明股票市场存在杠杆效应,即坏消息引起的股票价格的波动大于同等程度好消息引起的波动。这与国外大多数学者对美英等发达国家股票市场波动性的研究结论是一致的,即对于股价反向冲击所产生的波动性大于等量正向冲击产生的波动性,这种“利空消息”作用大于“利好消息”作用的非对称性。

3.期现之间的因果关系

在一定程度上,对持有相同头寸而言,期货市场的持有成本比在现货市场持有成本更低,期货的引入预计将增加现货市场的信息流,一种简单的方法就是检验现货市场和衍生市场之间的因果关系,监管层通过两个市场间的先行-滞后关系检验可以了解知情交易者首先在哪个市场进行交易,套利交易策略的实现也必须考虑资产及其衍生证券之间的先行-滞后关系。此外,先行-滞后关系检验还有助于理解期货市场与现货市场之间信息流动的方式。

本文用格兰杰因果关系检验(Granger)来实证股指期货的价格发现功能。从统计的角度看,因果关系是通过概率或者分布函数的角度体现出来的:在现实世界中所有其它事件的发生情况固定不变的条件下,如果一个事件A的发生与不发生对于另一个事件B的发生的概率(如果通过事件定义了随机变量那么也可以说分布函数)有影响,并且这两个事件在时间上又先后顺序(A前B后),那么我们便可以说A是B的原因。

表2的结果表明,股指期货与现货市场互为格兰杰原因,两个市场表现为双向互动。这个结果与发达国家的大多数研究结果不一致,大多数研究认为股指期货发现价格的功能和对现货市场的指导作用并不明显,双方互相均无因果关系,而是伴随关系。

表2 格兰杰因果关系检验结果

4.股指期货交易行为对现货波动的影响

混合分布假说(MDH)指出,价格波动与交易量是由潜在的不可观测的信息流共同决定的,信息流的冲击将同时产生交易量和价格波动[15]。而交易量可由非信息交易量(流动性交易)和信息交易量两部分来解释。非信息交易量是交易量中可预测的部分,是投资者调整头寸或流动性需求而产生的交易,一般用交易量的均值——预期交易量来表示,信息交易量则是由于新信息的到达而产生的交易,由于无法从历史序列予以解释,一般用交易量的残差——非预期交易量来表示。

由于中国推出股指期货时间还不长,日数据观测值太少,实证采用了5分钟数据。首先分别针对交易量和未平仓合约序列建立ARIMA模型,通过该模型对变量进行外推预测,于是可将期货交易量和未平仓合约分解为可预测和不可预测两个部分,再将这4个新生成的序列加入到GARCH模型中。检验外生的波动事件对现货波动的影响。

式中,ExpVol、ExpOI分别代表预期的交易量及预期的未平仓合约;UnexpVol、UnexpOI分别代表未预期的交易量及未预期的未平仓合约。因而,系数α5、α7代表了外生的波动事件对波动的影响。

表3 股指期货交易行为对现货波动的影响

从表3的研究结果可知,α5和α7都是统计显著的,且都大于零,表明外生的波动事件通过期货交易,加大了现货市场的波动。

从市场微观结构上究其原因:一方面,中国股指期货市场和现货投资者的结构有很大的差异,前者以机构投资者为主,而后者以中小投资者为主;另一方面,中国的股票现货市场不允许卖空,利空消息的获得者无法从股票市场上获利。而股指期货市场的保证金交易制度以及双向交易制度,使得拥有信息优势的机构投资者会选择现在期货市场交易获取更高收益,从而外生的波动事件往往通过期货交易传递到现货市场,加大现货市场波动。

5.股指期货上市对中外股市联合动态关系影响

中外股市联动,首先源于中国经济更深地融入全球经济。随着中国经济开放的深入和国内外经济联系的紧密,已使中国和全球经济的运行周期相互影响。其次,资本市场的开放,加强了中国和全球市场资本的相互流动。近年来,随着两地上市和多地上市公司的出现和增加、QFII和QDII的出现、人民币汇改启动,中国股市和全球股市的联动性开始“显现”。而股指期货的推出推动了中国证券市场金融产品的完备化,加速了信息的流动,其与现货市场的联动以及价格发现功能,有可能强化或改变中外股票市场原有的联合动态关系。

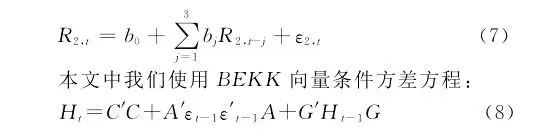

一元GARCH模型虽然能非常有效地刻画单个金融时间序列(或单个市场)的波动特征,却不能有效地研究多个时间序列(或多个市场)的波动相关性,因为一元GARCH模型在考察多变量波动关系时,不得不把几个序列分割开来考察各自的条件波动性,这必然损失变量之间相关性所包含的信息。而多元GARCH模型(又称向量GARCH)利用残差向量的方差—协方差矩阵蕴涵的信息很好地解决了这一问题。因此,本文试图采用二元GARCH模型捕捉中外股票市场的联合动态关系,然后用“chow检验”验证协方差序列在股指期货推出后有无显著变化。

二元GARCH均值方程设定为:

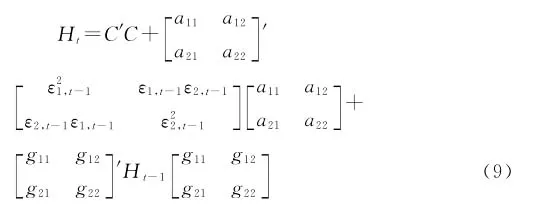

其中,C为常数上三角矩阵,A代表ARCH项的系数矩阵,G代表GARCH项的系数矩阵,Ht为2×2维矩阵,表示中外市场在时间的方差—协方差矩阵。各矩阵具体表示如下:

参数采用极大似然法估计。估算的协方差序列如图1所示。散点图并不能看出中外股市联合动态结构的协方差序列有明显变化或加强。于是,我们采用Chow断点检验(chow breakpoint test)方法检验协方差序列在股指期货推出后有无显著变化,从而推断中外股票市场的联合动态结构有无发生变化。

图1 中外股市的动态相关性

Chow断点检验方法是对断点前后每个子样本单独拟合方程并以其残差平方和RSS构造统计量来观察估计方程是否有显著差异。零假设是两个子样本拟合的方程无显著差异,若输出结果显示的概率小于给定的显著性水平,如1%或5%,就可以在该显著水平上拒绝零假设。若有显著差异则意味着模型关系中有结构改变。

我们以股指期货推出的时间点为断点,对式(8)所得的协方差序列进行了Chow检验(见表4),检验结果说明引入股指期货后,中外股市联合动态相关性有显著差异。结合散点图的结果,我们观察到,推出股指期货以后,中外股市的联动性先是较低,随后显著增强了。

表4 Chow断点检验

三、结 论

研究表明,中国证券市场股指期货的引入加大了现货市场的波动,外生的波动事件通过期货交易,加大了现货市场的波动,且利空消息对现货市场的冲击大于利好消息对市场的冲击。引入股指期货后,中外股市的联合动态关系发生了显著改变。

按照现有国外研究结论,股指期货上市加大现货市场波动性,是正面和积极的。股指期货上市后现货市场波动性加大,是因为扩大了现货市场的流通管道,促进了现货市场中资讯传递速度和品质,使更多更快更准确的信息传递到现货市场,而不是期货的投机交易所造成的不稳定影响。亦即股指期货引入导致现货市场波动性增加是因为引进期货改善了现货市场的效率。

但应该看到,中国在市场微观结构和投资者结构方面与发达资本市场存在差异,例如,中国股指期货市场入市门槛较高,主要参与者为机构投资者,而股票市场则以散户为主;另一方面,中国的股票现货市场不允许卖空,利空消息的获得者无法从股票市场上获利。而股指期货市场的保证金交易制度以及双向交易制度,使得拥有信息优势的机构投资者会选择首先在期货市场交易,以获取更高收益,从而外生的波动事件(特别是利空事件)往往通过期货交易传递到现货市场,加大现货市场波动。

[1]DAMODARAN A.Index futures and stock market volatili-ty[J].Review of Futures Markets,1990,9:442-457.

[2]LEE S B,OHK K Y.Stock index futures listing and structural change in time-varying volatility[J].Journal of Futures Markets,1992,12:493-509.

[3]MABERLY E D.An analysis of trading and nontrading period returns for the value line composite index;spot versus futures[J].Journal of Futures Markets,1987,7:497-500.

[4]ANTONIOU A,HOLMES P,PRIESTLEY R.The effects of stock index futures trading on stock index volatility:an analysis of the asymmetric response of volatility to news[J].Journal of Futures Markets,1998,18:151-166.

[5]GULEN H,MAYHEW S.Stock index futures trading and volatility in international equity markets[J].Journal of Futures Markets,2000,7:661-685.

[6]PERICLI A,KOUTMOS G.Index futures and options and stock market volatility[J].Journal of Futures Markets,1997,17(8):957-974.

[7]BESSEMBINDER H,SEGUIN P J.Futures trading activity and stock price volatility[J].Journal of Financial,1992,47(5):2015-2034.

[8]余尚武,吴嘉钦.股价指数期货对股票市场波动性的影响[J].企业管理学报,2000,(47):135-160.

[9]杨冈章.引进股价指数期货对现货波动性与效率性之影响[D].台北:辅仁大学,1996.

[10]刘博文,房振明.我国股指期货与现货价格发现效率实证研究——基于沪深300模拟期货数据[J].大连理工大学学报(社会科学版),2008,(3):25-29.

[11]FLEMING J,OSTDIEK B,WHALEY R E.Trading costs and the relative rate of price discovery in stock,futures and options markets[J].The journal of futures markets,1996,4:353-387.

[12]STOLL H R,WHALEY R E.The dynamics of stock index and stock index futures returns[J].Journal of Financial and Quantitative Analysis,1990,25:441-468.

[13]BOLLERSLEV T.Generalized autoregressive conditional heteroscedasticity[J].Journal of Econometrics,1986,31:307-327.

[14]NELSON D B.Conditional heteroskedasticity in asset returns:a new approach[J].Econometrica,1991,59:347-370.

[15]TAUCHEN G,PITTS M.The price variability-volume relationship on speculative markets[J].Econometrica,1983,51:485-505.

[16]曾令华,彭益,陈双.我国股票市场周期性破灭型泡沫检验——基于门限自回归模型[J].湖南大学学报(社会科学版),2010,24(4):54-57.

The Effects of Introduction of Stock Index Futures on Stock Market:Evidence from China

LIANG Zhao-hui

(College of economics,Tianjin Polytechnic University,Tianjin 300387,China)

This paper examines the effect of introduction of index futures on Chinese stock market.We employ four empirical methods:EGARCH model,Multi-variate GARCH,a Granger causality test,and Chow breakpoint test.The results show an increase in volatility of stock market through futures’trading,after a trigger from exogenetic event.The results also show a remarkable change in conditional covariance between China and world return.

index futures;volatility;conditional covariance

F830.9

A

1008-407X(2012)01-0014-05

2011-05-18;

2011-07-23

国家自然科学基金项目(70601020;70971098)

梁朝晖(1971-),女,壮族,广西南宁人,教授,博士,主要从事金融工程研究。