我国债券市场流动性实证研究

唐铭帅

(中国人民大学 财政金融学院,北京 100083)

我国债券市场流动性实证研究

唐铭帅

(中国人民大学 财政金融学院,北京 100083)

从流动性的宽度、深度和速度的角度,对银行间债券市场和交易所债券市场的流动性进行量化分析,分析中使用即时交易成本衡量模型衡量流动性宽度,分别用换手率、交易频率衡量流动性的深度和速度,并尝试用Amivest流动性比率和Martin指数从价、量结合角度考察市场流动性。研究显示,两个市场流动性存在着明显的结构性差异:交易所债券市场具有较优的流动性宽度和速度,银行间债券市场在流动性深度和稳定性上更胜一筹。因市场容量不同所致,两个市场在流动性深度上的差异更为突出。

债券市场;交易机制;流动性

历史发展经验证明,证券市场是现代经济运行不可或缺的重要组成部分,有众多不可替代的功能。但其能否有效地发挥作用,首先取决于市场质量的高低,尤其是市场流动性的优劣。

证券市场微观结构理论认为,市场的本职是提供足够的流动性,其一切活动都围绕流动性展开:交易商、限价订单的提供者提供流动性,交易所和经济商组织流动性,无耐心的投资者、市价订单的提供者消耗流动性。在证券市场中,流动性不仅直接影响不同类型投资者的交易策略,更是决定了资金需求者的融资效率。因此,流动性即是市场的一切,也是市场的生命所在。

一、研究背景

我国债券市场从1981年恢复发行国债开始至今,经历了曲折探索和快速发展两个阶段,形成了包括银行间市场、交易所市场和商业银行柜台市场三个基本子市场在内的统一分层的市场体系。其中,银行间市场是债券市场的主体,债券存量和交易规模占全市场90%以上,属于双边谈判、逐笔成交的大宗交易市场,市场参与者是各类机构投资者。交易所市场是另一重要部分,属于集中撮合、连续竞价交易的零售市场,参与者为除银行以外的各类社会投资者。商业银行柜台市场是银行间市场的延伸,也属于零售市场。

历经30年发展,我国债券市场已取得长足的进步,为维护金融稳定、优化资源配置,乃至促进经济增长作出了突出贡献。但是,作为衡量市场质量核心标志的流动性水平究竟如何,有哪些因素制约市场流动性的提高,怎样完善交易机制进而提高市场流动性,这一系列问题均需要做深入研究和思考。

为此,本文拟通过实证分析,从整体角度研究我国债券市场的流动性现状,包括对银行间债券市场和交易所债券市场的流动性研究。希望借此研判、比较交易所市场与银行间市场的流动性状况,为探索完善债券市场交易机制、提高债券市场流动性水平这一永久命题抛砖引玉。

二、流动性衡量指标选择

尽管学术界对流动性的衡量进行了大量探讨,但直到目前尚缺乏统一的测量标准,甚至有学者质疑“无异议、可操作的流动性定义”存在。分析市场流动性最直接有效的方法就是分析流动性指标,但不同指标测度意义不同,且皆有一定局限性,得出的结果也多为片面之言。鉴于此,本文尝试从衡量流动性的不同纬度出发,选取多个指标,扬长避短、综合评析,力求较为全面的探讨我国债券市场流动性现状。

(一)对流动性的理解

因关注角度不同,对流动性的定义也不一致。本文将流动性理解为,市场参与者能够以合理价格迅速进行大量金融交易,并且不会导致资产价格发生显著波动的能力。对其可以从宽度、深度、速度及弹性四个维度来衡量。速度是指交易的即时性,宽度是指“即时交易的代价”,二者与流动性呈反向关系,即交易时间越短、即时交易代价越小,市场流动性越高。深度是指交易数量,弹性是指价格恢复均衡水平的速度,二者与流动性呈正向关系,即交易量越大、弹性越好,市场流动性越高。

影响市场流动性的因素有很多,主要分为资产特征因素和交易机制因素。虽然资产的规模、风险及收益特征,对流动性的影响也十分明显,但证券市场微观结构理论认为,交易机制因素对流动性的影响更值得关注。一方面,市场透明度、参与者结构,尤其是市场模式对同类资产流动性的影响更为显著,另一方面,通过探索合理的交易机制设计而改善市场流动性才是理论研究和市场管理的终极课题。

(二)流动性衡量方法设计

1.宽度指标

尽管价差法在衡量流动性宽度属性上更为常用,但其所需要的实时报价信息对于连续竞价模式的交易所市场和询价模式为主的银行间市场来说,一是无从获取,二则意义不大。鉴于市场实践经验和现有数据结构,本文选用Hasbrouck和Schwartz(1988)基于市场效率系数构建的一个即时交易成本衡量模型:

理论上,短期交易价格相对于均衡价格的波动越大,执行成本就越高,流动性也越差。因此,市场流动性的高低可以用即时交易成本(C)来衡量,C值越大市场流动性越低,C值越小则市场流动性越高。

2.深度指标

深度指标从交易规模角度衡量流动性,常用的有市场深度、成交率和换手率等。大多数指标都以最佳买卖报价上的证券数量来计算市场深度,实践中,由于该数据的真实信息极难获取,给实证研究带来了较大的困难。本文选取日均换手率作为市场流动性的深度指标,其中换手率=债券日成交量/债券发行规模﹡100%。作为一个衡量证券持有时间的指标,换手率越高则持有时间越短,市场流动性就越高。

3.宽度、深度结合指标

宽度指标虽应用广泛,但仅考虑即时交易代价而忽略了规模因素,深度指标虽测量了交易量,却忽略了成本因素,二者皆有不足。为此,本文选取流动性比率指标测量价格变化和交易量的关系,其基本原理是:若少量交易引起价格变化较大,则市场流动性较低;若大量交易引起价格变化较小,则市场流动性较高。流动性比率兼顾了价格因素和交易量因素,常用的有Dubofsky和Groth(1984)使用的Amivest流动性比率和 Martin(1975)使用的马丁指数。本文分别计算了上述两项指标,具体方法如下:

其中,Lcon为Amivest流动性比率,Pit为t日债券i的收盘价格,Vit为t日债券i的交易量,分母为一定时间内债券i的价格变化绝对比率的总和。

根据公式,Amivest流动性比率即是价格发生1个百分点变化需要的交易量,数值越高,则交易量对价格的影响越小,市场流动性就越高,反之亦然。

其中,Mt为马丁指数,Pit为t日债券i的收盘价格,Vit为t日债券i的交易量。与Amivest流动性比率相反,马丁指数越大,则市场流动性越低;马丁指数越小,则市场流动性越高。

4.速度指标

虽然流动性的速度与宽度实为一体,宽度应是即时交易的代价、速度也应是低成本下的时间,但毕竟即时性也是流动性的一个重要维度,因此交易执行时间也成为衡量市场流动性的一个重要方法。主要的指标有两个:一是执行时间,即订单发出与被完全执行的时间间隔;二是交易频率,即一定时间内的交易次数。受数据信息所限,本文选取更为常用的交易频率指标作为参考。

最后,由于缺少样本债券的高频交易数据,本文没有对债券市场流动性的弹性维度进行观察。

三、流动性实证分析

(一)数据说明

第一,为更真实有效地反映债券市场流动性状况,本文选取“新债”(已发行上市1年内的债券)数据作为研究对象。我国银行间债券市场的实践经验表明,市场70%以上的现券交易为新发行债券,若加上次新债(发行上市1-2年的债券)则市场占比甚至达到90%以上。根据 Hirotaka Inoue(1999)、Michiael Fleming和 Asani Sarkar(1999)研究显示,在发达国家债券市场亦是如此。由于“旧债”大多通过发行当年的交易而“沉淀”至持有到期类账户、退出流通,“新债”交易更为活跃成为了债券市场的基本特征。

第二,为便于银行间债券市场和交易所债券市场的流动性比较,本文将以跨市场债券为代表,选取2010年度在两个市场均有活跃交易表现的债券进行分析。

按照上述原则,样本债券选取需同时满足两个条件:1.2009年3月-2009年12月期间新发行的跨市场交易债券;2.2010年在银行间市场交易天数超过70天,同时在交易所市场交易天数超过100天的债券。经过筛选,276只 跨市场债券中共有8只债券符合条件(表1)。

表1 样本债券基本信息

更进一步,本文收集了样本债券的市场交易数据,如交易量、开盘价、收盘价、最高价、最低价和收益率等,所有数据信息均来源于Wind资讯。

(二)流动性检验

1.宽度指标:即时交易成本衡量模型

根据样本数据,本文分别计算了两种情况下的即时交易成本,一种为C5,以5天为长期、1天为短期;一种为C2,以2天为长期、1天为短期。所得结果的实证意义基本一致(表2)。

表2 债券市场即时交易成本

表2显示,除债券122966之外,其余债券的银行间市场即时交易成本均高于交易所市场。因此,从即时交易成本角度来看,交易所市场中债券流动性要优于银行间市场。理论上,交易所市场的参与者结构和交易模式更有利于竞争性交易,进而使其具有较小的价差波动、较低的交易成本,即拥有较高的市场流动性。

但需注意的是,银行间市场中样本债券的即时交易成本数据更为集中、平稳,显示出银行间市场更为成熟稳定;相反,交易所市场中样本债券的即时交易成本差异较大,说明交易所市场的流动性不够稳定。

2.深度指标:换手率

通常用交易量除以流通数量来计算债券换手率,但跨市场债券可以在市场间实现转托管操作,因而难以获取不同市场中样本债券的真实流通数量。为此,本文进行了两种假设处理,一是假设两个市场可以无痕对接,即皆以最初市场合计发行规模为流通数量;二是假设两个市场相互独立封闭,即分别以最初相应市场发行规模为流通数量。按照上述假设分别计算了换手率1和换手率2(表3),市场真实的换手率应该介于两者之间。

表3显示,交易所债券市场换手率远低于银行间债券市场,即银行间债券市场的流动性更具有深度。但需要强调的是,银行间债券市场的流动性深度优势,并非单纯市场模式所致,而是有更多的历史、制度因素存在。

表现在两个方面:一是,近年来两个市场被人为割裂、发展极不均衡,存量规模的量级差异造成了两个市场在绝对交易规模上的不同。例如,2010年银行间市场托管债券18.9万亿元,占市场总体的93.6%;其交易规模达67.7万亿,为交易所市场的167倍。二是,交易所债券市场缺少债券投资交易的主力军——商业银行的参与,其主要市场参与者为中小投资者,而银行间债券市场则是典型的机构投资者市场,市场参与者结构上的巨大差异,也决定了两个市场日常交易特征的不同。仅从笔均交易规模来看,2010年银行间债券市场笔均交易规模2.0亿元,为交易所债券市场的526倍。

因此,我们认为,正是市场容量和参与者结构上的巨大差异,成就了银行间债券市场在流动性深度维度上的绝对优势。

表3 债券市场换手率

另外,必须承认,尽管换手率指标考虑了流通数量大小的影响,但由于数据渠道所限,我们计算出的结果与真实情况仍有一定出入。而且,同其他深度指标一样,换手率指标忽略了价格变化的影响,而价格变化(即宽度)往往也是流动性最关键的要素。

3.宽度、深度结合指标:流动性比率

为克服仅以宽度或深度维度衡量流动性的不足,本文尝试用流动性比率法分析债券市场的流动性状况。

(1)Amivest流动性比率

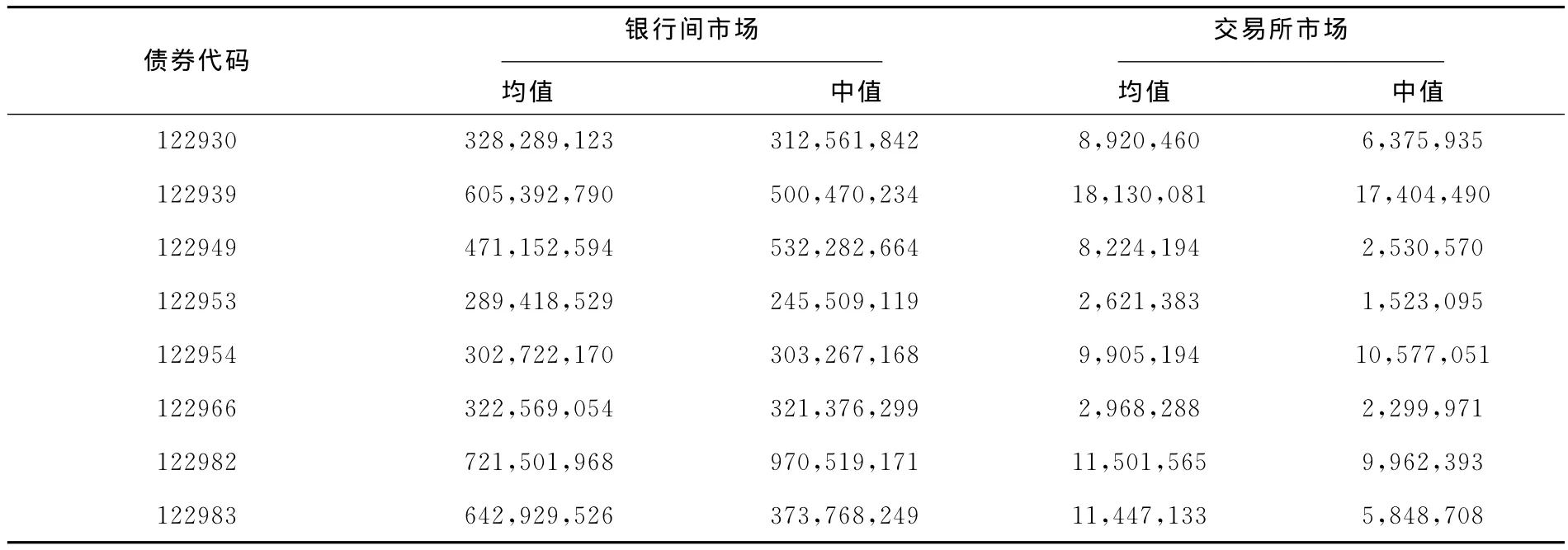

借鉴业内研究经验,本文用t日前20天(含t日)的交易数据来计算t日的Amivest流动性比率。通常认为中位数对异常值的免疫力较好,在分布不均匀的情况下,比均值更稳定。为此,本文同时计算了Amivest流动性比率的均值和中位数,以期更好的反映市场流动性水平(表4)。

表4 债券市场Amivest流动性比率

表4显示,无论从均值还是中位数看,样本债券的交易所市场流动性比率均明显低于银行间债券市场,说明交易所债券市场中交易量对价格的冲击更大,即市场的流动性较差。据此可以初步认为,从宽度和深度结合角度理解,银行间债券市场流动性优于交易所债券市场。

(2)Martin指数

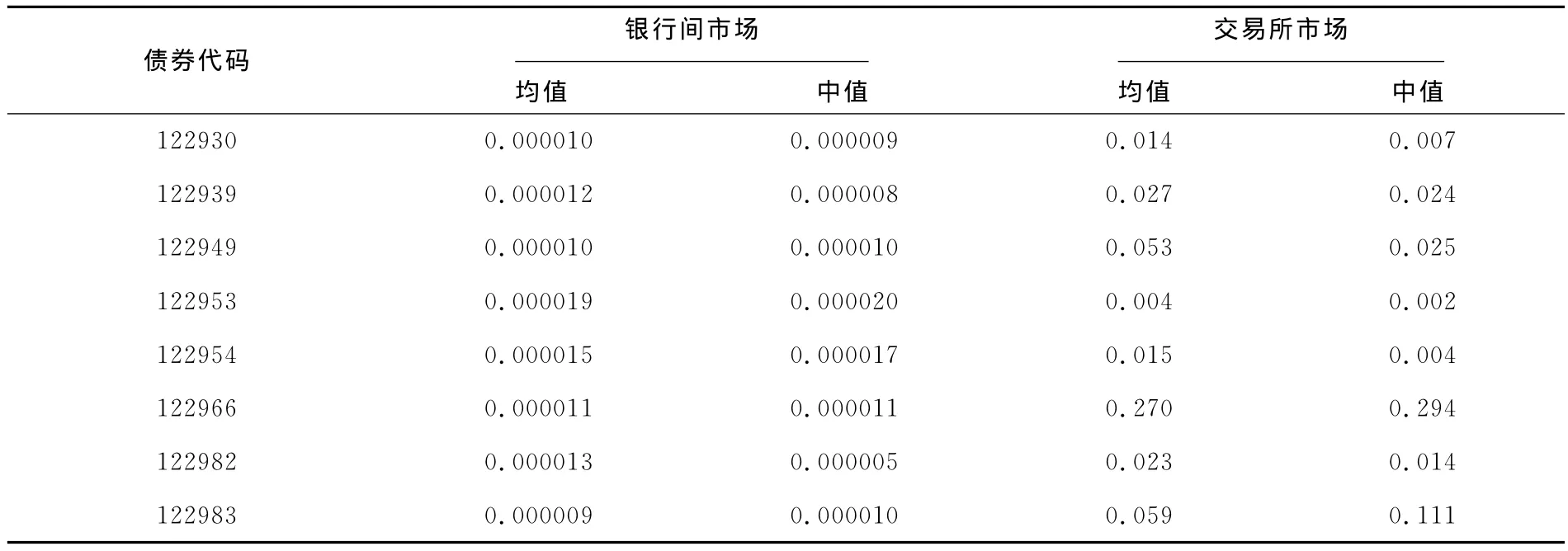

鉴于马丁指数受每日交易情况变化影响较大,为得到一个相对稳定的流动性指标,本文用t日前20交易日(含t日)的马丁指数平均值来代表t日市场流动性,再以其全年均值和中位数衡量市场流动性水平(表5)。

表5 债券市场马丁指数

表5显示,样本债券的交易所市场流动性比率较高,说明银行间债券市场流动性更优。

综上所述,马丁指数与Amivest流动性比率殊途同归,其表面结果显示,从宽度和深度结合角度观察,银行间债券市场流动性优于交易所市场。需要说明的是,流动性比率法的一个重大缺陷就是忽略了流通数量的影响(一般流通数量越大,其交易量也越大,流动性指标就越理想),这也是产生上述结果的主要原因。

通常债券市场流动性的宽度差距较小,百元面值的债券在不同市场中即时交易成本相差无几,而深度差距却能因市场规模和参与者结构的不同相差百倍、千倍。我国债券市场的实际情况正是如此。实践中,银行间市场和交易所市场在流动性深度上差异巨大,已远非宽度所比,因而前述实证结果更多是流动性深度差异的反映。

4.速度指标:交易频率

尽管无法收集到样本债券的交易频率数据,但仅从债券市场的整体交易情况即可见一斑。如图1所示,因市场模式和参与者结构的巨大差异所致,银行间债券市场的交易频率明显低于交易所债券市场,二者甚至存在着量级上的差距。

图1 债券市场历年交易频率情况

因此,对交易频率所代表的速度指标而言,交易所债券市场的流动性更为突出。但必须承认,由于忽略了交易规模和价格变化因素,速度指标对流动性的解释也十分有限。毕竟现实中人们最为关心的还是流动性的宽度和深度,尤其是在没有合理的即时交易成本前提下,纵是再大的交易规模、再快的交易速度也没有太多意义。

(三)对实证分析部分的总结

通过前面的实证分析,可以得出以下结论:

1.即时交易成本指标显示,交易所债券市场具有更好的流动性宽度,但通过观察数据的集中性和平稳性可以发现,银行间债券市场更为成熟稳定。主要是交易所市场的参与者结构和交易模式更有利于竞争性交易,使得其具有较小的价差波动、较低的交易成本,进而拥有较优的流动性宽度。

2.从日均换手率指标来看,银行间债券市场流动性深度优势十分明显。市场容量和参与者结构上的巨大差异,成就了银行间债券市场在流动性深度维度上的绝对优势。

3.从流动比率指标来看,马丁指数与Amivest流动性比率殊途同归,皆反映出银行间债券市场更具流动性优势。但不应简单的理解为,从价、量结合角度观察,银行间债券市场的流动性更优。因为在我国债券市场实践中,流动性比率更多反映了流动性的深度维度。

4.由于具有市场模式和参与者结构优势,交易所债券市场的交易频率更高,市场流动性速度维度更优。

综上所述,不宜对交易所债券市场和银行间债券市场的流动性优劣做简单判断,由于历史、制度以及交易机制原因,两个市场流动性存在着明显的结构性差异。从前述实证结果来看,交易所债券市场具有较优的流动性宽度和速度,银行间债券市场在流动性深度和稳定性上更胜一筹。并且由于市场容量的不同,两个市场在流动性深度上的差异远非宽度所比。鉴于宽度是流动性最为关键的维度,而且银行间债券市场流动性的深度优势更多是非交易机制因素所致,所以本文更倾向认为,综合角度考虑交易所债券市场的流动性更优。

[1]DUBOFSKY D,J GROTH.Exchange Listing and Stock Liquidity[J].Journal of Financial Research ,7,Winter 1984:291-301.

[2]HASBROUCK J,SCHWARTZ R A.Liquidity and execution costs in equity markets[J].Journal of Portfolio Management,14,1988:10-16.

[3]HIROTAKA INOUE.The Structure of Government Securities Mar-kets in G10Countries:Summary of Queationnaire Results[M],Financial Markets Department,Bank of Japan,1999.

[4]MARTIN P.Analysis of the impact of competitive rates on the liquidity of NYSE stocks[C],Economic Staff Papers 75-3,Securities and Exchange Commission,July 1975.

[5]Michael Fleming and Asani Sarkar,Liquidity in U.S.treasury spot and futures markets[M].Federal Reserve Bank of New York,1999.

An Empirical Research on the Liquidity of China’s Bond Market

TANG Ming-Shuai

(School of Finance,Renmin University of China,Beijing 100083,China)

From the dimensions of width,depth and speed,the paper conducted an empirical investigation between interbank and exchange bond market.The analysis used real-time transaction cost measurement model to measure the liquidity width,respectively,with turnover and trading frequency to measure the liquidity depth and speed,and try Amivest liquidity ratio and Martin index from the price,quantity combined with the perspective of market liquidity.Studies have shown that,the two markets have significant structural differences on the liquidity.The exchange bond market has a better mobility in the liquidity width and speed while the interbank bond market is superior in the liquidity depth and stability.Due to the difference of market capacity,the difference of the two markets in the depth of liquidity is more prominent.

bond market;transaction mechanism;liquidity

F832.5

A

1005-6378(2012)05-0015-06

2012-08-10

唐铭帅(1982-),男,黑龙江富锦人,中国人民大学财政金融学院博士生,主要研究方向:财政金融理论、政策与实践。

[责任编辑 侯翠环]

——基于三元VAR-GARCH-BEEK模型的分析