浅析核定白酒消费税最低计税价格的原因及税收效果

章爱文 王如峰

浅析核定白酒消费税最低计税价格的原因及税收效果

章爱文 王如峰

一、引言

2009年7月17日国家税务总局公布了《关于加强白酒消费税征收管理的通知》(国税函[2009]380号),规定白酒生产企业销售给销售单位的白酒,生产企业的消费税计税价格低于销售单位的对外销售价格(不含增值税)70%以下的,税务机关应核定消费税最低计税价格。

采取该措施的目的是为了遏制白酒生产企业利用关联方交易规避交纳消费税。因为自2009年1月1日起施行的修订后的《中华人民共和国消费税暂行条例》规定白酒的消费税应纳税额采用从价从量复合计征的方法,从价税率为20%,从量定额税率为0.5元/500克(或者500毫升),又由于纳税人生产的白酒只在出厂销售时缴纳消费税,所以有些白酒生产企业为了避税就设立了自己的销售公司,先将生产出来的白酒低价出售给销售公司,然后销售公司再高价出售给经销商,以此手段达到白酒生产企业少缴纳消费税的目的。

消费税、增值税、城市维护建设税、教育费附加、企业所得税是紧密相连的税费种类,本文将结合数学分析的方法,运用一个案例,以上述五个税费种类为考查对象,从一个全新的角度来剖析对白酒核定消费税最低计税价格的原因及其税收效果,以期能对分析其他类似问题提供一种思路。

二、剖析

[案例]A白酒制造有限公司(以下简称A公司)位于广西壮族自治区桂林市,B白酒销售有限公司(以下简称B公司)是A公司设立的存在关联关系的销售公司,A公司和B公司均为增值税一般纳税人,2010年A公司只生产甲规格的白酒且全部销售给B公司,再由B公司销售给与A公司和B公司都没有关联关系的交易各方。

假设甲规格的白酒销售前负担的增值税进项税额只在购进所用原材料时产生,且金额为a元。甲规格的白酒包装形式为每瓶1公斤,A公司以每瓶p元(不含增值税)销售给B公司,B公司再以每瓶s元(不含增值税)销售给与A公司和B公司都没有关联关系的交易各方。如果只分析销售1瓶甲规格的白酒的情况,则A公司和B公司的税款计算和会计处理如下。

(1)A公司的税款计算和会计处理

①购进生产甲规格的白酒所用的原材料,

借:原材料 m

应交税费——应交增值税(进项税额)a

贷:库存现金/银行存款/应付账款等 m+a

②将1瓶甲规格的白酒销售给B公司,

借:库存现金/银行存款/应收账款等 1.17p

贷:主营业务收入 p

应交税费——应交增值税(销项税额)0.17p

③计算应缴纳的消费税额,

借:营业税金及附加 0.2p+1

贷:应交税费——应交消费税0.2p+1

[注]现行消费税法规定,白酒实行从价从量复合计征消费税的方法,从价税率为20%,从量定额税率为0.5元/500克(或者500毫升),并且只在出厂销售时征收,所以A公司将1瓶甲规格的白酒销售给B公司时,应缴纳的消费税额=p×20%+2×0.5=0.2p+1(元)。

(2)B公司的税款计算和会计处理

①从A公司购进1瓶甲规格的白酒(不考虑运费等进货费用及相关的进项税额),

借:库存商品——甲规格的白酒p

应交税费——应交增值税(进项税额)0.17p

贷:库存现金/银行存款/应付账款等 1.17p

②把从A公司购进的1瓶甲规格的白酒销售给与A公司和B公司都没有关联关系的交易各方,

借:库存现金/银行存款/应收账款等 1.17s

贷:主营业务收入 s

应交税费——应交增值税(销项税额)0.17s

由于现行消费税法规定对白酒只在出厂销售时一次性征收消费税,此后的流通环节不再征收消费税,所以B公司把从A公司购入的1瓶甲规格的白酒销售给与A公司和B公司都没有关联关系的交易各方时,只缴纳增值税,不缴纳消费税。从而有:

其中,T1——A公司和B公司应纳的消费税额合计数

t1——A公司应纳的消费税额,且t1=0.2p+1

t2——B公司应纳的消费税额,且t2=0

可见,A公司和B公司应纳的消费税额合计数等于A公司应纳的消费税额。

又有,T2=t3+t4=(0.17p-a)+(0.175s-0.17p)=0.17s-a

其中,T2——A公司和B公司应纳的增值税额合计数

t3——A公司应纳的增值税额

t4——B公司应纳的增值税额

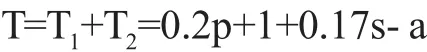

从而,A公司和B公司组成的企业集团应纳的消费税额和应纳的增值税额的合计数为:

可见,当s和a均为定值时,T的数值大小仅取决于p,也就是仅取决于A公司的应纳消费税额t1=0.2p+1。

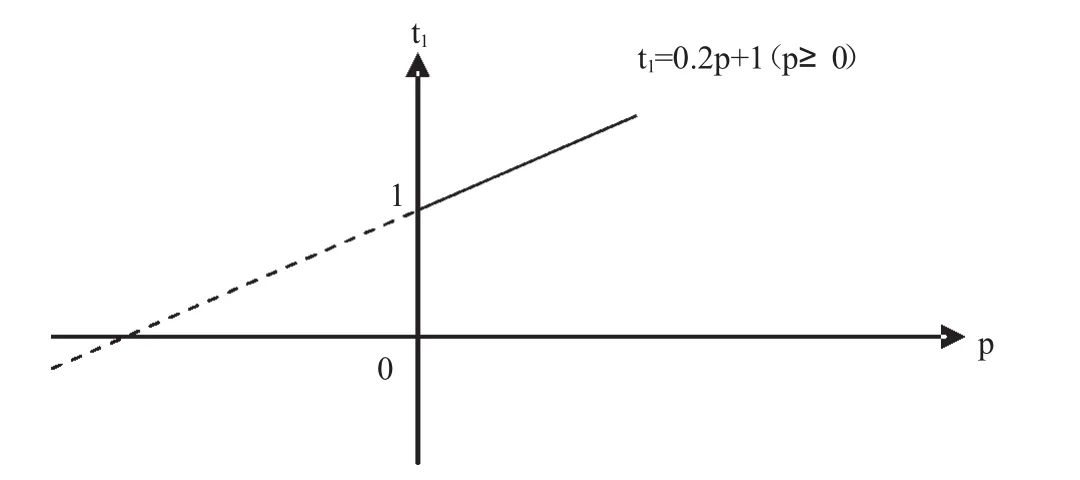

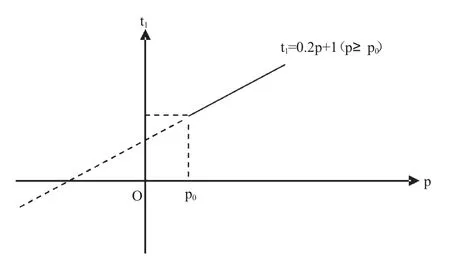

A公司应纳的消费税额t1=0.2p+1(p≥0)是一个一元一次函数,其图像如图所示:

由于一元一次函数t1=0.2p+1(p≥0)是单调递增的,所以p越大则t1越大;从而当s和a均为定值时,p越大,则A公司和B公司组成的企业集团的应纳消费税额和应纳增值税额的合计数T越大。

由于甲规格白酒购进的原材料负担的增值税进项税额a元是既定的;又由于市场竞争导致B公司销售甲规格的白酒给与A公司和B公司都没有关联关系的交易各方时,销售价格s也可以认为是固定的;所以A公司就可以(或者可能)通过压低对B公司的销售价格达到降低A公司的消费税税负的目的,从而也就降低了A、B两公司组成的企业集团的消费税税负,进而降低了A、B两公司组成的企业集团的应纳消费税额和应纳增值税额的合计数。

由于城市维护建设税和教育费附加均随同纳税人实际缴纳的增值税、消费税、营业税税额同时征收,而记录“营业税金及附加”账户的期末余额应转入“本年利润”账户,从而导致会计利润减少。

《中华人民共和国企业所得税法》第八条和该法的实施条例第二十七条规定,企业发生的与取得收入有关的、合理的税金支出准予在计算应纳税所得额时扣除,所以白酒生产企业及其设立的销售公司通过上述关联方交易(而该关联方交易又未被税务机关识别出来)交纳的消费税、城市维护建设税、教育费附加是准予在计算应纳税所得额时扣除的。

从而,当白酒生产企业通过压低对自己设立的销售公司的售价降低整个企业集团的应纳消费税额和应纳增值税额的合计数时,整个企业集团应纳的城市维护建设税和教育费附加也降低,进而加大了整个企业集团的应纳税所得额,也就相应加大了整个企业集团的应纳企业所得税额。但是由于整个企业集团的应纳税所得额大于0时,上述相应加大的应纳税所得额乘以相应的税率才是相应加大的整个企业集团的应纳企业所得税额,因而整个企业集团降低的应纳消费税额、增值税额、城市维护建设税额、教育费附加的合计数大于因此而增加的应纳企业所得税额,所以整个企业集团的整体税负还是降低的,白酒生产企业还是乐于采取压低对自己设立的销售公司的销售价格的手段来规避纳税。所以,为保证国家税基不受侵蚀,保证国家税收,有必要对白酒核定消费税最低计税价格。例如,当核定的白酒消费税最低计税价格为p0时,A公司应纳的消费税额(也就是A公司和B公司应纳的消费税额合计)为T1=t1+t2=t1+0=0.2p+1(p≥p0),其图像如图所示:

此时,A公司和B公司组成的企业集团应纳的消费税额合计数T1=t1+t2=0.2p+1有一个最低限额,整个企业集团应纳的消费税和增值税合计数

也有一个最低限额,进而整个企业集团应纳的城市维护建设税、教育费附加也有一个最低限额。这些最低限额都是国家为保证税收收入而可以接受的。

三、总结

1.国税函 [2009]380号文件规定的对计税价格偏低的白酒核定消费税最低计税价格对于遏制白酒生产企业利用关联交易规避纳税具有积极作用。

2.运用数学分析的方法剖析和解读国税函[2009]380号文件有助于加深对采取核定白酒最低消费税计税价格措施的理解和运用。

3.在教学和实务工作中应倡导多学科并用,综合运用多种分析手段和分析工具深入剖析客观经济现象。

(作者单位:广西大学行健文理学院)