激励企业参与职业教育的税收政策研究

□林永春 李 慧

激励企业参与职业教育的税收政策研究

□林永春 李 慧

职业教育是我国社会经济持续发展的重要支撑,而校企不能实现有效合作是制约职业教育进一步发展的主要因素。调查显示,职业院校迫切需要企业参与其教学和科研,企业也有参与职业教育的真实意愿,而我国的财力状况更存在给予企业税收优惠政策的可能性。因此,国家财税机关应该制定相应的税收优惠政策以激励企业参与职业教育。可采取的措施有允许企业加计扣除相关费用、固定资产加速折旧和实习基地收入免税等。

企业;职业教育;激励;税收政策

一、问题的提出

《国家中长期教育改革和发展规划纲要(2010-2020年)》提出“到2020年,形成适应经济发展方式转变和产业结构调整要求、体现终身教育理念、中等和高等职业教育协调发展的现代职业教育体系”。但是,目前我国职业教育总体上仍然滞后,达到上述目标还需进行多方面的变革,其中企业与职业教育有效合作是关键问题。当前,企业不积极参与职业教育的主要原因是学生的技术熟练程度低、个体水平不均衡及受训学生轮番训练等因素增加了企业的成本和费用。如何破解校企合作中校方“热”企业“冷”的困境,已成为理论界和实务界共同关注的重要课题。我们对117家企业进行了调查,99.1%的企业表示愿意结合自身的文化及生产经营特点等参与到职业教育中去,但是前提是其发生的相关成本费用能够得到补偿。企业是以营利为目的的组织,其依法纳税即履行了企业的基本义务,任何权力机构和个人不应再以任何借口强制其参与职业教育,而应该采用激励的措施和手段。国外文献研究和课题组的调查表明,税收优惠政策是最佳选择。

二、国家财政有能力且有义务对职业教育予以支持

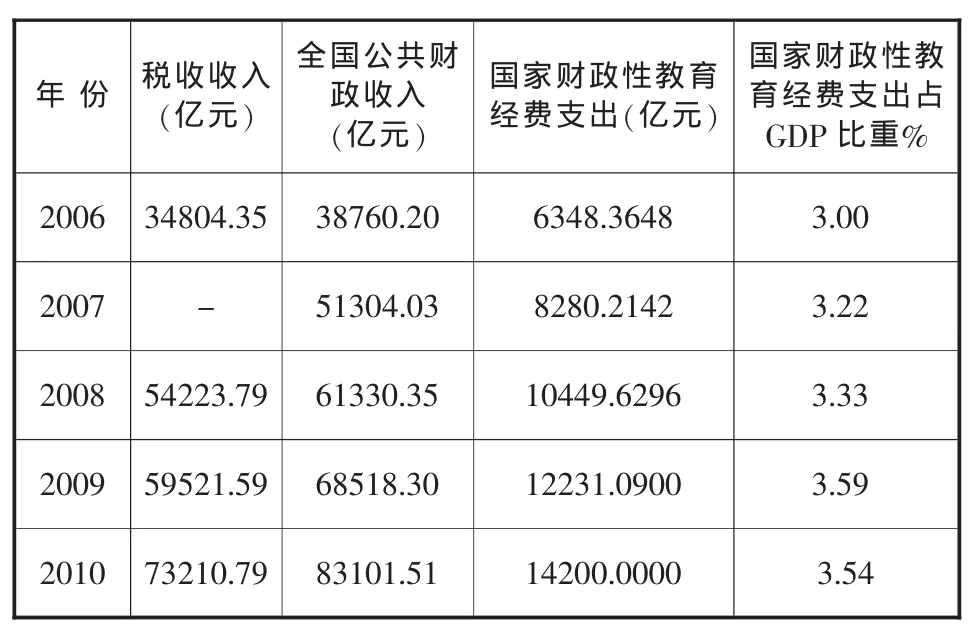

一方面,随着我国经济的发展和企业盈利水平的提高,我国公共财政收入和税收收入逐年提高。另一方面,我国政府于1993年提出的,到2000年末国家财政性教育经费投入占到国内生产总值4%的目标直至2010年末也未能实现。如表1所示。

表1 全国公共财政收入和国家财政性教育经费支出表

表1所示的教育经费支出主要用于支持城乡免费义务教育和落实困难学生资助政策等基础教育中的突出问题,而用于职业教育的支出很少。以2009年为例,与职业教育相关的支出主要是:(1)职业院校实训基地等建设性支出11.3亿元。(2)对中等职业学校中来自农村经济困难家庭和涉农专业学生免除学费支出24亿元。(3)对1120万名中等职业学校品学兼优及家庭经济困难学生等国家奖助学金支出为162.3亿元。三项支出只占到国家财政性教育经费支出的0.16%。

三、对策与建议

聚财并不是敛财,世界各国都制定了促进社会发展与社会和谐的相关税收优惠政策。改革开放以后,我国为了加快地区和行业发展等先后出台一系列税收优惠政策,取得了很好的成效。《国家中长期教育改革和发展规划纲要(2010-2020年)》针对职业教育提出“建立健全政府主导、行业指导、企业参与的办学机制”。由此,国家财税机关制定税收优惠政策以激励企业参与职业教育是有经验可循的,更是可行的。我国税法对现已开征的每个税种都制定了优惠政策,其中对于企业参与职业教育这一行为最具操作性的是企业所得税优惠政策。

(一)允许企业加计扣除培训职业院校师生发生的费用

《中华人民共和国企业所得税法》(以下简称企业所得税法)规定,企业开发新技术、新产品、新工艺发生的研究开发费用,在据实扣除的基础上可以加计扣除50%或者按照无形资产成本的150%摊销;对于企业安置残疾人员的,允许企业在据实扣除其工资的基础上,再按100%加计扣除[3]。参照上述规定,我们认为,企业与职业院校签订人才基地协议,并且符合下列条件的,国家财税机关应该允许企业在按照税法规定据实扣除的基础上,再按照总费用的50%加计扣除。具体条件是:(1)企业派出有实践经验的员工(在企业工作满5年,有劳动合同和社会保险缴费证明)到学校讲课、参加项目研究和教学改革,讲课的课时占学校实习或实训课时1/5及以上;项目研究成果被认定通过,并且开始转化为生产力;教学改革被教育管理部门认可。(2)学校学生到企业实习和实训工时占企业全年工时1/5或者以上。(3)教师到企业实践,期限为一年或者一年以上,并且通过国家相关专业中级及以上职业资格考试。

(二)允许企业对受训学生使用的固定资产加速折旧

企业所得税法允许企业对因提高技术、更新换代产品以及常年处于强震动和高腐蚀状态的固定资产,采用缩短折旧年限和加速方法计提固定资产折旧。参照上述规定,我们认为,由于实习学生技术水平较低,操作过程中极易损坏机器设备的零部件,降低机器的加工精度,因此国家财税机关应该对接受职业院校学生实习的企业给予优惠政策,允许其采用双倍余额递减法或者年数总和法对受训学生使用过的固定资产计提折旧,或者采用缩短折旧年限的方法,但最低折旧年限不得低于折旧年限的60%。

(三)允许企业设立的符合条件的实习基地收入免税

财税【2004】39号《财政部国家税务总局关于教育税收政策的通知》第6条规定,政府举办的职业学校出资设立以为在校生提供实习为主要目的且经营收入归学校所有的企业,对其从事服务业项目(氧吧、桑拿、广告业、按摩等除外)取得的收入,免征营业税和企业所得税。我们认为,一方面,国家财税机关应该放宽此条规定的适用范围,把“政府举办的职业学校”放宽为“政府举办或者企业与职业院校共同出资举办的职业学校”。另一方面,通知中“主要为在校学生提供实习场所”的规定应该明确界定适用条件,具体是:实习学生的薪酬占企业总的职工薪酬的50%及以上,实习学生的工时占全部工时50%及以上,并且企业出资不少于70%。

(四)允许企业设立的符合条件的研发基地收入免税

企业所得税法对于居民企业技术转让所得有明确的优惠政策:在一个纳税年度内,所得额不超过500万元的部分免税,超过500万元的部分减半征收;对于处理公共污水和公共垃圾等所得第一年至第三年免税,第四年至第六年减半征收。参照上述规定,我们认为,国家财税机关应该对接受职业院校师生到企业参与项目研究的单位给予优惠政策,企业技术转让所得和节能环保项目所得不再设定金额和期限限制,全部免征企业所得税。

(五)允许企业设立的符合条件的创投基地收入免税

企业所得税法规定,创业投资企业投资于没有上市的中小高新技术企业2年以上,并且采取股权投资方式的,其从股权持有期满2年的当年起,按照其投资额的70%抵扣应纳税所得额,当年不足抵扣的,可以结转以后纳税年度抵扣。参照上述规定,我们认为,国家财税机关应该扩大上述规定的范围,对采取股权投资方式投资于职业院校学生实习基地2年以上的企业给与同样的优惠政策。

(六)允许企业因借给职业院校款项产生的利息收入减税

企业所得税法规定,对于在中国境内没有设立机构(场所)或虽设立机构(场所),但其取得的所得与所设立的机构(场所)没有实际联系的,就其来源于中国境内的所得按10%的税率减征企业所得税。参照上述规定,我们认为,国家财税机关应该对企业借给职业院校的款项,用于学校教学和科研取得的利息收入给以减半或者按照10%的税率征收企业所得税。

总之,政府运用激励的税收政策促进企业参与职业教育,从根本上解决了企业的利益驱动问题,旨在提高职业教育的质量和社会贡献率。

[1][2]中华人民共和国财政部.财政数据[EB/OL].http://www.mof.gov.cn.

[3]中国注册会计师协会.税法[M].北京:经济科学出版社,2010:379,381.

林永春(1964-),女,天津市人,天津职业技术师范大学经济与管理学院教授,硕士,研究方向为财务管理;李慧(1973-),女,山西忻州人,天津职业技术师范大学经济与管理学院副教授,硕士,研究方向为财务管理。

全国教育科学“十一五”规划课题“行业企业参与职业教育的税收激励政策研究”阶段性成果(项目编号:FFB090661),项目负责人:林永春。

G712

A

1001-7518(2011)33-0023-02

责任编辑 徐惠军