我国开展倒按揭业务应对老龄化问题的可行性分析

徐 枫,范达强

0 引言

倒按揭是以拥有住房的老年居民为放款对象,以房产作为抵押,在居住期间无需偿还,在贷款者死亡、卖房或者永久搬出住房时到期,以出售住房所得资金归还贷款本金、利息和各种费用的一种贷款。本质上,它是让拥有房子但流动性资产不足的老年人,在不搬家的情形下,提用房子的净值,作为财务来源的一种金融产品。这种贷款可以是一次性或者在一定时间内按月发放,也可以在一定信用额度内根据借款者的需要自由支付,贷款可用于日常开支、房屋修缮和医疗保健等,没有限制。这种贷款之所以被称为“倒按揭”是因为其现金流方向和传统的住房按揭贷款方向相反。倒按揭的贷款对象是拥有住房完全产权的老年人,没有收入限制,贷款一般分期发放,随着分期发放贷款木金和利息逐渐增加,资金由贷款机构流向借款人,最后一次性收回贷款本金、利息和各种费用。

虽然,目前各个国家的倒按揭的运作方式有所不同,但从总体而言,它们都有以下的共同特点:(1)住房产权。倒按揭的借款人在贷款期间仍然是房产所有人,借款人可以把房产遗留给自己的继承人,但继承人继承房产是以其归还全部贷款为前提条件的。(2)居住权。倒按揭借款人可以居住在被抵押的住房内直至借款人死亡,出售住房或者永久搬出住房。(3)贷款费用。一般包括:开办费、贷款保险费、其他费用。其中其他费用包括鉴价费,终止费,服务费等等。(4)贷款期限。大部分倒按揭是到借款人死亡,出售住房或永久性搬离时到期。贷款到期时,借款人必须归还贷款。(5)优先偿付。倒按揭必须是住房的“第一”抵押贷款,也就是说倒按揭必须是住房的主要债务。如果在申请倒按揭时住房还有其他债务,借款人可以在倒按揭合同签订之前清偿原有债务,或利用倒按揭清偿原有债务。(6)无追索权。倒按揭不具有追索权,当出售住房所得的资金不足以弥补贷款本金和利息总额时,也不能向借款人或者其后代追索贷款余额。

目前,越来越多的学者积极主张利用倒按揭来缓解我国日益增大的养老压力,但是前人的研究大多基于定性论证缺乏严谨的数理模型推导,而且对于倒按揭的运作机制、产品定价、风险及其防范方面的研究还处于初级阶段,有待深入。因此,本文以美国的终身型倒按揭模式为基础,参考Tse(1995)论文中曾提到的预期损益两平金,以我国广州市作为研究对象,求解逆向抵押贷款RM可能提供的年金水准值,以求得所得替代率(即实施住房倒按揭后,借款人的收入水平与退休前的收入水平之比),探讨我国实施倒按揭的经济可行性。

1 实证研究

以房养老制度中,借款人所得年金的大小与其年龄,性别,贷款金额的给付方式,房价升值率,利率条件,死亡率,费用相关,变量多较复杂,且其享有无追索权保障,使得年金RM的计算更加困难。故本研究以美国的HECM类型的RM(tenure RM)概念为基础,并且是参考Tse,Y.K.(1995)论文中曾提到的预期损益两平金。

房产价值转换抵押贷款(Home Equity Conversion Mortgage,简称HECM)是受美国联邦政府保障的贷款商品,主要提供给年龄在62岁以上,且不限定其所得收入高低的房屋所有人,而且贷款所得一样可用于任何用途。此类商品的贷款金额给付方式有多种,包含有一次给足式、信用额度式、每月固定年金式或由以上方式组合而成的复合型给付方式。HECM型的倒按揭,多半被称为终身型倒按揭,即是给付贷款金额直至借款人死亡。

1.1 预期损益两平年金模式的假设

根据Tse,Y.K.(1995b)论文的研究成果,结合中国的实际情况,我们提出以下假设:

RM类型:HECM即tenure型RM(给付贷款金额直至借款人死亡,且死亡后才须偿还贷款余额),期初付年金(annuity-due),每月固定金额方式。

借款人为60岁以上的标准化个人。退休前每月所得,以广州市统计局公布的《2009年广州市国民经济和社会发展统计公报》中的城市人均收入为准。

借款人于订立合约后,不会再搬家。也就是只有借款人死亡才会终止合约。

设定期初房屋估值P等于广州市统计局公布的城市地区每户平均面积与2009年二手房屋平均成交价格之积。

设开办费率f=1%,则开办费用=1%×房屋期初估值,可向贷款者融通,因而并入贷款额度内。

销售房屋成本比率为c=3.5%,销售房屋成本=3.5%×房屋销售价格,房屋销售价格扣掉交易成本才是贷款者所得。

假设RM开办日为2010/1/1,并假设死亡事件只发生在t年中6/30,且假设死亡后1个月完成销售房屋,死亡后第4个月需偿还贷款。

房价升值率a,以1999年至2009年十年间广州的一手房年均升值率计算。

利率:资金成本,以我国1996~2009年间的基准利率(即一年期存款利率)的平均值为主,设为r,则复利率=r+0.02

广州市市民平均寿命为78岁,其中妇女平均寿命为81岁,男性平均寿命为75岁。

1.2 预期损益两平年金模式的公式

假设借款人死亡时间发生在年中6月30日,要计算损益两平金的条件,便是当Lt(在t年的累计贷款余额)等于Pt(在t年的扣除了交易成本和累积后的开办费用的房价净值)所解得之月年金值。

公式(1):Pt表示在第t年的扣除了交易成本和累积后的开办费用的房价净值。

在死亡时间发生的第t年,扣除房屋销售成本的计算时点,应计算到房屋累积价值期间的终点,其为第t年的7/31(开始拍卖房屋当天),又以房屋升值率计算下,总计共有(t-5/12)年。计算开办费累积期间,因可融通计入贷款余额,故是计算到10/31(完成房屋销售,偿还贷款之日),又以月利率计算下,有(t-2/12)年,共计(t-2/12)×12个月。

公式(2):Lt为在t年的累积贷款余额,其中A为每月年金。St为在12(t-0.5)期间内,每月利率=i/12下,期初年金为支付方式的1元累积值。

公式中主要分作两个阶段累积月年金,以计算第t年的累计贷款余额。第一阶段是计算到借款人第t年年中6月30日,第二阶段是计算到10月31(完成房屋销售,偿还贷款之日)。故第一阶段月年金累积因子是以St表示,第二阶段则将已累积到t年年中6月30日的A×St月年金累积值,再累积到10月31日,共计4个月。

公式(3):Bt为损益两平年金(breakeven annuity),其定义为当死亡事件发生当年第t年的偿还贷款时点,年金的累积值等于房产净值所求得之月年金,即Lt=Pt时所求得的月年金值。

公式(4):MBA为损益两平年金期望值,即以不同年的死亡率qt为权数,与Bt所得的乘积和。qt为死亡事件发生在t年的概率,而N为最大存续时间,应为26年。又死亡率作权数,因各年纪借款者从开办当年至死亡之年的死亡率加总并不宜为1,故将原始死亡率再作调整,使其q=1。

1.3 数据来源及其处理

由于研究方法中假设针对60岁以上的代表性个人,开办倒按揭自2010年1月1日,故相关参数资料取样时间,为自1999年1月至2009年12月为止。

本文以MBA(损益两平年金期望值)当作退休后所得,其对应退休前所得,可得以所得替代率水准。根据广州市统计局的统计数据,广州市农村地区的居民月均所得为922元(摘自广州市统计局农村处公布的<2009年广州市农村居民人均纯收入首次突破万元大关>)。平均寿命则以《2008年广州市国民经济和社会发展统计公报》公布的平均寿命计算。2008年广州市人均寿命为78。通过人均寿命可以求算出60岁一般代表性个人的t值为18,以及70岁一般代表性个人的t值为8。

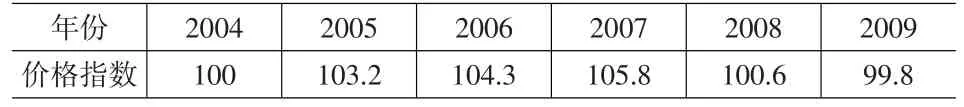

房价升值率的数值,本文以国研网数据中心公布的《全国70个大中城市房屋销售价格指数(上年=100)》(下文简称《价格指数》)以及《广州市统计年鉴》公布的二手房升值率为准。但因《统计年鉴》中,二手住房的数据仅从2004年开始,故本文所用的二手房升值率亦以2005年公布数据算起。设2004年的价格指数为100,2005年的价格指数为103.2,进而,2006年的价格指数以设定2005年的价格指数为100而求值,2007,2008,2009年的价格指数以此类推。价格指数统计见表1。

表1 二手房价指数摘要表

由于2008年与2009年的房地产受金融危机影响较大,房产升值率不具有普遍代表性,所以在计算房产升值率时把这两个年份的住房升值率剔除。由此可得2004年到2009年二手房的每年平均升值率为4.63%。

在计算逆向住房倒按揭贷款年金RM所使用的利率条件,为了计算简便,本文以过去长期平均值代表未来利率水准。经计算1999年至2009年银行一年期存款利率的样本平均数得资金成本为2.42%,加上风险溢酬的2%,则可得复利率为4.42%。

期初房产价值以广州市统计局公布的农村地区每户平均面积与广州市小产权房均价之积。而广州市统计局的统计结果以2007年的为最新,故本研究采用《广州统计年鉴2008》中公布的165.88平方米为农村地区每户平均面积。而本研究亦假定农村地区房地产市场得到政府的支持,予以自由流通,但由于农村地区房产不完全,销售价格指数仅为同地段大产权房产的三分之一。根据满堂红地产的成交数据,2009年广州二手住宅成交均价为8428元/平方米。故假设期初房产价值为P=165.88×8428×1/3=466012(元),则平均每户房地产价值以46.6万元代之。

1.4 模拟分析过程及其结果

1.4.1 房价升值率的敏感度分析

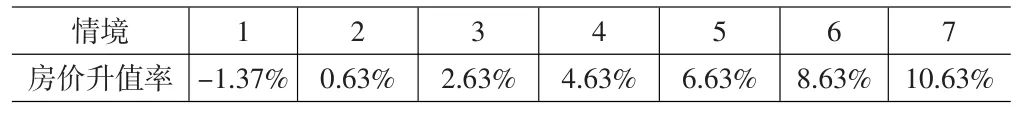

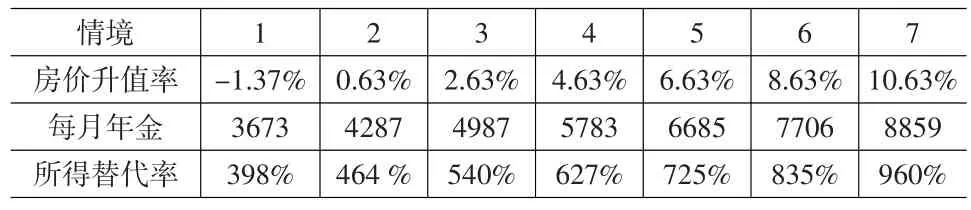

下面以一般代表人为分析对象,看年龄所带来的年金水准值和所得替代率的差异。广州市的房价升值率基本情境是房价升值率为4.63%,每一情境变动为2%,共有七种情境(如表2所示),而此时的利率水准皆固定在利率基本情境的4.42%之下。

表2 广州地区房价升值率的7种情境表

根据上文定义的每月年金和所得替代率的公式,结合房价升值率的7种情况,得到标准化个人所得替代率分析结果如表3。

表3 广州市农村地区60岁标准化个人所得替代率情况

从表3可知,在基本房价升值率为4.63%的情况下,一般60岁个人可得的RM年金所的替代率为332%,每月年金有3063元。在最佳情境的房价升值率10.63%下,则RM年金所的替代率可至891%,每月年金有8220元;最差情境的房价升值率-1.37%下,则RM年金所得替代率只剩下115%,每月年金为1064元,故每月年金水准区间约在1064元~8220元。

表4 广州市农村地区70岁标准化个人所得替代率情况

从表4可知,在基本房价升值率为4.63%的情况下,一般70岁个人可得的RM年金所的替代率为627%,每月年金有5783元。在最佳情境的房价升值率10.63%下,则RM年金所的替代率可至960%;最差情境的房价升值率-1.37%下,则RM年金所得替代率亦达到398%,故每月年金水准区间约在5783元~8859元。

故上述一般60岁与70岁个人,在不分性别且利率水准固定在基本情境4.42%下,年龄越高的个人的年金水准和所得替代率均较高,且房价升值率与所得替代率、每月年金呈正向关系。

1.4.2 利率的敏感度分析

下面进行利率敏感度分析,先以复利率4.42%为中心,模拟每增减1%的7中情形(如表5所示),同时固定广州市的房价升值率为24.9%。

表5 利率变动的7种情境表

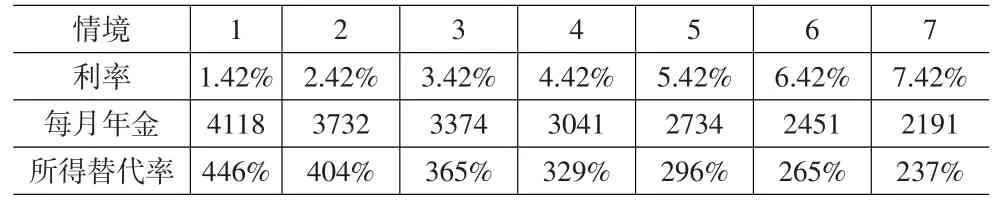

根据上文定义的每月年金和所得替代率的公式,结合利率变动的7种情况,得到标准化个人所得替代率分析结果表6。

表6 广州市农村地区60岁标准个人所得替代率情况

从表6看出,在基本利率水平4.42%下,广州市农村地区60岁标准化个人可得RM年金所得替代率329%,每月年金有2734元。在最佳情境的利率1.42%下,则RM年金我所得替代率可至446%;最差情境的利率7.42%下,则RM年金所得替代率只剩237%,故每月年金水平区间约在2191~4118元之间。

表7 广州市农村地区70岁标准个人所得替代率情况

从表7看出,在基本利率水平4.42%下,广州市农村地区70岁标准化个人可得RM年金所得替代率613%,每月年金有5658元。在最佳情境的利率1.42%下,则RM年金所得替代率可至700%;最差情境的利率7.42%下,则RM年金所得替代率有534%,故每月年金水平区间约在4930~6462元之间。

与房价升值率分析结果一样,年龄较高者仍是有较高的年金水平和所得替代率,但不同的是利率则和每月年金、所得替代率呈反向关系。

2 结论

中国已经进入老龄化阶段。但目前尚未建立起完善的养老保障制度,尤其是农村地区的个人在退休(丧失劳动能力)后,几乎没有补偿性收入。本文假设政府给予农村地区个人政策上的支持,允许其变卖集体土地中的个人使用部分土地,其买卖的房产价格按小产权房产价格计算。以广州市农村地区为例,研究探索农村地区60岁以上孤寡老人使用逆向抵押贷款(RM,reverse mortgage)后,能够提升多少幅度的退休后所得,以求在广州农村地区实施住房倒按揭的经济可行性。

在基本房价升值率水平4.63%和利率水平为4.42%之下,一般60岁个人RM年金所得替代率329%,每月年金有3041元。一般70岁个人RM年金所得替代率为613%,每月所得年金为5658元。如此高的所得替代率,足以吸引农村地区高龄老人办理这个业务以及解决农村地区的养老压力,因此,在我国实行住房反向抵押按揭是可行的。而且,经过房地产升值率与利率的敏感性分析,得出屋主的铁皮龄和是否使用RM是呈现正相关的,意即屋主年龄愈大,愈易去使用RM。

3 研究限制与建议

本研究计算所得替代率和每月年金数值结果,取决于退休前所得、房价升值率、利率、死亡率、期初房屋估计值五类参数资料,故其代表性和处理方式则相当重要。而这可从资料与模型两方面来看,由于受限某些因素,所以仍有要改进的地方,在此列出研究限制外,亦提供建议给后进研究学者。

上述五类参数资料,除了利率、死亡率可能较无代表性问题外,其余3参数资料可能都还有要改进的地方。要找到更具说服力的退休前所得,除了以年龄为分类外,甚至以画分出性别、不同地区的差别。其原因在于男性、女性的退休前每月所得可能就有差别外,再者本文所用的退休前每月所得代理参数是以2009年广州市农村地区人均收入为主,可能仍无法足以代表60岁老人的所有情况,更何况不同地区人口退休前每月所得应也有差别。此外,期初房产价值是根据满堂红地产的成交数据来计算的,故此公司交易占市场比例,会影响期初房产价值的准确性与代表性。

[1]Richard Reed,Karen M Gibler.Reverse Mortgages:Contractions and Crossover Risk[J].Real Estate Economics,2003,(87).

[2]Robert Buekley,Kim Cartwright.Households Wealth in the National Accountsof Russia[C].Statistics Directorate Working Paper,2003.

[3]Mitchell,Olivia S.,John Piggott.Unlocking Home Equity in Japan[J].Journal of the Japaneseand International Economies,2004,(18).

[4]NgeeChoon Chia,Albert K C Tsui.Reverse Mortgages.In:Transactions[J].Society of Actuaries,2004,(7).

[5]Seungryul Ma,Life is Cheap:Using Mortality Bonds to Hedge Aggregate Mortality Risk[J].Journal of Public Economics,2006,(28).

[6]王重润,曹振良,住房抵押贷款中的提前偿还风险分析[J].中国房地产,2002,(7).

[7]张凌燕,赵京彦,[J].倒按揭模式初探,城市开发,2004,(2).

[8]李时华,住房反抵押贷款:扩大老年消费需求的新途径[J].消费经济,2007,(1).

[9]柴效武,倒按揭在我国开办的迫切性和可行性的评析[J].城市,2008,(1).

[10]刘嘉伟,项银涛,老龄化社会与商业银行住房倒按揭[J].中国金融,2005,(12).

[11]Tse,Y.K.Modelling Reverse Mortgages[J].Asia Pacific Journal of Management,1995,(12).